BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD-0.93%

ETH/HKD-0.93% LTC/HKD-0.53%

LTC/HKD-0.53% ADA/HKD-1.64%

ADA/HKD-1.64% SOL/HKD-0.48%

SOL/HKD-0.48% XRP/HKD-2.74%

XRP/HKD-2.74%我寫這篇文章是為了澄清我對比特幣的看法。請注意我這篇文章里面的內容,而不是通過媒體,來了解我的觀點,因為這篇文章才是可靠的。我發現,那些想要推廣BTC的大部分人用一種方式描述它,而那些反對它的人,那些嚇得縮在角落里的少數人則用另一種描述的方式。就像我所評論的大多數事情一樣,事實上,BTC有利也有弊,我盡量準確地表達自己的理解。

重申一下,我不是比特幣和加密貨幣專家,因此,我認為自己的觀點沒有很高的參考價值,不應該發表出來。我認為,一個人需要了解非常多的信息,才能對市場發表有價值的意見,我不會對自己的觀點有很高期待。盡管如此,人們還是要求我對比特幣進行業余評估,要我自己來表達觀點,認為這樣更好,因為媒體會歪曲內容,所以,我就這么做了,但是提醒大家不要過度依賴我的觀點。我對你們唯一的要求就是讀本文的內容,而不是去關注媒體的報道。

我相信BTC是一項了不起的發明。它是一種新型貨幣,通過電腦系統程序編寫而成,已經運行了大約10年,人們將其當做一種貨幣和儲蓄手段,迅速流行,這實在令人震驚。這一過程就像創建現有以信用為基礎的貨幣體系。創造BTC和煉金術一樣神奇,從毫無價值的程序中制造貨幣。1350年左右,美第奇家族推出了信貸,讓銀行家們發家致富,同樣,BTC也讓它的發明者和那些早期入場的人變得非常富有,并有可能讓更多的人成為富翁,顛覆現有貨幣體系。那些創造BTC并將這種新型貨幣變為現實的人,讓BTC運行得非常好,想將其(包括各種競爭幣在內)變成一種能夠代替黃金的資產。

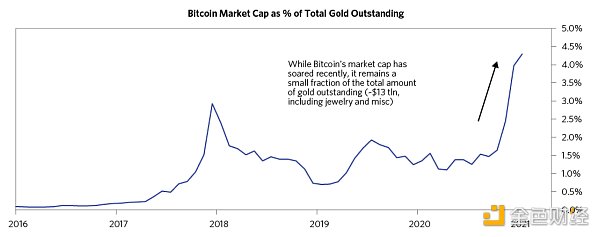

如今,黃金需求在不斷增長,并沒有太多資產能夠替代黃金,因為所有的債務和貨幣鑄造都在同步進行,未來也會如此。鑒于目前狀況,對貨幣或有限的保值資產需求在不斷增長,除此之外,對可以私有的資產需求也在不斷上升。這類資產與黃金很相似,能夠保值,但是數量少,市場規模相對較小,BTC和競爭幣可能可以滿足這一需求。在我看來,BTC不再代表一個充滿投機性的投資想法,投資者可能只會短期持有,但現在,投資者會長期持有,因為它在未來在某方面還有價值。對我來說,最大的問題是它有什么實際用途,未來有多大的需求。既然BTC供給是已知的,人們就必須估計需求來估計價格。

我應該對BTC供應量有限作進一步說明。雖然供應有限,但其他數字貨幣的供應并不有限,已經出現了很多新數字貨幣,引發競爭,所以BTC等數字貨幣的供應及競爭,將影響著BTC和其他加密貨幣,決定它們的價格。事實上,我認為更好的加密貨幣將會出現,取代BTC,因為事物總是新舊交替,不斷進化。由于BTC的運行固定不變,它將無法進化,我認為未來會有加密貨幣能夠代替BTC,后者將會被拋棄。這是一種風險。基于以上這些原因,“供應有限”似乎能讓BTC保持高價格,但事實并非如此。例如,黑莓手機即使供應有限,也不會有太大價值,因為它們會被更先進的競爭對手所取代。我仍然不能從反方面思考,分析為什么競爭不是威脅,但希望以上天真的想法得到指正。

與此同時,我非常欽佩BTC經受住了10年時間的考驗,不僅如此,BTC網絡運行良好,沒有被黑客攻擊。盡管如此,對于一個持有數字資產的人來說,如今網絡攻擊比網絡防御更加兇猛,網絡風險是一個不能忽視的風險。就算是國防部也無法保護其系統免受黑客攻擊,在這種條件下,完全相信數字資產不會被黑客攻擊是很天真的想法,而這是黃金類實體資產優勢之一,但也是所有金融資產的風險。事實上,我認為未來我們的金融系統很可能大部分都由數字資產組成,比現有的更容易受到破壞或網絡勒索攻擊。順便說一下,網絡攻擊發生的速度越來越快,并可能威脅到傳統金融資產的價值。我在此提醒你們,但是聽不聽取我的意見完全是你們的決定。我雖然知道BTC可以通過“冷錢包”離線保存,但這很難做到,而且很少有人真正這么做。因此,總的來說,我的理解是,因為BTC是聯網的數字貨幣,其防范網絡風險的水平還達不到我的要求。不過我希望能有人糾正我的觀點。

金色財經挖礦數據播報:ETH今日全網算力上漲1.02%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力157.420EH/s,挖礦難度21.72T,目前區塊高度672921,理論收益0.00000665/T/天。

ETH全網算力422.290TH/s,挖礦難度5341.64T,目前區塊高度11962569,理論收益0.00542896/100MH/天。

BSV全網算力0.529EH/s,挖礦難度0.08T,目前區塊高度676752,理論收益0.00169560/T/天。

BCH全網算力1.857EH/s,挖礦難度0.21,目前區塊高度677093,理論收益0.00048472/T/天。[2021/3/3 18:09:40]

BTC作為數字貨幣,還有其他指的探討的問題,例如它的隱私程度有多高,其發展會不會受到政府監管影響。在隱私方面,BTC所實現的隱私保護程度沒有一些人認為那么高。畢竟,它是一個公共的賬本,大量BTC是以非私人的方式持有。如果政府(可能還有黑客)想查明這些幣的所屬人,在這種情況下,我懷疑隱私是否能得到保護。而且,在我看來,如果政府想要禁止BTC使用,大多數人將無法使用它,所以需求將大幅下降。有人認為政府會侵犯隱私,或阻止BTC及競爭幣的使用,這種觀點雖然牽強,但在我看來,BTC越成功,這種可能性就越大。從第一家中央銀行,即1694年英格蘭銀行,成立后,出于各種合理理由,政府希望控制貨幣,并保護擁有本國境內唯一貨幣發行和信貸的權力。如果站在政府官員的立場上,觀察他們的行動,聽取意見,我很難想象他們會允許BTC(或黃金)超越他們提供的貨幣和信貸,成為明顯更優的選擇。我懷疑BTC面臨的最大風險是成功,因為如果成功了,政府將試圖扼殺它,會動用很大力量來確保此事成功。

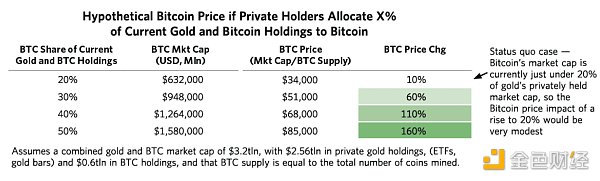

基于我以上提到的原因,就供需狀況而言,BTC供應雖然是已知的,但很難預測其對應的長期需求,因為它是一種長期資產。舉個例子,因為我把比特幣視為能夠替代黃金的資產,我問Rebecca Patterson和其他橋水的同事做一些計算,假設對于私人持有的黃金,如果將部分的黃金價值轉換成BTC,實現投資多元化。在這個假設中,如果10%或20%或者30或40甚至是50%的價值轉移到BTC,進行分散投資,或如果10 - 20%BTC的創始人,持有BTC,但想分散投資到黃金等其他資產或者股票,如果政府想頒布禁令,或者如果其他情況,這些會有什么影響?基于他們的計算結果,影響難以預測。這就是為什么對我而言,BTC就像一個基于難以預測未來的長期期權,我可以對其進行一定投資,但就算虧損了80%也對我沒有什么影響。

這就是BTC給我這個非專業人士的印象,希望有人能糾正我的想法,這樣才能了解更多。另一方面,請相信我,我和我的橋水同事們正專注研究于其他保值資產。

本文中的BTC指的是BTC以及其他競爭幣的總和。

對BTC是否能成為保值資產的分析

Rebecca Patterson, Dina Tsarapkina, Ross Tan, Khia Kurtenbach

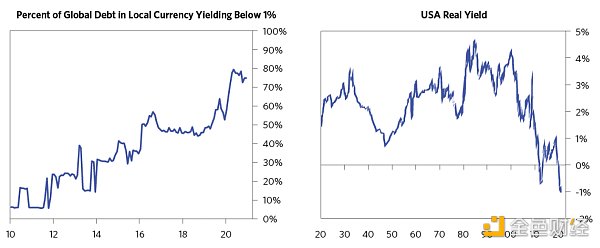

在債券收益率已經趨近于零的情況下,世界上大多數央行都在讓本國貨幣貶值,因此尋找其他保值資產是合理的。到目前為止,BTC是加密貨幣中的領頭羊,在美國吸引了最多關注。去年10月以來,BTC幣價飆升了近200%,達到單價4萬美元以上,最終穩定在目前3萬美元左右。BTC確實有一些吸引人的屬性,比如限量供應,能在全球進行兌換,而且它正在迅速發展。但就目前而言,對于大型機構投資者,我們并不認為它不能作為一個可行的保值手段,這主要是由于幣價的高波動性、監管不確定性和操作難度大。相反,我們認為BTC更像是期權,希望它能夠成為數字黃金,因為其未來有多種發展結果,其中一種是成為真正被機構所接受的保值資產。

金色熱搜榜:OMG居于榜首:根據金色財經排行榜數據顯示,過去24小時內,OMG搜索量高居榜首。具體前五名單如下:OMG、ANT、TRUE、OKB、SEELE。[2020/10/24]

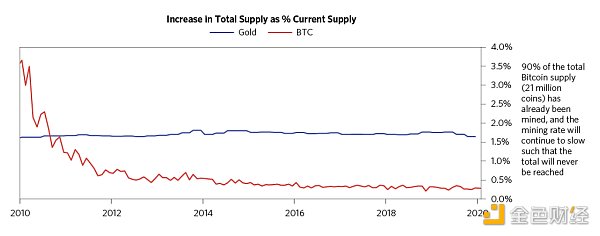

我們研究BTC時,認為它具有我們覺得作為保值資產所具有的一些品質,但還不能成為保值資產。當然,BTC也有其優點,例如其與黃金相似,它不會因央行增發而貶值,總供應量有限。此外,BTC攜帶方便,可以全球交易,對個人而言有其如此。它也能成為分散投資的一個選擇,盡管到目前為止,以上說法更多是理論,而不是實際。

與此同時,BTC面對許多挑戰,減慢其受更多機構投資者認可的速度。以下是三個突出的挑戰:

1. BTC幣價仍然極不穩定,從根本上來說,其未來購買力仍然充滿投機性。與黃金、房地產或法定避險貨幣等既有的保值資產相比,BTC未來價值會有更大的波動。

2. BTC仍然面臨著重大的監管風險,沒有任何潛在的政府背書,也沒有深厚歷史背景,無法為未來需求提供基線。雖然更嚴格的監管可能有助于更多機構接受BTC,但也可能導致一些巨鯨出售BTC,因為政府監管是他們最關注的方面。

3. BTC流動性盡管有所變大,但目前的水平會仍構成結構性挑戰,阻礙著橋水等大型傳統機構及其客戶持有BTC。

展望未來,對于BTC和其他加密貨幣,它們的基礎設施將繼續發展成熟,這種預測非常有道理。此外,我們所處的環境也有了新變化,許多政府債券的回報下跌,不再成為投資多樣化的選擇,貨幣面臨更大的貶值風險,這些都能更快地推動其他保值資產的發展。就目前來看,盡管我們想用更加全面的角度預測未來,但有很多因素會對BTC的未來產生影響,所以至少現在,還不能對其未來充滿信心。

本篇報告會從以下三個方面來分析BTC:

1.?其在加密貨幣中的地位,以及推動最近牛市的因素。

2.?讓BTC成為保值資產的各種特質。

3.?未來BTC會遇到的各種問題和挑戰。

本文將對以上三點進行詳細分析。讀者若想了解文章要旨,可以跳過粗體,瀏覽其余內容。

BTC價格大幅上漲,重新引發其成為保值資產的熱議

BTC價格在2020年飆升400%后,再次吸引了人們的注意,這很大程度上是因為許多人認為它有潛力成為“數字黃金”,變成一種保值資產和投資組合中的潛在對沖通脹資產。現在雖然有多種加密貨幣,因為BTC主導著市場,所以我們的關注點還是在BTC,對其成為潛在“數字黃金”展開討論。

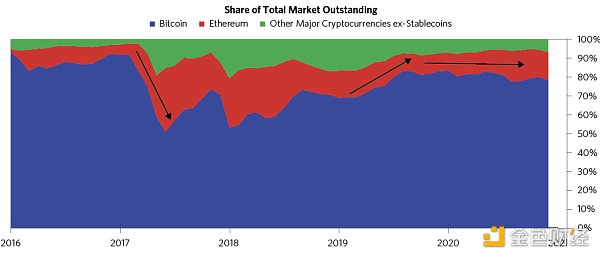

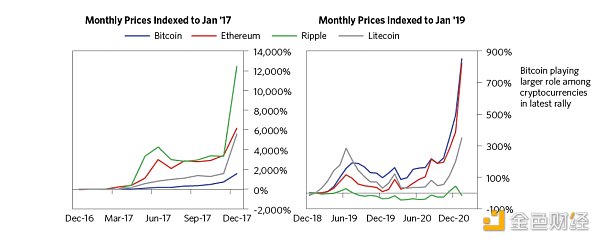

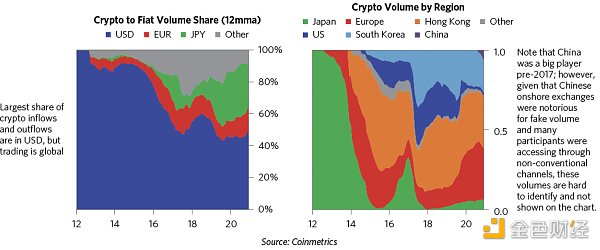

在2017的牛市中,投資者對BTC的興趣主要在于其投機性,盡管如此,它的投資回報下降,在加密貨幣市場的總份額急劇下滑,這背后的原因是ICO浪潮吸引了很大一部分的投機熱度,投機者買入加密貨幣初創公司發行的新代幣,這些公司承諾提供革命性新去中心化技術和商業模式。相比之下,從2019年延續到2020年底的牛市中,BTC的表現超過其他加密貨幣,其市場份額現在回到了2017年初以來的最高水平。我們與大型加密貨幣市場參與者和服務提供商進行過交流,發現人們對BTC作為“數字黃金”的想法越來越感興趣,這似乎是這些牛市的關鍵驅動力。

金色晚報 | 5月24日晚間重要動態一覽:12:00-21:00關鍵詞:MakerDAO、BCH、灰度比特幣信托、英國央行

1. MakerDAO通過最新執行投票,現已支持負基數費率。

2. 數據:灰度比特幣信托2020年Q1平均每周投資達2990萬美元。

3. 數據:經歷首次減半后,BCH基本面指標持續下滑。

4. 中國移動董事長:加快區塊鏈技術在數據交易流通中的應用。

5. 日本參議員:在后疫情時代,加密貨幣和區塊鏈會愈發重要。

6. 《衛報》:英國央行或采取負利率措施,比特幣將獲得更多主流認可。

7. 數據:2018年4月至今,82%的時間里對沖基金作為一個群體都在做空比特幣。

8. 數據顯示:Bitfinex上的投資者強烈看漲ETH。

9. 雅典大學論文類比天體物理學來解釋加密貨幣的迅速崛起。[2020/5/24]

各大央行大量增發,擁有有限供應的BTC吸引力大增?

BTC與黃金相似,如果作為直接交換商品和服務的媒介,其用途有限。然而,BTC也有黃金的優勢,比如有限且穩定的發行量,不會因央行增發而貶值。根據BTC的代碼,其總供應量為2100萬枚,發行率每隔幾年自動減半。正是比特幣的這一特性,產生了“數字黃金”的說法。如下圖所示,雖然最初幾年BTC的發行率較高,但現在的供應增長率低于黃金。

現在,對一些投資者來說,BTC可能特別有吸引力,原因可能與過去幾年黃金受歡迎的原因相同。投資黃金和BTC都不能立馬產生收益,但當其他資產的收益率暴跌時,這一點就無關緊要了。黃金是為數不多的能在滯脹中表現良好的資產之一,在滯漲情況下,投資者很可能會將黃金納入考慮范圍,制定投資計劃。此外,在內外部充滿高度風險,且風險會不斷上升的背景下,黃金還有一個額外的好處,那就是它不受任何國家情況的影響。如果人們真的接受BTC是“數字黃金”的觀點,可以想象,在概念上,BTC也會出現類似的情況。

BTC攜帶方便,全球流通,能夠成為保值資產

當然,僅僅是稀缺性不足以推動對一種資產的需求,讓人們將其作為一種可行的保值資產。事實上,還有其他一些加密貨幣可能具有與比特幣類似的特征,在概念上能夠與BTC競爭,成為“數字黃金”。然而,BTC歷史相對較長,規模更大,認知度和接受度也更廣泛,這些都是它的明顯優勢,至少到目前為止是這樣。例如,BTC的表現明顯優于比特幣現金、萊特幣和門羅幣等其他主要加密貨幣,雖然其他加密貨幣也有有與BTC類似的技術特征,例如固定的總供應量,并強調“幣價穩定”的理念。穩定幣是主要與美元掛鉤、擁有抵押的加密貨幣,這些代幣的使用也出現了強勁增長。然而,從本質上來說,穩定幣并不是一種真正的保值資產,而是數字美元的一種新形式。

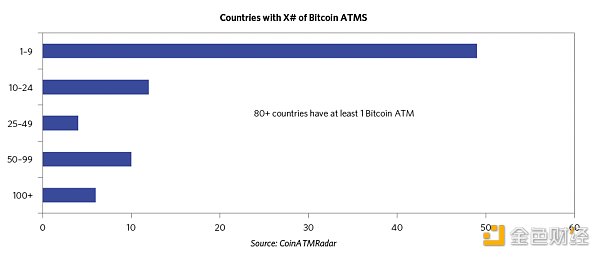

最后,除了能夠長期保持購買力之外,對于出色的保值資產,它的交易和購買都要非常容易實現,無論是現在還是將來。與黃金、藝術品和房地產等其他傳統保值資產相比,BTC的兌換要容易得多,尤其是對個人持有者而言。事實上,考慮到BTC的數字性質,它可能是最便于攜帶的保值資產,比實物現金更方便。而且,就其地域范圍而言,隨著BTC交易服務在全球范圍內的擴散,你可以在世界上大多數地方相對容易地兌現BTC,盡管將美元兌換成當地貨幣仍然要容易得多,在資本管制的地方除外。

金色相對論 | 嚴志:區塊鏈的力量就是社會動員:在本期金色相對論中,新世界城創始人嚴志表示,就目前的發展狀況來看,區塊鏈行業依然有廣闊的試錯空間。因此,對行業而言,熊市、牛市和賽道關系不大。對于區塊鏈創業項目而言,目的不是創業,也不是活下去,而是為區塊鏈找一條通向全世界的通路。因為相信區塊鏈的價值觀和意識形態有可能對現實世界產生推動。而區塊鏈的最大力量就是公開公正引發的社會共識,并通過利益共享,獲得爆炸性的增長。[2018/9/14]

BTC是否能成為分散投資的選擇仍然是個問題

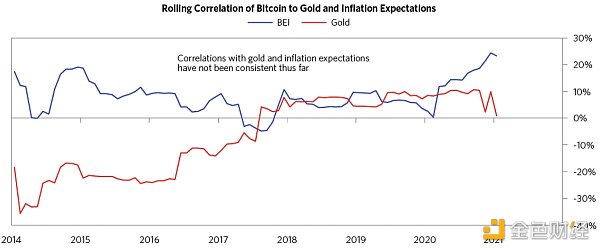

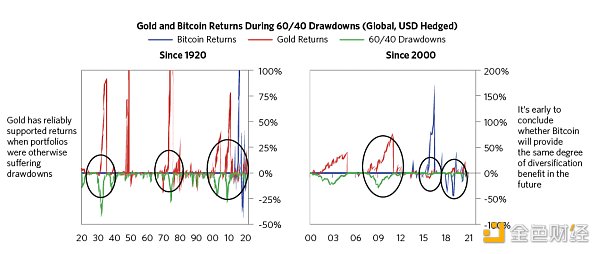

BTC的歷史才剛剛超過10年,還沒有足夠的證據,能夠讓人認為它會像黃金一樣,在未來成為可靠的多樣化投資選擇。盡管如此,我們仍在研究現有數據,以了解BTC在對沖通脹和投資組合縮水方面的作用。如下圖所示,今年,隨著通脹預期的上升,BTC普遍升值,但其與通脹和黃金的長期歷史關系相對較弱。

另外,下面的圖表顯示,在60/40投資組合縮水的時期,黃金成為可靠的投資,支撐回報率。自2009年BTC問世以來,我們一直在關注它在類似縮水時期的表現。考慮到加密貨幣世界的發展速度,我們不能在如此小的樣本規模下得出任何堅定的結論。到目前為止,BTC如果作為投資組合多樣化的選擇,能夠帶來好處,但這更多是理論,而不是實際。

BTC價格波動大,監管不明朗,基礎設施仍未成熟,減慢了機構的認可

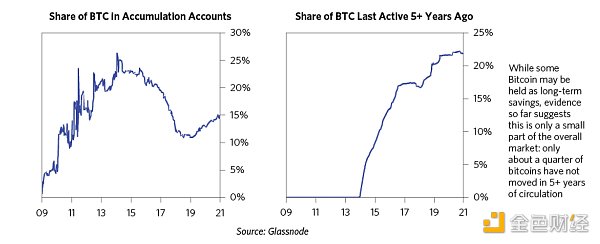

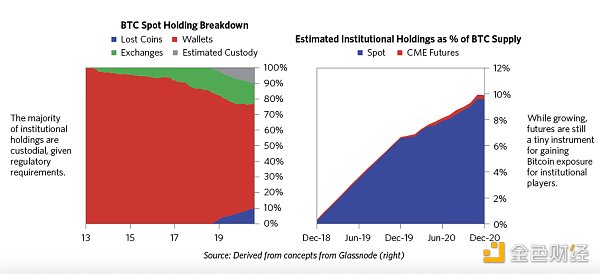

隨著時間的推移,從根本上講,保值資產目的是保存或增加個人購買力,我們認為BTC更像是期權,因為其價格波動大,投機性強。與現有的價值儲存方式相比,BTC作為儲蓄工具或儲備資產尚未受到廣泛采用,政府或全球最大的機構投資者仍未真正參與其中。即使最近越來越多私人機構買入BTC,實際上,很大一部分人似乎仍在使用BTC進行短期投機交易,而不是作為長期儲蓄工具。

BTC的用途雖然很難直接確定,但下面的圖表顯示了其用作儲蓄比例的兩個指標,第一個指標是就是不斷累積BTC的賬戶占比,第二個指標是5年以上沒有進行過BTC交易的賬戶。BTC累積賬戶是指只購買過但尚未出售過任何BTC的賬戶,而第二個指標則包括長期投資者和可能丟失了BTC的用戶。我們看到,2018年以來,雖然只做多的投資者增加,但他們的占比仍然很小(約15%)。而且,雖然有相當一部分BTC在5年多的時間里沒有進行交易(超過20%),但大多數看起來仍然處于活躍或半活躍的流通狀態,,意味著投機交易變多。

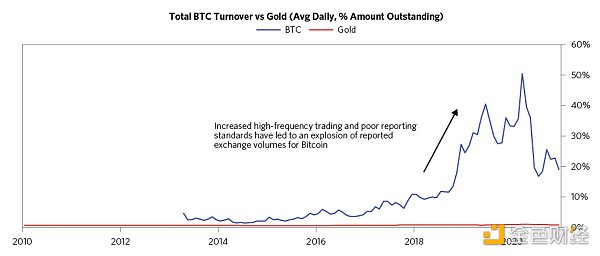

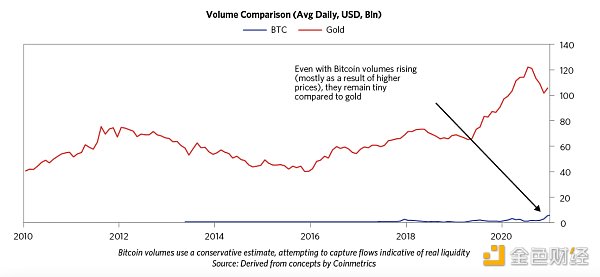

我們試圖確定人們持有BTC的原因,是將其作為財富儲備,還是更偏向于投機,觀察成交量是我們采用的另一種方式。相對于黃金,BTC高交易量可能反映了其投機性更強的特性。與BTC相比,黃金的交易量在總流通量中所占比很小,部分原因是世界各地的央行持有很大一部分黃金總供應量,作為其儲備中長期的保值手段。另一方面,近年來,由于高頻交易員的出現,衍生品市場快速發展,能與BTC交易的新代幣不斷涌現,所以BTC交易量呈爆炸式增長。在這種環境下,一些不受監管的交易所展示高交易量數據,盡管這些數據值得懷疑,但是造成了流動性增加的錯覺。實際上,這種流動性代表的更多是高波動性和投機性交易,而不是投資者更愿意承擔長期風險。

金色財經現場報道 STBChain CEO劉海峰:智能合約對于區塊鏈公司是一項非常大的挑戰:金色財經現場報道,在4月3日舉辦的2018年世界區塊鏈峰會現場,STBChain CEO劉海峰表示:“區塊鏈里有一個很重要的概念,就是智能合約。目前來看,在做軟件開發的時候很多狀況下都無法把邏輯制定的特別完美,可能會存在一定的邏輯問題與bug,然而智能合約再發出之后便無法修改,仿若潑出去的水,無法再收回。而去中心化指的是移除了一個中心化的服務器,在智能合約的影響下可以讓數據可以在各節點進行存儲。從而確保了信息的安全性與不可篡改性,所以可以說智能合約非常重要,但由于其特性是后續無法更改,所以智能合約對于各區塊鏈公司來講,都是一個很大的挑戰。”[2018/4/3]

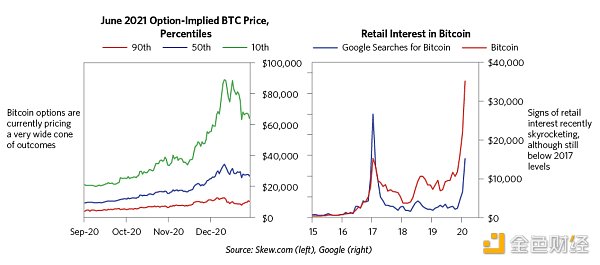

事實上,近幾個月來,投資者對BTC的投機興趣呈現出的正是資產泡沫的典型趨勢。例如,就BTC期權目前價格而言,投資者對未來投資回報非常樂觀。如果未來價格會快速上漲,投資者會進行貼現,這是典型的泡沫行為,與我們之前的研究報告相符,這進一步說明了BTC市場的投機性仍然很高。此外,就目前的牛市而言,沒有像2017年加密貨幣泡沫那樣出現大量的高杠桿散戶買入,但散戶對BTC的興趣已開始再次增加。主要BTC交易平臺的保證金貸款利率不斷上升,這也表明越來越多人選擇杠桿買入。對未來價格快速升值貼現的強烈愿望、普遍看漲情緒和不斷增加的杠桿都顯示了有泡沫風險,正如我們之前所寫的那樣,泡沫會持續很長一段時間。

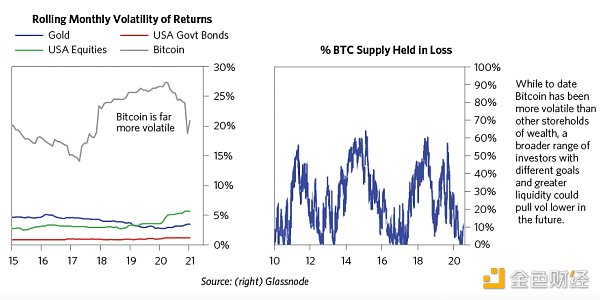

上述所有因素導致BTC的價格波動明顯大于其他高風險金融資產,如股票和大宗商品,更不用說黃金等傳統保值資產。在BTC短短的歷史中,有很多時候,很大一部分人以虧損的狀態持倉。雖然有時大多數人持有BTC能夠獲利(就像如今的狀況),而且有些情況下要大量持有才能帶來收益,但對于保值資產來說,防范下行風險能力比擁有投機升值潛力重要得多。這再次反映了如今BTC的期權特征。

BTC自誕生以來,雖然它的價格波動較高,超過了于大多數人接受的保值資產水平,但總所周知,隨著時間的推移,這種情況可能會發生重大變化。鑒于之前其他資產市場的演變,一個資產如果能夠得到廣泛投資者的使用,而這些投資者又有不同的目標和眼光,其價格波動性可能會變低。

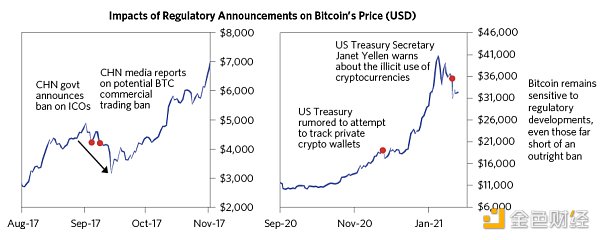

BTC監管形勢高度不明朗,造成雙向風險

未來BTC能否受到大型機構投資者認可,將取決于監管,這可能是最重要的一點。政策制定者是否能夠創造一種監管環境,讓某些投資者產生對資產的信任,但這也可能會降低其吸引力。政府會完全禁止BTC嗎?雖然我們不知道監管將如何演變,但BTC是政策制定者日益關注的焦點,監管方式也可能會有所不同。

本月,歐洲央行主席Christine Lagarde就BTC發表了以下觀點:

“BTC投機性大,產生了各種各樣的行業,也引起了洗錢活動,雖然這些都是可以理解的,但是它必須受到監管,這是一個需要達成一致的全球問題,因為如果有監管漏洞,一定會有人利用這個漏洞。”

同樣,在1月中旬的人事聽證會中,新一任美國財長Janet Yellen指出,加密貨幣非常值得我們的注意,因為它涉及恐怖主義融資:“我們的確需要追查資金流動的方法,這樣就可以限制其使用,并確保不會有人利用加密貨幣進行洗錢。”

2021年及以后,我們認為政府可能會采取以下兩種主要監管方式:

第一種是打擊BTC及加密貨幣的使用,因為政府擔心傳統法幣地位會動搖,阻礙法幣的發展。

第二種是建立監管框架,增加人們對BTC等加密貨幣的長期信任,但同時也會讓這些資產擁有更大的波動性。

就我們看來,兩種監管方式都會讓BTC價格在未來繼續大幅波動

在中國,政府采取了更有限制性的監管方式。2017年9月,中國當局禁止ICO,即基于加密貨幣的融資,并將ICO視為非法融資,導致BTC價格立即下跌8%。美國實施類似禁令的可能性似乎相對較小,但在技術上是可行的。鑒于大多數BTC購買者依靠電匯和銀行借貸在BTC交易所進行買賣,美國實際上可以讓本國投資者無法購買BTC。我們主要擔心的是,如果未來央行數字貨幣成為官方認可的數字保值資產,政府可能更愿意限制BTC的使用,因為其能夠替代央行數字貨幣,產生競爭。

盡管不太可能全面禁止BTC使用,但監管格局的發展可能對BTC的普及和市場價值造成重大影響。總體而言,在過去的幾年中,美國在監管方面,越來越接受區塊鏈技術,其一些地區逐步認可加密貨幣,認為在這些地區加密貨幣不能構成威脅,容易受到監管,但在其他地區,美國政府對加密貨幣的打擊增多,認為它會被用于非法活動,破壞現有的監管框架。

美國貨幣監理署最近宣布,本國銀行可以使用區塊鏈和穩定幣進行支付,這是該國開放態度的證明。相比之下,一個月前,美國財政部提出了一些規則,阻礙自托管加密貨幣錢包的使用,更有效地禁止人們使用門羅幣和大零幣等隱私幣。

在不受監管領域中,BTC和其他加密貨幣會得到更多使用,也可能引起不合規的行為。其中最值得注意的是最大的穩定幣Tether (USDT)的狀況。Tether目前正在接受CFTC、美國司法部和紐約州檢察官的調查,原因是該公司發行了價值數十億美元的新USDT代幣,而這些代幣背后的抵押資產金額可能達不到對外聲稱的水平。Tether公司如果被強制關停或遭受其他重大監管懲罰,考慮到整個加密貨幣市場相互關聯,影響著流動性,可能會摧毀包括BTC等加密貨幣的價值。

對于第二種政府可能采取的監管模式,更多風險厭惡機構允許買入更多BTC,這可能會導致BTC巨鯨持倉有大變化,許多巨鯨是BTC的早期使用者,強烈認同匿名創始人中本聰的無政府主義。例如,早期有人猜測美國財政部會針對自托管錢包提出監管規定,這引發了一次重大BTC拋售。

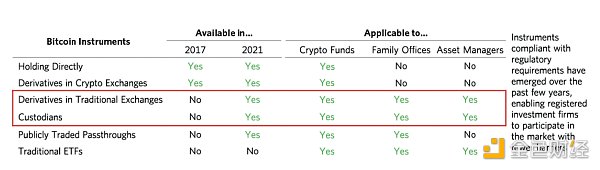

不過,還有另一種情況,那就是從長遠的角度看,監管可能會創造一些上行空間,這是非常值得思考的。與2017年的上一輪牛市相比,如今交易效率更高,市場流動性更大,交易基礎設施更加完善,托管解決方案也更成熟,這讓更多機構參與其中。我們認為,這一定程度上是監管改革的原因,比如,傳統交易所能夠接受BTC衍生品。

這導致了與2017年相比,最近流入BTC的資金更多,交易規模更大,2017年流入的資金主要來自于散戶,數量更少。不過,值得注意的是,機構投資者仍主要集中在規模較小的公司、對沖基金和家族理財室,而不是規模較大的傳統機構投資者,因為BTC相關投資工具的市場規模仍然較小。

在最好的情況下,加密監管的成熟為BTC交易提供保障,并提供更多買入渠道,例如BTC?ETF,這可能會讓大型投資機構增加其敞口。我們想了解這種資金流入BTC的狀況,例如,投資者將他們持有的部分黃金轉移到BTC中。下面的表格非常簡潔,目的是展示這一過程,假設一定數量的私人黃金儲備(不包括中央銀行)分散到BTC,其價格會產生什么變化。在表的底部一行,假設BTC和黃金儲備的私人持倉總市值一半流入BTC,大約是1.6萬億美元,都買入了挖出的BTC中。理論上,黃金私人持倉流向BTC后,BTC價格至少上漲160%。

當然,這種計算假定流動性或反身性不存在問題。但現實可能證明我們以上的估計可能更加保守,因為這種規模的流動可能會導致供應緊縮和反身性,推高BTC的實際價格。同樣,它們更多的是為了說明一種可能出現的走勢,而不是任何具體的預測。顯然,有很多因素可能會影響BTC未來的價格趨勢,但我們可能還注意不到這些因素。例如,我們不知道央行會在什么時候考慮將其黃金敞口轉向BTC,也不知道監管機構面對以上這些假設的BTC價格走勢,會做出何種反應。

想要持有BTC的大型機構仍面對結構及操作方面的困難

除了未來潛在的監管發展,BTC若要受到更廣泛的認可,仍面臨著操作方面的困難,因為目前監管不明朗,而且其未來彈性依舊是個問題。關于前一個問題,雖然我們不會在這里討論所有的細節,但舉一個例子,不同機構有不同托管要求,而且要求一般都較高,BTC是一種不記名資產,它的所有權僅由私鑰決定,機構資產管理人員會有更多安全和保險方面的考慮。目前,數字資產的托管通常仍比傳統股票成本更高,監管機構仍在推出合格托管人的規則,數字資產托管保險的承保商市場較小。盡管如此,越來越多的機構級監管解決方案正在緩慢推出,而且隨著需求增加,服務和定價可能會更好、更低。

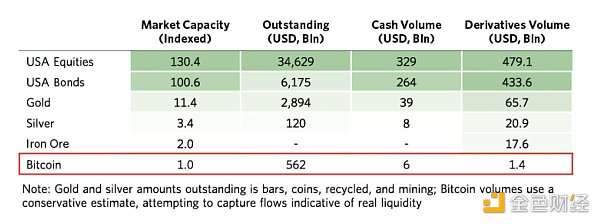

對于大型機構,要在投資組合中持有BTC,還需要有足夠的流動性,以便在不破壞市場穩定的情況下進行大規模交易。在這一點上,雖然BTC市場正在變得可以與橋水涉足的一些資產市場相媲美,但它整體規模仍然較小,盡管其流動性達到了歷史最高水平。下面我們總結了一些可比較的市場。對于能夠直接交易BTC的投資者,根據我們對流動性的評估,總市場容量接近可交易黃金市場規模的10%。對于那些只能夠或者愿意通過傳統渠道,例如衍生品、股票市場,買入BTC的大型資產管理公司來說,市場規模甚至更小。

下圖展示了BTC交易量,這些交易量都來自于我們認為能夠展示真實流動性的渠道。我們看到,盡管BTC交易所展示的交易量似乎很大,但在這些指標中,成交量保持平穩。在這種情況下,由于BTC有固定數量,盡管其期貨市場仍在發展,但是規模小,所以如今BTC的流動性與其價格主要成函數關系。盡管BTC交易量最近有所增長,但以目前的規模來看,少數投資者即使在資產配置上做出小變動,可能會對BTC市場產生重大影響。雖然黃金市場的規模超過了BTC,但黃金市場也會發生這種情況,因為其僅占美國股市規模的一小部分。

總而言之,BTC的一些特性可以讓其成為一種有吸引力的保值資產,這一點非常明顯,而且到目前為止,其彈性也通過了證明。然而,我們必須承認,BTC作為金融工具只有10年的歷史。就絕對價值而言,以及與黃金等傳統保值資產相比,這種數字資產將如何發展?未來可能會面對來自量子計算、監管或者我們甚至還不能確定的問題。即使這些都沒有成為現實,對我們來說,目前BTC更像是一種潛在的保值資產。

本文內容來自于橋水

DeFi隨著逐漸成熟,將在2021年獲得更大的吸引力。但以太坊2.0的推進時間線過慢,現在已經嚴重影響了目前的DeFi開發者.

1900/1/1 0:00:001.金色觀察 | 觀點:DeFi將吞噬傳統公司債券市場Compound總法律顧問Jake Chervinsky認為,流行的借貸協議(例如Compound和Aave)更像是利率協議.

1900/1/1 0:00:00Uniswap——去中心化交易協議,為數百萬用戶和數百個以太坊應用程序保證流動性。是一個不斷增長的協議生態系統.

1900/1/1 0:00:00本文作者為 New Bloc 策略分析師 Barry ,5 年外匯黃金市場交易經歷。授權金色財經首發.

1900/1/1 0:00:001月21日,微博大V,Primitive Ventures 創始合伙人萬卉的一句話讓很多人頗為失望,她說:“建議大家關注Coinbase/的溢價情況,在CB正溢價/平價不恢復之前.

1900/1/1 0:00:00懶人版: 閃電貸:一種不需要用戶抵押資金的貸款。這也可以?!!但是閃電貸有一個條件:必須在發放資金的同一交易中償還貸款人.

1900/1/1 0:00:00