BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD+0.2%

ETH/HKD+0.2% LTC/HKD+0.62%

LTC/HKD+0.62% ADA/HKD-1.87%

ADA/HKD-1.87% SOL/HKD+1.69%

SOL/HKD+1.69% XRP/HKD-1.26%

XRP/HKD-1.26%文:棘輪

來源:一本區塊鏈

100倍杠桿、125倍杠桿……越來越多的幣圈玩家,開始進行高杠桿的合約交易。

在此情況下,如果幣價上漲1%,他們的資產可以翻番;但如果幣價下跌1%,他們就會血本無歸。

這是一個風險極高的游戲,幣圈成為危險的賭場,交易所則是背后的推手。

合約市場充斥著一夜暴富的神話,但是,“99.5%的散戶都會爆倉出局”。

而到最后,哪怕是交易所本身,也往往難以幸免于難。

貪婪這條路,通往的是深淵。

01?爆倉

對于合約玩家來說,3月12日晚是一個冰冷的屠殺之夜。

當天晚上,在15分鐘內,比特幣的幣價跌幅超過了15%。

一切如此猝不及防。幣圈合約玩家小張說,當時,自己收到交易所短信,被告知他即將爆倉。他迅速剛打開軟件,準備手動平倉。

幾乎同時,他收到了爆倉的提醒短信——十幾萬元就這樣化為烏有。

AICoin數據顯示,3月12日晚,幣市有20億美元資金爆倉,最大爆倉金額1000萬美元,平均每筆的爆倉金額達到了5.1萬美元。

新興市場教父:比特幣或跌穿1萬美元,加密貨幣繁榮與美聯儲瘋狂印鈔有關:金色財經報道,新興市場教父Mark Mobius表示,比特幣價格可能在2023年跌破1萬美元,較當前價格再下跌40%以上。此前,他曾準確預測比特幣跌破2萬美元。他表示,比特幣已經跌破1.8萬美元、1.7萬美元的技術支撐位,那么距離跌破1萬美元已經不遠了。

他對媒體表示,他沽空比特幣的理由是利率上升和美聯儲收緊貨幣政策。隨著利率上升,持有比特幣或者其他加密貨幣的吸引力不再那么大,因為僅僅持有比特幣是無法賺取利息的。

他說,當然,有很多公司為加密貨幣存款提供5%甚至更高的利息,但這些公司基本都破產了。因此,隨著投資者遭遇損失,人們會更害怕為賺取利息而持有加密貨幣。加密貨幣的繁榮與美聯儲瘋狂印鈔有關。在過去幾年,美元貨幣供應量增長了40%以上。他解釋道,當美聯儲開始收回流動性時,人們在市場上的投資能力就會變得困難。[2022/12/4 21:21:50]

圍繞此次爆倉事件,還有一個段子在圈內廣為流傳:

一個合約新手在3月12日做空比特幣,卻不知道設置止盈止損。當晚,比特幣大跌,他的幾千元變成了幾十萬。

大賺之后,他覺得幣價會回升,又開了多單。

第二天一早,比特幣繼續大跌,他剛賺到的幾十萬灰飛煙滅。

出來混,早晚都是要還的。

特斯拉創始人對“比特幣是修復儲備銀行瘋狂通脹的補丁”的觀點表示贊同:近日,SpaceX和特斯拉創始人Elon Musk與一名推特用戶探討“貨幣只是在時空上轉移價值的工具”。推特用戶@Robert Breedlove發推文稱:“貨幣只是一種跨越時空移動價值的工具。黃金可以讓價值在時間上移動,但不能移動空間。法幣很適合在空間上移動價值,但不適合在時間上移動。而比特幣優化了在空間和時間上移動價值。”SpaceX和特斯拉創始人Elon Musk對此回復稱:“我們稱之為金錢的東西只是勞動分配的信息系統。真正重要的是制造商品和提供服務。我們應該從信息論的角度來看待貨幣。錯誤和延遲最少的一方獲勝。”隨后,推特用戶@Cerberus對Musk的觀點評論道:“比特幣有延遲和交易成本。但如果將其用作價值儲存和大價值傳遞,它的效率會非常高。貨幣本身就是貨幣。比特幣不需要取代它們。相反,比特幣是修復儲備銀行瘋狂通脹的補丁。”Elon Musk對此表示贊同,回復稱:“好主意。”[2021/1/17 16:21:02]

在幣圈,合約交易早已有之。簡言之,它就是期貨交易。

與傳統期貨市場類似,幣圈的合約交易主打兩大玩法:一是既能做多,又能做空,玩家可以雙向獲利;二是具備杠桿,玩家能以小博大。

第一批進入合約市場的幣圈交易所,是OKEx、BitMEX。早年,它們分別瓜分了國內與國際合約市場。

聲音 | Cardano創始人:Cardano就像一座冰山,接下來兩個月將會很瘋狂:Cardano創始人、IOHK首席執行官Charles Hoskinson近期發推將Cardano比作一座冰山,稱該項目有著許多人們看不見但很快會產生巨大影響的內容。接下來的兩個月將是“瘋狂的”。[2020/2/23]

隨后,火幣、幣安、抹茶、BiKi、Gate等,也相繼進入合約市場。

“現在,火幣、幣安、OKEx三家交易所打的口水戰,絕大多數都和合約有關。”一位交易所從業者指出。

OKExCEOJay在微博上揶揄火幣的合約業務

合約交易發展得有多迅猛?有一組來自非小號的數據能直觀說明:

2018年,全球交易量前十的交易所中,有2家開了合約交易;

如今,全球交易量前十的交易所,有8家都開通了合約交易。

它們開出的杠桿倍數,也在不斷增加,甚至高到了令人咂舌的地步。

早些時候,很多交易所的合約交易杠桿倍數,是5倍、10倍,最多20倍。

如今,一些交易所已經在提供遠超于此的杠桿倍數。比如OKEx的永續合約最高可以提供100倍杠桿,幣安更是可以提供125倍的杠桿……

瘋狂的比特幣礦機:一天一個價:據第一財經消息,近期隨著比特幣價格總體暴漲,比特幣礦機已經搶手到價格要按交易當天來計算,甚至有黃牛黨坐地起價。四川成都一位比特幣礦工稱,“前幾個月一臺S9(螞蟻礦機)還1萬多,12月直接飆到近3萬,一天一個價。” 同時,火爆行情催生了幾個快公司,有的已經在準備新三板掛牌或上市,從制造礦機到托管、代運營,整條比特幣產業鏈在中國已經相當完整。[2018/1/23]

這樣的高杠桿,蘊藏著極大的風險。

以OKEx提供的100倍杠桿為例:在玩家做多的前提下,如果幣價上漲1%,資產可以翻番;但如果幣價下跌1%,玩家就會爆倉,損失掉全部本金。

在合約市場,暴富與傾家蕩產,往往就在一瞬之間。

02?賭博

合約市場吸引的都是什么玩家?他們都是有典型賭徒心態的人,經常自嘲:“給我一個杠桿,我能虧掉整個地球。”

“合約市場沒有‘佛系玩家’。”幣圈玩家丁才告訴一本區塊鏈。

“交易所APP上都會顯示每一單的實時收益率,開了100倍杠桿后,收益率每秒鐘都是三位數的變化。前一秒可能是200%,后一秒可能就是300%。”他表示。

在如此劇烈的漲跌面前,幾乎所有玩家都會時刻盯盤。而幣市的7*24小時交易,更讓許多玩家感到心力交瘁。

比特幣交易越來越“瘋狂”:近兩成活躍投資者曾經“刷卡買幣”:借貸服務平臺LendEDU對672名活躍的比特幣投資者進行了調查。調查結果顯示,33.63%的受訪者曾經使用借記卡來購買比特幣;18.15%的人使用過信用卡來獲取資金并購買比特幣。18.6%的人使用過ACH銀行轉賬系統,13.39%的人使用過銀行電匯方式。

在使用信用卡購買比特幣后,有22.13%的人沒有還清信用卡賬單。

在尚未還清信用卡賬單的人中,超過70%的人認為,為了比特幣而支付信用卡利息是“值得的”。

在已經使用過信用卡買比特幣的人中,有76.23%的人計劃繼續“刷卡買幣”。[2018/1/13]

“開高倍合約單子的時候,根本睡不著覺,必須一直刷手機。”丁才說。

更可怕的是,玩久了合約的人,就像資深賭徒一樣,會染上“心癮”,無法戒除。

兩年前,OKEx交易所被質疑“拔網線”無法交易,作為合約玩家的丁才是受害者之一。

“當時我收到了一條條短信,提醒我快爆倉了。而我卻打不開APP,什么都做不了,只能眼睜睜地看著自己爆倉。”丁才回憶,“那種絕望的感覺,沒法描述。”

為了炒幣,他幾乎透支了所有的信用卡,每個月都要面對幾十萬的債務。“玩到最后,每次開單看到數字,都已經不覺得是自己的錢了。”

2019年,為了戒掉合約交易,丁才向交易所申請注銷賬號,被客服告知“沒有這個服務”。他一氣之下,去移動營業廳注銷了用了十幾年的手機號。

他忍耐了一段時間,但最終還是沒能忍住。接下來,他用新的手機號新注冊了一個交易所賬戶,再度投身合約交易。

他表示,現在自己在幣安玩合約,都是開125倍的杠桿,提前設好止盈止損,避免爆倉,“輸贏就是幾分鐘的事。”

“幣市本身的波動就很大,再加上動輒100倍的杠桿,合約交易已經和賭博無異。”區塊鏈研究員周衛表示。

“對于一些人來說,期貨=網賭。”萊比特礦池CEO江卓爾也曾直言不諱地指出。

合約交易的持續火爆,反映出當下幣圈的一大問題——買漲買跌的投機分子越來越多,堅定囤幣的“比特幣信仰者”越來越少。

“我以前就是個‘比特幣信仰者’,只囤幣,不炒幣。但這兩年比特幣價格一直沒什么起色,傳說中的減半行情也看不到影子。偶爾做波段,炒炒合約,也是為了讓手上的幣少貶值。”小張說。

而在一部分不玩合約的幣圈玩家看來,恰恰是合約交易的泛濫,導致了比特幣價格的持續低迷——大量資金都被投入了高杠桿的賭博游戲。

“交易所應該取消合約交易,禁止做空,這樣資金都去現貨區,大家都囤幣,幣價就能漲上去了。”有人戲謔地表示。

在高杠桿的合約交易面前,絕大多數幣圈散戶,都會淪為韭菜。

“許多玩家錯誤地以為,只要跑贏50%的人,就能在合約市場賺到錢。”周衛說,“但真相是,他們要跑贏的不是50%的人,而是50%的資金。50%資金的背后,可能是98%的人。”

在他看來,在高倍杠桿下,玩家的資產可能一夜增值10倍,也可能瞬間歸零。收益與風險看似對等,其實不然。

“行情好的時候,很多玩家還沒等資產增值10倍,就早早平倉止盈了。行情不好的時候,他們卻經常把幣握在手里,等著歸零。”他解釋道,“散戶的投資心理,決定了他們無法在合約市場長期盈利。”

“99.5%-99.9%的散戶,都會在合約市場被爆掉。”江卓爾總結,“玩合約和賭博、吸沒什么區別,許多玩家除非輸光資產,否則不會有任何悔悟。”

03?推手

幣圈的合約交易為何如此瘋狂?在許多幣圈玩家眼里,交易所就是這個市場的直接推手。

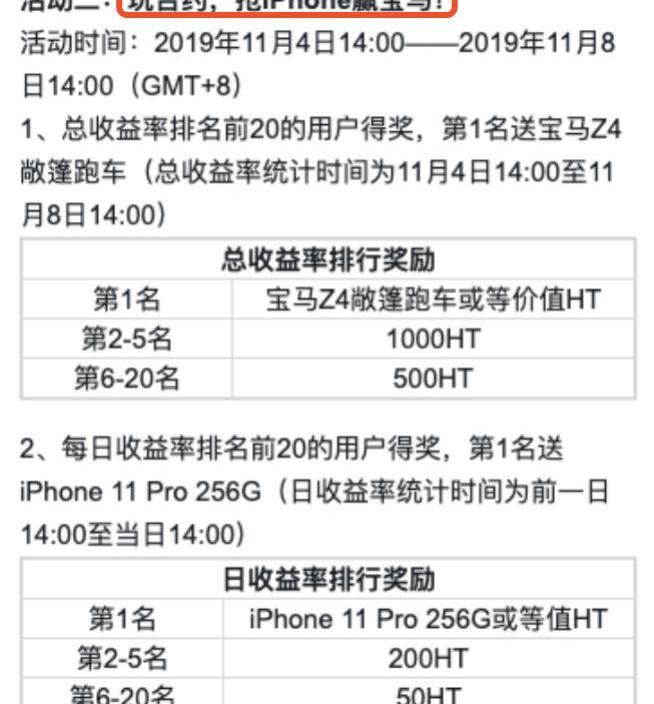

比如,火幣、OKEx、幣安三大交易所都曾發起合約大賽活動,拿出豪車、iPhone等獎品獎勵玩家。

火幣合約大師賽打出了“玩合約,搶iPhone贏寶馬”口號

那么,交易所為何對合約交易市場如此熱衷?

答案很簡單——合約交易更賺錢。

進入2019年,ICO、交易即挖礦、模式幣等玩法不再流行,交易所很難再靠上幣費賺錢。回歸交易服務本身,成為了許多交易所的共同選擇。

而在交易市場,合約交易的交易量比現貨市場大得多。

TokenInsight數據顯示,2019年1月時,OKEx交易所內合約交易量占比僅為60%,到10月時,這一數字已攀升至81%。

非小號數據顯示,3月30日,在火幣平臺,比特幣24小時交易量為22億元,而同期的合約交易量卻高達285億元,是前者的13倍。

“玩家的貪婪,讓交易所的花樣越來越多。而這些花樣,又加劇了玩家的貪婪。”周衛說。

江卓爾也對一本區塊鏈表示:“現在,幣圈的金融衍生品工具越來越多,這直接提升了整個行業的杠桿率。”

在動輒100倍的高杠桿面前,交易所自身的運營也面臨著巨大風險。

這是因為,一般來說,在合約市場,一旦幣價觸及玩家的爆倉線,交易所就會自動平倉。

但在幣價暴漲暴跌時,交易所可能無法第一時間平倉,造成“穿倉”,平臺自身資產也會受損。

3月12日幣市暴跌時,一些幣安的盈利用戶就收到官方通知,稱為彌補交易所損失,他們的資產被“自動減倉”了。

也就是說,由于幣價劇烈波動,交易所自身出現了資金損失。一些本來賺了錢的玩家,被交易所扣了錢,用以彌補損失。

“其實各大交易所都有類似的‘穿倉補救’機制。只不過幣安的機制會優先讓賺錢最多的大戶補錢,而OKEx的機制則是全體盈利用戶均攤。”周衛解釋。

“兩家的機制都做不到完全公平,只不過幣安的機制讓少部分用戶受到了更大的損失,所以爭議也更大。”他表示。

他認為,從2018年起,與多家交易所相關的維權事件,大多與合約交易有關。在這些事件中,有玩家站到天臺以死相逼,甚至在交易所門前喝下敵敵畏。

“因為被騙而走上維權之路,固然可憐。但無論如何,賭場里的賭徒,都是不值得同情的。”周衛說。

“股神”巴菲特一直是杠桿的堅決反對者。

“我見過太多高智商的人,被杠桿搞砸了自己的生意。他們都很聰明,卻因為杠桿一夜破產,一無所有。”2019年,他曾經在公司股東大會上這樣說。

人人都想成為下一個巴菲特,但巴菲特的告誡,卻不是每個人都聽得進去。

*文中部分受訪者為化名。

作者:NEST愛好者_九章天問312大跌,行業內很多人失去了信心,特別是DeFi領域。以穩定幣項目MakerDAO為代表,因為312的暴跌,導致抵押穩定幣的債倉出現穿倉情形,從而啟動了MKR的拍.

1900/1/1 0:00:00分析師?|Carol 出品|PANews 在新冠疫情陰影籠罩下的全球金融市場上,“市場持續下跌”和“政府量化寬松”成了兩條敘事主線.

1900/1/1 0:00:00加密世界的雪崩,導致大量財富瞬間蒸發,幣圈錢荒現象明顯。崩盤后激增的交易量,正在呼喚更多穩定幣進入交易市場.

1900/1/1 0:00:00億萬富翁ChamathPalihapitiya解釋了一種情景,比特幣目前還不是一種安全資產,但在未來十年內,在某些經濟因素影響下,比特幣可能會成為一種安全資產.

1900/1/1 0:00:00作者:BinanceResearch 翻譯:子銘 來源:加密谷 編者注:原標題為《BinanceResearch|近期的市場暴跌是如何影響數字貨幣的》 高市值的數字貨幣在2020年第一季度顯示出.

1900/1/1 0:00:00作者LiangCHE 本文來自比推bitpush.news彭博社周三發文稱,在新冠疫情爆發期間,很多資產價值受到損失,但Tether卻成為了加密貨幣領域的最大贏家.

1900/1/1 0:00:00