BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD-0.47%

ETH/HKD-0.47% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD-0.4%

SOL/HKD-0.4% XRP/HKD-1.64%

XRP/HKD-1.64%穩定幣是現實世界與加密世界的一座橋,這座橋最大的特性是穩定。

作為法幣和加密貨幣之間的轉換器,穩定幣是加密市場交易和流動的不二法寶。數據顯示,目前全球最大的加密貨幣比特幣超過86%的交易都在穩定幣USDT的協助下完成。

在信仰去中心化的加密世界中,人們對錨定安全資產的中心化穩定幣的信任具有強烈的不確定性。

日前,美國最大的銀行業監管機構美國財政部貨幣監理署(OCC)宣布,允許美國銀行使用公共區塊鏈和美元穩定幣作為美國金融系統中的結算基礎設施。

這一利好一度被稱為“加密貨幣行業新篇章”的前奏,但這并不意味著主流金融機構對穩定幣或是加密貨幣的認可,畢竟此次的認可程度僅限于支持USDC等合規的美元穩定幣,不包括USDT等未取得合規資質的美元穩定幣。

如此看來,流動性最佳和使用率最高的穩定幣USDT略有尷尬,其實行業一直有對USDT、對Tether公司的懷疑。

Tether發行1枚USDT會留存1美元的儲備金,2020年USDT供應量從40億美元規模增長為200億美元,增加了160億美元,所謂的與美元1:1錨定一直備受行業質疑。

第二季度Cardano的Dapp交易量環比增長49%:金色財經報道,根據Messari的報告,Cardano的平均每日dapp交易量連續第三個季度增長,第二季度Dapp使用量環比增長 49.0%,日均交易量保持在 57,900 筆。平均交易量較上一季度上漲8.5%,從 0.117美元上漲至0.126美元。盡管連續季度上漲,但美元平均交易費用仍同比下降 50.8%,這主要是由于ADA價格較上年下降。

今年第二季度的交易活動也激增。日均交易量環比增長約2%,從 67,500 筆增至 68,800 筆。分析師強調,該增長至關重要,因為交易和活躍地址的變動通常是相關的,但最近幾個季度略有偏差。在過去的五個季度中,交易與活躍地址的比率持續增加,表明與之前相比,用戶參與度有所提高。第二季度,交易/活躍地址比率達到1.19,環比增長6.1%,同比增長13.2%。[2023/8/8 21:30:57]

更何況,以中心化公司Tether留存儲備金為價值根基的USDT,一旦中心化公司暴雷,這將是加密世界的浩劫。

穩定幣的重要性和不確定性之間的矛盾,成了加密貨幣交易越來越繁榮的暗礁險灘,人們更加渴望使用去中心化的穩定幣。

TrueUSD:已開啟TUSD國際過渡最后階段,Techteryx將全面管理TUSD相關所有離岸業務:7月14日消息,美元穩定幣TrueUSD宣布自2023年7月13日起開啟TUSD國際過渡的最后階段,Techteryx將全面管理與TUSD相關的所有離岸業務和服務,包括鑄幣和贖回、客戶導入與合規性,以及所有銀行和信托關系的法定儲備和監督。在過渡期間,Archblock團隊將繼續為現有美國用戶提供支持。[2023/7/14 10:55:14]

基于區塊鏈原生特性而重新構建的穩定幣——算法穩定幣被關注和期待。

擺脫人為控制,以算法來調節供應,保持貨幣穩定,算法穩定幣自誕生以來,都在此間博弈,還未勝利。

算法穩定幣是什么?

算法穩定幣是采用算法調整供應量的代幣,旨在將代幣的價格控制和穩定在某一個合理區間。

早在2014年米蘭理工大學教授Ferdinando Ametrano撰寫的《哈耶克貨幣:加密貨幣價格穩定解決方案》論文中提出:

建立在規則之上,供應彈性的加密貨幣,該加密貨幣可以根據需求進行rebase(代幣供應變化)。

某巨鯨在BTC價格下跌后抵押489枚WBTC借出約730萬USDT:4月27日消息,The Data Nerd監測顯示,某巨鯨在5小時前比特幣價格跌至27500美元時提取489枚WBTC(約1400萬美元),隨后又將其作為抵押品借出約730萬枚USDT,并重新存入幣安。[2023/4/27 14:30:02]

這應該是較早的理論性依據,在理論指導下,2018年就已出現的算法穩定幣并沒有被行業重視,直到去中心化金融DeFi風口襲來,算法穩定幣逐漸受到行業的關注和重視。

進階吧!算法穩定幣

2020年首次將算法穩定幣帶火的Ampleforth(AMPL),基本上與Ferdinando Ametrano教授提出的哈耶克貨幣運行機制一致。

AMPL設置了為智能合約提供外部價格的價格預言機,其供應量會基于每日時間加權平均價格的確定性規則進行調整。

也就是,AMPL提前設定了價格與供應的均衡點,當價格波動達到均衡點,就會自動觸發合約來調整供給。

當AMPL價格低于0.96美元,供應量收縮,當AMPL價格高于1.06美元,供應量增加。AMPL使得每個持幣錢包在代幣供應變化后錢包持幣量都會發生一定比例的變化。

比特幣礦企Marathon Digital Q3凈虧損7500萬美元:金色財經報道,比特幣礦企 Marathon Digital 第三季度凈虧損 7500 萬美元,而此前預計虧損僅為 1870 萬美元。據報道,比特幣價格調整和采礦難度增加是 Marathon Digital 虧損的主要原因。(The Block)[2022/11/9 12:35:57]

理論上,這一機制將代幣的價格完美控制在1美元上下不超過0.05美元的區間內,符合穩定幣屬性,且不受人為控制。

但實踐是檢驗真理的唯一準則。根據qkl123數據顯示,AMPL的價格波動只能用“不穩定”來描述。

更有行業人士稱:看好算法穩定幣的原因正是因為它的不穩定性。

供應彈性的加密貨幣穩定幣價的方式依賴于市場集體需求心理,不僅受制于人性的貪婪與恐慌,更是借由金融投機來擴充市場規模。

下面我們來進行簡單的分析和說明:

BitDAO:Alameda所持1億枚BIT已轉至鏈上:11月8日消息,BitDAO官方社區表示,Alameda 所持 1 億枚 BIT 已轉至鏈上,感謝 Alameda Research 及其聯席 CEO Caroline Ellison 的及時響應。為增強社區信心,BitDAO 建議將已互換的 BIT 和 FTT 保留在各自的鏈上地址中,直至 2021 年 10 月達成的互相不出售對方 Token 的 3 年承諾期結束。

此前報道,BitDAO 社區今日發出緊急提案,要求 Alameda Research 將 1 億 BIT 轉移到鏈上地址供 BitDAO 社區驗證,而非交易平臺,要求對方在 24 小時內完成,否則將由 BitDAO 社區決定(投票或任何其他緊急行動)如何處理 BitDAO 金庫中的 3,362,315 枚 FTT。[2022/11/8 12:33:00]

假設按照當前市場價格,小明用1美元購買了1枚AMPL,當市場需求增加,刺激了AMPL的價格上漲,AMPL的價格變成了2美元(高于1.06美元),觸發rebase,按照比例,小明錢包中的AMPL變成了2枚,而AMPL價格回歸到1美元時,小明錢包的余額增加了1美元,但是這個過程小明什么都沒有做。

反之,當市場需求下降,AMPL的價格下跌,錢包持幣量下降。

當需求量高時通過通脹獎勵持幣人,當需求量低時則影響持幣人的既得利益。對于金融投機者而言,為刺激市場需求哄抬價格而誘導更多交易者自主宣傳和參與AMPL,這種金融投機行為只能造成金融市場更為劇烈的波動。

投機工具何以保障穩定性?

市場看到了Ampleforth(AMPL)的缺陷,其代表的單幣種系統穩定幣無法滿足穩定性,便出現了以Basis Cash為代表的多幣種系統算法穩定幣。

Basis Cash是多代幣協議,其由三個代幣組成:穩定幣BAC(Basis Cash)、緊縮購買BAB(Basis Bond)、通脹收益BAS(Basis Share)。

穩定幣BAC本質上與AMPL一致,仍舊屬于供應彈性的加密貨幣,但不同的是當市場通脹和緊縮時將獎勵和壓力轉嫁向系統其他代幣,從而穩定BAC的價格。這仿佛是傳統金融市場的一種調節方式,比如央行會通過出售債券的方式回籠貨幣,解決市場資本過剩的狀況。

Basis Cash的運行機制為:

當BAC<1時,持幣者可以使用BAC打折購買BAB,以達到回籠BAC供應量,回調BAC價格的目的,當通縮階段結束時持有BAB的參與者可以將BAB兌換為 BAC;

當BAC>1時,通過回購BAB的方式,來釋放BAC的供應量,同時BAS作為通脹收益將獎勵給持幣者。

因此,不管是單幣種系統,還是多幣種系統,本質上都不需要抵押,而是通過算法來調節貨幣供應、穩定幣價。

區別是:單幣種系統AMPL將獨自承擔通脹和收縮帶來的供應調節,引發投機行為,多幣種系統為穩定幣通脹和收縮找到了壓力分擔者,從而一定程度上抑制了投機性。

但在市場驗證下,BAC價格的穩定性并不牢靠,從2020年12月7日一路下跌,仍沒有回漲趨勢。

以市場購買心理來自動調節幣價以確保其穩定,是天然的悖論。但市場對不受人為控制且價值穩定的代幣需求仍舊存在,為了滿足這一需求,研究和探索便不會停止。

目前,以FRAX為代表的半抵押型算法穩定幣某種程度上正在接近人們的需求。

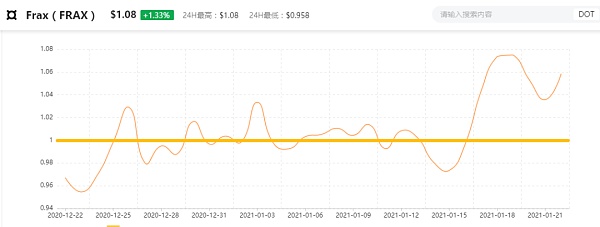

根據qkl123數據顯示,從2020年12月22日至今,FRAX的價格正在圍繞1美元波動,日波動率可控。

Frax是MakerDAO穩定幣DAI和Basis Cash的結合,需要質押生成價值,也需要“獎勵接受者”“債務承擔者”。

根據官方介紹,Frax的抵押率從100%開始,每個小時調整一次,最開始的1小時內,鑄造一個Frax就需要1美金的抵押品。

從此每隔一小時后:

當Frax>1時,抵押率下調0.25%,此時鑄造1個Frax需要0.975的美金抵押品以及0.025美金的FXS,FXS將會被銷毀;

當Frax<1時,需要套利者存入一定USD抵押品,獲取FXS作為獎勵,Frax抵押率上升,從而提升Frax價格。

FRAX的優越性在于每枚代幣都投入了“真金白銀”,注入了真實價值,這也是其穩定的根源。但是在進一步擴大市場規模后,市場所有不穩定性風險都將轉嫁至FXS,未來Frax整體系統是一場真實價值與市場風險的博弈。

通過對Ampleforth、Basis Cash、Frax對比分析,我們發現,去中心化的算法穩定幣是一場在不受人為控制和保持穩定之間的螺旋式博弈,所有理論可行的機制,在擴張市場規模中慢慢產生相反的力,這個力來自于人性的貪婪與恐慌。

力求保證計價單位層面的穩定,就會缺乏價值存儲的穩定,導致龐氏騙局般的投機。

魚與熊掌不可兼得,不過如此。

去中心化金融DeFi正在被時間和實踐證實其未來可期,穩定幣作為去中心化金融依賴的支付和清結算工具,是DeFi生態價值閉環的基本要素。

算法穩定幣推陳出新,一代又一代的嘗試和革新,以求讓更多人相信其具備去中心化和穩定性,加密世界需要價值共識。

天下熙熙,皆為利來,當前算法穩定幣的熱度源于不穩定性中存在的投機和利益;天下攘攘,皆為利往,去中心化算法穩定幣是現實世界與加密世界之間堅實的橋梁。

Tags:穩定幣AMPMPLAMPLEUZ穩定幣最新消息bitstamp交易所app下載iosAmpleforthWAMPL

Ins3保險已經于1月29日上線火幣Heco鏈,成為火幣Heco鏈和conflux鏈首個原創保險項目,也是以太坊和DeFi史上第一個使用預言機作為償付標準的保險項目.

1900/1/1 0:00:00迫近年末,年前回調如期而至。BTC從1月初最高的42000回調至22日最低的28800,回調 將近30%。同時受BTC影響,其他幣種也幾乎無一幸免.

1900/1/1 0:00:00在特斯拉首席執行官埃隆·馬斯克更新推特個人簡介引發比特幣意外上漲后,專業交易圈對比特幣(BTC)的需求似乎特別強勁.

1900/1/1 0:00:001月21日,美國當選總統拜登宣誓就職美國第46任總統。拜登在就職后首條推文中說“沒有時間可以浪費”.

1900/1/1 0:00:00去年,以太坊區塊空間的使用需求出現了激增。最近的關注導致以太坊網絡的交易費用(即ETH gas價格)有時上升到令人痛苦的水平.

1900/1/1 0:00:002021年1月27日,國際清算銀行(BIS)發布了關于中央銀行數字貨幣(CBDC)的第三次調查結果,并以“準備好了,穩定,去嗎?(Ready, steady, go?)”作為標題.

1900/1/1 0:00:00