BTC/HKD+0.63%

BTC/HKD+0.63% ETH/HKD-0.73%

ETH/HKD-0.73% LTC/HKD-0.28%

LTC/HKD-0.28% ADA/HKD+0.13%

ADA/HKD+0.13% SOL/HKD+2.08%

SOL/HKD+2.08% XRP/HKD+0.58%

XRP/HKD+0.58%文|內參君

近幾個月來,比特幣一直在劇烈波動,波動幅度甚至比平常還要大。尤其是進入3月份,加密貨幣市場開啟了暴跌模式。主流幣大跌,山寨幣大跌……跌得讓人不知所以,跌得讓人絕望。

由于全球范圍內的冠狀疫情引發的恐慌,比特幣的價格在2020年的所有漲幅都被抹去了。本月早些時候,比特幣價格跌至10個月低點,但隨后大幅反彈,目前交易價格約為每比特幣6,500美元。

至暗時刻已經過去,如今多項數據分析對3月份的暴跌背后進行了探討,尤其是對對比特幣、加密現貨和衍生品市場的市場反應進行了深入揭秘。

比特幣大極端波動的原因

比特幣和加密貨幣投資者正在密切關注任何進一步波動的跡象,一位分析師指出,

“外匯流入大幅增加”預示著比特幣價格將出現極端波動。”

分析:美國和英國通貨膨脹加劇導致加密市場下行:雅虎財經發布了一篇關于加密貨幣市場最新價格下跌的文章。該文章指出,這種情況與美國和英國不斷上升的通貨膨脹有關。這些因素在加密貨幣的價格波動中發揮了重要作用,尤其加劇了比特幣拋壓。(U.Today)[2021/7/14 0:51:58]

總部位于紐約的比特幣、加密和區塊鏈研究公司Chainalysis的首席經濟學家菲利普·葛拉威爾(PhilipGradwell)本周在一篇博客文章中寫道:“事實證明,外匯流入的大幅增加是波動性加大的一個很好的指標,因此我們建議密切關注流入交易所的資金量。”

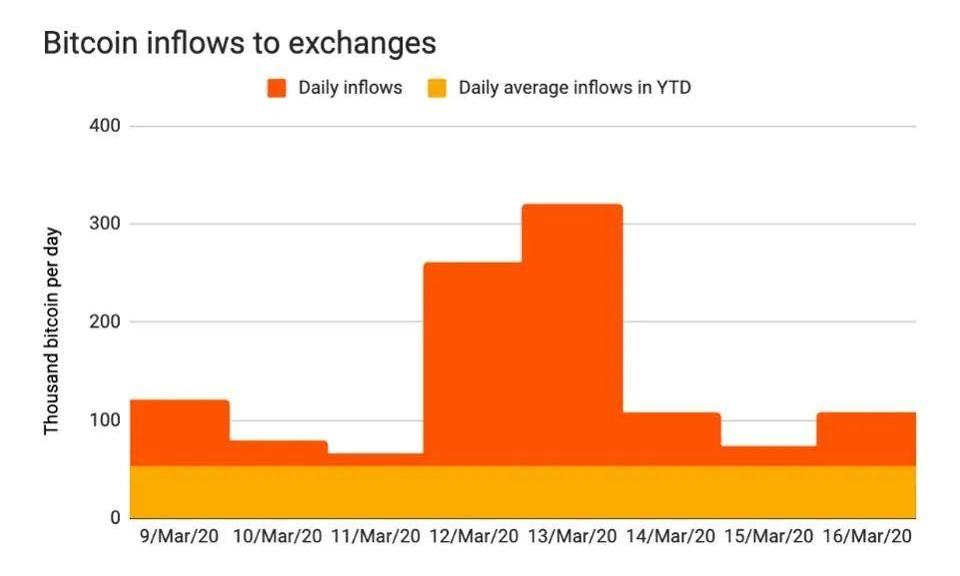

Chainalysis研究顯示,3月第2周,比特幣和加密貨幣交易所的每日流入量比2020年的平均水平增長了250%。從3月9日到3月16日,世界各地的交易所每天收到110萬比特幣,比平均水平多71.2萬比特幣,隨著比特幣流入交易所被賣出,交易活動增加。

加密市場監控公司SolidusLabs獲2000萬美元A輪融資:加密市場監控初創公司SolidusLabs宣布完成2000萬美元A輪融資,EvolutionEquityPartners領投,其他投資方包括HanacoVentures(曾參與種子輪融資)、FTX、富達投資母公司FMRLLC旗下風險投資基金AvonVenture、前美國商品期貨交易委員會(CFTC)主席ChristopherGiancarlo、前美國證券交易委員會(SEC)專員TroyParedes、前CFTC首席創新官DanielGorfine、合規軟件解決方案提供商StarCompliance創始人MarcEpstein、國際證券交易所(ISE)創始人DavidKrell、AngelList創始人NavalRavikant等。[2021/5/25 22:41:31]

比特幣交易主要是由新的比特幣進入交易所驅動的,而不是已經存在于交易所的比特幣。

分析 | 隨著加密市場的成熟,比特幣價格走勢開始與傳統資產類似:當計算從2013年4月到2019年12月黃金和比特幣價格之間的相關性時,數據顯示,其相關性相當高,為46.5%(0%不相關,100%表示完全正相關,-100%表示完全負相關)。有趣的是,在對比2018年和2019年的價格相關性時,可以發現價格相關性從2018年的60.3%上升到2019年的70.8%。這就提出了這樣一種假設:隨著加密市場的成熟,價格走勢開始與傳統資產類似。(Cointelegraph)[2020/1/11]

Gradwell寫道:“到達交易所的大部分多余比特幣已經售出,最嚴重的供過于求似乎已經結束了,”他補充說,由于“圍繞新冠病大流行的不確定性,很難預測比特幣市場將走向下一步。我們還預計,專業交易員將繼續推動活動,而不是散戶用戶,原因很簡單,畢竟他們的交易量要大得多。”

聲音 | 比特幣安全專家:加密市場的波動性源自小規模市場和有限流動性:據cointelegraph消息,比特幣安全專家Andreas Antonopoulos最近在接受采訪時表示,加密市場的波動性源于目前加密市場的小規模和有限的流動性。當它向下波動時,會產生恐慌的情緒和損失。當它呈現向上波動時,會導致FOMO(追漲)跡象。而投資者對技術層面內容知之甚少,不過也有一些投資者會在整個周期中嘗試更多地了解該技術,為下一周期的用戶打造更堅實的基礎。周期性的繁榮-蕭條模式是該技術行為的一部分,對于沒有經驗的投資者來說是危險的,但它也提供了開發基礎設施和技術的每個階段所需的資金。[2019/6/5]

在3月的第2周,比特幣交易所的流入量急劇上升。

五分之一的金融公司正在考慮進入加密市場:Thomson Reuters對其400多名客戶進行的調查發現,20%金融公司考慮在未來1年內進入加密貨幣市場。該公司交易部門負責人尼爾彭尼(Neill Penney)表示:“加密貨幣仍然是交易市場中相對較小的一部分,但這項調查顯示這一細分市場正在開始進入金融服務行業的主流。與一年前相比發生了很大變化。”[2018/5/16]

上個月,在比特幣與冠狀病相關的價格暴跌之前,研究發現,人們期待已久的機構投資者大舉買入比特幣,推動了比特幣在2020年初的漲勢。

在2017年比特幣的大幅上漲達到頂峰時,比特幣交易存款超過了比特幣價格,比特幣和密碼分析公司Glassnode記錄了約20萬筆每日交易存款。

比特幣交易所的存款此前曾隨著比特幣價格的上漲而增加,在熊市期間存款有所下降。然而,比特幣交易所的平均存款在過去六個月里大幅下降,而比特幣價格卻出現上漲,這表明比特幣上一次的上漲并非由散戶投資者推動的。

上個月,在比特幣與冠狀病相關的暴跌之前,研究發現,比特幣的2020年初反彈是由期待已久的機構投資者購買比特幣推動的。

在2017年史詩般的反彈高峰時,比特幣兌換存款超過了比特幣價格,比特幣和加密分析公司Glassnode每天記錄約200,000筆兌換存款。

比特幣交易所存款先前隨著比特幣價格的增長而增加,在熊市期間存款有所回落,但是,即使比特幣價格上漲,過去六個月中平均比特幣交易所存款也急劇下降,這表明上次比特幣漲勢不是由散戶投資者。

比特幣和股票之間高度敏感

一個簡單的相關性分析指出,比特幣、IWM和HYG之間的“正”相關性迅速上升。值得注意的是,IWM和比特幣之間的相關性似乎最強,而比特幣和HYG之間的相對跳變最強。正相關僅僅意味著比特幣與IWM和HYG的相對方向是相同的。

雖然值得注意的是,比特幣與USO(通常是石油和大宗商品的重要代理)和EFA(國際股票代理)之間的相關性,但在目標多元資產組合中其他資產的橫截面相關性并沒有顯著上升。換句話說,雖然目標多元資產組合中的其他資產的敏感性或多或少保持不變,但比特幣似乎具有更高的敏感性。雖然UUP和比特幣之間的相關性并沒有顯著增加,但這里可能存在美元效應。

加密市場交換出現分歧

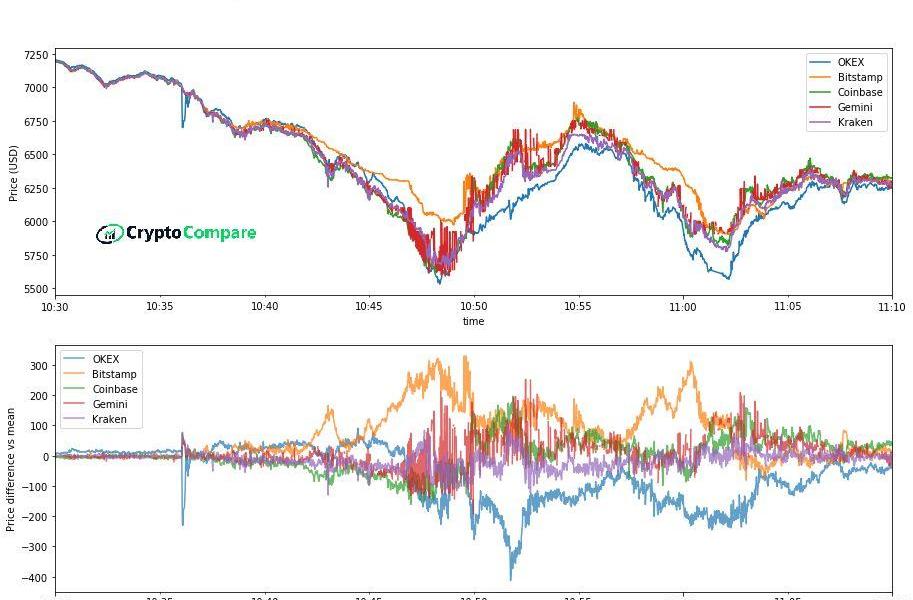

3月12日,看到交易所之間的價差大幅擴大,交易所之間的價格跌至2018年之前從未見過的水平。

加密衍生品市場和現貨價格之間的反饋所導致的大量波動。來自鯨魚的大額訂單會極大地影響和扭曲定價,從而在這些時候加劇波動。如下圖所示,衍生品市場也在3月12日和13日的期貨價格和標記價格之間存在巨大差異。

加密市場關注度飆升

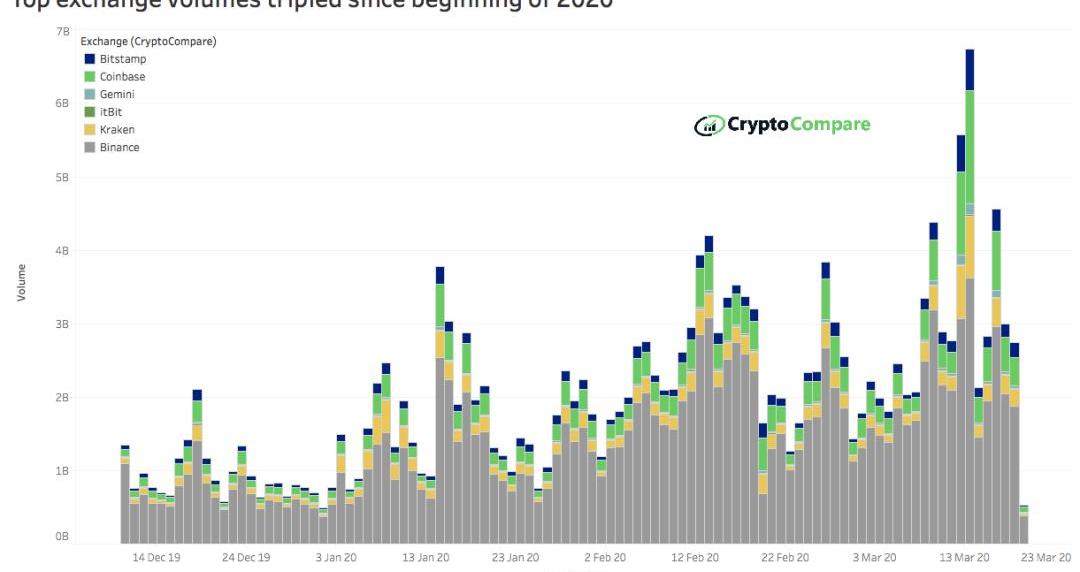

下圖表顯示了最近密碼交易所的交易量是如何飆升的,表明市場穩健。

在市場歷史如此重要的時刻,隨著交易量,數據使用量以及Google對比特幣的搜索量激增,加密貨幣市場遠沒有崩潰。

比特幣還是一種避險資產嗎?

當前的金融危機再次反應出比特幣在2008年誕生的面臨的問題。2008年,各國政府利用各種的金融工具以降低金融危機的沖擊,然而收效甚微。同時這也讓讓中本聰(SatoshiNakomoto)萌發了創建一個永遠不會被稀釋的資產類別。

2020年,歷史再次重演。而此次由疫情在全球擴散而引發的全球經濟危機,來得更為迅猛。

但與所有金融危機時期一樣,現金是王道,但事實可能證明,這是短暫的。

我們看到所有市場的風險都在下降。數字資產市場也未能幸免于資金外逃,3月12日,隨著標準普爾和富時指數大跌,數字資產市場出現了大幅下跌。

-標準普爾500指數上個月下跌了29%

-富時100指數上個月下跌了31%

-上個月金價下跌了8%

-比特幣上個月下跌了30%

然而,比特幣仍在建立自己的資產類別。隨著這場危機的展開,我們可能開始看到它作為一個相關性較低的價值存儲手段的跡象。這張圖表顯示了過去六周比特幣對主要股市和黃金的走勢:

比特幣是否會成為一種避風港資產?

隨著比特幣供應量即將減半,同時恰逢現代史上規模最大的印鈔實驗之一和央行干預,比特幣證明自己是通貨緊縮、關聯度較低的避險資產的條件已經成熟。

注:本文為BitMEXResearch的研究,原文標題《通脹就要來了》。 摘要:我們評估了新冠病對經濟和金融市場的影響,這將標志著一場重大的經濟體制變革——從貨幣政策到由央行資助的財政擴張.

1900/1/1 0:00:00工作量證明和權益證明的優缺點經常被加密社區所討論。最近,以太坊聯合創始人VitalikButerin在一次播客中談到了PoS相對于PoW的優勢,并聲稱PoS的效率要比PoW高得多.

1900/1/1 0:00:00撰文:LeslieLamb,AmberGroup機構銷售負責人 來源:Amber 編者注:本文作了不改變作者原意的刪減.

1900/1/1 0:00:00據Bitcoinist3月19日報道,美國聯邦存款保險公司已經批準比特幣倡導者、推特首席執行官杰克·多西申請成立Square金融服務公司一事.

1900/1/1 0:00:00IEEE計算機協會區塊鏈和分布式記賬委員會(IEEEComputerSocietyBlockchainandDistributedLedgerStandardsCommittee.

1900/1/1 0:00:00來源:CointelegraphChina美國國土安全部將“區塊鏈系統管理者”列為冠狀病封鎖期間的“關鍵基礎設施”崗位.

1900/1/1 0:00:00