BTC/HKD+0.41%

BTC/HKD+0.41% ETH/HKD-0.05%

ETH/HKD-0.05% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+0.45%

ADA/HKD+0.45% SOL/HKD+1.32%

SOL/HKD+1.32% XRP/HKD-0.3%

XRP/HKD-0.3%

分析師?|Carol編輯|畢彤彤出品|PANews

去年此時,Staking風靡一時,諸多玩家“跑步”入場。過去一年,隨著越來越多PoS公鏈上線,Staking市場正變得越來越廣闊。市場上甚至有聲音認為今年或將是Staking爆發的一年。?與PoW挖礦市場巨頭林立,資產門檻高企不同,Staking被礦池、節點服務商、錢包等視為一片“新藍海”,同時也是一個分享挖礦紅利的絕佳機會。他們紛紛打出高收益和低風險的“組合拳”吸引用戶,那么去年嘗鮮Staking的用戶,至今按法幣核算是賺還是賠?

平均收益有所回升但質押率持續下降

北京城市副中心去年共新增落地元宇宙企業63家:金色財經報道,2023北京城市副中心產業高質量發展大會舉行。記者從會上獲悉,2022年副中心元宇宙產業創新資源不斷涌入,去年共新增落地元宇宙企業63家,大企業帶動效應初步顯現。空間布局初步形成,2000平方米元宇宙應用創新中心完成建設。(新京報)[2023/3/20 13:14:21]

根據StakingRewards的統計,截至3月3日,共有85種資產開放Staking,這些資產總市值為150.07億美元,質押代幣總額為99.62億美元,幣本位平均年化收益約為13.78%,中值約為8.03%。

PAData曾在2019年7月25日統計的收益中值約為7.03%,而Staking剛剛興起不久的2019年4月4日,收益中值約為10.05%。目前市場的平均幣本位年化收益仍然低于Staking剛剛出現時,但較半年前有所回升。

彭博社:美檢察官正調查Jump、Alameda等涉及去年5月救助脫錨穩定幣UST的群聊記錄:3月14日消息,據消息人士透露,美國曼哈頓聯邦檢察官正在調查 Jump、Jane Street 和現已破產的 FTX 附屬公司 Alameda Research 在去年 5 月關于可能救助 UST 的 Telegram 聊天群對話,以及其是否涉及可能的市場操縱。

消息人士表示,作為聊天審查的一部分,沒有人被指控有不當行為,調查并不一定意味著會提出指控。(彭博社)[2023/3/14 13:02:27]

其中,收益最高的COTI、SNX、CSDT、LPT、ENQ和PRV幣本位年化收益都超過了50%,收益最低的LSK、ARDR和EDG幣本位年化收益都不超過1%。可見不同資產的Staking收益排列較為分散。另外,老牌公鏈NEO、VET和XLM的幣本位年化收益不超過2%,TRX和EOS也只有3.73%和3.10%。

Bakkt自去年10月上市以來股價已下跌90%:1月30日消息,美國洲際交易所旗下的數字資產市場Bakkt Holdings Inc.的股價已跌至歷史低點,自去年10月公開上市交易創下紀錄高點以來,該公司市值蒸發了約100億美元。此前該公司通過與SPAC公司并購實現上市,估值約為21億美元 。

此后不久,Bakkt股價一度飆升至50.80美元,推動交易所市值達到約110億美元,隨后變進入下降通道,上周五股價一度跌至3.31美元,本周收于3.61美元。[2022/1/30 9:23:26]

香港HashKey集團旗下的PoS礦池HashQuarkCEO李晨曾在接受PANews專訪時表示,收益太高或太低可能都存在問題。從觀察來看,收益特別高的往往是小幣種,而成立較早、運行時間較長、市場聲量較高的知名公鏈的收益大多都低于平均水準。

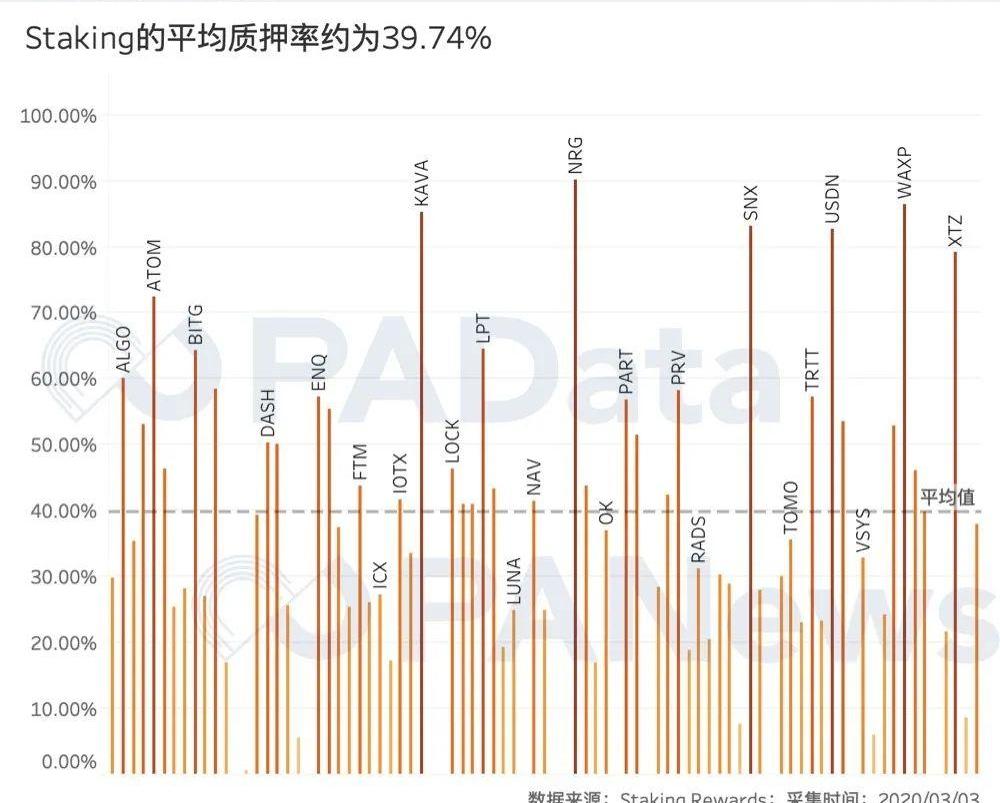

與收益的起伏不同,目前Staking平均質押率低于剛興起時,也低于半年前。目前市場總體的平均質押率約為39.74%,中值約為37.45%。而2019年7月25日時的質押率中值約為42.36%,2019年4月4日時約為46%。

報告:自去年7月以來 BTC的基本面已恢復到較高水平:加密貨幣風險投資公司灰度(Grayscale)4月24日發布的報告顯示,自去年7月以來,比特幣(BTC)的基本面已恢復到較高水平。報告指出,比特幣一周(4月15日到4月22日)的交易量和活動地址數量激增,不僅恢復到了三月崩盤前的水平,而且與年初相比處于上升趨勢。此外,個人投資者對比特幣的興趣也重新出現。(JP.Cointelegraph)[2020/4/24]

NRG、WAXP、KAVA、SNX和USDN是質押率最高的5種資產,都超過了80%,備受關注的ATOM和ALGO的質押率也比較高,分別超過了72%和60%。XZC、SMART、WABI、EDG和COTI則是質押率最低的5種資產,都不足10%。

行情 | BNB持續走強 刷新去年1月中旬以來新高:據幣安行情顯示,BNB持續走強,突破21USDT關口,刷新2018年1月中旬以來高位,現報21.32USDT,24小時漲近10%,目前BNB歷史最高位出現在去年1月初,當時價格為25.18USDT。[2019/4/18]

按照Staking預期年化收益≈通脹率/質押率的計算公式來看,收益與質押率密切相關,因此對投資者而言,觀察每日的質押率是非常重要的。

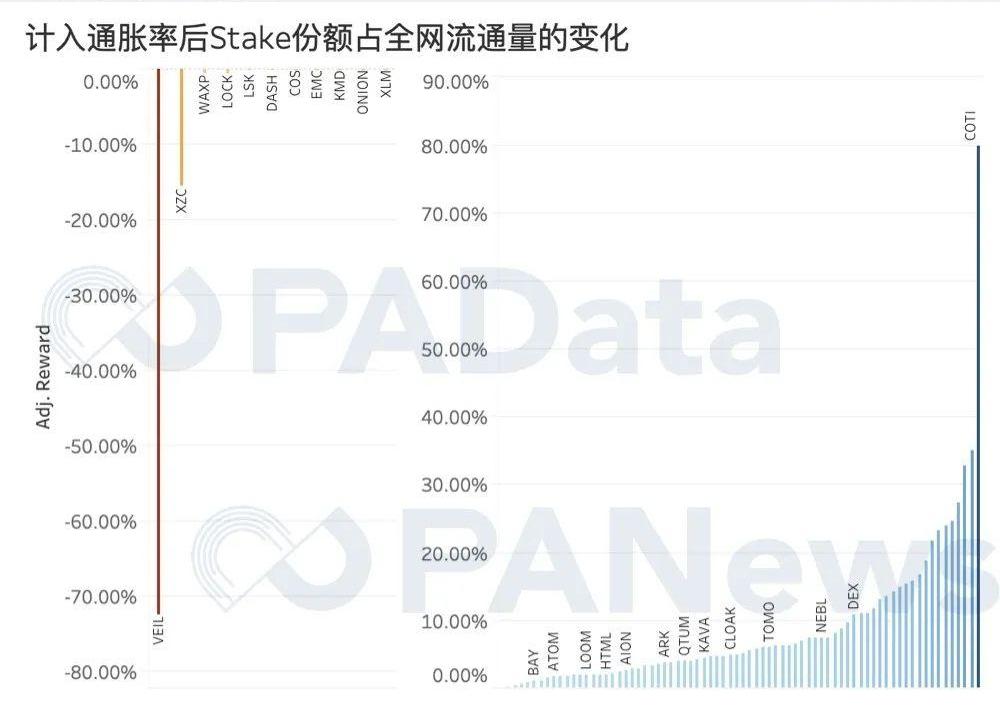

另外,在85種資產中,只有11種資產在考慮通脹率的情況下,Staking反而降低了所擁有的代幣總量在流通中的份額。而其余74種資產通過Staking以后都提高了持幣者持幣總量在流通總量中的份額,這些資產的平均調整收益約為8.86%。

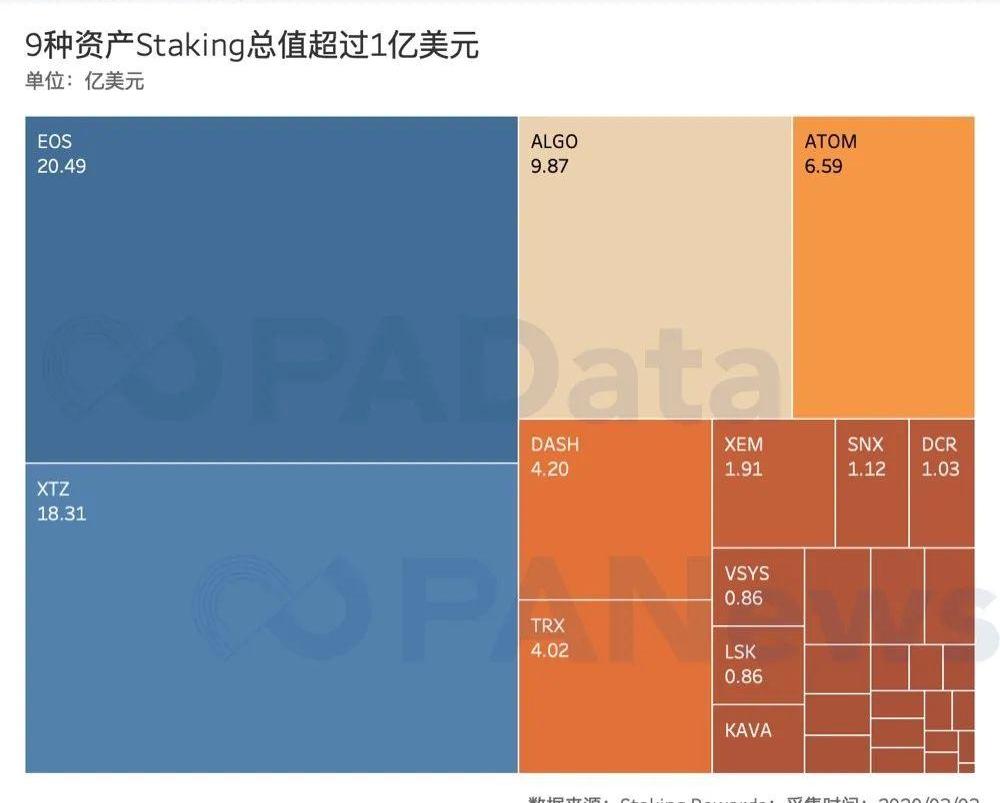

Staking的預期法幣年化收益大約為37%

目前市場上質押代幣總值最高的資產是EOS,達到了約20.49億美元,其次是XTZ,達到了18.31億美元,此前XTZ一度反超EOS成為質押代幣市值的“老大”。這兩種資產的質押代幣市值已經超過了所有質押市場總值的1/3。此外,ATOM、DASH、TRX、XEM、SNX和DCR的質押代幣市值也都超過了1億美元。

這些最受歡迎的Staking資產的法幣本位年化收益如何?去年嘗鮮Staking的用戶,至今是賺錢了嗎?

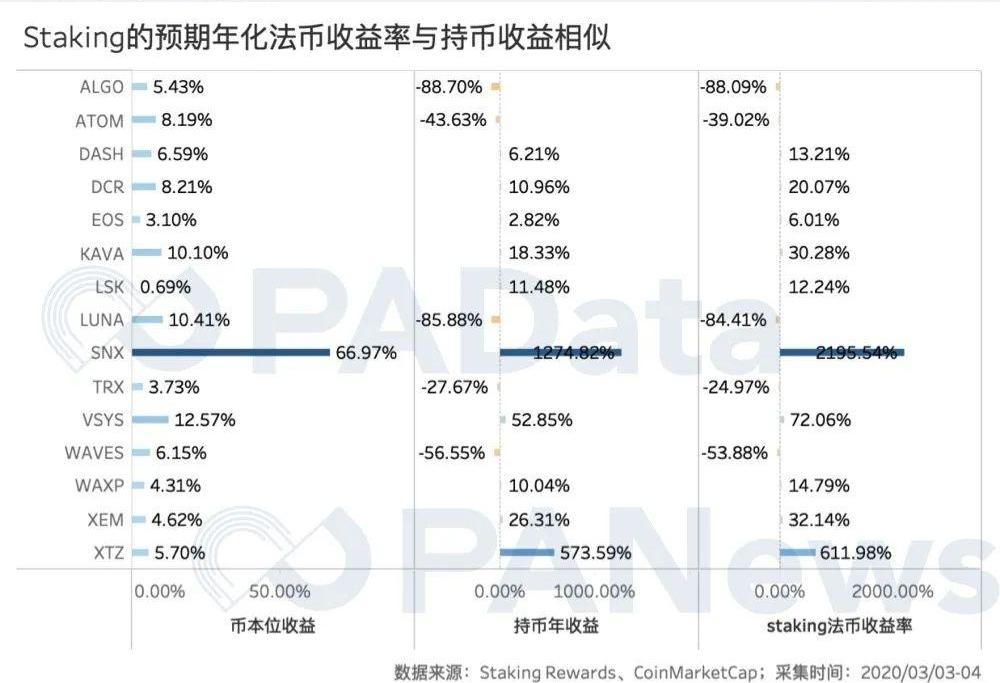

PAData按照這些資產的幣本位預期年化收益換算Staking的資產數量,然后結合一年前的幣價與當前的幣價估算了Staking總值最高的15種資產的法幣年收益。

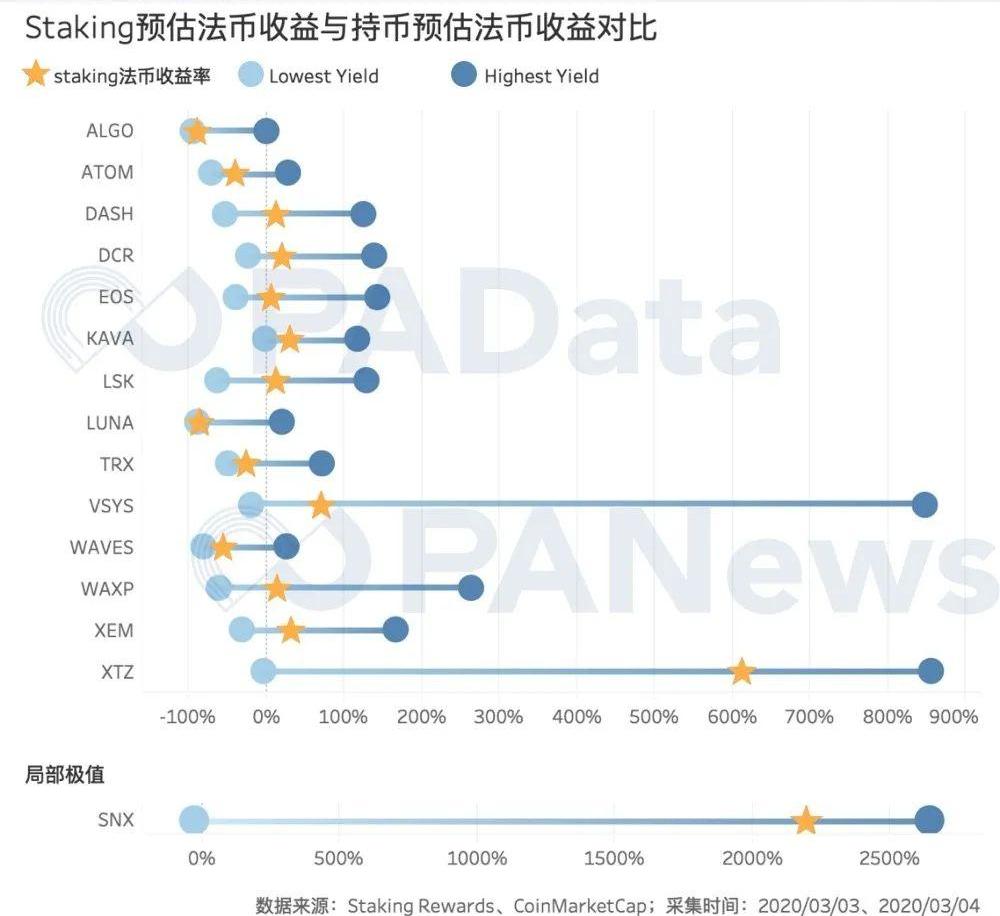

根據統計,SNX是15種資產中法幣本位預期年收益最高的資產,達到了2195%,其次是XTZ,達到了612%,VSYS的預期法幣收益也比較高,達到了72%,其余正收益的資產收益率大約在10%-30%左右。另外還有TRX、ATOM、WAVES、LUNA和ALGO的預期法幣收益為負,收益最低的ALGO和LUNA都處于虧損80%左右的水平。去除SNX的極端影響,14種資產的平均預期法幣年化收益約為37.32%。

實際上,從本質上來講,作為一種投資手段,Staking只能改變持幣的數量,即使算上Staking幣本位收入的復利,其影響也較小,而幣價才是影響挖礦的最重要因素,無論是PoW挖礦還是PoS挖礦。

預期法幣收益最高的SNX,其持幣收益為1274.82%,幣本位收益為66.97%,兩個維度都為正向表現,因此Staking大大起到了增益效果。與之類似的還有DASH、DCR、KAVA、VSYS、XEM和XTZ等。

而如果持幣收益為負,即從全年來看幣價呈下跌趨勢,那么Staking的預期法幣收益也為負,且虧損情況相當,這意味著Staking只能起到十分有限的減少虧損的作用。比如LUNA,持幣收益為-85.88%,即使Staking的幣本位受益于有10.41%,其最后的法幣收益也仍為-84.41%。與之情況類似的還有ATOM、ALGO和WAVES等。

如果將Staking的預期法幣年收益放入持幣年收益區間中,可以觀察Staking的風險水平,即觀察相較持幣而言,Staking更容易獲得高收益還是低收益。

根據統計,除了XTZ和SNX的Staking預期法幣收益更接近持幣最高收益以外,其余資產的Staking法幣收益均與最低收益更接近。

雖然大多數資產都與最高持幣收益都相距70%以上,但除了ALGO和LUNA的Staking收益只比最低持幣收益高了不到7%以外,其余11種資產的Staking收益都要比最低收益高25%以上。這意味著,從整體而言,Staking的收益風險水平較持幣更穩健。

來源:LongHash 加密市場研究團隊Santiment的數據顯示,大戶在3月8日暴跌前后大量拋售了手中的ETH.

1900/1/1 0:00:00撰文:PaulVeradittakit,區塊鏈投資機構PanteraCapital合伙人 翻譯:盧江飛 全球市場正處于混亂狀態,道瓊斯指數暴跌了3000點,標準普爾500指數也下挫12%.

1900/1/1 0:00:00摘要:美股出現本月第四次熔斷,比特幣并沒有受到明顯拖累。在大跌企穩之后,近期主流幣呈縮量收斂趨勢,短時變盤的可能性較大。觀察各資產間表現出的不同,這給市場走勢帶來較大不確定性.

1900/1/1 0:00:00摘要:全球資本市場雪崩,經濟范式轉移已來;比特幣被波及,并在多重作用下,創2014年以來單日最大跌幅。近期全球危機陰霾不散,比特幣在大周期上開始二次探底,但危中存機,或是定期囤幣的最佳時機.

1900/1/1 0:00:003月24日巴比特消息,區塊鏈資產數據供應商CoinMetrics今日宣布完成600萬美元A輪融資,這輪融資由HighlandCapitalPartners牽頭.

1900/1/1 0:00:00一些最大的以太坊錢包正在囤幣,這標志著一個新的積累階段開始了。這些利益相關者可能會在將資產抵押到ETH2.0中之前盡量避免出售ETH.

1900/1/1 0:00:00