BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-1.01%

ETH/HKD-1.01% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-1.71%

ADA/HKD-1.71% SOL/HKD-0.6%

SOL/HKD-0.6% XRP/HKD-2.91%

XRP/HKD-2.91%2020年12月,火幣正式推出生態鏈 Heco,從性能上看,Heco的TPS能夠達到500+,交易確認時間為3秒左右,GAS費用以HT計價約為0.001美金,在以太坊網絡囿于低效擁堵狀態的當下,給了DeFi的開發者和用戶一個新的選擇。

根據DeFiBox的數據,截止至2月1號,Heco的鎖倉量已經超過13.8億美金,地址數超過181萬個,火幣資本的加持加上其高效低價的鏈上體驗讓Heco迅速吸引了大批DeFi的開發者,也誕生了許多優秀的DeFi項目,這其中就包括Heco上最重要的DEX應用——MDEX。

作為價值交換的核心樞紐,DEX對于DeFi生態的重要性不言而喻。MDEX是火幣生態鏈上首款DEX應用,上線僅用6天時間就達到了10億美金的鎖倉量,當前鎖倉量為11.3億美金,占整個火幣生態鏈80%,24小時交易額一度超過Uniswap及SushiSwap之和,上線僅10來天時間,MDEX幾乎走完了Uniswap三年的路。這樣的成績背后固然有「大牛市」背景的加持,但除此之外,MDEX是靠什么對老大哥Uniswap形成趕超之勢的呢?

本文將從用戶體驗、經濟模型和交易數據三個維度出發,全方位比較MDEX和Uniswap在交易速度、費用、挖礦機制和用戶激勵等方面的區別,幫助我們更好的了解這兩款DEX應用。

Uniswap社區正就將V3部署至Filecoin Virtual Machine提案進行溫度檢查投票:6月13日消息,Snapshot投票頁面顯示,Uniswap社區正對將 Uniswap V3部署至Filecoin Virtual Machine的提案進行溫度檢查投票,目前支持率為100%,投票將于6月18日結束。[2023/6/13 21:34:11]

交易速度

以太坊網絡當前處理速度為每秒15筆左右,在Uniswap上進行一次Swap操作大概需要花費20秒左右的時間,這還是建立在網絡順暢的情況下,一旦遇到以太坊網絡擁堵,用戶一般需要等待1分鐘以上的時間,甚至可能遇到交易失敗的情況。

MDEX背靠火幣生態鏈Heco之上,憑借Heco的公鏈性能,MDEX每次Swap操作的時間在3秒左右,用戶幾乎沒有延遲感,交易體驗上幾乎趕得上中心化交易所。

交易速度嚴格來講不是Uniswap的問題,更多是以太坊的問題,這或許需要等待ETH2.0能夠成熟應用才有望解決,所以在Layer2或者ETH2.0成熟之前,MDEX還將繼續保持領先優勢。

交易費用

交易費用對于用戶體驗至關重要,其高低直接決定了用戶每筆交易的收益。

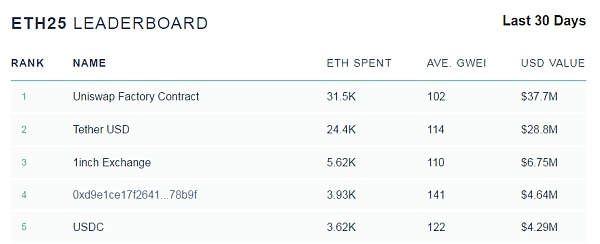

根據EthGASStation的數據顯示,Uniswap用戶過去30天里在GAS上花費了總計31500 ETH的費用。用戶在 Uniswap 上交易一筆,可能就需要 3到5美金,這還是慢的,如果想要更快完成一筆 Uniswap 交易,GAS 費用可能高達20到30美元,這對于普通用戶參與DeFi的成本可以說是相當高了。

Cosmos生態智能合約平臺Neutron已上線主網:5月12日消息,據官方消息,Cosmos 生態無需許可 CosmWasm 智能合約平臺 Neutron 已上線主網,成為首個使用 Replication Security 啟動的 Cosmos 區塊鏈。Replication Security 是 Cosmos 3 月推出的功能,允許 Cosmos 生態系統中的其他鏈放棄自己的驗證者并切換到 Cosmos Hub 的驗證者集,從而擁有 Cosmos Hub 的完整安全性[2023/5/12 15:00:09]

數據來源:EthGASStation

而MDEX所在的火幣生態鏈以HPOS共識機制以及元交易為基礎,交易手續費能夠低至0.001美金。經實測,MEDX每次交易的費用基本在0.03-0.06美元之間,也就是說一個HT夠支付100次以上交易費用,交易成本僅為Uniswap的 1%,這無疑能夠用戶剩下一大筆費用,所以MDEX再下一城。

交易滑點

AMM模式(恒定乘積)下的DEX存在一個隱藏問題是,一旦一個流動性不足的AMM市場出現比較大的買盤或賣盤,AMM內的幣價會以夸張的幅度產生滑價,意味著大額交易者的損失,也就是我們常說的交易滑點。

美國財政部制裁與俄羅斯準軍事組織相關的加密貨幣地址:金色財經報道,美國財政部周四在其制裁黑名單上增加了五個加密貨幣地址,都與一個被稱為“Task Force Rusich”的俄羅斯實體有關。Telegram的記錄顯示,至少有四個地址與一個軍事硬件眾籌活動有關,目的是幫助親俄部隊。(CoinDesk)[2022/9/16 6:59:45]

交易滑點取決于協議內可用的總流動性,也就是DeFi協議內的總鎖倉量。截止至目前,Uniswap的鎖倉量超過了30億美金,MDEX稍遜一籌,不過也超過了10億美金,這個級別的鎖倉量已經足夠為10萬美金以下的買賣盤提供低滑點的交易服務了。

經測試發現,1000美金級別的小額交易在Uniswap和MDEX上的滑點均小于0.1%,兩者均能滿足普通用戶的日常交易需求,考慮到20億美金的鎖倉量差距,Uniswap大額交易上顯然更勝一籌,所以在交易滑點方面,Uniswap勝出。

挖礦機制

Uniswap采用的是通行的流動性挖礦。也就是在Uniswap中,向流動性池增加流動性可以獲得收益,目前是交易手續費的0.3%,然后按照你在流動性池中占的比例,獲得收益,相當于存銀行吃利息。此外添加流動性還可以獲得代幣UNI,一定程度上彌補了幣價巨幅波動帶來的無常損失。

Brave發布v1.41版本,添加Brave Wallet與Solana集成:據官方消息,Brave發布v1.41版本,Brave Wallet與Solana集成,使Solana DApp支持桌面版Brave Wallet。[2022/7/13 2:09:13]

MDEX則是支持流動性挖礦和交易挖礦的「雙重挖礦機制」。

流動性挖礦方面,MDEX除了有同Uniswap一樣的「雙幣礦池」,即質押LP代幣進行挖礦,還支持「單幣礦池」,使用單幣添加流動性,相比于Uniswap 需要用兩個幣種添加流動性能夠更大程度地降低無常損失。當前MDEX LP挖礦的APY基本能達到100%-400%,單幣挖礦由于風險小,所以APY相對低一點,基本在3%-16%之間。

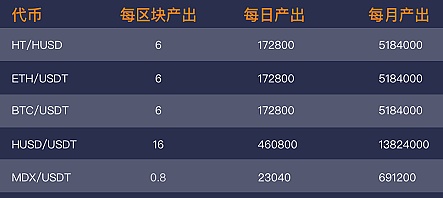

在交易挖礦方面,MDEX只要參與交易并貢獻交易量就能獲得MDEX治理代幣MDX的獎勵。目前交易挖礦產出較高的交易對有HUSD/USDT、HT/HUSD、ETH/USDT和BTC/USDT等,基本都是市場上的主流資產,是普通用戶交易的主要選擇。交易挖礦目前年化收益較高,12個交易對中最低的MDX/USDT APY都超過了20000%(數據來自https://apy.mdex.com/)。

韓國OK金融集團公布加密資產啟動計劃:金色財經報道,韓國的OK 金融集團公布了創建加密資產的計劃。OK Financial Group 也可以選擇在國外推出其代幣,該公司表示其硬幣將在今年年底前準備就緒。該公司將通過其OK Investment Partners (OKIP) 子公司發行該代幣,并將標志著所謂的“二級”金融行業的“第一”。該公司已邀請區塊鏈公司提交合作提案,并將聽取愿意開發其將命名為 OK Coin 的公司的投標。該公司可能會被許多其他國內金融業參與者追隨進入 ICO 和加密市場。(cryptonews)[2022/6/12 4:19:42]

流動性挖礦解決了項目的啟動問題,用戶只要在MDEX中提供流動性,便可以獲得代幣獎勵,而且項目代幣MDX作為一種投資標的,又會不斷有資金涌入,再次推動了流動性提供者的參與熱情,此外「交易挖礦」推高主流資產在MDEX的交易,同時也為MDX提供流動性。

MDEX通過這種雙管齊下的方式,讓「雙重挖礦機制」下的參與者都能在MDEX生態中分得一杯羹,盡管流動性挖礦和交易挖礦并不算幣圈的新玩法,但是只要能夠幫助項目快速完成冷啟動并持續保持活力,「舊瓶裝新酒」也不失為一出妙招,所以MDEX在挖礦機制上再得一分。

用戶激勵

在激勵機制方面,用戶在Uniswap參與交易時會被收取0.3%的手續費,其中0.25%會分配給流動性提供者,剩余的 0.05% 則用于社區的去中心化治理。此外流動性提供者只有在他們提供流動性時才賺取資金池的交易費,一旦他們撤回資金池中的資金,將不再獲得該被動收入。隨著參與者越來越多,早期的流動性提供者也面臨著收益被稀釋的風險。

面對這種情況,MDEX采用的是「回購銷毀」和「回購獎勵」兩種激勵方式。

與Uniswap不同,MDEX并不是將手續費收入直接用于獎勵流動性提供者。MDEX的交易手續費為0.3%,根據MDEX即將上線的Boardroom機制,平臺會將手續費總收入66%注入到Boardroom空投資金池和回購資金池,其中30%用于回購并銷毀MDX,剩下的70%用于購買HT對MDX/USDT LP、MDX/HT LP和單幣MDX質押者進行空投,質押者可每日在空投資金池領取獎勵。

而在Boardroom上線前的手續費收入(4500萬U),其66%(3000萬U)將作為初始資金直接注入到回購銷毀池(900萬U)和空投獎勵池(2100萬U)。

按照MDEX過去24小時大約380萬美金的手續費收入計算,MDEX預計每日將會有近75萬美金將會用于回購銷毀,與之相應的,有約175萬美金用于購買HT對質押者進行空投獎勵。

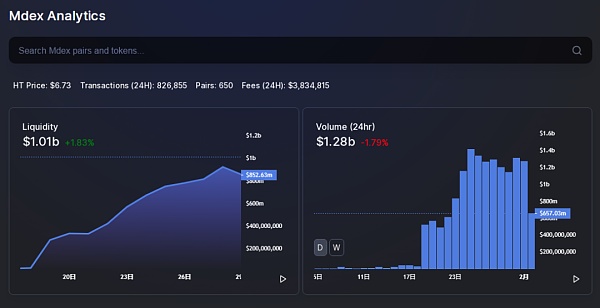

數據來源:info.mdex.com

「回購銷毀」+「回購獎勵」,一方面讓MDEX的代幣MDX在市場上的流通量減小,市場上流通量的減小意味著其稀缺性增加,從而讓MDX在二級市場上的價格能夠有更加好的表現;另一方面會讓更多用戶去質押MDX來獲得HT,而且HT也是通過平臺收入回購得來,也間接刺激了HT的市場價格。

但是這種激勵模式也存在一定的風險,其持續時間取決于MDEX的盈利能力,項目能夠盈利,用戶就更有動力去持有MDX,但如果項目盈利能力下降或出現問題,導致持幣者失去信心,加之需求面萎縮,項目就會面臨崩潰的風險。但是從生態角度出發,MDX與HT這種相輔相成的互補模式更能將MDEX甚至整個火幣生態推向正循環發展。

在交易數據方面,首先來看總鎖倉量,鎖倉量是協議內可用的總流動性,體現的是平臺可用于交換的所有資產價值,而且這些資金都是做市商提供的資金,也是用戶對平臺信心的體現。Uniswap當前鎖倉量為37億美金,在所有DEX排名第一,MDEX鎖倉量為11.3億美金,排名第四,都屬于DEX協議中的第一梯隊。從用戶數量來看,Uniswap的持幣用戶數量超過了13萬,而MDEX為2萬,這中間仍有不小的差距。

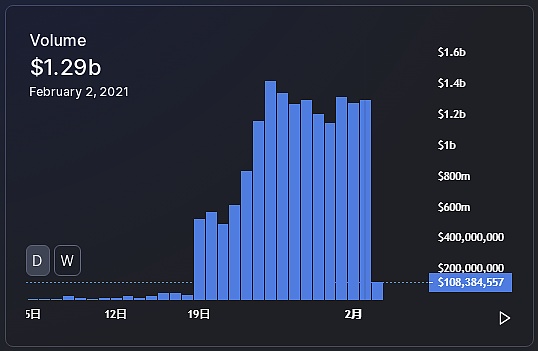

上面數據體現的是Uniswap和MDEX基本的業務狀況,下面再來看具體業績,在過去的24小時里,Uniswap的交易量9.6億美金,交易次數超12萬次,手續費收入約為280萬美金;MDEX方面,過去24小時交易量為12.9億美金,交易次數18萬次,手續費收入388萬美金,可以看到MDEX在業績方面明顯領先于Uniswap,體現了其強大的盈利能力,這主要還是歸功于MDEX的雙重挖礦機制。

Uniswap(上)和MDEX(下)交易量對比

盡管在鎖倉量、用戶數和市值方面仍與Uniswap存在較大差距,但是MDEX憑借其創新的挖礦機制和經濟模型,在體現項目盈利能力的業績方面完成了對Uniswap的超越,所以這個回合雙方算是打了個平手。

從以上比較可以看出,MDEX基本沿襲了Uniswap在AMM模式和流動性挖礦的機制,并在此基礎上,從挖礦機制和用戶激勵上進行了改進創新,使之更加符合當前DeFi的發展趨勢和用戶習慣,除此之外,MDEX與Uniswap相比最大的優勢在于用戶量和生態儲備,MDEX背靠的是火幣+以太坊的雙鏈生態,而且目前火幣生態鏈上還有許多儲備項目,可以預見當這些項目加入進來之后,MDEX還將一波爆發式增長,作為生態內的價值交換樞紐,MDEX的體量仍有較大的增長空間。

DeFi最初是為了實現金融包容和開放式訪問,但隨著gas價格的上漲,DeFi正在變成鯨魚的游戲。L1資產池(例如YFI中的金庫)有效地擴展了DeFi,因為它們更便宜、更簡單.

1900/1/1 0:00:00據外媒報道,Visa可能會在其支付網絡中添加加密貨幣。作為全球最大的信用卡支付公司之一,Visa透露正和錢包、交易所等進行合作以提供加密貨幣購買渠道、并在區塊鏈上處理數字貨幣.

1900/1/1 0:00:00日前,前美國商品期貨交易委員會(CFTC)主席、加密專家Gary Gensler確認當選美國證券交易委員會(SEC)主席.

1900/1/1 0:00:00長久以來,加密資產一直未能進入主流市場,很大一部分原因是由于資產價格的波動性較大,無法很好的充當交換媒介或是賬戶單位,因此穩定幣的出現對于行業的發展至關重要,被譽為是加密貨幣的“圣杯”.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00最近幾個月,市場瘋狂得讓人有些麻木,不知道大家注意到沒有,除了市場上各種各樣的項目市值在不斷跳動,穩定幣這一板塊的市值也在穩定增長。現在的穩定幣總市值,已經達到 248 億美金.

1900/1/1 0:00:00