BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.73%

LTC/HKD+0.73% ADA/HKD+1.28%

ADA/HKD+1.28% SOL/HKD+1.56%

SOL/HKD+1.56% XRP/HKD+0.59%

XRP/HKD+0.59%來源:BlockVC

2019年是加密資產行業從泡沫破裂的低迷中逐漸復蘇的一年,也是行業從一級市場投資向二級市場交易風格轉換的一年。在IEO模式的助推下,一級市場于上半年出現了短暫繁榮,DeFi、穩定幣等話題持續發酵。隨著比特幣主升浪的開啟,加密資產交易屬性開始凸顯,合規交易所入局,金融衍生品的發展再次激發起參與者的炒作情緒。

全球宏觀經濟的周期輪動與加密資產減半周期形成共振,地緣與去全球化進程促使加密資產的避險屬性與風險資產屬性相互疊加,Libra與DCEP的提出將區塊鏈技術與世界貨幣的概念再次推向臺前,也為加密資產行業在未來發展的道路上灑下曙光。

面對2020年的“減半行情”與全球宏觀經濟的“范式轉移”,加密資產行業上半場競爭方興未艾,機遇與挑戰并存。

1、一級市場

1.1投融資慘淡,IEO成唯一亮點

從一級市場融資的項目數量來看,

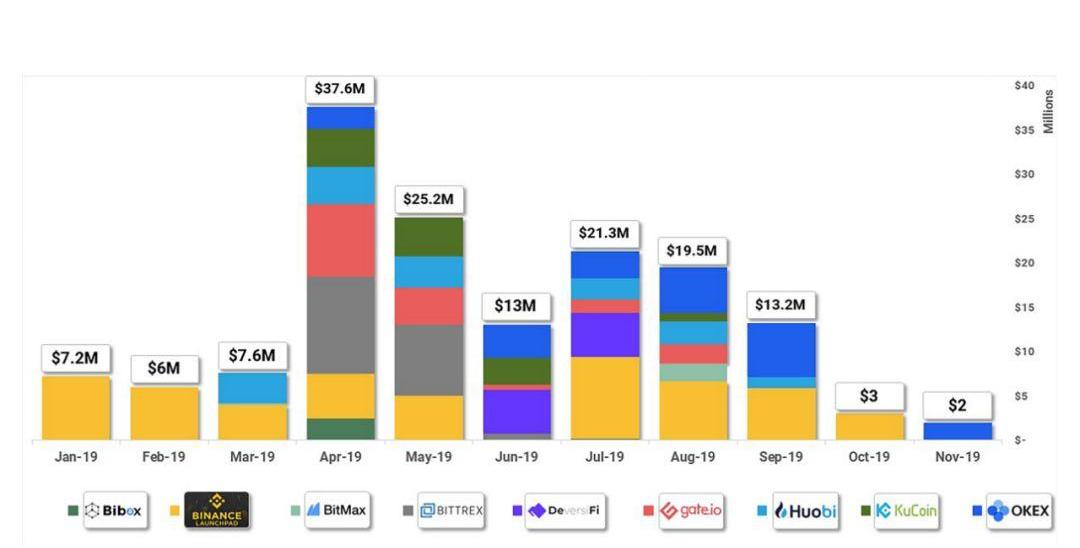

2019年IEO項目數量遠遠小于2017年ICO爆發時的項目數量,屬于局部熱點。根據Cryptorank數據顯示,2018-2019年全年IEO數量僅為97個,最大月融資額度為37.6millionUSD,遠低于2017年ICO高峰期的融資數據。

圖12019年IEO募資金額與占比

來源:CryptoDiffer、CryptoRank

圖1為2019年全年各交易所通過IEO募集的資金總額和占比,全市場IEO總募資額從1月的9.2MUSD攀升到4月的37.6MUSD,稍有回落后,在7-8月份反彈回升,隨后觸底。

從交易所募資占比來看,Binance為本次IEO熱潮的發起者和中堅力量,從4月份開始,該募資形式在其他交易所得到擴散。

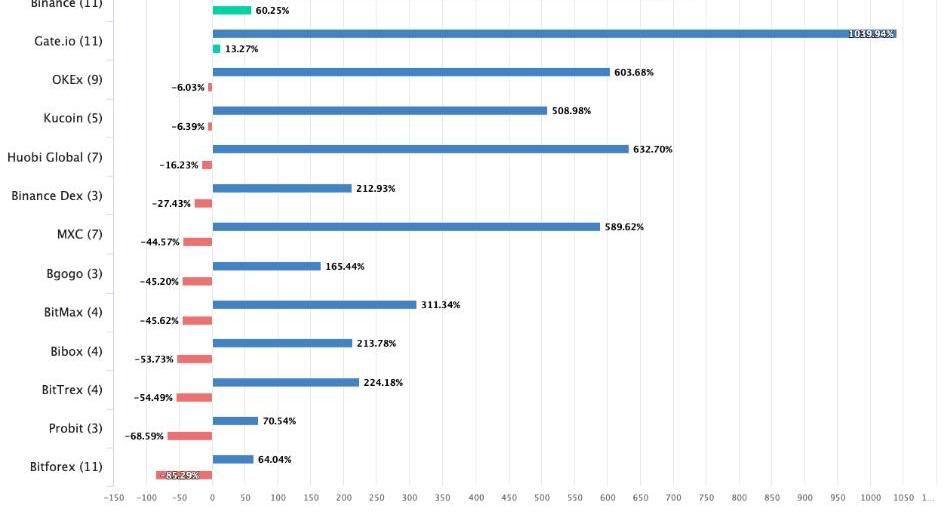

圖22019年主流交易所IEO平均ROI

來源:CryptoRank

從圖2可以看出,2019年一級市場投資中,參與交易所IEO的回報率引人注目,Binance上IEO平均最高回報率高達666%,HuobiGlobal的平均最高IEO回報率632%,Gate.io上IEO的平均最高回報率高達1040%。

值得注意的是,

交易所之間和同一交易所的各IEO項目之間的回報率差異巨大,反映出整個市場的資金輪動和流動性不足狀況,交易所之間和交易所的IEO項目間出現了明顯的資金爭奪。加密資產交易所分化日益加深,參與頭部交易所IEO的平均回報率大幅度超過尾部交易所。

1.2IEO帶動平臺幣領漲,公鏈和匿名幣題材熱點逐步消退

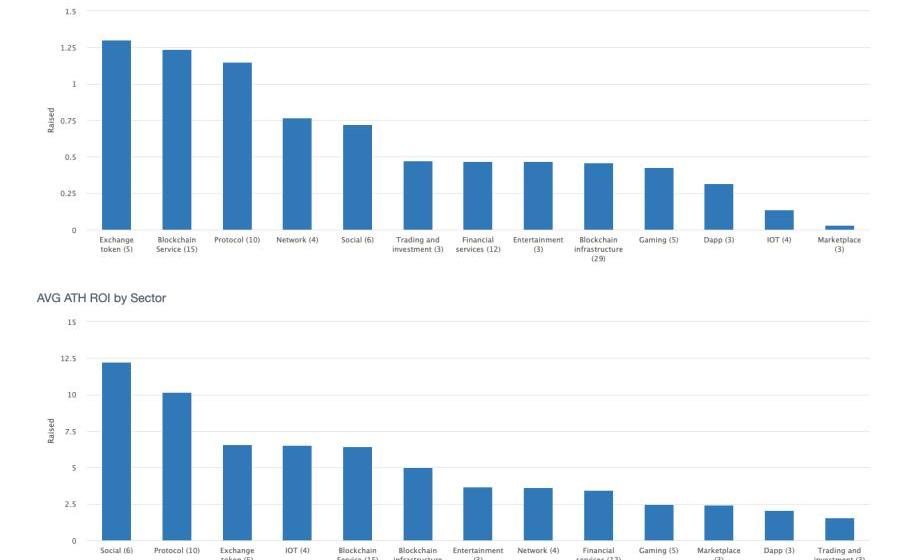

圖32019年一級市場各領域的ROI和ATHROI

來源:CryptoRank

從各領域的投資回報率來看,2019年交易所平臺幣投資回報率遙遙領先,綜合考慮流動性因素后,

平臺幣通過IEO進行綁定,成為本年度最穩健和回報率最突出的投資標的。

高盛前高管:Solana可能像2018年的以太坊一樣表現出色:金色財經報道,高盛前高管Raoul Pal表示,Solana(SOL)看起來讓人想起2018年和2019年熊市期間的以太坊(ETH)。在一次新的采訪中,Real Vision創始人表示,SOL是他的第二大加密貨幣投資組合配置,很可能會重復以太坊幾年前從熊市到新高的戲劇性復蘇。

“我認為Solana創始人Anatoly Yakovenko已經證明自己是這個領域更好的領導者和思想家之一,有點像Vitalik [Buterin]模式。我認為開發者的活動很棒。我認為鏈上活動很棒。創新是偉大的。因此,有一個概率結果表明它表現良好。”[2023/8/14 16:24:00]

圖42018-2019年主流交易所平臺幣的市值變化

來源:CryptoDiffer、theblockcrypto

從交易所平臺幣市值變化來看,2018年和2019年平臺幣市值均在4-6月達到高點,平臺幣總市值大幅度增長,部分平臺幣市值和單價均在2019年創出歷史新高。從時間上來看,2019年平臺幣市值的變化趨勢與IEO熱潮的變化趨同,并在時間上滯后于IEO募資規模變化約1-2個月。

結合時間滯后和市值回撤程度可以推斷,市場資金通過IEO得以匯聚,最終流入平臺幣。交易所及平臺幣成為本輪投資熱潮的最大贏家。

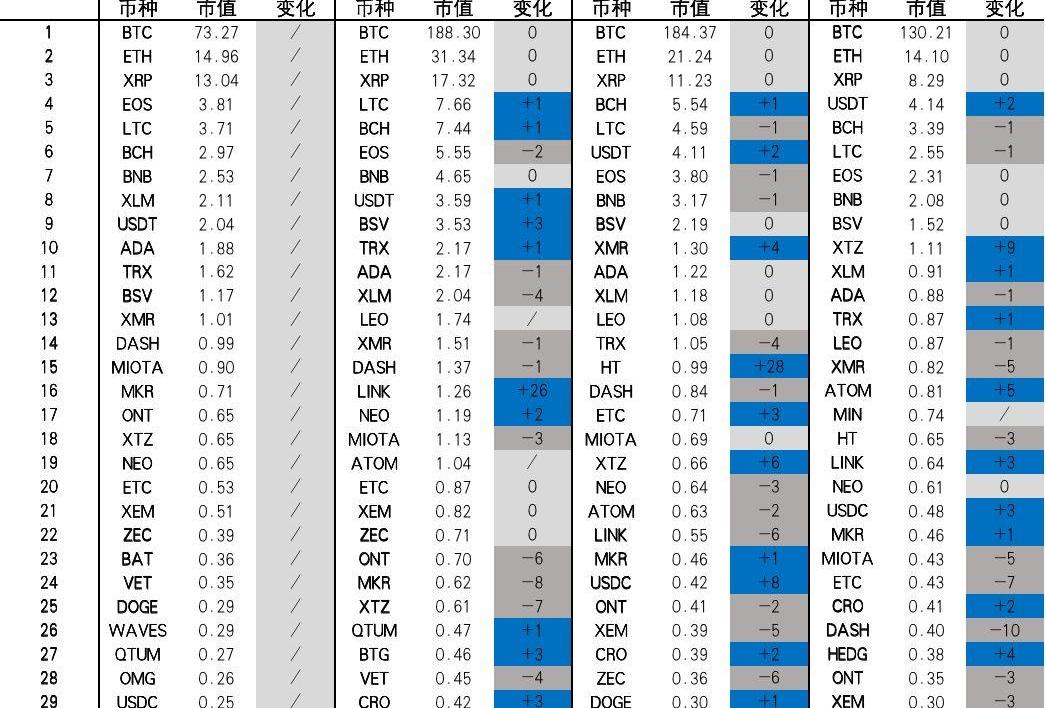

圖5?2019年前30名幣種市值排名

來源:BlockVC研究

此外,針對前30名幣種的市值排名進行梳理可以發現,隨著2019年市場資金的風格轉換,原先市值排名靠前的老牌公鏈項目諸如NEO、XEM、ONT、QTUM等,在2019年市值紛紛縮水;匿名幣DASH、ZEC、XMR的市值也因為年初匿名幣市場熱點的消退而逐漸下降;唯有平臺幣表現亮眼,BNB穩坐前十,HT在第三季度市值漲幅明顯。

1.3DeFi引領區塊鏈落地場景,全網鎖定價值創歷史新高

圖6?DeFi的落地場景

來源:BlockVC研究

DeFi包含廣義和狹義,可細分為:

l?支付解決方案,如穩定幣;

l?交易所和流動性市場,如DEX;

l?借貸與衍生品,如Maker;

l?資產托管服務工具,如錢包。

圖7DeFi的全網鎖定價值

來源:Defipulse

據統計,2019年DeFi全年的鎖定價值從約200MUSD增長至最高700MUSD,增長率達350%。截止目前,DeFi的全網鎖定價值約為615.4MUSD。

>市場排名占比前三的DeFi應用是Maker,Synthetix和Compound,其中Maker的市場份額占比接近50%。隨著Maker的MCD功能上線,其市場占有率有望再創新高。

Bitfinex黑客再次轉移超2018枚比特幣:金色財經報道,據Whale Alert數據,此前在北京時間7月28日00:40,四筆共531.94枚Bitfinex于2016年被盜的比特幣被轉入四個不同的未知錢包地址。隨后在1:48,Bitfinex黑客再次分5次轉移了共約2018.69枚BTC。這九筆共2550.63枚比特幣目前價值約2764萬美元。據悉,2016年8月,Bitfinex遭到黑客攻擊,安全漏洞導致近12萬枚比特幣被盜。[2020/7/28]

1.4LIBRA和DCEP宣告了穩定幣在加密市場中的參與度大幅提升

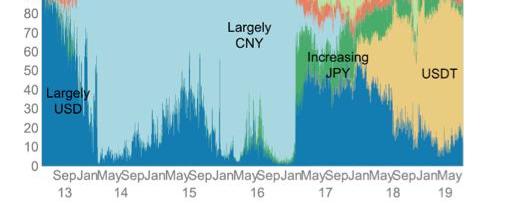

圖8?比特幣與主要法幣交易對的交易量比重?

來源:Cryptocompare

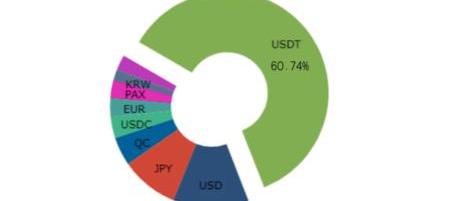

圖9比特幣與主要法幣交易對的截面數據

來源:Cryptocompare

自2017年初,人民幣在比特幣交易中占比明顯下降,比特幣交易幣種由法定貨幣交易向幣幣交易轉換,以USDT、QC、USDC等為代表的穩定幣交易量占比目前已達到72.26%,其中USDT占總比重60.74%。

從資金流入地的角度來看,使用法定貨幣交易的國家和地區中以美國、日本和歐洲三處排名靠前,分別占比12.11%、9.21%和2.96%。

圖10?DCEP來源:CryptoDiffer

圖11Libra來源:CryptoDiffer

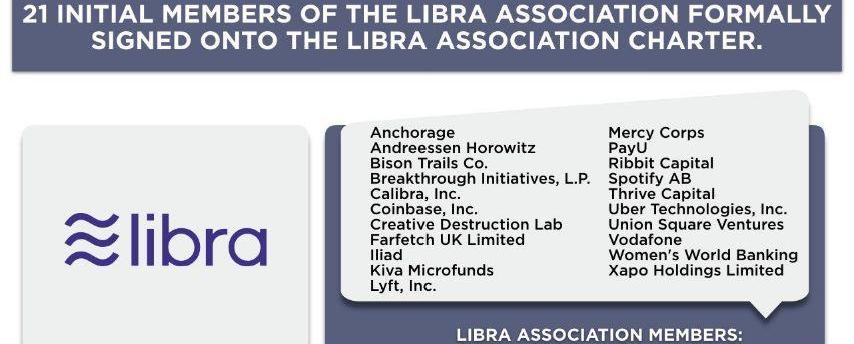

2019年6月18日,Facebook旗下全球數字加密貨幣Libra官網正式上線,引發全球范圍內對于數字穩定幣的討論。2019年10月28日,中國央行宣布推出基于區塊鏈技術的全新加密電子貨幣體系DCEP,再次點燃穩定幣熱潮。

DCEP是中國人民銀行研發的基于區塊鏈技術的電子貨幣,有助于人民幣的流通和國際化;

DCEP解決的問題:

-現有實物現金體系有若干痛點,央行數字貨幣有現實需要;

-第三方支付公司在隱私保護方面存在安全隱患;

-國內清結算系統龐雜,分層管理的模式可以優化現有結構;

DCEP注重對M0(現金)的替代,采用“央行-商業銀行/其他機構”的雙層運營體系,借用區塊鏈技術,可控匿名,使得其與其他數字資產區別。

Libra的使命是建立一套簡單的、無國界的貨幣和為數十億人服務的金融基礎設施;

Libra解決的問題:

-17億人,31%的世界人口,無法獲得銀行服務

-全球85%的貿易使用的是現金,而現金不易運輸

-當前的銀行服務太貴而且太慢,需要創新升級

Libra通過聯合上百家機構,借助區塊鏈技術,錨定一籃子法幣與政府債券,采用分布式管理、開放訪問和安全加密等機制,解決以上的痛點和需求。

動態 | 2019年Q2 Silvergate銀行的加密相關存款環比增長11%:在今年第二季度,Silvergate銀行的加密相關存款為15億美元,較Q1增加11%。這是因為其加密相關客戶群增加了6%,交易所和加密基金的存款余額也有所增加。此外,通過SEN(Silvergate Exchange Network)的交易量在Q2大幅增長至86億美元,是上一季度的兩倍多。(theblockcrypto)[2019/8/21]

2、二級市場

2.1加密貨幣市場先揚后抑,幣種間馬太效應明顯

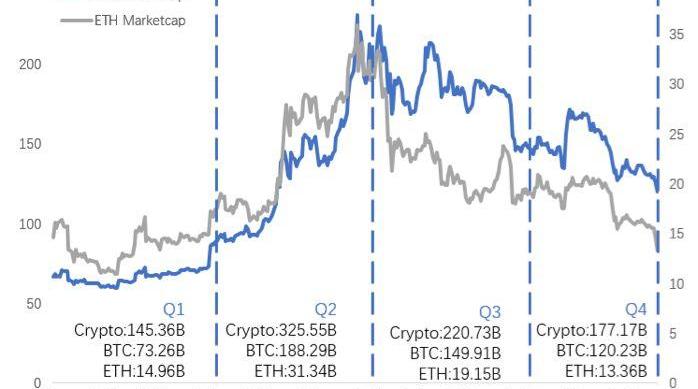

圖122019年加密資產市值

來源:BlockVC研究

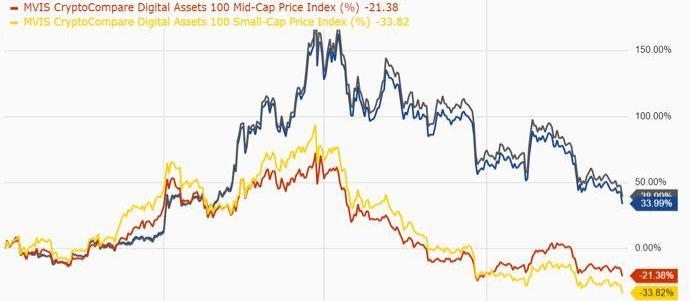

圖132019年各類加密資產走勢

來源:MVIS

加密貨幣市場在2019年經歷了上漲和下跌的一輪周期,相對于年初整體市值增加近500億美元,整體上升40%;

第一季度各類加密資產承接2018年底走勢,在低波動率行情下反復筑底;由于IEO行情,平臺幣及小市值幣種在第一季度表現較好,但加密貨幣市場總體仍處在一片低迷之中;

第二季度出現以比特幣為龍頭的上漲行情,比特幣價格從3859美元漲至13807美元,達到年內高點;受比特幣上漲的帶動,中小市值幣種價格在二季度有所提升,但由于比特幣抽血效應的影響,漲幅明顯低于大市值幣種;

第三季度比特幣形成14000到10000的高位三角整理,于季度末下殺至8000一帶,開啟下半年下跌通道;在大盤的帶動下,中小市值幣種在三季度實現市值腰斬,跌幅較大;

第四季度由于國內發展區塊鏈行業的政策,促使加密貨幣市場實現較大反彈,但總體仍處于下跌趨勢之中,各類加密資產在短暫反彈后繼續下跌,除比特幣以外的大部分幣種市值在近期已重回年初水平。

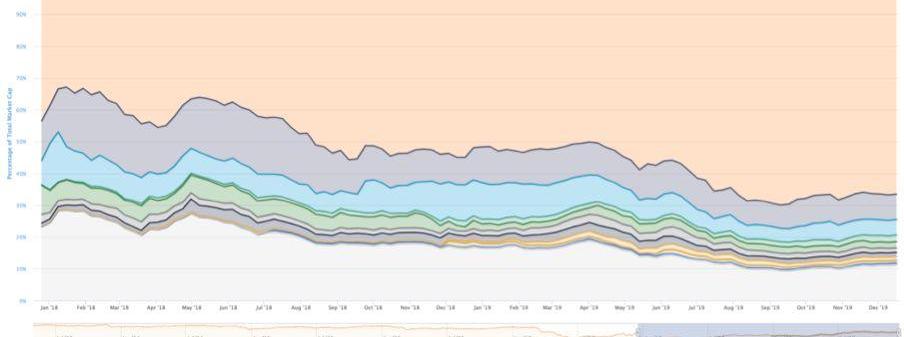

圖142018-2019年市場主流加密資產的市場份額變化?

來源:Coinmarketcap

從加密資產的市場份額變化可以看出,加密資產“馬太效應”凸顯,市場分化嚴重,比特幣市場占比持續增加,最高達70%。?

除比特幣之外的大部分加密資產的市場份額均處于萎縮狀態,僅以BNB為代表的平臺幣在過去2年內市場份額略有增加,但市值總占比依然處于低位。

2.2市場流動性水平提升,大類幣種相關性減弱

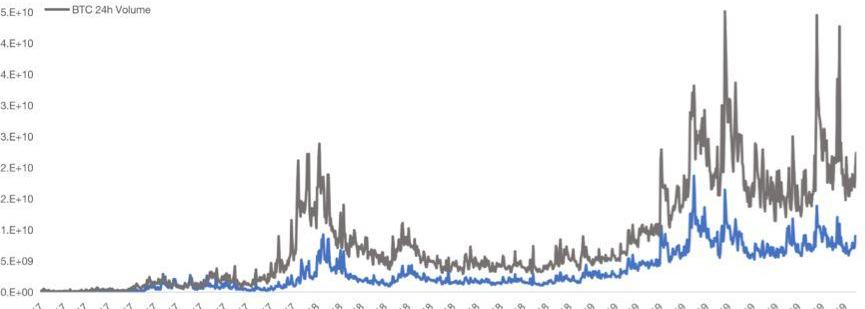

圖152019年比特幣與以太坊交易量?

來源:BlockVC研究

隨著比特幣價格在2019年一季度末的突然拉升,加密數字貨幣市場交易量出現較大提升,市場活躍度隨幣價增長,熊市以來的流動性水平得到修復;

相較于2017-2018年而言,2019年加密數字貨幣市場交易量明顯增大,外部資金入場效應有所顯現;

動態 | Coinbase上周BTC兌法幣交易量刷新2018年2月初后最高水平:Data.Bitcoinity數據顯示,5月13日至5月19日當周,Coinbase上BTC兌法幣交易量刷新2018年2月5日-11日一周后的最高水平,兌美元、英鎊、歐元的交易量分別為22.5萬BTC、1萬BTC、2.83萬BTC,合計26.33萬BTC。[2019/5/23]

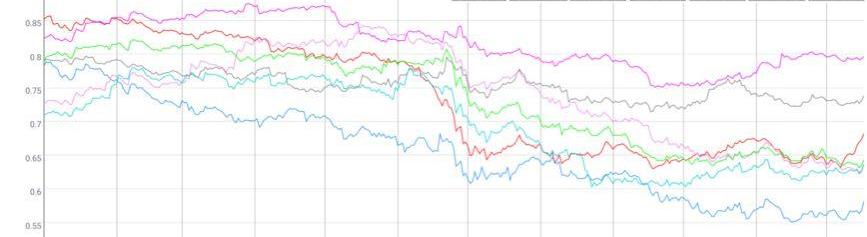

圖162019年比特幣與主流幣相關性分析?

來源:Coinmetrics

從資產聯動性來看,圖13列出2019年比特幣與主流虛擬貨幣之間的相關性系數變化情況,可以看出比特幣同其他主流貨幣依然高度相關,但幣種間相關性系數持續下降;

結合中小市值的幣種行情走勢來看,場內資金對比特幣偏好強烈,新增資金對市場整體行情的支撐較弱。

2.3加密市場回歸理性,比特幣避險屬性顯現

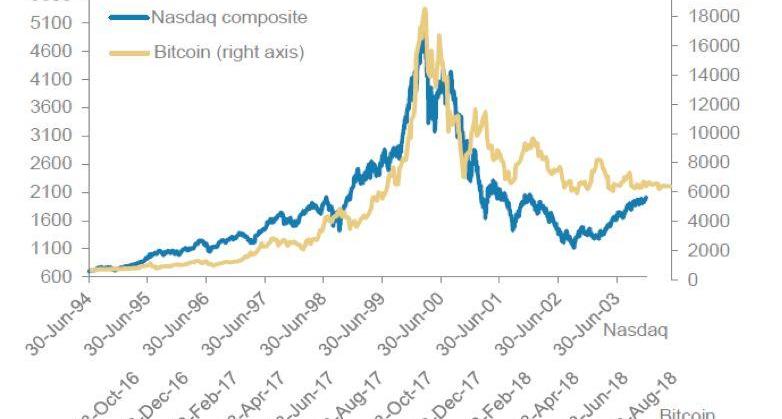

圖171994-2003NASDAQ與2017-2018比特幣價格對比?

來源:MorganStanley

圖182019年黃金與比特幣價格價格對比?

來源:BlockVC研究

納斯達克指數1994-2003年互聯網泡沫破裂與加密資產2017-2018年ICO泡沫破裂的走勢幾乎一致,當市場回歸理性之后納指于09年開啟十年長牛,而比特幣的價格在2019年之后緩步上漲,走勢與黃金逐漸趨同;

圖192019年比特幣與傳統資產相關性分析?

來源:Coinmetrics

將比特幣同傳統資產收益率進行對比,比特幣對標普指數相關性在2019年持續下降至負數,與黃金的相關性有所提升,與波動率指數VIX的相關性持續走高;結合2019年比特幣與黃金的走勢來看,比特幣資產屬性由風險資產向避險資產轉化;在市場波動率放大的情況下,能夠通過投資比特幣或者黃金來實現對傳統風險資產的對沖作用。

2.4頭部交易所資產沉淀增多,新興交易所難以破局

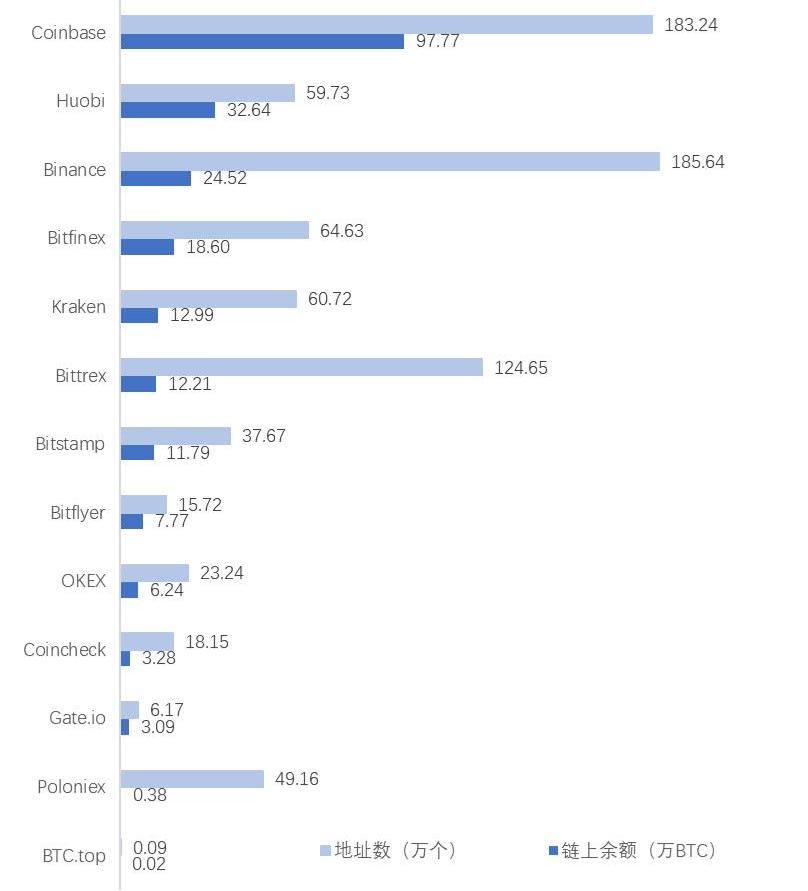

圖20主要現貨交易所BTC鏈上余額及地址數

來源:BlockVC研究

圖20展示了主要現貨交易所的鏈上地址數與鏈上BTC余額的情況,可以看出以Coinbase、火幣、幣安為主的頭部交易所沉淀了大量的加密資產,其中Coinbase的BTC鏈上余額已達到BTC總供給量的5%。

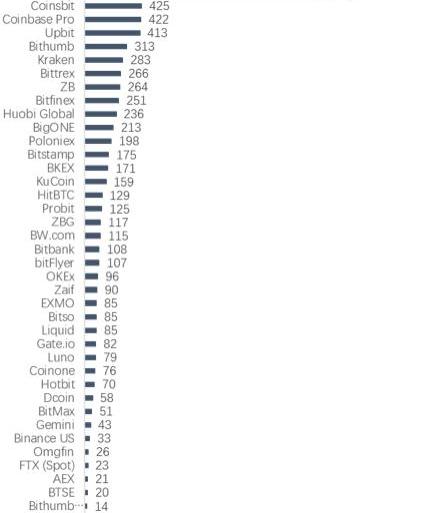

圖21交易所訪問量來源:BlockVC研究

分析 | 11月或成為比特幣2018年表現最糟糕月份:據bitcoinexchangeguide報道,11月或成為比特幣2018年表現最糟糕的一個月。到目前為止,11月是2018年比特幣表現第二差的月份,比特幣在3月份下降了31%。然而,今日比特幣的價格最低跌至4200美元,因此月度跌幅或將超過32%,成為比特幣表現最糟糕的月份。然而,有些人認為比特幣存在一些希望,因為比特幣現在處于14天相對強弱指數的歷史低位,這意味著比特幣處于極度超賣狀態。如果價格再次上漲,11月可能會逃脫比特幣最糟糕的月份。[2018/11/21]

圖22推特粉絲數來源:BlockVC研究

在用戶基礎方面,頭部交易所的網站訪問量與社交媒體粉絲數遠超其他交易所;在存量用戶導流和新增用戶積累層面,新興交易所難有突圍機會。

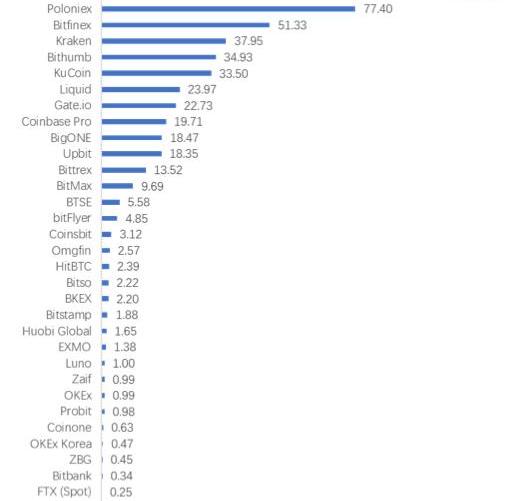

圖23衍生品交易所24h交易量統計

來源:Coingecko

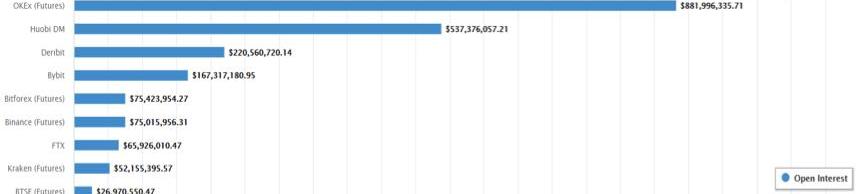

圖24衍生品交易所24h未平倉量統計?

來源:Coingecko

2019年各大交易所著重于衍生品和OTC賽道布局,從持倉量和交易數據來看Bitmex、HuobiDM與OKEX在衍生品交易市場中處于領先地位;

火幣以便捷的OTC體驗在過去幾年積累了大量用戶,18年底開啟交割合約交易專區HuobiDM,由于原有現貨用戶的導流,交易量和交易深度后來居上;

幣安在2019年9月收購JEX之后開放USDT正向永續合約,在10月份開通OTC業務,拓展盈利模式;

Deribit以多品種衍生品為主打,在期權交易上優先布局;FTX則以多類型指數產品和良好的盤口深度來吸引用戶,于2019年12月20日被幣安投資,共同拓展衍生品賽道。

3、展望

3.1“減半行情”與牛熊周期的共振

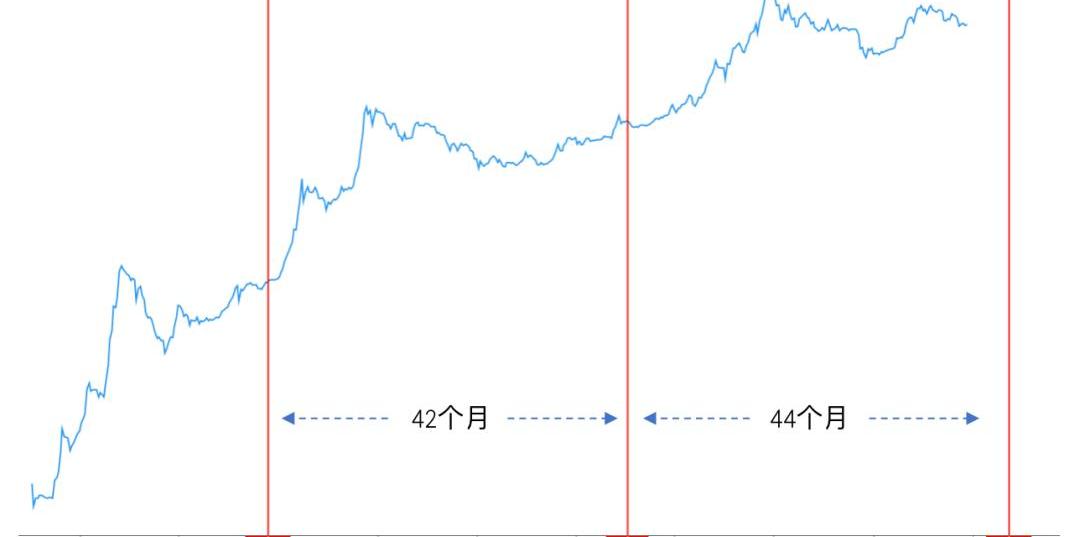

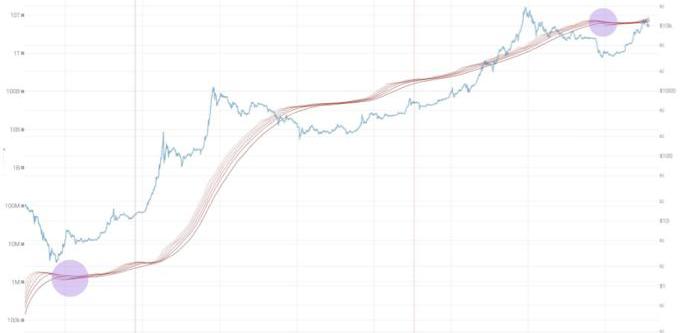

圖25比特幣歷史價格走勢與減半回顧

來源:BlockVC研究

比特幣歷史上經歷兩次產量減半,在時間維度上減半均位于比特幣牛市主升浪當中,減半前后往往伴隨波動率的短時放大;?

比特幣從總量恒定、不生息等特性來看,具有大宗商品的特點,根據決定商品價格的供需理論,由于減半會造成比特幣日常供給的巨量減少,供給曲線左移會導致比特幣價格上漲;

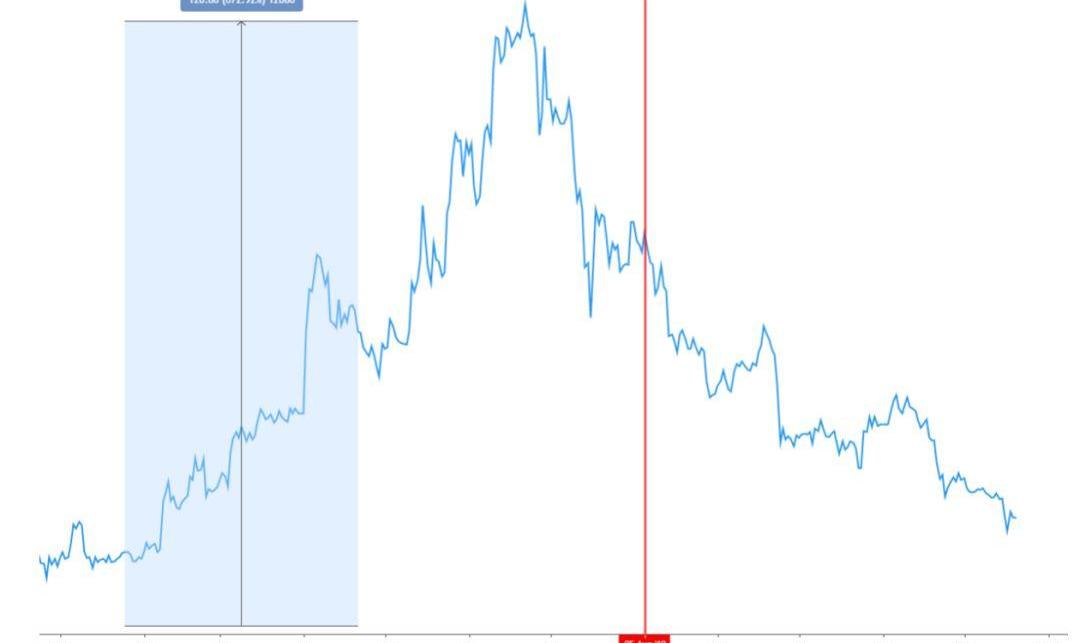

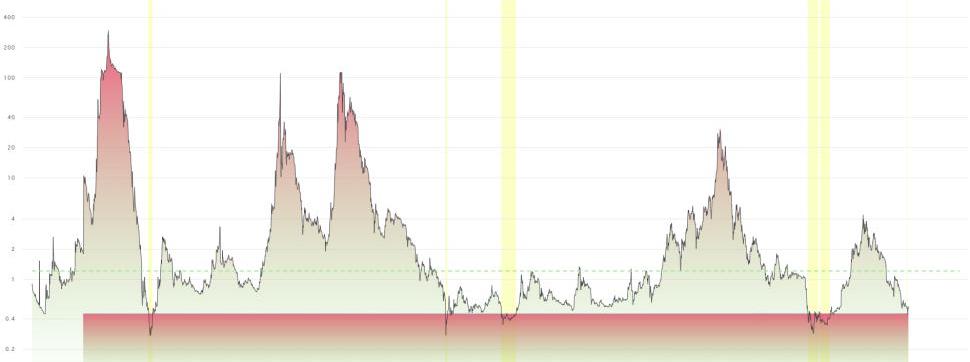

圖262019年萊特幣走勢?

來源:BlockVC研究

觀察萊特幣的走勢可以發現,2019年8月減產的萊特幣在2019年最高錄得537%的漲幅,且在減半前后出現了巨大的價格波動與算力變化,一定程度上為明年的比特幣減半做了預演。在經歷了2018、2019兩年的下跌周期后,2020年多個幣種的減半疊加也在市場中形成了較為強烈看漲預期。

3.2單邊上漲的算力與狂熱的礦機銷售

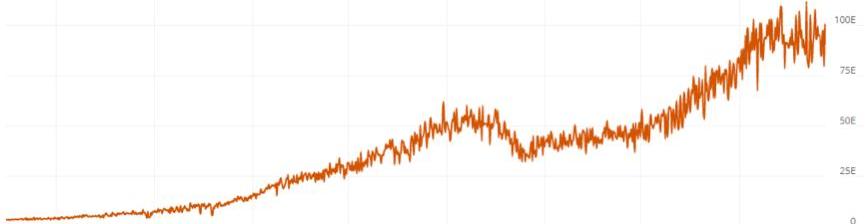

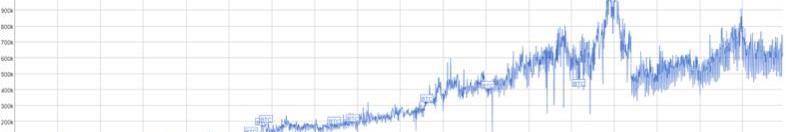

圖27比特幣網絡歷史算力增長?

來源:www.blockchain.com

比特幣全網算力總體保持平穩增長,受比特幣價格牛熊轉換影響較小,礦機廠商持續加碼,今年二三季度累計銷售超過150億元的礦機期貨;

圖28比特幣挖礦難度均線絲帶?

來源:WoobullChart

比特幣挖礦難度均線于減半前數月出現重疊,重疊區間均為比特幣歷史價格的相對低點,籌碼換手聚集明顯;

基本面下的礦機成本與電力資源的不斷投入為

比特幣網絡的安全和價值捕獲提供了源源不斷的保障,其日益增強的魯棒性和反脆弱性為比特幣賦予了更強的價值儲藏屬性。

3.3把握長周期價格底部區間

圖29比特幣長期價格區間歸納?

來源:AHR指數

通過擬合比特幣歷史價格的對數值走勢與200日均線,可以得出如圖所示的比特幣歷史低位區間(黃色部分),在這些價格區間中,比特幣價格顯著低于其歷史走勢規律期望值,有較強的價值回歸預期,比特幣實時價格非常接近低位區間;

圖30比特幣歷史每日鏈上轉賬費用?

來源:www.blockchain.com

比特幣具有商品貨幣的特征與作為潛在價值儲藏和支付手段的可能性。考察BTC歷史鏈上轉賬費用可以看出,除2017年牛市頂峰期間比特幣曾短暫地大量承載了價值流轉的功能之外,將鏈上轉賬費用視作比特幣系統的凈利潤,則比特幣的盈利仍有巨大的增長空間和海量市場等待占領;

圖31比特幣網絡活躍地址數

來源:www.blockchain.com

比特幣價格短期受全球資本市場流動性松緊影響,長期取決于比特幣網絡的覆蓋人次,比特幣網絡活躍地址數長期處于有機增加狀態,因此比特幣的預期價格也應當處于長期上漲的范圍之內。

3.4交易所格局變化暗流涌動

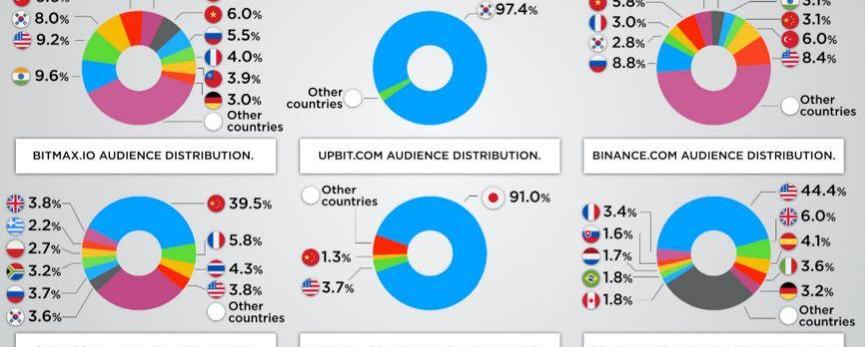

圖32各交易所用戶國家構成

來源:ICOAnalytics

亞洲背景交易所進入歐美主流法幣合規市場困難重重,各地交易所間依然具有較為明顯的先入優勢和地域特征,火幣北美戰略合作伙伴HBUS將于2019年12月停止運營;幣安美國站BinanceUS流動性飽受詬病。

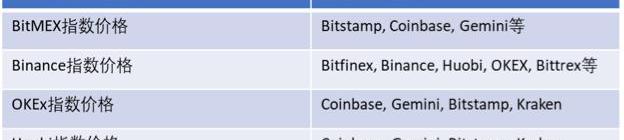

圖33衍生品交易所指數價格構成?

來源:BlockVC研究

從各大衍生品交易所的價格指數構成可以觀察到,數據來源主要來自歐美法幣交易所,主流資產定價權被歐美法幣交易所牢牢把控。

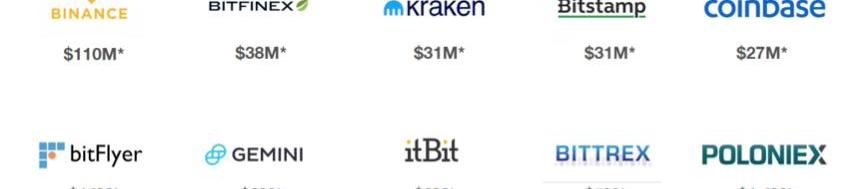

圖34Bitwise評定擁有真實交易量的交易所

來源:BitwiseReport

圖35Bitwise評定擁有真實交易量的交易量構成?

來源:BitwiseReport

將各大交易所的報告交易量與真實交易量作對比,交易量貢獻主要來自于幣安和歐美主流法幣交易所,而中國非一線交易所普遍刷量造假嚴重。

綜合來看,加密資產交易所的擠出效應在2019年更為明顯,在安全事件與監管政策的雙重壓力下,交易量與用戶愈發向頭部交易平臺集中,中小型交易所生存空間日益狹小;新興交易所往往以衍生品作為破局手段,在提升加密資產交易市場成熟度的同時為用戶提供了更全品類的投資標的,此類新平臺在股權估值上也有相對亮眼的表現;存量競爭當中,歐美老牌法幣交易所憑借其穩定的法幣通道與監管適應性在加密資產定價權上占據主動性,目前仍握有成熟交易市場大半份額,亞洲背景交易所的國際化進展相對缺乏。

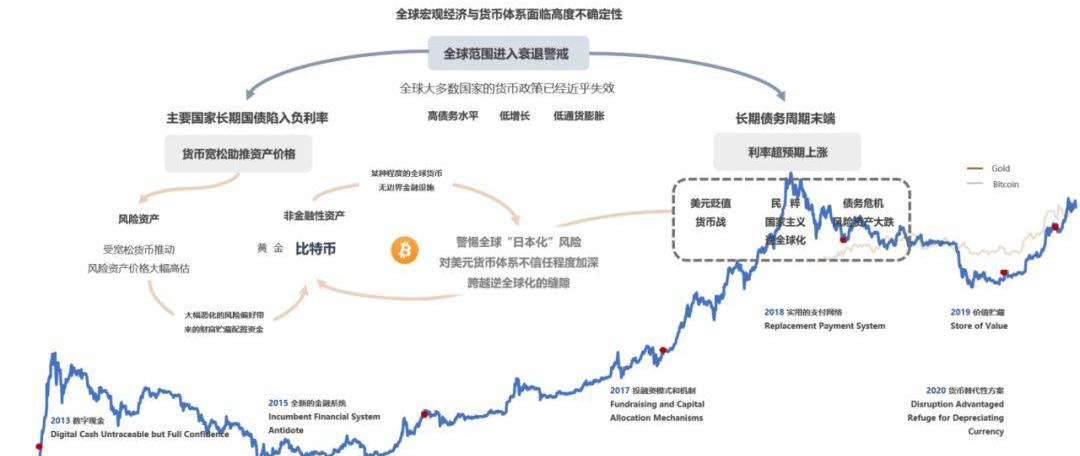

3.5全球宏觀經濟的范式轉移,機遇與挑戰并存

圖36宏觀經濟的范式轉移與加密資產的屬性轉移?

來源:BlockVC研究

“范式轉移”的時代背景下,宏觀不確定性仍然是驅動行情的長期主要因素:伴隨著美債收益率曲線結束“倒掛”,看似衰退的陰云暫時遠離了世界經濟,但不可否認的是,當前世界上絕大多數發達經濟體的貨幣當局已無力進行有效的貨幣政策調控,國家經濟多半陷入高債務水平、低經濟發展增速、加低通脹甚至通縮的尷尬境地;由于對經濟前景的極度悲觀與貨幣政策的失效,主要國家的長期國債均陷入負利率水平,而這也將導致一定程度上的貨幣寬松從而推高風險資產的價格,中美兩國央行均已在2019年進行了不同程度的流動性寬松,比特幣作為一種風險屬性明顯的“商品貨幣”其價格具備宏觀上的上漲動力;另一方面,從長期經濟周期與債務周期的角度看,世界經濟與總的債務水平正處在長期債務周期末端,未來數年或即將引發新一次債務危機,世界范圍內民粹主義的興起與不確定性加劇,從避險屬性上講比特幣也將作為另類資產獲得一定的配置可能。

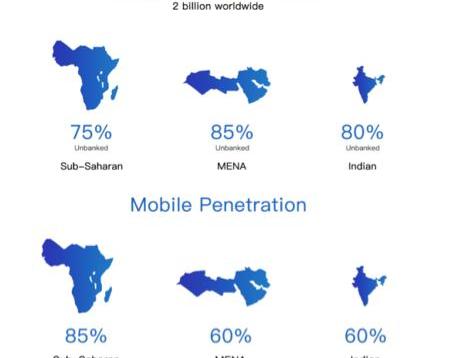

圖37銀行與手機覆蓋率

來源:BlockVC研究

圖38交易所被盜事件梳理

來源:BlockVC研究

加密資產行業仍存在諸多問題,留給從業者巨大的藍海市場與競爭機會:世界范圍內有數十億尚未接入銀行系統與智能手機的人口,這必將給以區塊鏈技術為代表的新一代金融科技留下巨大的滲透空間與空白市場;各國主權層面的監管框架尚不完善,在加密資產交易與金融服務領域存在著巨大的跨地區套利機會與積極合規的新興交易所生存之地;國際間價值流轉與金融自由仍有巨大的改進空間與市場價值等待挖掘,區塊鏈技術與加密數字貨幣將在下一個十年中越來越多的承載經濟社會的運行,與傳統金融形成互補。

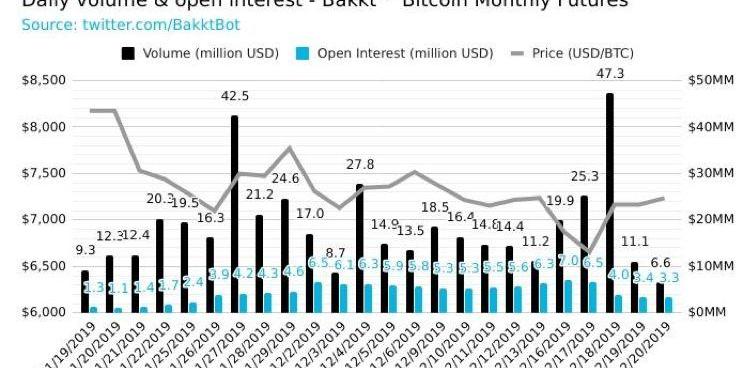

圖39Bakkt日交易量和持倉數據

來源:BlockVC研究

加密資產全面進入主流的四大必要基礎設施仍有待進一步發展:

合規交易平臺:當前加密資產交易所生態仍未涌現出流動性足夠充沛、基礎設施足夠完善的投資交易場所,機構投資人仍欠缺合規的入場通道;

合規托管:托管機制尚未被全面引入加密資產管理行業,傳統資金面對加密資產獨特的安全性與復雜性仍有概念與實踐上的陌生和排斥;

證券類數字資產:全球范圍內STO用例稀少且成本居高不下,募資規模受到限制且流通范圍與解鎖時間對普通投資人不夠友好;

穩定幣:主權實體與巨型互聯網商業體引領激烈競爭,穩定幣之爭將在相當一段時間內處于“一超多強”的群雄割據局面。

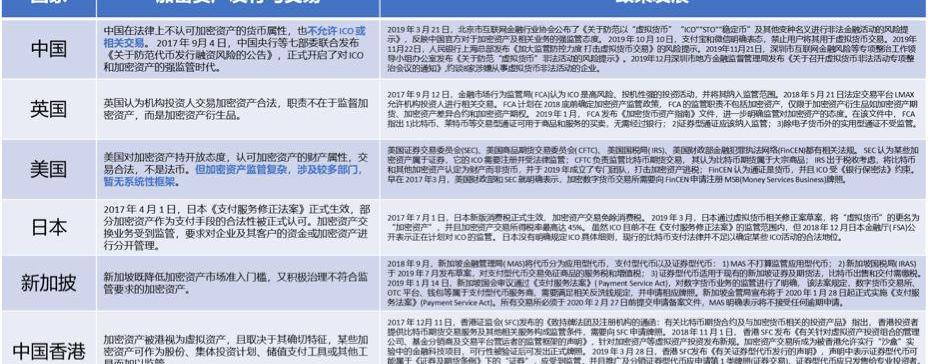

圖40全球加密資產監管政策一覽?

來源:BlockVC研究

4、結語

加密資產行業以傳統金融周期數倍的速度在不停的輪轉、迭代,在經歷了沉寂低迷與躁動狂歡之后,歷史的車輪依然向前駛去,行業的步伐也從未停止。

隨著各個國家地區對區塊鏈技術的支持與普及,加密資產行業逐漸進入主流,合規、落地、創新必將成為未來的主題。在歷史的河床上仰望水流,面對2020年新一輪的牛熊周期,等待我們的不僅僅是數字貨幣產量的減半,更是一次又一次的挑戰與機遇。

Tags:比特幣BLOCKBLOBLOC比特幣富了多少中國人買raiblocksBLOCKIFY價格blockchain錢包ios

1.前言 美國科技界有一預言家喬治·吉爾德(GeorgeGilder),他本來是經濟學者。1980年,他和其他學者一起提出供給側經濟學理論(supply-sideeconomics).

1900/1/1 0:00:00有用戶最近決定嘗試使用他們的特斯拉電動車運行比特幣全節點,而且還成功了。 當特斯拉成為比特幣全節點人們通常都不會把電動汽車和數字貨幣聯系在一起,但兩者確實有一些共同點.

1900/1/1 0:00:00現貨交投清淡,價格萎靡不振,一二級市場估值倒掛,賺錢機會難覓?很多人發現從區塊鏈項目的私募、山寨幣投機中根本無法穩定盈利時,主流加密貨幣的高杠桿產品開始變得時髦起來.

1900/1/1 0:00:00作者:奚習習 談及比特幣衍生品,最受關注的莫過于芝加哥商品交易所和美國洲際交易所集團旗下加密貨幣衍生品交易所Bakkt,二者均已推出了自己的比特幣期貨和比特幣期權產品.

1900/1/1 0:00:00來源:中外管理雜志,有刪減 作者:朱冬 2019年12月24日,一家科技公司甘道智能發布了“物鏈1號”,聲稱可以通過從源頭到終端全產業鏈的溯源,來為疫苗保真.

1900/1/1 0:00:00請不要過度使用加密空間 金錢是世界上大多數問題的根源。2009年1月3日,中本聰創造了一種高效的替代方案,它將在更加平等,財富再分配和點對點無現金交易系統中破壞我們整個世界。 但是明天不行.

1900/1/1 0:00:00