BTC/HKD+1.57%

BTC/HKD+1.57% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.95%

LTC/HKD+0.95% ADA/HKD+2.62%

ADA/HKD+2.62% SOL/HKD+1.15%

SOL/HKD+1.15% XRP/HKD+3.93%

XRP/HKD+3.93%撰文:潘致雄,鏈聞研究總監

來源:鏈聞

2019年,加密貨幣交易所迎來了一種全新的交易合約:期權。雖然從交易量來看,目前還未引起市場太多的關注,比如最近一周美國合規衍生品交易所Bakkt上的期權交易量為0,實在是慘談,畢竟這是個有門檻的新型交易品,但其實它對加密貨幣的交易生態非常重要。

在金融行業有四種最基礎的衍生品工具,分別是遠期、期貨、期權和互換。除去非標準化的遠期合約和貨幣市場的互換合約之外,最重要的就是期貨和期權了。如果把加密貨幣的交易市場也作為一種金融市場特別是大宗商品交易的延伸,那期貨和期權對于加密貨幣交易而言也是相當基礎且重要的。期貨合約已經遍布很多主流加密貨幣交易所了,而期權對于加密貨幣交易生態來說,還算是個新鮮的玩意。

什么是期權?

期權源于十八世紀后期的美國和歐洲市場,該合約賦予持有人在某一特定日期或該日之前的任何時間以固定價格購進或售出一種資產的權利。一個常見的例子是,比特幣的礦工以及持有比特幣資產的機構可以使用這類工具進行套期保值,當然也有不少人使用這類工具進行價格投機。

對于很多加密貨幣的交易者而言,期貨應該是前幾年最常用也易于理解的交易衍生品。相比現貨交易而言,交易者需要額外學習保證金以及交割時間的概念。而期權會復雜更多,有一定學習成本,畢竟期權的定價模型獲得過1997年的諾貝爾經濟學獎,所以這本就不是一個簡單的常用概念。

全網DeFi TVL自2021年年初以來首次跌破390億美元:12月30日消息,據DefiLlama數據顯示,全網DeFi TVL跌破390億美元,當前約為387.4億美元,再度創下2021年2月10日以來新低。[2022/12/30 22:17:01]

Deribit曾制作的期權教程

如果用最快的方式理解現貨交易、期貨交易和期權交易的區別,那可以這么解釋:

現貨交易

可以把現貨交易理解為:以

例如:中本聰以9000美元買入1個比特幣。

期貨交易

相比現貨增加額外兩個概念,也就是:和

例如:澳本聰計劃以9000美元買入1個比特幣,但是目前僅用了1000美元的保證金,只能在2020年6月26日進行交割。

期權交易

期權交易相比期貨復雜更多,一般沒有保證金機制,但又增加了行權價格和期權方向的概念,也就是:以以的期權。

例如:VitalikButerin花1USD單價買入1張以200美元行權的看漲以太坊且在2020年6月26日交割的期權。

Real Vision CEO預測以太坊幣價將在今年年初達到2萬美元:2月4日消息,Real Vision Group首席執行官Raoul Pal發推稱:“年初至今,以太坊上漲了126%。我預測以太坊幣價在今年年初將達到2萬美元。”[2021/2/4 18:53:17]

上述案例其實還是簡化了不少概念的,比如費率、歐式/美式期權等細節。也正因為期權更復雜,包含了更多的參數,所以交易者可以通過期權構建出更復雜的交易策略。所以交易者對期權的需求還是很明確的,不僅可以對未來的價格進行投機,還可以套利或構建對沖策略。

為什么需要期權?

很多人可能并不了解,在傳統金融市場中,衍生品的市場規模是遠超過現貨市場。根據國際清算銀行統計的數據顯示,全球衍生品市場名義價值超過500萬億美元,竟然遠超全球房地產市場217萬億的總價值。

從市場結構來說,衍生品將豐富整個市場的交易品種類,專業投資者、對沖基金都可以參與進來,各取所需。更有專業學者認為隨著衍生品市場的成熟,會幫助標的資產穩定價格,特別是對于期權而言。

期權的核心交易動機只有兩個,投機和對沖。雖然和期貨類似,但因為這兩者的合約設計不同,所以進行交易時需要構建的策略就完全不同了。更重要的是,期權類產品更復雜,合約顆粒度更高,所以交易者可以采取更復雜的策略,選擇也更多。

動態 | Maker鎖倉價值占比已從年初的90%下降至不到50%:Defi Pulse數據顯示,截至發稿時,DeFi項目Maker鎖定了價值3.217億美元的ETH,而Synthetix和Compound鎖定的總價值為2.58億美元。據此,Maker的“主導地位”已從年初的90%下降到略低于50%。(AMBCrypto)[2019/12/26]

一個很簡單的例子,如果一名比特幣礦工希望在Deribit上對6月的比特幣價格進行對沖,那他可以選擇去6月交割的1個期貨市場交易,或者可以選擇去6月交割的38個期權市場進行交易。期貨和期權在交易市場的數量上可能有幾十倍的差距。

OKEx的期權合約市場

也正因為期權更復雜和更多選擇,所以期權交易參與方也以專業玩家為主。除了提供流動性的做市商之外,主要包括了機構投資者、對沖基金、礦工、投機者等。

除此之外,期權也是其他更復雜衍生品的重要基礎之一,比如著名的恐慌指數。因為期權還可以代表交易者對于商品價格的一種預測,如果將這些成交數據進行指數化,就可以預測未來標的資產的波動情況,所以又可以稱為隱含波動率指數。有些專業投資者會根據可交易的恐慌指數進行更高緯度的風險對沖策略。

聲音 | 分析師:比特幣目前的人氣與2017年年初類似:據Cointelegraph消息,加密分析師Hans Hauge最近發文指出,比特幣目前的人氣與2017年初類似,還沒有達到新一輪牛市周期的最高點。當時就在幾個月后,比特幣達到了2萬美元的歷史高點。如果大眾情緒起主導作用,比特幣價格在當前的市場周期中還會走高更多。[2019/8/22]

期權交易在2019年全面推出

在2019年之前,比特幣幾乎沒有什么可以交易期權的場所,其中最著名的是來自于荷蘭的衍生品交易所Deribit。雖然以永續合約著名的BitMEX也推出過相近的產品,但交易量和流動性一直沒什么起色,后來也下線了。

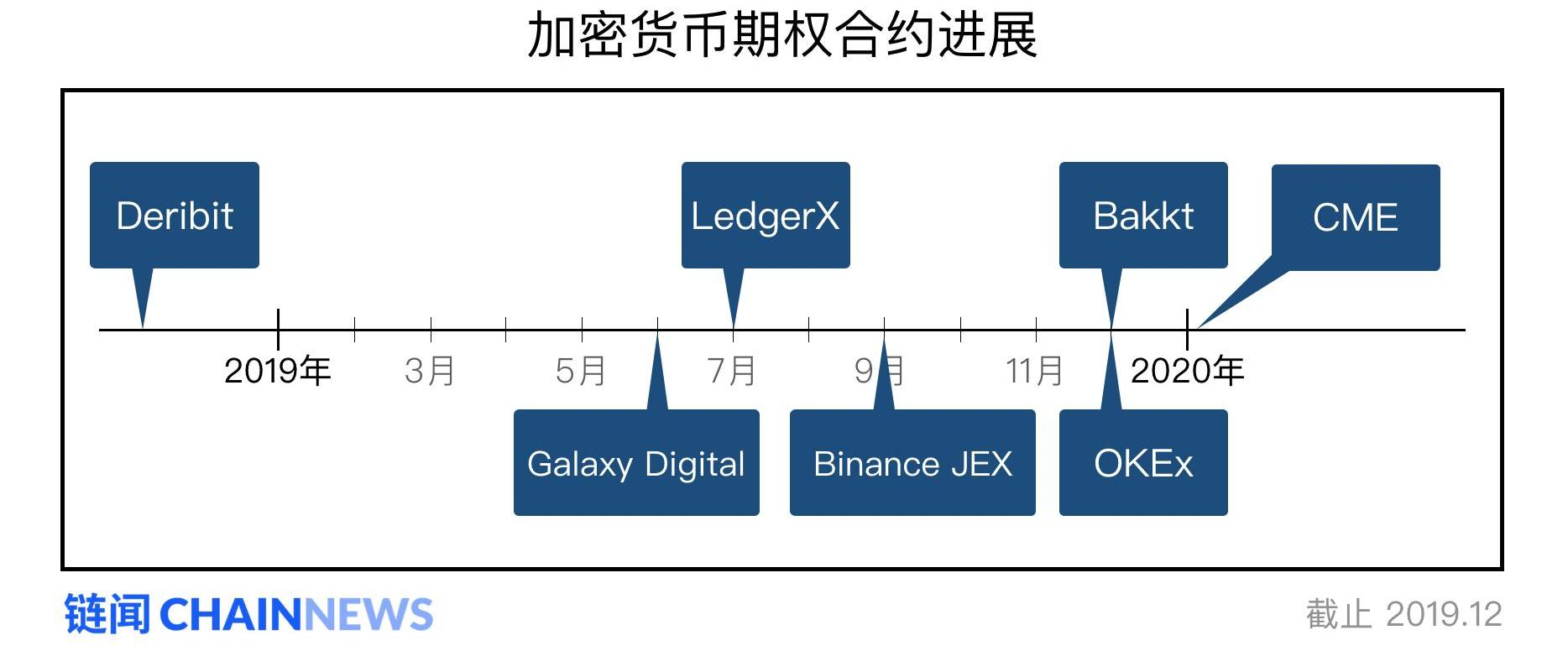

隨著比特幣期貨合約市場的發展,越來越多交易所在2019年宣布將推出期權產品,主流的包括LedgerX、Bakkt、OKEx、CME以及收購JEX的幣安,甚至連加拿大上市的加密貨幣投資銀行GalaxyDigital也在去年年中宣布推出期權交易業務。

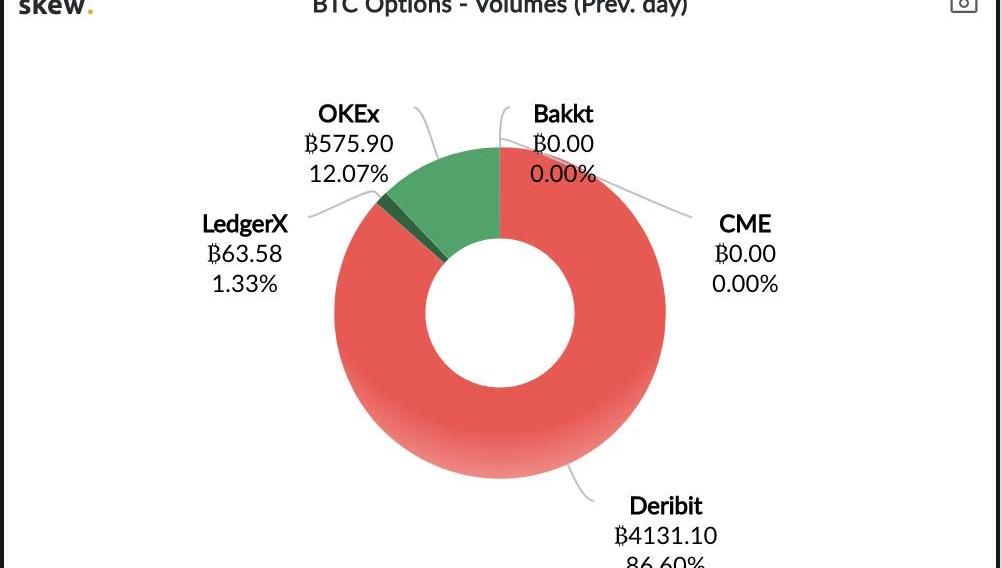

衍生品數據分析平臺Skew目前收集了5家平臺的期權交易額數據,其中GalaxyDigital未公開相關的數據,也暫未收錄JEX。可見當前比特幣期權的絕大多數交易量都集中在Deribit中,而自OKEx上線期權合約之后,取代了LedgerX第二名的位置。近期CME和Bakkt交易量為0。

動態 | 澳大利亞證券交易所:有望在2021年初推出DLT結算系統:據coindesk報道,澳大利亞證券交易所(ASX)副總裁Peter Hiom通過發言人表示,Digital Asset首席執行官Blythe Masters的離職并沒有減緩澳大利亞證券交易所推出基于分布式賬本(DLT)的結算系統以取代現有CHESS平臺的計劃。ASX仍致力于DLT技術,以及與Digital Asset的合作伙伴關系,其系統替換計劃正在按計劃進行,并且正在加快步伐。ASX最初計劃在2020年前推出新系統,但該交易所周三表示,仍有望在2021年初將DLT推向市場。[2018/12/20]

合規機構的優勢

這些機構中,Bakkt、CME、LedgerX和GalaxyDigital很明確是走合規路線的,前三個擁有美國的衍生品交易牌照,最后一個是加拿大的上市公司。這幾家公司的優勢是可以為傳統的「老錢」提供服務,也就是那些來自于華爾街的機構投資者。

以Bakkt為例,它的母公司洲際交易所集團旗下的紐交所和其他衍生品交易所擁有數量龐大的券商或經紀商生態,而那些券商可以很自然的把之前的機構投資者和專業投資者引至Bakkt,為他們提供比特幣這種另類資產的期貨和期權交易品。畢竟對他們而言是,交易量就意味著收入和利潤。

不僅如此,Bakkt的股權投資者也包括了傳統金融的自營交易商和流動性提供商EagleSeven,這也就意味著Bakkt的流動性將不會成為限制交易所擴張的瓶頸。

其他機構的優勢

而OKEx、幣安JEX和Deribit尚無法為美國用戶提供期權交易,但可以服務于大多數的其他地區。也因為沒有被美國監管機構束縛,這類交易平臺的產品設計上可以更靈活一些,對終端用戶的門檻也沒這么高,所以對于普通散戶而言,這類交易所可能會更合適一些。

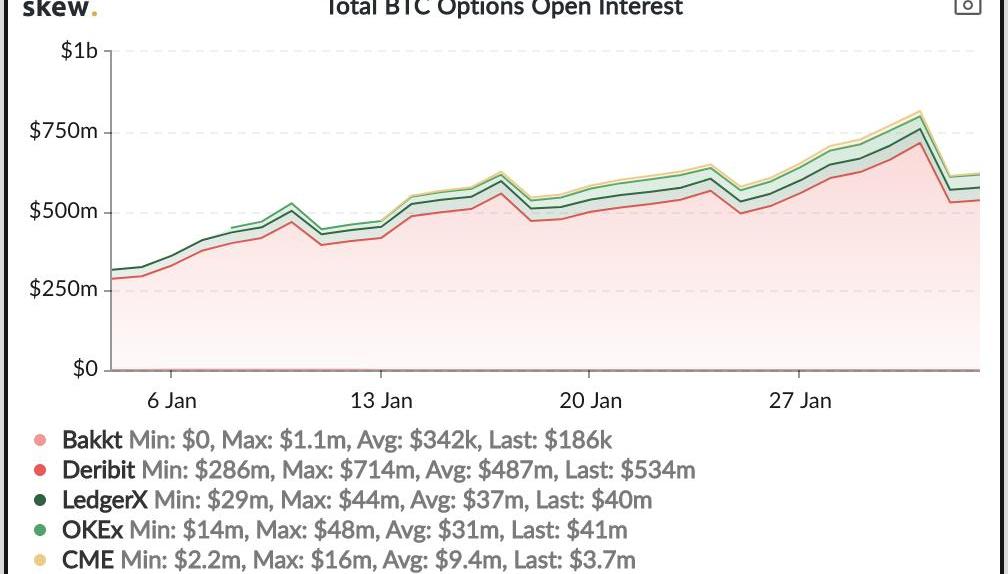

其中Deribit的先發優勢還是很明顯的,作為最老牌的比特幣期權交易所之一,Deribit目前幾乎占有整個期權市場大多數的交易量,以衍生品數據分析平臺Skew匯總的數據來看,無論是從期權的交易量還是未平倉合約量來看,Deribit都遠超第二名OKEx和曾經的第二名LedgerX。這也就意味著,整個市場期權交易的流動性和參與者主要集中在Deribit中。

近期五家平臺的比特幣期權合約持倉量數據

OKEx的優勢是交割期貨,而幣安的優勢在于現貨交易的流動性上。對于他們而言,本身就擁有了加密貨幣市場中很大的散戶流量,更重要的策略也許是期權教育和接入更多期權做市商以增進流動性。

2020的關鍵是流動性

2020年之前,加密貨幣期權的流動性聚集在Deribit,但還是遠遠不夠。比如GalaxyDigital的交易部門,提供的是機構級服務,主要用戶包括對沖基金、家族辦公室和高凈值人群等,他們對于流動性的需求可想而知。

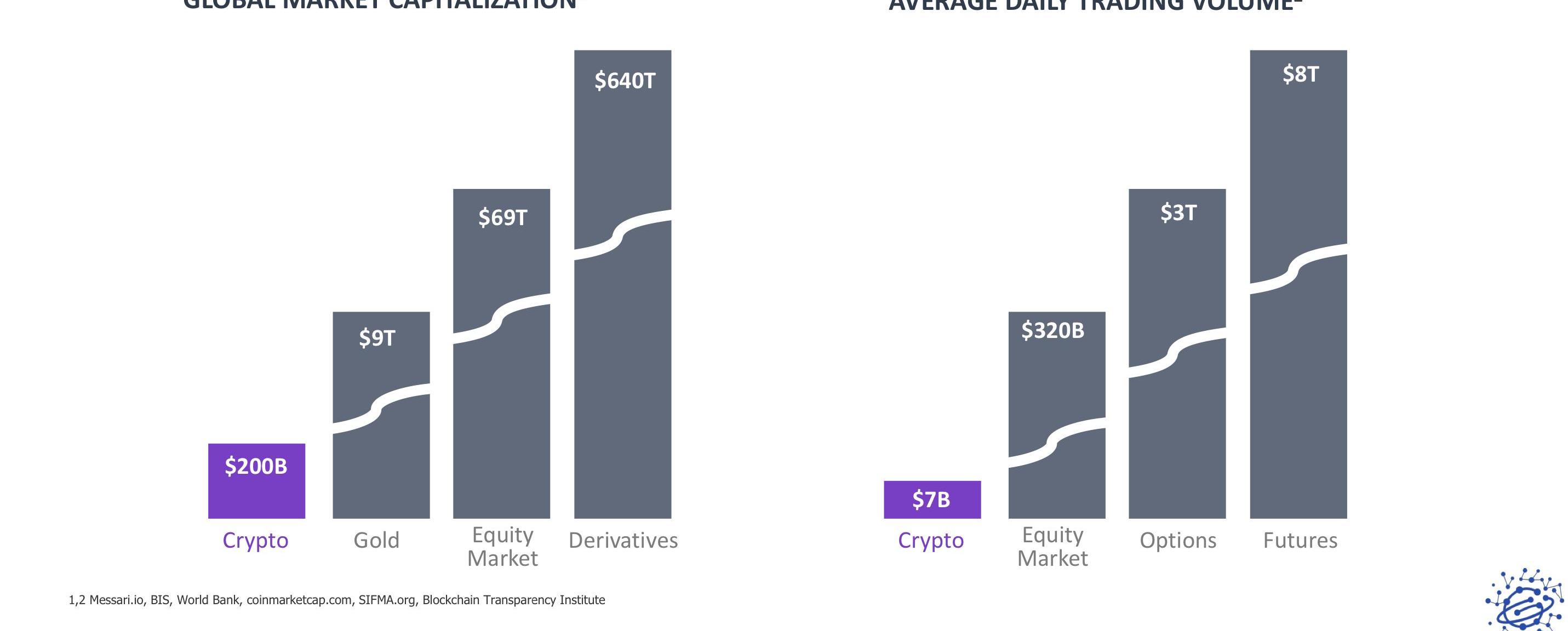

GalaxyDigital整理的關于加密貨幣市場市值、交易量與傳統金融市場的比較

像傳統金融市場,衍生品的市場規模應該是大于標的資產的市場規模的。而目前在加密貨幣的交易中,還存在著差距。Deribit每日比特幣的期權合約交易量也就幾千張,以每張合約1BTC的價格計算,名義交易量差不多是千萬美元級別的。而單就幣安BTC/USDT現貨交易對的日交易量就是上億美元級別的,更何況還有這么多的其他交易所和交易對。

量化投研機構KronosResearch的首席運營官Ran曾對鏈聞表示,雖然Kronos在近期日交易量突破10億美金,但整體的市場規模還是限制了Kronos策略的容量以及交易量,雖然很多老牌的傳統量化基金,像JumpTrading、Tower等,都已經有自營的加密貨幣量化團隊,但市場的合規和流動性問題,還是限制了傳統機構入場的速度。

樂觀的是,傳統量化基金、做市商、自營商都在加速進入這個行業。因為合規的問題已逐步解決,無論是衍生品交易牌照還是資金托管牌照,都在2019年有了很大的進展。像上文提到的JumpTrading、Tower、Bakkt的投資者EagleSeven等,再加上洲際交易所集團和芝商所集團在金融領域的交易生態伙伴,可以預見到2020年會有越來越多的機構像他們一樣進入這個生態,為衍生品市場注入更多的流動性,畢竟比特幣對他們而言就只是一個另類的可交易商品而已。

Tags:比特幣加密貨幣BITDERI比特幣是穩定幣嗎知乎加密貨幣存在的意義upbit官網中文版Liquid Staking Derivative

對于大多數人而言,“穩定幣”一詞使人想到了Tether或Libra等加密貨幣。但是,穩定幣事實上有很多版本——從以法定貨幣為抵押的穩定幣到以實際資產甚至其他數字貨幣為抵押的穩定幣.

1900/1/1 0:00:001月9日,前海聯合交易中心攜手螞蟻金服?螞蟻區塊鏈共同召開區塊鏈倉單聯盟建設啟動會。自此,由前海聯合交易中心牽頭生產、加工、貿易和終端消費企業以及倉庫、物流、保險和銀行等機構共同構建的“QME倉.

1900/1/1 0:00:00首先,讓我明確地說明:在流行病領域我是「一張白紙」。然而正是因為我所不知道那些專業性的知識,更能讓我以局外人的視角來客觀分析.

1900/1/1 0:00:00父輩一代總把春節稱之為“年關”,以往我們并不解其中味,但隨著武漢疫情的持續發酵蔓延,一個史無前例的大“年關”擺在了全體華夏兒女的眼前.

1900/1/1 0:00:00新型肺炎徹底打開了全球的2020,有無數人都在說,希望重啟這一個新年。尤其是大年初一,美國的流行病學家埃里克·費格丁博士在海外發表了對新型肺炎的看法,瞬間刷爆了朋友圈.

1900/1/1 0:00:00加密交易所Coinbase首席執行官BrianArmstrong在推特上表示,美國大量發行國債將對金融系統造成重大打擊.

1900/1/1 0:00:00