BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+1.28%

ADA/HKD+1.28% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD+0.49%

XRP/HKD+0.49%原文作者:CoinMetrics

譯者:大麥

來源:真本聰

CoinMetrics發布了2019年區塊鏈網絡狀況回顧,該網絡狀況特別版中,回顧了主流加密資產在2019年四個類別中的表現:資產表現、用例&采用、經濟狀況、安全性&健康性。讓我們來一探究竟。

資產表現

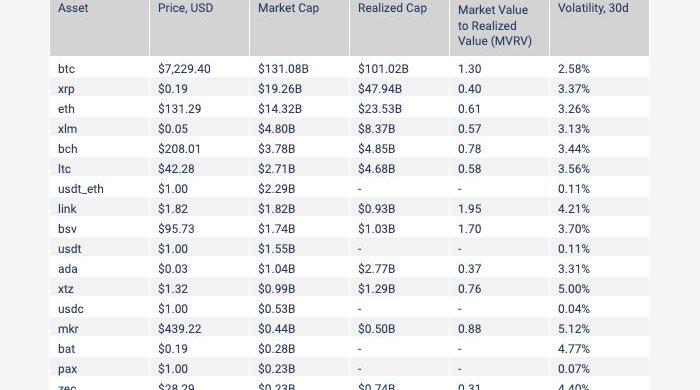

價格表現

盡管大多數主流資產在年底時價格低迷,但實際上它們相比較去年都出現了明顯的上漲。

BTC全年上漲90%,而ETH則下跌6%。在Coinbase上線Tezos,CoinbasePro和Binance支持XTZ的Staking抵押后,后半程發力的XTZ以182%的驚人成績結束了這一年。

少數中等市值規模的資產也表現強勁,包括Chainlink上漲513%,BasicAttentionToken上漲45%。與此相反,XRP,Stellar和Zcash均以下跌收場,下跌幅度分別為47%,60%和52%。

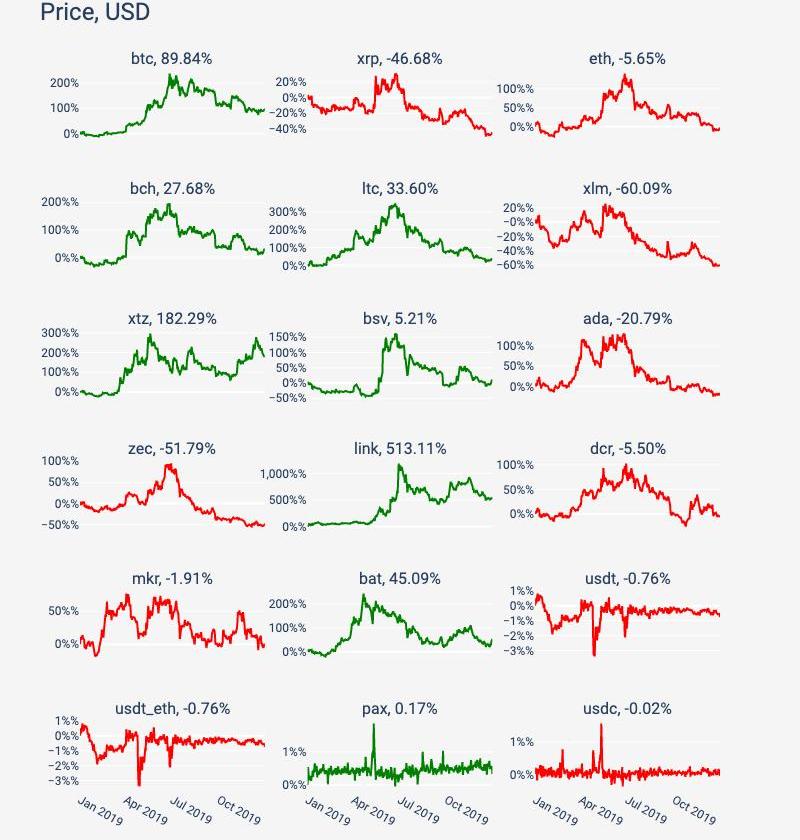

市值

市值是當前總供應量乘以當前市場價格得出的,在大多數情況下,年度市值變化和價格的變化密切相關,唯一的例外是穩定幣。2019年對于以太坊上的Tether來說是重要的一年,USDT_ETH的市值在2019年迅速超越USDT_Omni。

在過去一年,USDT_ETH的市值增長了近37倍,市值接近23億美元,而USDT_Omni的市值則下降了近39%達16億美元,另外兩個穩定幣PAX和USDC分別增長了65%和100%。

加密交易員:2015-2017年比特幣牛市期間有9次重大價格調整:資深加密交易員Peter Brandt發推稱,在2015-2017年比特幣牛市期間,有9次重大調整,其平均值如下:

1. 從高到低下降37%;

2. 從一個歷史新高(ATH)到下一個ATH的14周;

3. 自9月初低點以來,已有兩次10%的回調。[2020/11/16 20:56:48]

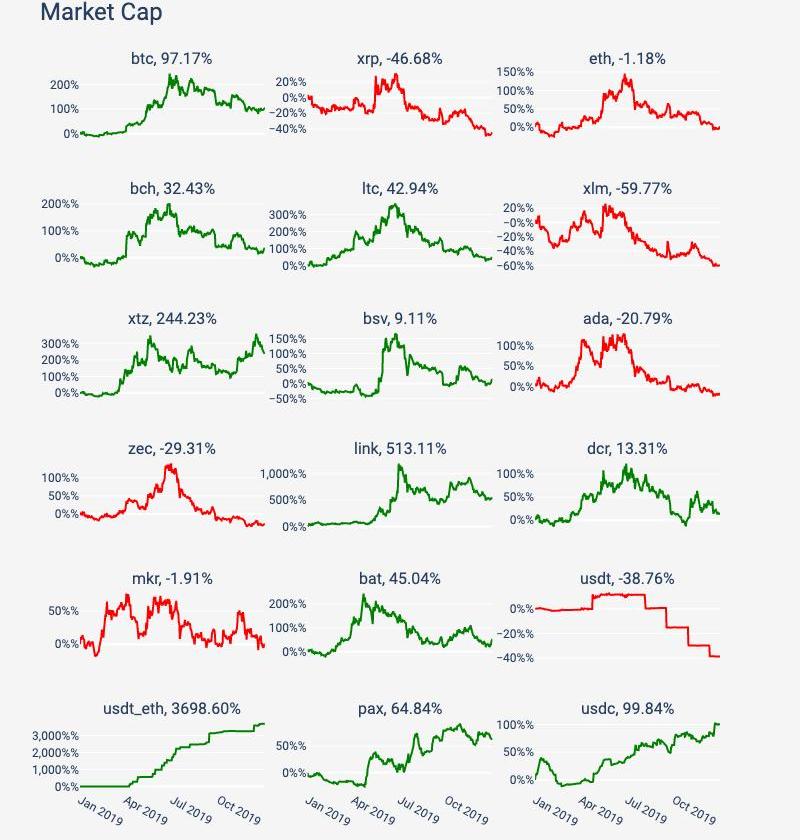

已實現市值

和市值不同,已實現市值是指資產在鏈上最后一次移動時的價值。如某資產在2017年最后一次移動時的價格為2500美元,則該資產的價格就是2500美元,而不是當前市場價,通過這種特定的定價方式來確定所有數量的單一資產的價格總和,被稱之為已實現市值。已實現市值可以作為衡量所有資產持有者的平均成本的一種方式。

注:對于創始人持有大量財政部供應的資產,對已實現市值的解釋應該更謹慎些,如果創始人在價格與當前價格存在較大差異時進行大額移動,那么將會導致已實現市值的大幅波動。CoinMetrics當前無法計算本期所有資產的已實現市值。

BTC的已實現市值在2019年增加了近28%。但ETH的已實現市值下降了19%。當前市值與已實現市值的差異可以解釋為市場預期與投資者行為之間的差異。以BTC為案例,其市值增長97%,而已實現的價值僅增長28%,價格漲幅超過平均成本基礎,這表明大多數投資者都選擇持有其代幣,而不是套現利潤。

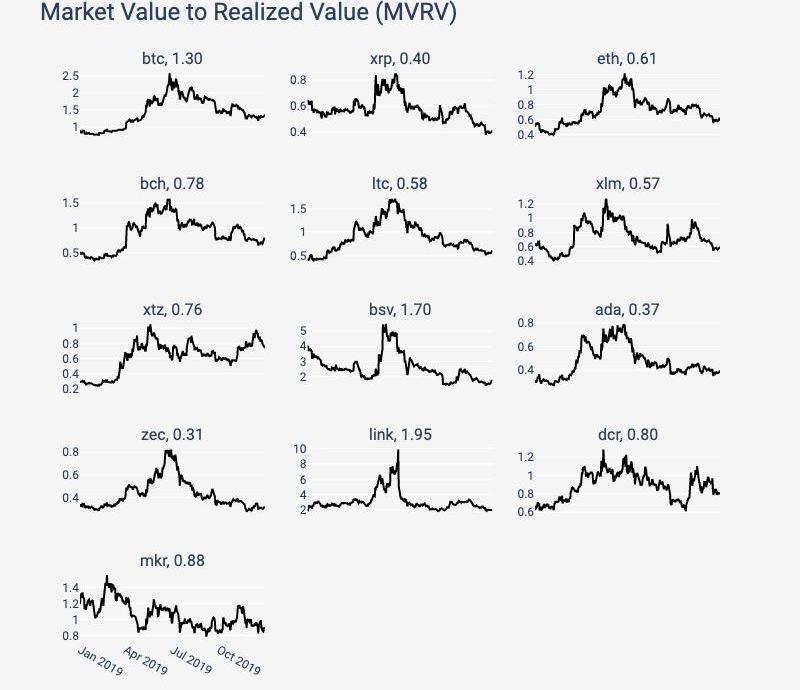

當前市值/已實現市值

MVRV的計算方法是當前市值除以已實現市值,低的MVRV是一個潛在信號,表明市場參與者的利潤較低,如果MVRV為負,那么表明參與者不盈利。而MVRV較高則表示資產持有者獲利良好。

整個2019年,BTC的MVRV增加至1.33,表明BTC持有者自2019年初以來盈利不斷增加,到年底仍保持盈利。另一方面,ETHMVRV溫和增長,這表明ETH持有者的利潤也在增加,但以0.61收尾,表明持有者在年底收益不佳。BSVMVRV在2019年中后大幅下跌,表明BSV持有的資產價值越來越低,但仍以1.70收盤,獲利頗豐。

減半一周投資者對比特幣的積極情緒升至2017年以來最高水平:5月19日消息,根據加密數據公司the Tie的數據,比特幣獎勵減半一周后,比特幣30天平均情緒評分(正面評論的數量與負面評論的數量之比)創下新高,投資者對比特幣的積極情緒升至2017年以來最高水平。此外,比特幣30天平均推文量也創歷史新高。其中,5月17日,有31111條推文提到了比特幣,其中涉及話題包括“比特幣”、“黃金”、“交易”和“減半”。(Cointelegraph)[2020/5/19]

請注意,較高的MVRV數值并不一定表示未來的價格將會上漲。實際上,情況可能恰恰相反。當持有者的利潤越來越高時,他們出售的可能性也越來越大。

用例&采用

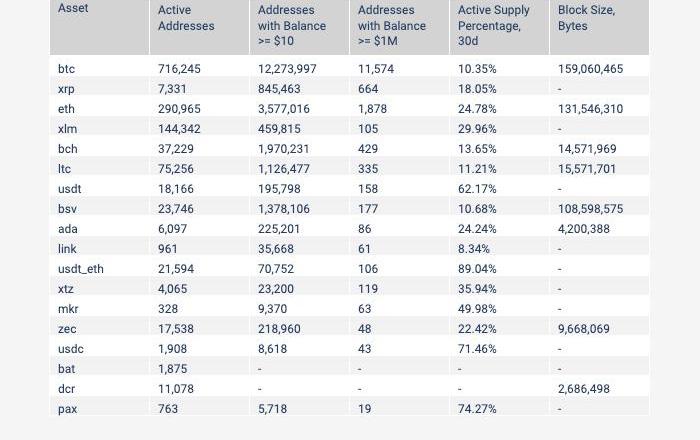

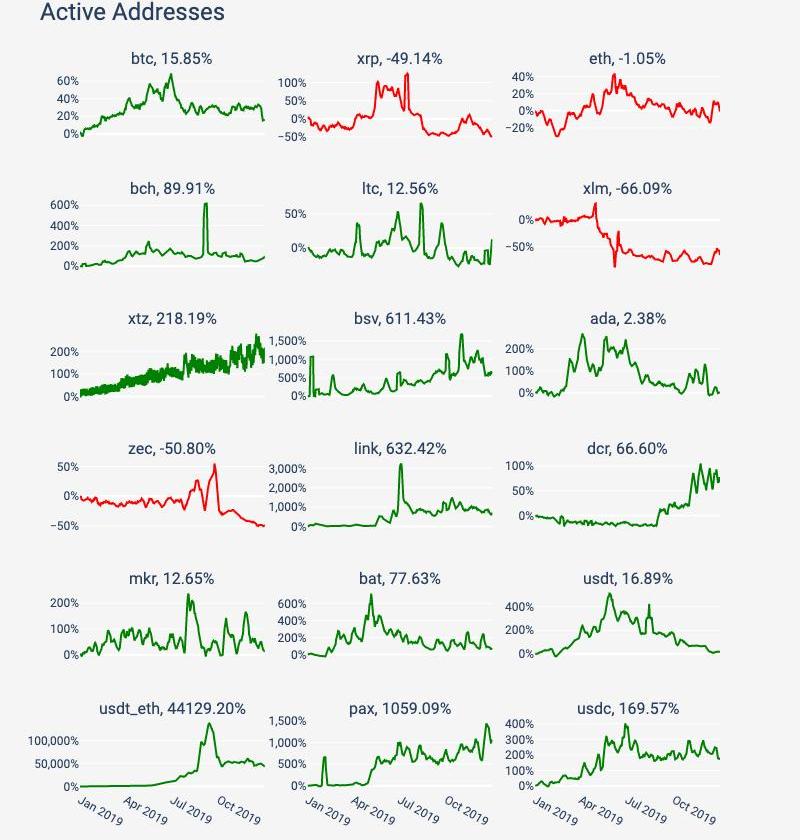

活躍地址

查看活躍地址數量是衡量潛在區塊鏈用戶數量的一種方式,它的定義為「當天網絡活動中活躍的單個地址的數量」,無論是作為更改分布式賬本的接收者還是發起者,包括交易或其他操作)。

活躍地址可以看作公鏈日常活躍用戶的體現,但是一個活躍地址不一定等于一個活躍用戶,單個用戶可以創建和操作任意數量的地址。也就是說活躍地址代表潛在區塊鏈用戶的最大值,實際上每日用戶數量將更低。

自2019年以來,大多數主流資產的活躍地址都在增加,這是整體加密市場被采用的積極信號。USDT_ETH,LINK和XTZ在2019年實現了最大的增長,而XRP,XLM和ZEC在這一年中的活躍程度有所減少,其中XLM下降了66%。請注意,XTZ活躍地址線行看起來比其他資產更粗,因為XTZ定期進行派息。

動態 | 2018年日本虛擬貨幣消費者咨詢約為上年1.7倍:今日日本政府發布《消費白皮書》,數據顯示2018年虛擬貨幣消費者咨詢數量達到3657件,約為上一年的1.7倍。雖然增長率已從2017年的3.5倍減緩,但自2014年以來一直在增長。[2019/6/18]

余額$10以上的地址數量

余額10美元以上的地址數量可以用作普通用戶數量總和的近似值。10美元是一個有點隨意的數字,但余額足夠小,可以被認為是非機構投資者的普通人,并且也足夠大而不至于沒有。

同樣的,與活躍地址相同的警告也適用于此:一個地址并不一定意味著一個用戶,因此應將其視為擁有者的最大數量。該數值將包括合約地址或各種交易所的存放地址。

與活躍地址類似,2019年大多數主流資產余額10美元以上的地址數量也有所增加,這是整體上加密自此被采用的另一個積極信號。我們樣本中的所有穩定幣都大幅增加,在非穩定幣資產中,XTZ和LINK的幅度超過100%。只有BSV,XRP和ZEC有所減少。BSV特別奇怪,因為它的活躍地址數量增加了600%以上。

與所有其他主要加密資產相比,BTC和ETH余額10美元以上的地址數量多得多。ETH幾乎是其他資產的兩倍,而BTC幾乎是ETH的四倍。

余額100萬美元以上的地址數量

余額100萬美元以上的地址數量可以看作機構投資者總數的近似值。

BTC的機構投資者數量在所有其他資產中遙遙領先(記住,它的市值也是遙遙領先的)。平均而言,BTC擁有超過11000個余額100萬美元以上的地址,而ETH擁有超過1800個地址。沒有任何一個其他資產的余額100萬美元以上的地址數量超過700。在增長方面,LINK和USDT_ETH分別增長538%和5817%。

動態 | 美加密市場份額從2018年Q2的17%降至Q4的7% 中國市場份額卻穩步增加:IronChain Capital聯合創始人Anton Muehlemann博士從全球178家加密貨幣交易所的數據中得出:加密貨幣中,美國的全球市場份額從去年第二季度的17%下降到第四季度的7%,但中國的市場份額卻在不斷增加,中國大陸的市場份額從2017年的6%增加至2018年的22%,香港的市場份額從2017年的18%增加至2018年的29%。[2019/1/29]

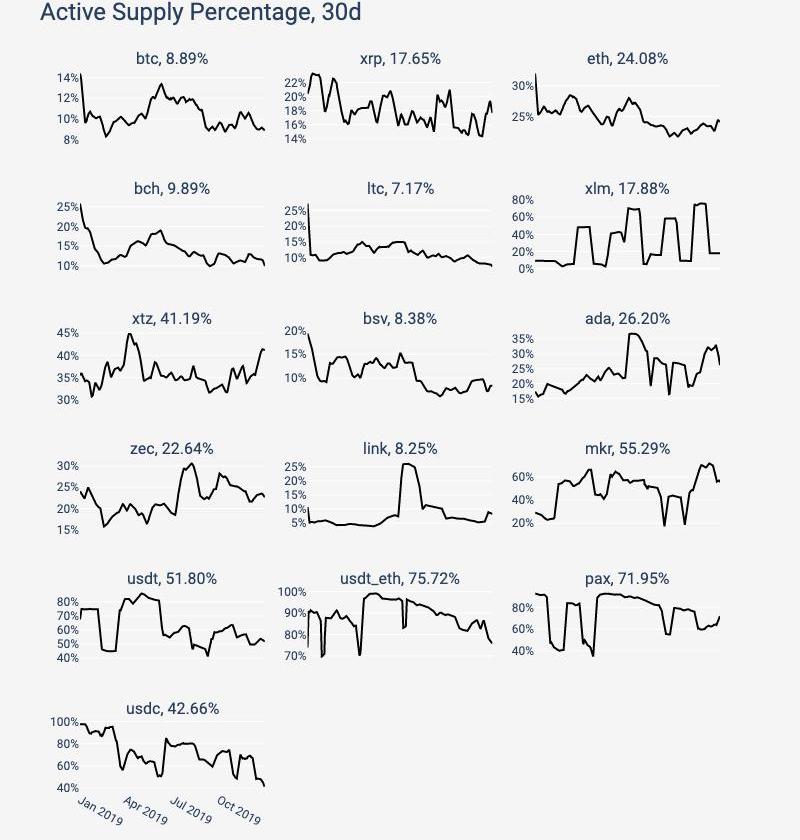

30天活躍供給百分比

30天活躍供給百分比表示過去30天內轉賬至少一次的金額數量與總供應量的百分比,轉賬超過一次的資產只計算一次。

活躍供給百分比的下降可能意味著某種資產正越來越多地被用作價值儲存手段,而增加則可能意味著某種資產越來越多地被用作交換媒介。然而這些只是一個側面的體現。如果資產的使用量普遍下降,那么活躍供應量也會減少。還有其他一些因素也可能影響活躍供應,比如交易所或基金會的財政部資金在冷錢包之間的轉移,這可能導致數值發生巨大變化。

在主流資產中,BTC過去30天的活躍供給百分比從14%降至9%,ETH從32%降至24%。相比之下,穩定幣的活躍供給有很大比例的提升,范圍從50到75%,這表明它們如預期般被用作交換媒介。

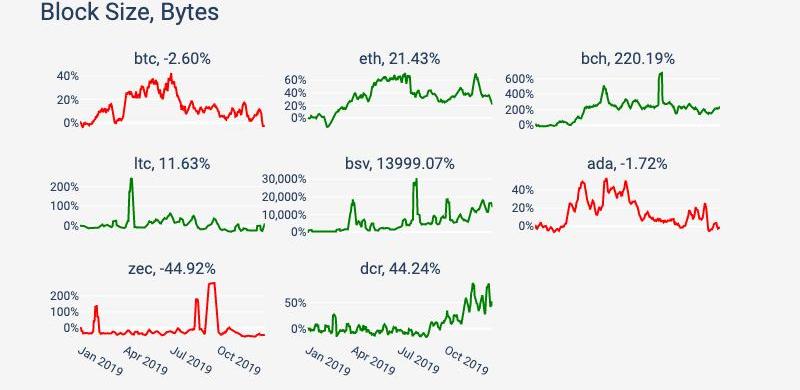

區塊大小

區塊大小用來衡量當天添加到區塊鏈上交易信息大小的的總和。該標準只能用于衡量公共區塊鏈,因此不適用于ERC-20代幣或在其他公鏈上構建的代幣。

區塊大小的增加表明區塊鏈總體上可能有更高的使用率,或者“更昂貴的”交易的使用量正在增加。但是,增加的區塊大小也可能是由于少數用戶在鏈上發送垃圾信息造成的,因此,必須逐案研究區塊大小增加并考慮其他上下文線索,這一點很重要。還要注意的是,如果像比特幣和以太坊這樣的區塊鏈的區塊已經很滿了,那么除非擴大區塊容量,否則幾乎沒有額外的增加空間。

現場 | 金色財經合伙人佟揚:2019是回歸理性、傳統行業入局區塊鏈之年:1月9日,2019首屆海南GFIS國際金融科技創新峰會在海南海口盛大召開,會上進行以《媒體的社會責任》為題的圓桌論壇。金色財經合伙人、CoinTime COO佟揚指出:

金色財經最大的優勢在于類似門戶網站,除了技術類的報道,還有新聞、快訊、深度等方面的報道。2018年區塊鏈行業發展非常迅猛,而

2019年則會回歸理性,并且會有傳統行業從業者入局。如何能讓這些傳統金融領域的人快速且正確的認識行業,是金色財經想做的事情。在2019年,我們會持續做金色學院,進行創業培訓,結合當下實時的創業熱點,為學員提供最前沿的創業建議。我們希望能通過金色財經的窗口,讓更多人認識到區塊鏈是鏈接更多領域的技術。此外,我們也會持續做海外市場,將金色沙龍帶到更多國家。[2019/1/9]

在我們的樣本中,大多數區塊鏈的區塊大小都增加了,這意味著隨著對區塊空間需求的增加,區塊鏈變得越來越滿。值得注意的是,BSV區塊大小大幅增加,將近14,000%,這可能是因為BSV被大量用于數據存儲,而不是貨幣交易。BTC,ZEC和ADA的區塊大小均有效下降,其中ZEC降幅最大接近45%。

經濟狀況

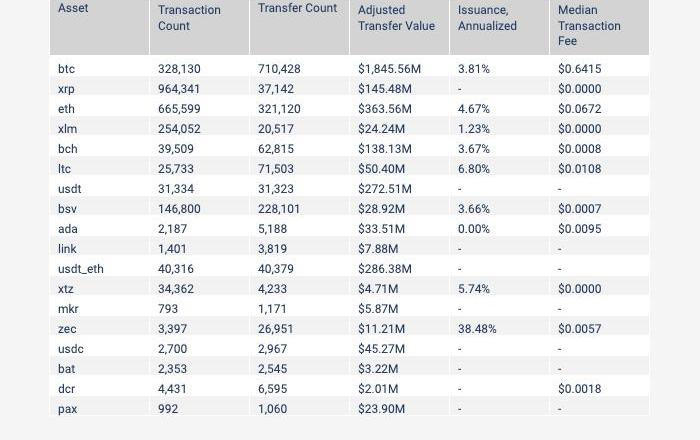

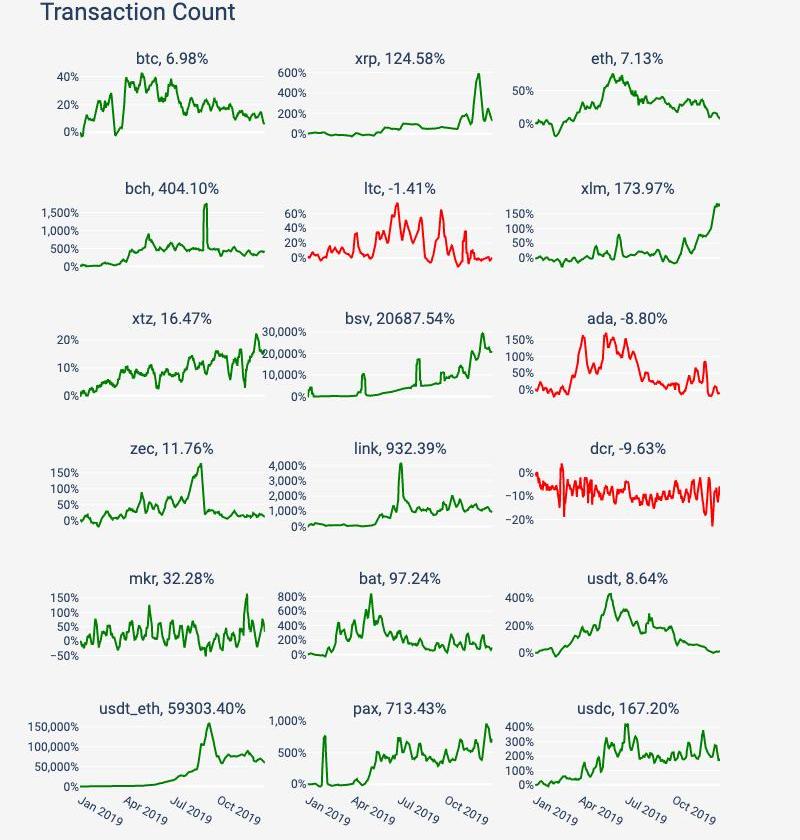

交易總量

自2019年以來,大多數主流資產的交易總量都增加了。繼USDT_ETH取得驚人的59,303%增長之后,BSV的交易總量增長了20,688%,其中大部分是用于非經濟性的鏈上數據存儲的OP_RETURN交易。XRP平均有近100萬筆交易,這主要歸因于2019年底的激增。

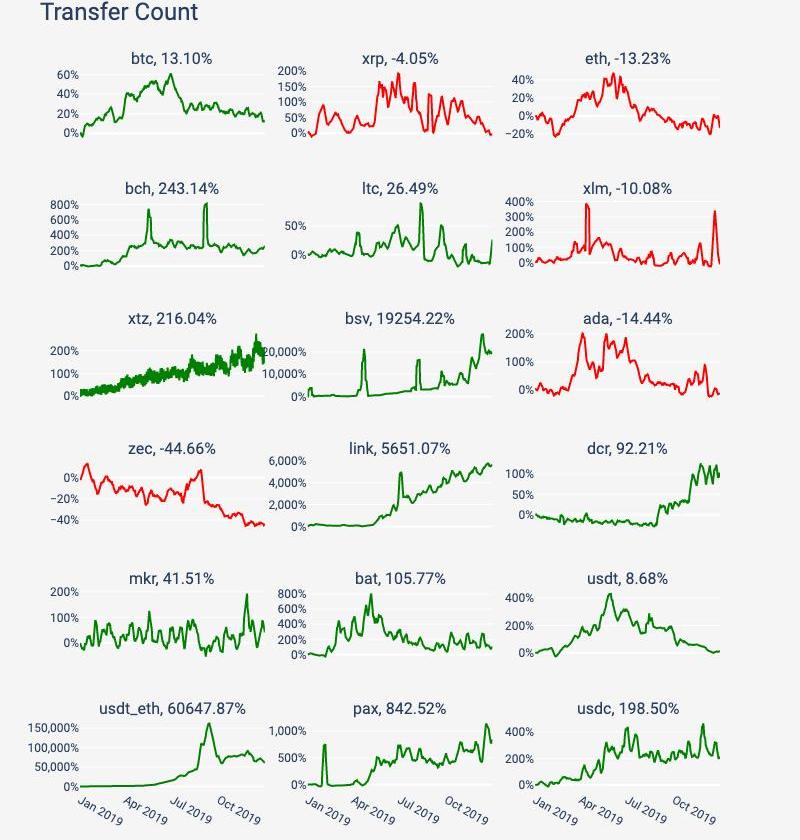

轉賬總量

轉賬是指將加密資產從一個地址移動到另一個地址的任何交易,對于像以太坊這樣的平臺,只計算ETH的轉賬,而不計算ERC20或其他代幣。

BTC和ETH在日均轉賬數量方面領先所有資產,而BSV和USD_ETH的增幅最大,分別為19254%和60647%。

請注意,XTZ的活躍地址數量線看起來比其他資產更粗,因為XTZ有固定的派息,這導致了日常活動的差異。

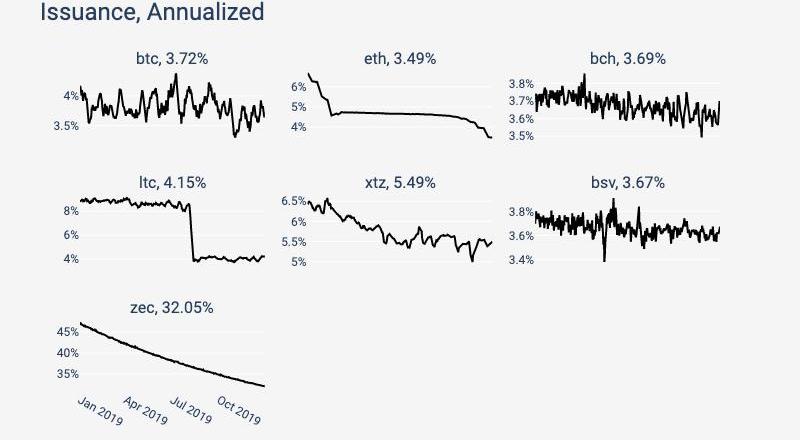

年度發行百分比

公鏈有不同的發行/釋放新供應的方法,例如比特幣和以太坊通過區塊獎勵發行新的供應。每一個區塊都將釋放新的供應,而現有供應量會被微微稀釋。年度發行百分比的計算方法是,采用每日發行的新供應單位的數量,外推至一年,再除以當前供應量。發行百分比增加表示供應稀釋在增加,而發行百分比降低表示稀釋在減少。CM目前僅權衡公鏈原生資產的發行量,樣本中不包含ERC20或其他資產。

2019年,萊特幣的發行量出現了一些顯著的下降,根據協議規定,萊特幣的發行量減半,ZEC的發行量從47%下降至32%,而ETH的發行量從6.6%下降至3.5%。BTC的發行量將在2020年減半。值得注意的是,此樣本中沒有資產的發行量在增加。

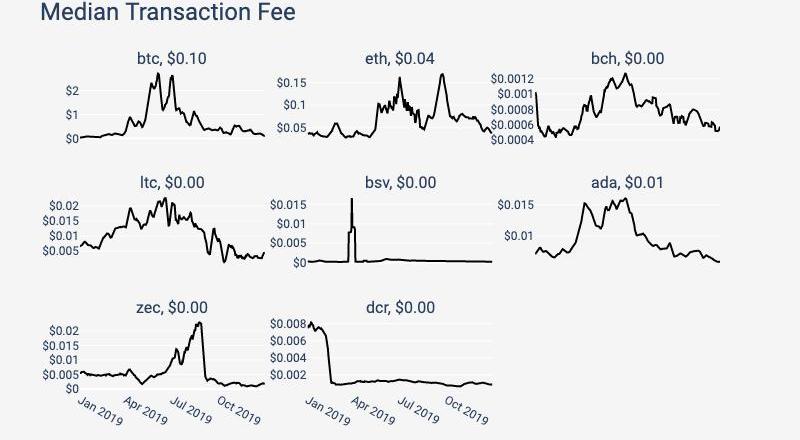

中位值手續費

中位值手續費是根據一天中交易手續費的中位值來計算得出的,在2019年,BTC和ETH是唯二平均每日交易手續費超過0.06$的資產,大多數其他資產的平均手續費低于1美分,這表明這些網絡的交易需求仍然很低,幾乎不需要支付更多費用。

安全性&健康性

算力

如果不直接連接到所有的礦池和礦機,就不可能確定網絡的確切算力。因此,許多數據提供者(包括CoinMetrics)通過查看給定日期的挖礦難度和24小時內生成的區塊數量來估計算力。

算力是網絡中所有礦工完成計算的速度。測量單位因協議而異。它可用于估算保護網絡的計算能力。由于哈希率只與底層PoW公鏈相關,因此無法計算不使用PoW共識機制的的ERC-20代幣或區塊鏈。

我們無法直接比較使用不同哈希算法的協議之間的算力。但是可以在使用相同算法的協議之間進行比較,比如BTC、BCH和BSV。

BTC仍然是算力增長的明顯領導者,在2019年增長超過130%。BTC的算力比BCH和BSV高幾個數量級,此外,ETH的算力在過去一年中也有所下降,這可能是因為ETH即將在2020年推出其PoS計劃。

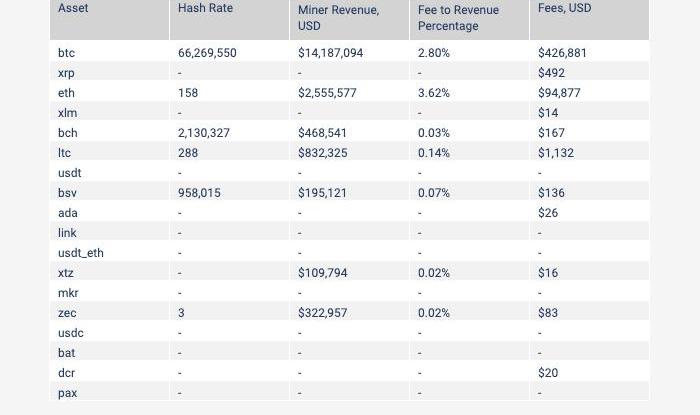

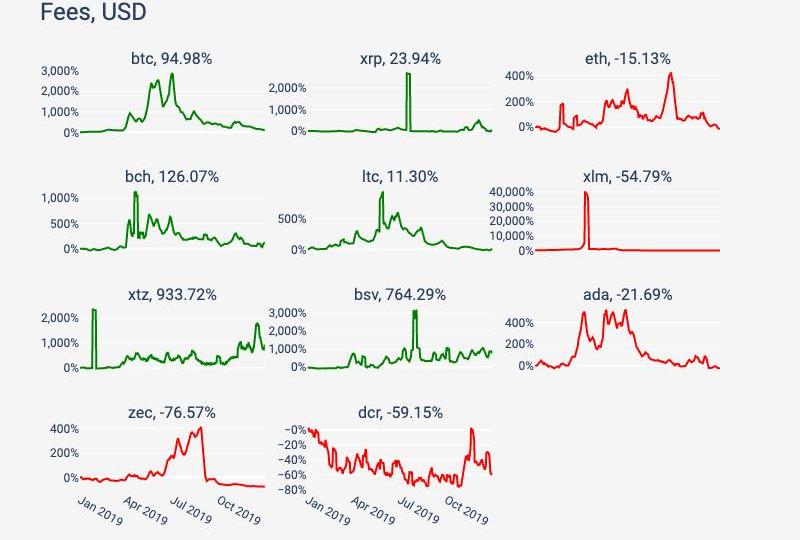

總手續費

和中位值手續費不同,總手續費衡量一天中所有交易中所有手續費的總美元價值,它并不包括新區塊的區塊獎勵。

就每日總手續費而言,BTC和ETH領先所有其他資產,年均手續費為42.7萬美元和9.5萬美元,在這些樣本中,沒有任何一個其他資產的日均總手續費超過1200美元。

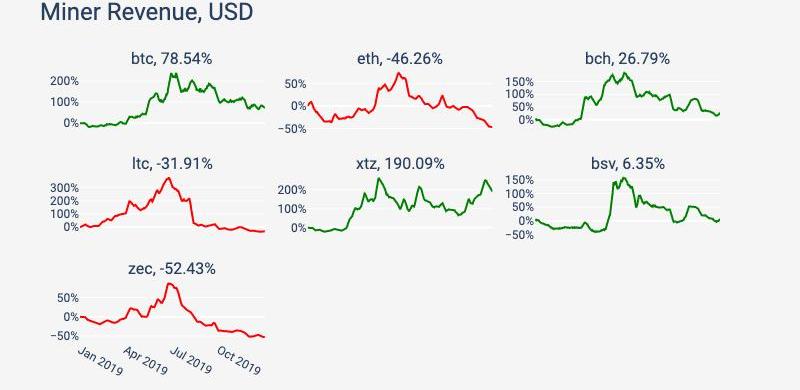

礦工收入

礦工收入衡量的是所有交易費用加上新區塊獎勵的美元價值。這兩種方式都是付給礦工或其他驗證者的。礦工收入代表著區塊鏈礦工的激勵池,總營收越多,礦工賺的錢可能就越多。因此,礦工總收入是協議及其相關行業長期健康和安全發展的重要指標。礦工收入僅針對利用PoW或PoS共識機制的公鏈,不包括ERC-20代幣或其他沒有挖礦或Staking的區塊鏈。

與總手續費一樣,就礦工收入而言,BTC和ETH遙遙領先于其它大多數資產。2019年,BTC平均每天為礦工帶來1420萬美元的收入,而ETH平均每天產生260萬美元的收入。其他資產平均每天帶給礦工的收入不超過90萬美元。

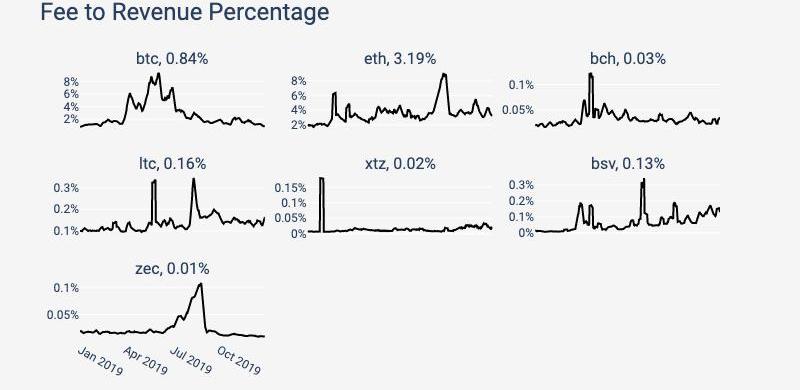

手續費占收入的百分比

手續費占收入的百分比是指就交易手續費占礦工收入的權重,長遠來看,許多區塊鏈的區塊獎勵將逐漸減少到零,這是由于定期的區塊獎勵減半等發行計劃決定的。隨著區塊獎勵的減少,手續費在整個礦工收入中所占的比重開始增大。因此,對于手續費是區塊鏈長期可持續性和健康發展越來越重要的部分。

如上所述,BTC和ETH是目前僅有的兩個擁有可觀手續費的資產,因此在未來的安全性和健康性方面具有很大的領先優勢。就具體比例而言,ETH遙遙領先,以3.2%收尾,而BTC為0.8%。

作者:王如晨 來源:夸克點評 你應注意到,2020年一開年(自然年),螞蟻金服與阿里達摩院各自發出了相近的信息.

1900/1/1 0:00:00“制造信任的機器。”《經濟學人》雜志在2015年首次報道區塊鏈時,將其這般比喻。區塊鏈基于密碼學手段建立了一套完備的可追溯、不可纂改的去中心化分布式賬本,依靠獨有的共識機制和激勵措施,讓原本陌生.

1900/1/1 0:00:00當前,大部分人都認為比特幣減半必將帶來大牛市。這部分人主要是從之前兩次減半走勢出發的經驗主義。從下圖可以看出,比特幣之前曾在2012年11月28日及2016年7月9日,發生過兩次減半.

1900/1/1 0:00:00作者:侯正鵬 翻譯:楊志昂 來源:區塊鏈前哨 導語: 區塊鏈透明度既有利也有弊。本文作者預測DeFi的下一波浪潮是探索與分布式網絡相結合的隱私保護機制,同時利用區塊鏈技術的優勢,保證對全球范圍內.

1900/1/1 0:00:00本文以Compound金融為案例,分析了新興的DeFi生態系統的風險。 入門 區塊鏈狂熱者和機構投資者們正把目光聚焦于以太坊區塊鏈上運行的開放式金融平臺.

1900/1/1 0:00:00據Cointelegraph1月13日報道,加密貨幣交易所BitMEX的研究人員表示,閃電網絡比特幣實現的隱私和可擴展性方面的優勢不及預期.

1900/1/1 0:00:00