BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+1.04%

ETH/HKD+1.04% LTC/HKD+2.37%

LTC/HKD+2.37% ADA/HKD-1.17%

ADA/HKD-1.17% SOL/HKD+3.07%

SOL/HKD+3.07% XRP/HKD-0.51%

XRP/HKD-0.51%文:王也

出品:Odaily星球日報

勢頭正盛的Synthetix能替代MakerDAO,成為第一Defi嗎?

加密資產行業的2019,被很多人稱為DeFi之年。

根據defipulse數據顯示,近一年來,各類DeFi應用中抵押的資產總額從2.75億美元增長到6.86億美元,翻了將近3倍。

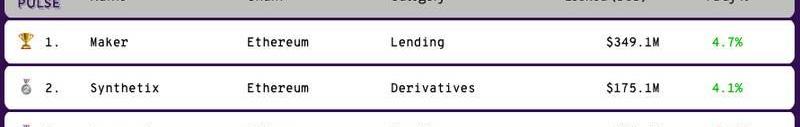

值得注意的是,不僅DeFi平臺鎖倉資發生了變化,Defi鎖倉應用排名也正在發生變化。

此前以MakerDAO,Dharma和Compound著稱的「Defi三巨頭」如今已悄悄易了主。基于以太坊的去中心化合成資產發行協議Synthetix通過創新自己的token經濟模型,為自己捕獲了1.7億美金的鎖倉價值,并在短短一年內,擠掉Dharma,超越Compound,躍居DeFi第二寶座,僅次于MakerDao,也讓很多人看好合成資產的市場的潛力。

Synthetix代幣名稱SNX,2018年2月發行,從年初至今SNX價格已經上漲了30多倍,現價1.19USDT。

SNX交易量也從8月份的不足100萬美元,增長到12月份的將近1000萬美元,并推出了一種可以與Dai競爭的全新穩定幣——Synthetix美元。

那么,SNX漲幅30多倍的背后,究竟有什么機制在支撐?它又有哪些玩法和贏利點?機制相對復雜難懂,為何還會后來居上?今日,Odaily星球日報接下來為您一一解讀。

Synthetix是什么?

Synthetix本質上是合成資產的發行協議,基于以太坊構建。

合成資產可以用于模擬其他金融工具。換句話說,任何金融工具的風險或收益都可以用其他金融工具的組合來模擬。

花旗:預計2022年全球經濟增長、通脹勢頭放緩:12月15日消息,花旗策略師預計,明年全球經濟增長和通脹勢頭將放緩,并繼續增持股票。包括Jamie Fahy在內的策略師說,他們預計增長勢頭放緩的原因是:隨著當前周期的推進,風險回報已經惡化,預料新興市場的通脹早于發達市場見頂。他們在報告中寫道,對政府債券和信貸轉向相對價值觀點,并增加了一些新興市場的風險,保持對基本金屬的看空,對能源保持中性。[2021/12/15 7:41:11]

合成資產由一種或多種金融衍生品組成,其資產價值基于基礎資產價值,包括:遠期承諾:期貨,遠期合約與互換。或有索取權:期權,信用衍生品與資產抵押債券。

以太坊上的穩定幣Dai,其實就是一種合成資產,Maker也算是一種合成資產發行協議。Maker通過超額抵押ETH來生成Dai,Dai錨定美元,實際上就可以看作是美元的合成資產。

Synthetix合成資產的方式和MakerDao很類似,同樣是超額抵押某種有波動性的代幣,生成另一種的代幣或資產。Synthetix與MakerDao不同的是,它的抵押品目前只能是Synthetix協議的ERC20代幣SNX。

你也可以把Synthetix理解成一個轉化器,它是跨鏈技術尚未成熟之前的Token流通轉化池,比如你想同時擁有BTC,ETH和EOS這三個資產,你需要跨三條鏈才可以同時擁有這三筆資產,但是現在通過Synthetix的轉化,你可以在Synthetix的資產池里同時拿到這三筆資產。

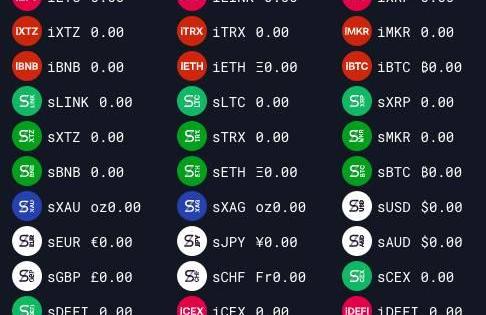

截至目前,Synthetix共支持10種合成資產,77個相應的交易對。其合成資產目前可分為四大類:法定貨幣、大宗商品、加密貨幣和反向加密貨幣。

法定貨幣合成資產包括sUSD、sEUR、sJPY等;

大宗商品合成資產包括sXAU和sXAG;

加密貨幣合成資產包括sBTC、sETH、sBNB等;

火幣行情播報丨BTC日內再次快速拉升,上漲勢頭迅猛:據火幣行情顯示,BTC日內延續昨夜上升走勢,再次突破前高,最高漲至14548.08USDT。一小時級別來看,日內成交量并沒有明顯放大,但上升勢頭迅猛,上升行情出現了一定的加速跡象。短時突破上升通道上沿14500USDT一線,未來可能會持續一波上漲行情。日線級別來看,今日走出三連陽,達到18年2月以來的歷史最高點。截至18:30,火幣平臺的主流幣的具體表現如下:[2020/11/5 11:44:46]

反向機密貨幣合成資產包括iBTC、iETH、iBNB等,它們反向跟蹤加密貨幣的價格,當BTC價格下降時,iBTC價格會上升。

Synthetix團隊身世:前身為穩定幣項目

Synthetix的前身為Havven,2017年成立,由一個分布式的支付網絡和一個穩定幣組成。

一開始,Havven使用雙重代幣系統來減少價格波動:一種是穩定代幣Nomin,以法定貨幣計量以保持價格穩定,作為交換的第一媒介。另一種作為支持的儲備代幣就叫做Havven,是一個為系統提供抵押品的標志,它的供應是不變的,其市值就反映了系統的總價值。

2018年年底,Havven在努力發「多幣種」穩定幣,比如歐元、英鎊等。這個時候,團隊意識到Havven系統有潛力推出多種資產,包括合成加密貨幣、指數、以及股票之類的衍生品資產。然后,團隊開始改名為Synthetix并由穩定幣項目轉舵合成資產發行協議。

在正式改名Synthetix之前,Havven共披露了兩次融資行為。

2017年9月,Havven宣布獲得25萬美元的種子輪融資。

2018年3月,Haven通過私募和公開募資,共籌集了3000萬美元。

兩次融資都未披露投資人名字。

10月28日,Synthetix基金會宣布,FrameworkVentures已經從Synthetix基金會的treasury購買了500萬枚Synth,約合630萬美元。Synthetix進一步表示,還有幾家機構也購買了“大量”SNX代幣,但未披露這幾家機構的名字。

CIIA投資分析師:區塊鏈等加速滲透使通信計算機行業發展勢頭良好:CIIA投資分析師張海亮表示,今年伊始,5G新基建的政策緊鑼密鼓地展開,大數據、云計算、工業互聯網、人工智能、區塊鏈等新興技術加速向社會各領域滲透融合,同時也推升了相關企業效益,使得通信計算機行業在上半年發展勢頭良好。(證券日報)[2020/6/16]

Synthetix團隊base在澳洲,KainWarwick是創始人兼CEO,之前在一家叫做Blueshyft的加密數字支付供應商擔任CEO,Blueshyft在澳大利亞擁有1250個站點,通過iOS平臺為在線企業提供數字支付,已經成為澳洲最大的加密貨幣支付通道,每天處理數千萬美元的交易。

近日,在接受DeFi實驗室的采訪的時候,Kain曾表示,去中心化鏈上衍生品交易在未來擁有無限的發展空間,Synthetix的目標是成為下一個BitMEX。

如何在Synthetix上賺錢?

介紹完項目的綜合信息,我們來具體上手一下Synthetix的交易流程。

Synthetix不僅是發行合成資產的協議,同時也是合成資產的交易平臺,用戶可以在Exchange.synthetix上交易合成資產,并且交易。

Synthetix不僅涉及到抵押,還涉及到做多和做空的衍生品交易,當你持有某個資產,可以通過的價格變化獲得一定的收益。操作流程如下:

1.購買SNX去抵押。

目前購買的SNX的渠道主要是Uniswap、Kyber、KuCoin,而根據CoinGecko上的數據,交易量最高的是Uniswap上SNX/ETH交易對,KuCoin則只占了不到20%的流通量。大部分玩家還是選擇在Uniswap上用ETH來兌換SNX。

2.鑄造合成資產sUSD。

當用戶持有SNX后,可以使用Mintr將SNX代幣進行抵押,生成合成資產sUSD。

4月份經濟將延續3月份向好勢頭:據國家統計局新聞發言人毛盛勇:4月份上旬進出口形勢比3月份進一步有所改善。特別是前期出臺的一系列政策,幫扶企業渡過難過的政策等在不斷顯效。可以預計,下階段經濟會延續3月份回升,改善,向好的勢頭。(人民網)[2020/4/17]

勢頭正盛的Synthetix能替代MakerDAO,成為第一Defi嗎?因為SNX的波動性可能比ETH要高很多,所以Synthetix設置了750%的超額抵押才可以生成穩定幣sUSD,也就是說,只有達到750%的目標閥值,用戶才有機會獲得交易手續費和SNX新代幣的獎勵。

這種超高抵押率的激勵機制,主要是為了保證支撐合成資產的抵押資產能夠應對大幅的價格波動。這樣也會促使抵押者提高其抵押率,存入更多的SNX,或者銷毀合成資產。

SNX獎勵類似Staking的增發獎勵,根據StakingRewards.com的數據,目前Synthetix的抵押率是85.16%,抵押獎勵是54.92%,目前來說算是比較高的了。

勢頭正盛的Synthetix能替代MakerDAO,成為第一Defi嗎?交易手續費的分紅是用戶通過Exchange.synthetix交易的時候產生的手續費分紅,每筆手續0.3%的手續費放入分紅池里,分給抵押代幣的用戶。

在鑄造合成資產的過程中,用戶產生了新的債務,這些債務存儲在XDR(SynthetixDrawingRights)中。XDR使用一籃子貨幣來穩定債務的價值,類似于IMF的特別提款權。這些合成資產的價格會根據預言機的價格產生波動,也就是其債務是可變的。

當債務分配給抵押者后,Synthetix智能合約會發行新的合成資產,并將其添加至總供應量中,同時新的合成資產也會分配到用戶的錢包。由于合成資產是用SNX超額抵押的,它有一個目標閥值是750%。如果SNX價值提升,那么SNX可以進行相應的解鎖,當然也可以發行更多的合成資產。

聲音 | 南京日報:南京區塊鏈發展勢頭強勁,6年間相關企業數年均增長達40%左右:10月31日,南京日報發文指出,10月28日,記者通過國家企業信用信息公示系統(江蘇)查詢最新數據看到,南京存續(在營、開業、在冊)企業僅名稱中含有“區塊鏈”的就有63家。有的企業名稱中雖然沒有“區塊鏈”字樣,但經營范圍也會包含區塊鏈,所以南京的區塊鏈企業總數應該會超過63家。對于區塊鏈產業發展,南京出臺了不少扶持政策。《南京市“十三五”互聯網經濟發展規劃》《市政府辦公廳關于印發智慧南京發展規劃的通知》等文件,都明確要求重點培育區塊鏈等新興產業。目前,南京的區塊鏈產業在市場應用方面已取得一定成績,主要集中在金融、政務服務、人力資源等領域。[2019/10/31]

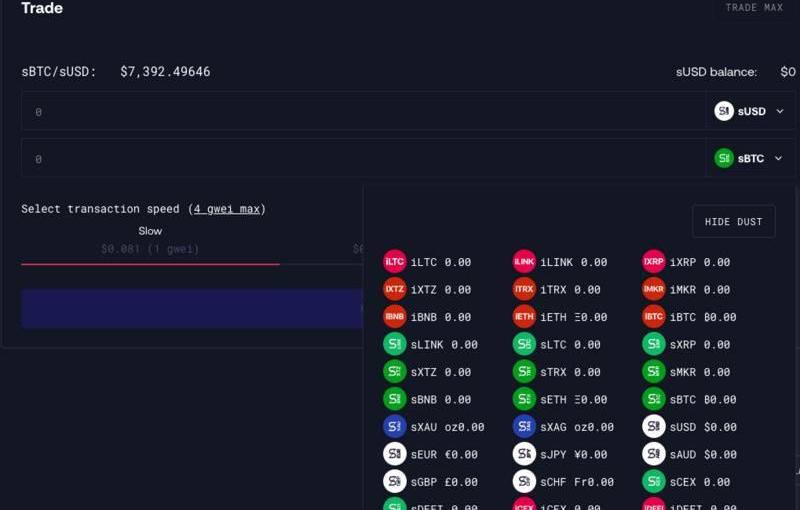

3.交易合成資產。

這一步需要在Exchange.synthetix完成,可以將sUSD換成任意平臺的資產,可以交易加密貨幣,大宗商品,法幣等資產。

比如你看多BTC,就可以買入sBTC,當BTC價格上漲時,你的sBTC價格就上漲,然后你可以直接到交易市場Exchange.synthetix賣掉。

有意思的是合成資產的交易主要是跟智能合約交互,沒有訂單簿,也沒有交易對手。不是買iBTC承擔,而是由整個「債務池」承擔,債務池可以理解為所有合成資產的池子,它是隨著合成資產的價格變動的。

勢頭正盛的Synthetix能替代MakerDAO,成為第一Defi嗎?它的資產交易對于系統來說,只是將債務從一種合成資產換成另外一種合成資產,該過程沒有訂單簿或訂單匹配。這樣用戶也不用擔心流動性問題。

但風險是大家共同承擔債務池帶來的價值變動。所以即使你持有的是sUSD,但當債務池發生變動的時候,你也可能賠錢。

因為其中的代幣價格是通過預言機從鏈下獲取的,預言機目前由Synthetix團隊操作,這對用戶來說是一個風險。

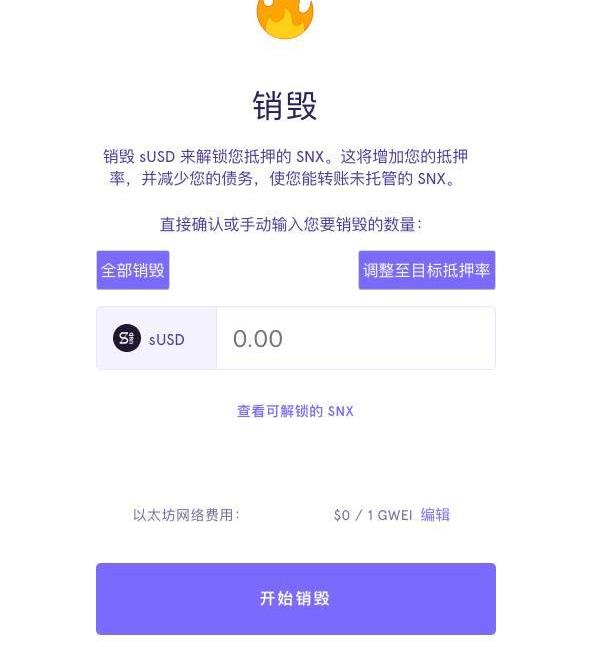

4.銷毀債務。

當SNX資產抵押者想要減少債務或退出系統時,需要先銷毀合成資產。

勢頭正盛的Synthetix能替代MakerDAO,成為第一Defi嗎?例如,抵押者通過SNX抵押生成1000sUSD,為了解鎖其抵押的SNX,用戶需要先銷毀1000sUSD。如果在抵押期間債務池發生了變化,那么,這導致用戶可能需要銷毀更多或更少的sUSD才能銷毀其債務。

銷毀過程也是通過智能合約完成,Synthetix智能合約會確定用戶的sUSD債務余額,然后將其從“債務登記簿”中刪除,同時銷毀相應的sUSD,更新用戶錢包的sUSD余額和sUSD的總供應量。之后,SNX解鎖成功。

弄明白了如何在Synthetix上賺錢,我們再來看看收益,Synthetix每周三發放分紅,一位SNX大戶抵押了3.3萬枚SNX代幣,現在每周交易獎勵為115.48枚SNX,SNX每周新增代幣獎勵為328.94枚SNX,總的來看,抵押3.3萬枚SNX,每周可以得到3680元分紅,而這位大戶的SNX的單價成本不到4元,現在一枚SNX報價8.28元,總之一句話,你抵押的SNX越多,你的債務就越高,每周得到的SNX分紅也就越多。

目前國內很多投資者習慣在Uniswap上購買SNX,但是由于受到網絡延遲和卡頓因素的影響,有時會致使交易不太順暢,如今在國內交易所KuCoin上面也可以購買SNX。

Synthetix面臨的風險

Synthetix的模式設計的非常有趣,將鑄造穩定幣和Staking相結合,通過增發獎勵和交易手續費分紅的方式吸引用戶鎖倉。但是Synthetix目前所面臨的風險也不容我們忽視。

首先要提到的是Synthetix團隊有操縱預言機價格的風險,這點此前也受到多家媒體和研究機構的討論。

今年6月,Synthetix就曾因受到OracleAttack損失了3700多萬sETH。

由于SNX和XDR本身都具有一定的波動性,為了保障合成資產的償付性,Synthetix系統保持SNX以750%的抵押率支撐合成資產。Synthetix通過以下機制對系統合成資產的債務情況進行跟蹤。

Sythetix系統債務池中的總債務是不同合成資產乘以其當前匯率的求和。目前Synthetix系統中所有合成資產的價格均由一個預言機來確定,該預言機將價格信息饋送到鏈上。

每當SNX抵押者鑄造或燃燒合成資產時,系統就會跟蹤債務池以及每個抵押者的債務。這通過更新“累積債務增量比率”來實現。它使用具有多種來源的算法來為每種資產形成合計價值,它目前由Synthetix團隊操作。

Synthetix團隊自己也已經認識到了這個問題,Kain在接受DeFi實驗室的采訪的時候表示,“作為早期項目,仍然存在很多風險,我們目前在研究預言機,在鏈上喂價。”12月20日,Synthetix就宣布和去中心化預言機Chainlink合作,正式在以太坊上接入了Chainlink預言機,為用戶提供準確的去中心化價格數據。

但仍有投資者質疑Chainlink并不是真正的去中心化,只是少數節點在提供數據;其次正如V神所說如果預言機的市值低于需要該預言機DApp的市值那么預言機節點就存在聯合作惡的風險。

其次,Sythetix僅通過SNX增發和交易費用的激勵來保障合成資產的償付性,沒有清算機制來保護投資者利益。而MakerDAO則是當CDP的抵押率低于150%就會觸發清算,避免了ETH價格暴漲暴跌給投資者帶來的損失。

在SNX市值出現較大下跌或合成資產出現較大上漲時,僅憑激勵不一定能保障抵押者及時地調整其抵押率,使其保持在合適的比率。而MakerDAO不設置抵押率的上限,僅設定最小抵押率,并引入了清算機制,對抵押率不足的抵押者進行一定的懲罰。在幣價出現大跌時,清算機制可以更好地保護投資者的利益。

與MakerDAO相比,Synthetix在合成資產的交易上確實更占優勢,方便交易者可以觸及更多類別資產,并能以更小的摩擦進行交易。但是目前Synthetix只支持抵押其原生代幣SNX,而不是像MakerDao一樣采用ETH做抵押,如果SNX價格大幅下跌會導致抵押資產價值暴跌,可能會導致系統出現問題。

當然,Defi仍是一個小眾的早期市場,實際上遠不到聊誰替代誰的時候,而是仍在更新機制、完善用戶體驗,力圖吸引增量的階段。

最后,Odaily星球日報要再次提醒一下投資者,目前SNX代幣流動性較差,且漲幅偏高,存在解鎖砸盤的可能,理性判斷市場,切忌盲目追高。

參考工具及資料:

TokenGazer:《Synthetix:合成資產市場增長迅速其死亡螺旋值得警惕》

藍狐筆記:《一文讀懂Synthetix》

巴韭特的晚餐:《今年漲幅30多倍的SNX,背后到底有什么支撐?》

去中心化金融社區:《Synthetix的問題在哪里?》

Defi實驗室:《對話Synthetix:2019DeFi變局者》

https://www.stakingrewards.com/asset/synthetix-network-token

https://defipulse.com/

https://mintr.synthetix.io/

https://synthetix.exchange/

https://uniswap.exchange/swap/0x57Ab1ec28D129707052df4dF418D58a2D46d5f51

牛頓第三定律規定,力的作用是相互的。有機和無機的復雜系統都表現出趨于平衡的趨勢。在過去的十年中,快速發展的網絡已經緩慢地演變為高度集中的系統,在該系統中,一小撮大型公司控制著構成當今互聯網的基礎.

1900/1/1 0:00:00作者:Hope 來源:?NPC源計劃 2020年五月的比特幣出塊獎勵減半是一個熱議的話題,每一次減半都伴隨著整個加密貨幣市場的大幅波動。而與此相關的就是S2F模型.

1900/1/1 0:00:00“比特幣是過去十年間表現最佳的資產。”美林證券和彭博社都得出了這樣的結論。如果從漲幅來看,確實如此.

1900/1/1 0:00:00撰文:郝凱,萬向區塊鏈研究員編者注:原文標題為《對新加坡〈支付服務法案〉的初步分析》 摘要 本文研究了新加坡《支付服務法案》與現行法律法規之間的主要區別.

1900/1/1 0:00:00韓國稅務局將從該國最大的加密貨幣交易所Bithumb扣繳803億韓元的稅款。 據Coindesk報道,BithumbKorea交易所的經營方BithumbHoldings的最大股東Vidente.

1900/1/1 0:00:00近來的以太坊似乎有點流年不利。首先是以太坊2.0完全上線因為技術難度似乎不得不被推遲,接著以太坊原創始人團隊中的成員在當下如此低迷的行情中選擇套現.

1900/1/1 0:00:00