BTC/HKD-0.9%

BTC/HKD-0.9% ETH/HKD-1.04%

ETH/HKD-1.04% LTC/HKD+0.89%

LTC/HKD+0.89% ADA/HKD-0.38%

ADA/HKD-0.38% SOL/HKD+0.47%

SOL/HKD+0.47% XRP/HKD-0.91%

XRP/HKD-0.91%譯者:HowardYuan

來源:加密谷

轉眼2019已幾近尾聲,又到了一年年終總結的時刻,回顧一下過去加密資產市場投資的小趨勢,我盤點了一些所觀察到的七大市場主題熱點,以期展望未來。2020是BTC的又一個“減半年”,我們為此似乎期待了很久,然而,我們都準備好了么?

BTC的獨舞

2019年可謂整一個過山車行情,從年初的至暗時刻,到4月的暴力突破,6月的狂歡,接著便進入半年的大幅調整,牛短熊長似乎是一個亙古不變的規律。然而,對于經歷過2017年首次代幣融資盛宴,滿倉山寨的投資者來說,2019是痛苦的,這是一個BTC獨舞的市場。

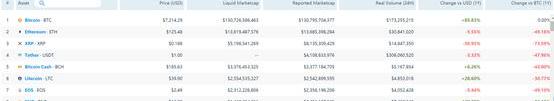

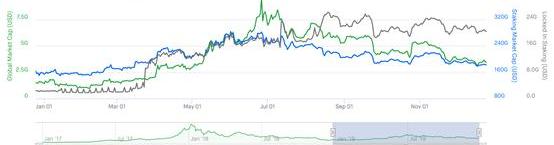

BTC的市值比一度超過70%,年初BTC占比剛剛過半51%,截止到行文時間,BTC的市值占比依然高達68.8%。

收益方面,這一年在BTC的強勢擠壓下,絕大多數山寨都跑輸BTC。在排名前十的主流幣,只有BNB)和XTZ跑贏BTC,表現最糟糕的XRP,相比BTC跌去74%,而排名靠后的山寨要表現的更糟。

另外,如果把流動性考慮在內,我們會發現BTC是熊市里的唯一共識,TheBlock的研究顯示,95%的加密資產交易慘淡,目前BTC的流動性是ETH的5倍,是其他排名前20加密資產的10倍以上。

2020展望:

潮玩制造商Funko將與Paramount合作推出基于《阿凡達傳奇》的NFT系列:7月30日消息,美國潮玩上市公司Funko與跨國大眾媒體和娛樂公司Paramount Global達成合作,計劃推出基于《阿凡達傳奇》(Avatar Legends)世界的NFT系列。Avatar Legends x Funko Series 1 Digital Pop!將于8月9日在NFT平臺Droppp發布。(Bitcoin.com)[2022/7/31 2:48:38]

BTC是整個加密資產市場之錨,擁有最強的共識,基于BTC的“數字黃金”的定位及其作為世界宏觀經濟風險的對沖工具,隨著BTC相關基礎設施的完善,BTC或是大多數傳統機構進場的首選。我們有理由BTCdominance會在相當長一段時間里持續維持在60%-75%之間,一直以來,強者恒強的馬太效應在各種市場都是如此。

DeFi的繁榮

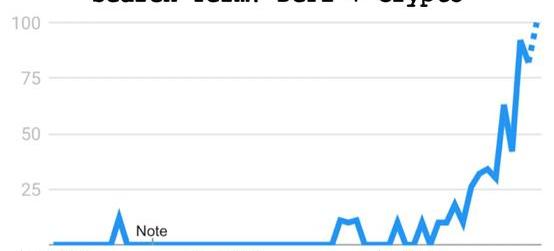

2019確是DeFi的元年,我們欣喜得看到了DeFi領域的爆發給加密世界帶來了新話題,Google的關鍵詞搜索也給出了熱度分析。

在這一年里,我們看見了用戶增長了30倍,其中Compound及Uniswap的用戶增長最快。

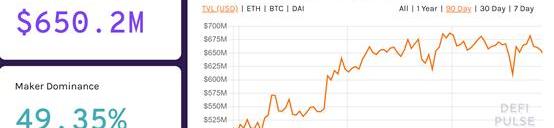

這一年,我們看到了DeFi總鎖定的資產金額翻了一倍多,達到6.5億美金。同時,出現了各種新產品,諸如去中心化交易所的Uniswap,借貸Lending出現的InstaDapp,衍生品出現的Synthetix。Lending中明星項目Compound實現了質押資產6.6倍的增長,而原來的借貸壟斷者MakerDAO雖然市場占有率下降,依然實現了32%的增長。

2020展望:

Viridi Funds推出專注于清潔能源加密礦商的ETF:金色財經報道,注冊投資顧問Viridi Funds推出了一個新交易所交易基金(ETF),該基金投資于正在轉向更清潔能源的加密貨幣礦業公司。該基金將在紐約證券交易所的Arca平臺上交易,管理費為0.9%,高于大多數ETF,但低于大多數封閉式加密基金。該基金的80%將投資于已轉向核能或可再生能源或試圖用碳信用額抵消其碳排放的公開交易的礦商,而20%將投資于同樣利用清潔能源的半導體。[2021/7/21 1:06:09]

目前來說,唯一可以支撐ETH向好基本面的就是蓬勃的DeFi生態,我們預見DeFi仍會向縱深發展,DeFi的總規模有望超過10億美金的規模,但是,目前受制于以太坊的用戶、性能及資產規模等瓶頸,特別是明年的以太坊PoS升級將有可能會對DeFi產生較大影響。我們認為更應該關注跨鏈諸如Polkadot、Cosmos等協議之上的DeFi產品,通過跨鏈技術打通BTC上所沉睡的資產及用戶,同時關注一些高性能公鏈諸如Conflux、Algorand在解決DeFi交易在解決性能瓶頸上的有益嘗試。

衍生品的爆發

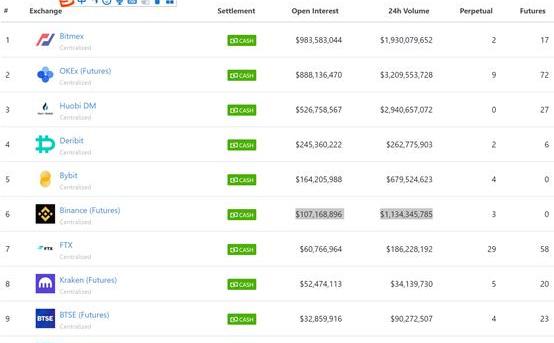

在過去的一年了,我們看見了眾多衍生品交易的爆發式增長,原來的一些現貨交易為主的交易所包括Binance、Huobi、OKEx開始提供期貨合約、期權等衍生品產品,根據Skew及BitcoinTradeVolume.com的統計,當前每天的衍生品交易金額近100億美金,是現貨交易量的7-8倍,即便是全球最大以現貨為主的交易所Binance,其24小時期貨交易量也遠超其24小時現貨交易量。

除了一些加密原生的交易衍生品交易所外,我們看到正規軍的入場,傳統金融機構諸如CME/ICE也在積極入場,芝加哥商品交易所CME在2017年就推出了自己的BTC期貨產品,CME的三季度報告顯示,機構投資者客戶對BTC的需求強勁,CME每日未平倉合約近5萬份,較去年同期增長了60%多。

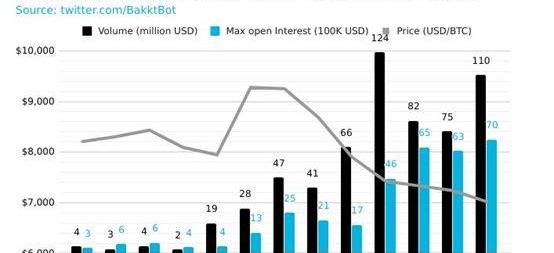

Bakkt是帶著ICE美國洲際交易所的“光環”進軍加密市場,ICE是紐交所的母公司,Bakkt自2018年成立,歷經波折,終于在9月22日期貨上線,不同于CME的現金交割方式的BTC期貨合約,Bakkt主打實物交割的BTC期貨合約,雖然Bakkt的首日交易量僅有72個BTC,但數據顯示,其交易量正在穩步增長,近期日交易量都保持在千萬美金以上。

Fundstrat創始人:預計將有6萬億美元的散戶資金將涌入比特幣和股票:1月31日消息,Fundstrat創始人Tom Lee表示,目前94%的散戶資金已經投入債券,預計未來十年將有超過6萬億美元的散戶資金從債券中流入股票和比特幣。此外,特別是千禧一代更傾向于自己理財,而不是將購買某個指數或某些基金。我們可能會看到一種趨勢,即散戶越來越多地將這些投資掌握在自己手中以尋求回報,至少從去年11月已進入比特幣和股票市場。比特幣等新的數字資產還帶有某種數字化的本地形式,相當于21世紀的股票交易。(Trustnodes )[2021/1/31 18:29:16]

2020展望:

我們預計未來期貨主導的加密市場走勢將會越來越明顯,也會繼續出現諸如Bybit、FTX等衍生品交易所賽道的黑馬。同時,隨著OKEx、CME、Bakkt等交易所即將上線期權交易,我們預計明年的衍生品交易量將繼續增長,或可達到現貨交易量的20倍。

Staking的崛起

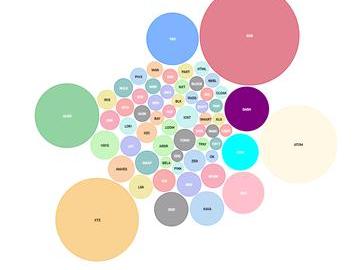

Staking是年初興起的一個概念,主要是以PoS為基礎的Cosmos、Tezos、Algorand幾大公鏈上線后,Staking經濟應運而生。截止今日,加密市場總市值為1903億美金,其中staking項目市值總和為102億,占比5.3%,而這些Staking項目被鎖定的代幣價值63.4億,整體質押率達到62.2%。

如果按照鎖定市值大小來排名,CMCTOP20的項目占到了Staking板塊的98%,其中排名靠前的主要有EOS、Tezos、Cosmos、Algorand、Tron、Dash、SNX等。

從趨勢來看,Staking鎖定的代幣價值相比年初6.9億美金增長到年底64億美金,總規模有了8.3倍的增長。

聲音 | PeckShield: EOS競猜游戲idicefungame遭假EOS攻擊:昨天下午,PeckShield安全盾風控平臺DAppShield監測到黑客向EOS競猜類游戲idicefungame發起連續攻擊,成功獲利,并已轉至bitfinex交易所,目前游戲已經暫停運營。PeckShield安全人員分析發現,黑客采用的是假EOS攻擊手段。PeckShield安全人員在此提醒,開發者應在合約上線前做好安全測試,特別是要排除已知攻擊手段的威脅,必要時可尋求第三方安全公司協助,幫助其完成合約上線前攻擊測試及基礎安全防御部署。[2019/1/21]

從Staking收益上來看,項目平均收益達到12%,排名前十的Staking資產中DeFi新秀Synthetix的收益率最高。

而提供Staking服務的服務商也如雨后春筍,包括各種錢包、交易所巨頭及獨立第三方都有參與其中。其中Coinbase、Binance的戰略入局極大地提高了Staking競爭門檻,而錢包類服務商主要有Hashquark、Cobo、Wetez等。

Staking本質是一個“以幣生幣”的業務,Staking幣本位收益率=通脹率/質押率,但如果以法幣本位計價,幣價本身的波動會極大地影響Staking法幣收益率,所以選擇合適進場時間更為重要。

2020展望:

我們理解Staking本身是一個PoS網絡的基礎設施,核心在于維護網絡的安全有效運行,隨著明年Polkadot、Dfinity等主網上線包括ETH2.0的升級,我們預測Staking網絡價值會持續增加。

在相當長的一段時間內,PoW與PoS共識將和平共存,而對于選擇PoS網絡建設參與投資Staking業務的投資者來說,選擇優質的標的資產更為重要。而對于Staking的服務商,相對于目前的Staking體量來說,這個賽道的參與方過于擁擠,我們預測在2020年會大浪淘沙,只有資金實力雄厚有著用戶流量優勢的5-10家服務商才能最終活下來,我們預期Staking最終也會像PoW礦業玩家一樣走向相對集中化。

Fundstrat Global Advisors研究主管Thomas Lee:加密行業的監管仍需更加明確:據彭博報道稱,Fundstrat Global Advisors研究主管Thomas Lee稱,加密行業仍然需要美國證券交易委員會等監管機構的明確,同時也需要傳統概念公司的采用。加密貨幣在傳統金融機構內部仍然面臨著巨大的阻力和障礙。不過,他還說:“令人鼓舞的是,在出席率增量中占比很大的是金融機構。” Lee 5月7日預測比特幣會在比特幣共識大會期間上漲,然而事實卻是比特幣在過去一周下跌了10%。Fundstrat仍然預計,到今年年底,比特幣的價值將達到2.5萬美元。[2018/5/19]

穩定幣的混戰

2019注定是穩定幣混亂而精彩的一年,除了穩定幣的先行者USDT和今年大放異彩的Facebook所要發行的Libra。我們還看到了很多其他穩定幣玩家正在跑步入場。這里有傳統金融機構基于聯盟鏈發行的中心化穩定幣,代表性的是摩根大通發行的JPMcoin,有很多交易所發行的中心化穩定幣,諸如OKEx的USDK,Huobi發行的HUSD,Binance發行的BUSDT,此外,還有很多小眾類似DAI的抵押數字資產的穩定幣正在開發的路上。

在穩定幣市場中,USDT幾乎是壟斷性的存在,即使USDT的發行公司Tether在今年經歷美國紐約州的涉嫌違規運營的指控后,USDT的市場表現依然亮眼,Tether儼然成為加密貨幣世界的「央行」,USDT成為數字貨幣世界的「美元」,被廣泛用于各種交易場景,現在,USDT每日交易量已經遠超BTC交易量,USDT的市值依然占據加密資產交易市場80%以上,交易量占到所有穩定幣交易對的95%的比例,USDT24小時的交易量也穩定超越BTC躍居交易對第一。

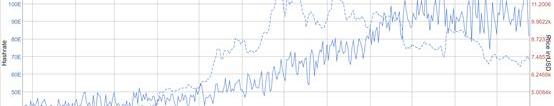

USDT的重新崛起,ERC-20功不可沒,以下圖來看,ERC-20USDT在今年8月份超越OmniUSDT鏈上交易量。

USDT的市值從年初的18.76億美金增長到年底的42億,增長率達到1.2倍,遠遠超過其他四大穩定幣的增長率,而DAI甚至出現了負增長。

2020展望:

誰能成為下一個撼動USDT霸主地位的穩定幣?以目前的穩定幣的發展形勢來看,任何一個挑戰者都不會容易,我們預測2020年USDT有望躍居市值前三。而除去USDT外,USDC或是一個有力的接替者。此外,如果跳出目前的穩定幣格局來看,以Facebook發行的Libra或是央行DCEP的發行或是穩定幣市場的一個未知的變量。

挖礦的主流化

2019年11月21日,礦機生產商嘉楠耘智成功在美國納斯達克上市,成為第一支在美股上市的區塊鏈概念公司。嘉楠耘智的上市意味著區塊鏈技術和BTC被主流金融市場的接受程度越來越高,挖礦行業也進入了新的紀元。而在發改委11月份所公布了《產業結構調整指導目錄》中,原在第一次征求意見稿中、處于淘汰產業的的「虛擬貨幣挖礦」已被刪除,BTC挖礦進入主流化。

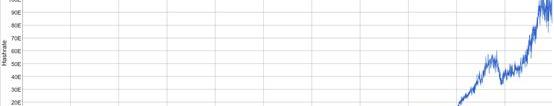

BTC算力是整個加密資產市場的穩定劑,Coinshares最新的一份報告揭示,BTC礦工在2018年得到了55億美元的區塊獎勵,其中52億是Coinbase獎勵,2.84億來自BTC轉賬交易費用,報告預測2019年的區塊獎勵將達到54億美元。報告還顯示BTC算力中來自中國礦工的算力占比達到66%,這得益于全球最頂尖的BTC礦機廠商都來自于中國。

算力增長似乎是個不可逆轉的趨勢?如果我們把時間拉長來看,發現在過去的十年中,除了2018年的四季度的短暫時間外,算力無懼幣價的調整,基本上一直處于凈增長的態勢。

2020年5月,我們即將迎來BTC的第三次減半,面對收益的減半,挖礦是否還有利可圖?特別是BTC價格會不會先期有所表現?

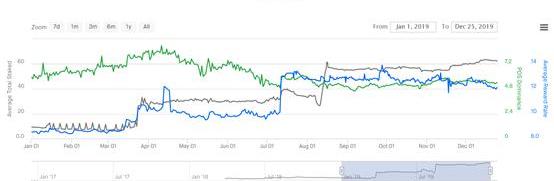

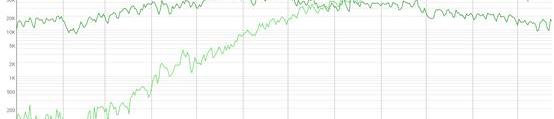

讓我們先看一張圖,算力與價格對比圖

BTC價格從年初的3800$到現在的7200$,漲幅89%

BTC的總算力從年初的39E到現在的98E,漲幅151%。

在2019年,算力增長是超過BTC價格漲幅,雖然在年中6-7月份時,價格漲幅超過了算力漲幅,而自下半年來,BTC進入了下行通道,而算力依然在增長,直至10與中旬開始,因為豐水期期結束,算力增長才逐漸放緩,但仍在12月份創出111E的新高,這同時也印證了價格和算力是強相關,且價格變化要先行于算力變化,但在某一個時點,算力曲線與BTC價格曲線又會交叉相逢。

2020展望:

我們無法預測BTC明年減半后的具體價位,但不容置疑的是,算力與價格存在極強的正相關,而算力曲線正如我們上圖中所看到的會持續增長,這也是經濟社會要向前發展的客觀規律一樣,擁有更強的算力及更低能耗的機器總會被生產出來,也吸引更多主流機構進場,從而帶領整個產業繼續向前發展,明年的BTC總算力將有可能達到200E左右。

并購潮的來臨

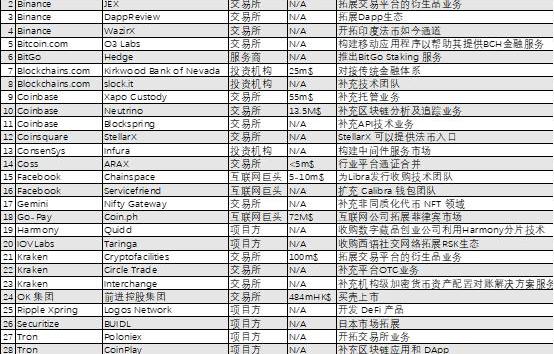

我們對2019年區塊鏈市場所發生的已公開并購活動做一總結,可以看到,2019年整個市場發生了近30起收購案例,而TokenData的一份報告預測包括未公開收購信息,2019年可能有90-100起,總金額預計7億美金。

其中交易所作為行業內最有錢的金主,占了50%的比例,而首當其中是幾大交易所Coinbase、Binance、Kraken、OKEx。此外,公鏈項目方諸如Tron、RSK也是活躍的收購方。此外,諸如Facebook、Go-Pay等互聯網公司也通過收購方式進入區塊鏈市場,他們是區塊鏈世界門口的野蠻人。

2020展望:

2019年市場是一個先揚后抑的走勢,隨著Facebook等互聯網巨頭的進入,我們看到市場正逐漸進入一個資源整合的階段,我們預測2020年會出現更多的互聯網巨頭進入這個市場,同時,交易所作為目前市場內最大的買家會繼續通過收購技術、團隊人才及賽道來維持自己的市場競爭力,這個趨勢會一直保持。

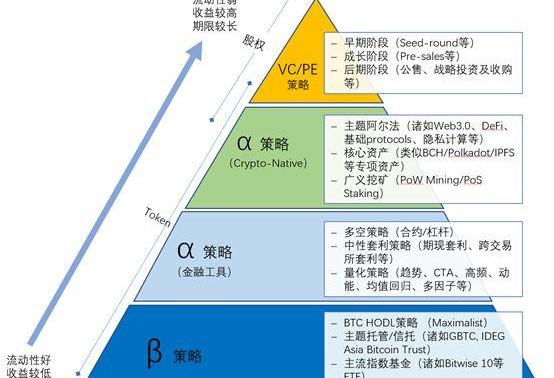

2020,我們的投資策略

一直以來,我們對于投資邏輯都是基于一個長期投資及產業思維的角度出發,具體來說,我們將堅持一種行之有效的全天候投資策略,具體如下圖所示。

β策略:我們將努力夯實我們投資組合中的“基礎資產”,在目前階段,BTC仍是市場的貝塔,而大多數的傳統機構仍將主要通過BTC及主流指數基金,包括托管信托產品來進入這個市場。β策略意味著我們擁有較高的流動性。

α策略:我們一方面通過傳統市場的金融工具包括期貨、合約或者相關的量化策略實現“基礎資產”的增值;另一方面,通過一些Crypto-Native的策略,包括廣義挖礦,主題阿爾法,優選核心資產等方式實現投資組合價值的最大化。

VC/PE策略:這主要通過早期階段或成長階段的VC投資實現投資收益最大化,當然也因為我們會承受相對較高程度的風險,我們也不排除在合適時間尋求優質資產標通過戰略投資或并購形式實現投資收益最大化。

誠如之前的一篇文章

《No.86|?區塊鏈投資的下半場,機構正在跑步入場?》中所述,?2020年將是機構投資者需要為進入數字化交易資產世界做好充分準備的一年,而對于我們已投入其中的投資機構來說,這也會是一個充滿機會、令人興奮的一年,Ready?Go!

原創:五火球教主 來源:白話區塊鏈 比特幣等加密貨幣必須不斷提升安全性以面對未來技術發展過程中的諸多挑戰.

1900/1/1 0:00:00比特幣從創世至今已有十余年的時間,但不管是加密貨幣的愛好者、投資者,還是監管機構都難以就比特幣的分類達成共識。比特幣通常會被比作一種貨幣、一種商品、一種投資資產,甚至有人認為它沒有任何潛在價值.

1900/1/1 0:00:00對于不熟悉比特幣的人來說,第一次進入比特幣論壇是一種奇怪而困惑的體驗。像HODL和rekt這樣的梗在比特幣的社區被多次使用,然而當好奇的新人提問的時候只能得到“lurkmoar”的回答.

1900/1/1 0:00:00作者:?TornadoCash翻譯&校對:?曾汨?&阿劍 來源:以太坊愛好者 默認情況下,你在以太坊上所有的交易歷史和余額都是公開的.

1900/1/1 0:00:00據外媒近日消息,澳大利亞儲備銀行表示,多年來一直密切監控比特幣等加密貨幣的發展,并認為目前尚不清楚國內是否會有強勁需求.

1900/1/1 0:00:000.概要 比特幣等數字資產早期主要被用于從暗網購買*****,假鈔等違禁物品。現在,隨著區塊鏈技術的逐漸成熟,比特幣作為主流數字資產,成為許多人追捧的價值標的,也延伸出了更多的使用場景,非法交易.

1900/1/1 0:00:00