BTC/HKD-4.18%

BTC/HKD-4.18% ETH/HKD-4.62%

ETH/HKD-4.62% LTC/HKD-2.51%

LTC/HKD-2.51% ADA/HKD-6.73%

ADA/HKD-6.73% SOL/HKD-9.18%

SOL/HKD-9.18% XRP/HKD-6.12%

XRP/HKD-6.12%嘉楠科技在納斯達克上市一周了,比特幣價格并沒有變化。

作為「全球區塊鏈礦機第一股」,作為全球第二大礦機生產商,嘉楠耘智上市在行業內不算件小事。尤其是在此前比特大陸和嘉楠耘智自己幾次嘗試上市均以失敗告終的背景下,CAN這只股票代碼能出現在納斯達克的屏幕上實屬不易。

但是,比特幣的價格,依然沒有漲。

礦機公司上市不算利好嗎?當然算利好,即使有些觀點認為上市就是沒錢,或者上市代表行業成熟導致上升空間的天花板可見,但在大部分人看來,礦機公司上市對于圈外人來說,是對比特幣的一次完美宣傳,上千萬納斯達克和媒體傳播觸達的用戶可以通過嘉楠耘智了解到比特幣,從這個角度看,這必然是一次利好。

但這次利好之下,比特幣沒有出現利好行情。

那么,下一次利好,會不會比特幣的價格依舊不變?比如,明年年中的比特幣產能減半。

比特幣的經濟模型中有一條規則,產量每4年減半一次,從2010年創始區塊被挖出到現在,每個區塊的比特幣已經經歷了兩次產量減半,產量從每個區塊50個比特幣獎勵,減少到了每個區塊12.5個比特幣獎勵。

下一次減半時間,預計是2020年的5月。也就是半年后,每個區塊的比特幣產量只有6.25個。從歷史數據看,產量效率的減少對于比特幣來說是利好,所有比特幣的愛好者都非常期待這四年才出現一次的利好。

聲音 | ETC開發者:如果“無需許可謬論”是真的 ETC就不會存在:加密貨幣世界被認為是一個去中心化的世界。然而,隨著社區希望將加密貨幣用例擴展到全球級別,應該會出現一定程度的集中化。然而,ETC開發者Donald McIntyre向社區介紹了“無需許可謬論”原則,這個想法被認為是一個原則,因為“區塊鏈是無需許可的,這意味著任何事情都可以做,即使它采取破壞無需許可的行為。”他在最近的一次ETC峰會上發言時表示,“當然,這肯定是錯誤的,因為如果這是真的,ETC將不復存在。”他進一步闡述了這個問題并指出,就像自由市場一樣,貨幣、財產和協議需要強大的基礎系統,無需許可是受生態系統保護的。他認為正確的論點是,“因為區塊鏈是無需許可的,任何破壞無需許可的行為都必須停止。”(AMBCrypto)[2020/2/5]

尤其是礦工們。

按照現在的比特幣價格,部分礦機已經達到了關機幣價。也就是使用該種礦機挖礦得到的收益已經不能滿足挖礦的成本,使用該種型號礦機挖礦完全是在賠錢。甚至就連市面上最主流也最穩定的螞蟻S9礦機也已經接近了關機幣價。

那么如果明年5月份比特幣產量減半的時候,比特幣價格沒有上漲的話,我們有三個問題:有多少礦機會成廢鐵?比特幣算力會不會大跌?會不會發生礦難?

礦機會不會成為廢鐵?

聲音 | Titan Ventures創始人:如果比特幣跌破8000美元,我將立刻購買:Titan Ventures創始人Michael Nye表示,“如果比特幣跌破8000美元,我將立刻購買。”(U.Today)[2019/10/9]

要估算這個變化,需要了解兩個關鍵數據:電費比與能耗比。

礦機的電費比,這是比特幣價格與礦機收益之間最重要的聯系。對于礦機來說,電費是最主要的成本,而電費比,指的是礦機的每日耗電費用與每日挖礦收益的比例,根據電費比,可以大致算出礦機當下的收益。比如一臺礦機的電費比是30%,那么剩余的70%就是礦機的收益。

能耗比,是礦機的功率與算力之比,表示的是每一算力需要多少功率。單看算力或者單看功率,并不能看出礦機性能的優劣,能耗比是比較礦機間性能差異的主要數據,能耗比越低,說明礦機的挖礦性能越強,越省電。

了解了這兩個數據,我們再看比特幣產量減半這個事情,換算一下,當比特幣價格保持不變,那么當礦機收益減少一半后,那電費比超過50%的礦機,理論上都要關機了,繼續挖礦就是虧錢。

從魚池的數據看,目前電費比在50%的礦機的能耗比在60W/T左右,也就是說,以目前的價格,在減半發生后,能耗比在60W/T以上的礦機,理論上全部要關機。

聲音 | 歐洲央行執委:如果Facebook想要收取存款,就需要獲得銀行牌照:歐洲央行執行委員會成員Benoit Coeure向G7財長和央行行長提交了一份初步報告,其中提到如果Facebook想要收取存款,就需要獲得銀行牌照,這將使其受到與金融行業運營相關的嚴格監管。[2019/7/18]

那么,現在市場上,有多少礦機要關閉?

區塊律動BlockBeats采訪了多位礦工與礦場主,綜合火電與水電等等因素,得到目前新礦機的替換率的數據大約是50%,也就是能耗比在60W/T左右的礦機比例,大約在50%。

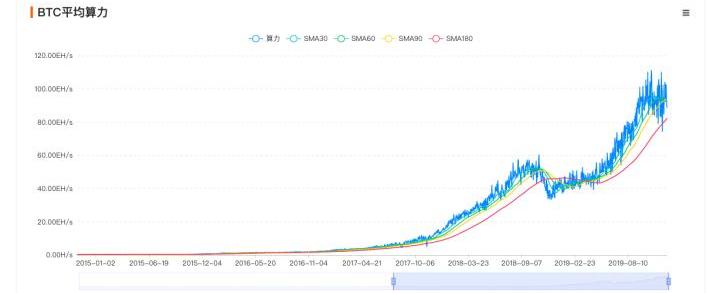

我們可以使用近三個月的算力增長斜率估算減半時的全網算力,照此估算,減半時的算力為82.06x(82.06/59.48)*2=156E。

但是50%的礦機置換率并不等于算力淘汰率,我們以新老礦機中的S9與S17礦機為例,按照50%的置換率,算力淘汰率為13/(13+53)=20%,也就是156Ex20%=31.2E,約合3120萬T。

那么1T是多少錢?

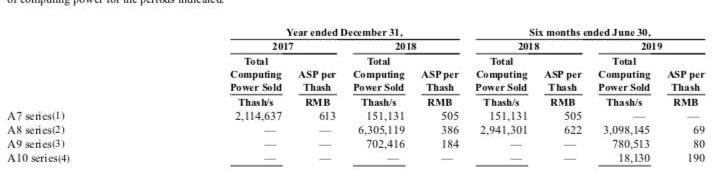

根據嘉楠耘智招股書,取2017年與2018年整年的加權算力均價,/(2114637+7158666)=424元/T算力。

聲音 | 何一:如果BCH社區希望對名字進行更名,歡迎聯系幣安溝通命名事宜:何一今日在微博發文@BCH社區等稱,幣安在BCH分叉過程中秉持公平公正原則,對雙方一視同仁,分叉過程中分叉雙方和幣安零溝通,在零溝通的背景下,幣安將分叉幣分別命名BCHABC和BCHSV,由于幣安底層技術架構特殊,在命名后無法任意修改比特幣現金的英文縮寫,除非下架該項目重寫代碼,考慮到下架BCH對社區帶來的影響,決定維持BCH在幣安的命名,如果BCH社區希望對名字進行更名,歡迎聯系幣安溝通命名事宜。比起簡單而容易的事,幣安更多時候選擇一條正確而困難的路:公平。堅持一些自己認為正確的事,往往會被人誤解,會被人質疑,都是必經之路,行業還很早期,希望大家攜手共進。[2019/4/4]

也就是說,在減半時,如果價格不變,那么將有424x3120萬=132億人民幣的資產被淘汰。

或者我們換一種算法。

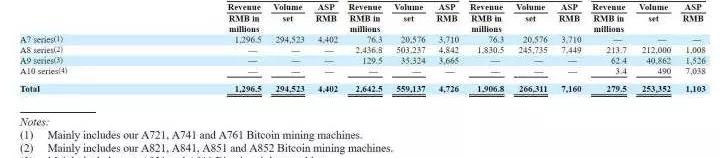

區塊律動BlockBeats了解到,嘉楠耘智目前的市場份額大約是21%,而根據嘉楠科技IPO招股書中披露的數據,和A7-A9代礦機100%使用的理想情況計算,2018-2019年嘉楠科技A7、A8、A9系列礦機整體銷售額約29.22億元人民幣,類似能耗比礦機的市場規模為139.14億元人民幣。

聲音 | V神:如果CSW真是中本聰 那么就要改變對中本聰的看法了:V神發布推文稱,若CSW真是中本聰,那么就要質疑中本聰本人了。他說:“如果有證明CSW就是是Satoshi的確鑿證據,那么我不會改變對CSW的看法,而是要改變對中本聰的看法了。”[2018/8/26]

把礦機看做是礦工對中期比特幣價格押注的期貨/權,我們能不能算出,如果價格依舊萎靡,理論上會有多少錢打水漂呢?根據F2pool的電費占比數據,嘉楠科技A7、A8、A9系列礦機整體占比都在50%以上,這意味著理想狀態下,比特幣下次減半之初,這些礦機的電費占比將大于1,那么礦工的浮動收益將變為負值。假定礦機銷售市場在減半前保持勻速增長,則2020年5月類似能耗比礦機的市場規模為139.14*=174億元。同時根據上文對算力淘汰率的估算,174*=139億元。

那么,在不考慮已有礦機固定成本的前提下,礦機市場將損失139億元人民幣。

這與我們第一種按照全網算力的方法的結果,幾乎一樣。

不管用怎樣的算法,在理論上都可以預見,大部分礦機,包括S9這樣的撐過一輪牛熊的一代機皇,都將在這輪減半中成為歷史車輪下的石頭。

但是實際情況,與理論上總會有差別。區塊律動BlockBeats采訪了一位礦場主,對于比特幣與價格的關系,在挖礦一線的礦場主有不同的看法。

電費并不是一個唯一值,剛才的關機幣價是按照0.35元計算,而挖礦是一個全球行為,并不是全球的電費都一個價錢,也就是說,即使在減半后達到關機幣價的礦機,也依然有可能在另一個地方開機。「有人0.39元就關機了,我可以把他的算力切過來,因為我的電費不到0.2元。」

算力會不會大跌?

算力的上漲與下跌,與礦機是否開機緊密相關,最顯而易見的例子就是今年剛剛產量減半的LTC。區塊律動BlockBeats曾發現,相比于今年減半前的算力最高點,因為價格的下跌,LTC的全網算力已經下降了70%,主流的LTC礦機都已經關機了。

按照我們剛才得出的結論,即使比特幣價格不變,因為電費的關系,礦機也不會關機,由此,比特幣算力在減半后是不會大跌的。

但是,上述礦場主告訴我們,還有一個因素必須要考慮,就是礦機商的生產周期。

如果在減半前,比特大陸或者嘉楠耘智這些礦機生產商的新型大算力機器產出,且產能滿足的情況下,全網的整體算力并不會大跌,只會上漲。換句話說,所有人都換到了新機器,算力難以出現暴跌。

但如果有新型大算力機器產出而產能不足,也就是只有部分大算力礦機在市面上出現,而大部分還在使用低算力礦機,那么比特幣算力有可能會大跌。

2020年減半即礦難?

最近,市面上有一個流行的觀點,那就是算力保持在現有基礎上穩步增長,待比特幣在2020年5月區塊收益減半后,如果價格依舊在7200美元附近,那等價于減半前3600美元的收益水平,由于2020年5月的算力比2019年初的算力高出2~3倍,因而會發生超級「礦難」。

乍看之下,這種邏輯推演很有道理,實際上是站不住腳的。

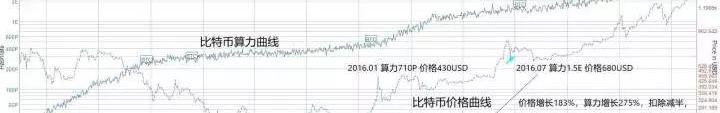

我們從歷史數據中找到了依據。比特幣已經經歷了兩次減半,分別在2012年11月、2016年7月,由于2012年的比特幣市場還太小,也不成熟,參考意義有限,故我們重點研究上一次減半的情況。

在2016年7月的減半周期中,已經出現過上述「礦難預言」的情況。2015年10月,比特幣價格接近周期底部,報240美元,全網算力400P。2016年7月,減半實際發生時價格上漲至680USD,但算力以更快的速度增長到1.5E。

所以,扣除減半的收益縮減,2016年7月減半時,每個比特幣的法幣區塊收益同周期底部增長約42%,算力同比增長則高達275%,幅度遠小于算力。換句話說,搶蛋糕的人增速增幅遠遠高于蛋糕增長的比例。而我們知道,在2015年的熊市中,礦業也是十分艱難的,那是否意味著2016年7月減半后的礦業比2015年周期底部更加艱難呢?

顯然,事實并非如此。礦業在隨后的2016、2017年實現高速發展。

同理,2019年初3600美元附近45E算力,礦業艱難。2020年5月減半后,假設價格依然是7200美元,扣除減半的收益縮減,屆時BTC單個區塊的法幣收益相當于3600美元水平,增長率為0,此時全網預估算力在150E,增幅233%,這也并不能說明礦業一定會發生更大規模的踩踏。

這背后的原因是什么?

上述關于區塊收益和算力的推演都是宏觀層面的,在實戰中,礦機商、礦場主、散戶礦工和投資者的微觀決策要復雜得多。挖礦行為也不是一個時間點的博弈,而是一個中期時間段的博弈。對于礦機商來說,每單位T算力的售價是動態的,每批訂單有一定的排期,最終傳導到全網算力的價值也是變化的。

對于實力強的礦場主來說,他們會在散戶礦工率先堅持不住的時候,以更低廉的價格接管礦機,從而擴大自己的算力份額,本質是比特幣挖礦市場邊際成本不斷降低的過程。對于投資者,如果機構一致擁有減半看漲預期,部分礦工也因為看漲情緒而持幣不賣,這會導致場內供需發生變化,價格的高增長會抵消減半造成的區塊法幣收益的減少。

所以,從這種推理邏輯來看并不準確,從歷史的數據看,這種邏輯并不能推導出減半后會發生礦難。

根據我們的計算與采訪,在減半時,如果礦機商的產能和周期正常,比特幣算力大概率不會發生大規模下跌,一些理論上要被淘汰的礦機,可能也還會換到其他電費更低的地方繼續挖礦。

所以,減半時的礦難,可能不會發生。

你認為呢?

來源:Medium 翻譯:頭等倉 編者注:原標題為《貨幣市場的動蕩對加密貨幣的意義》美股市場創下歷史新高,失業率創下歷史新低,貨幣市場給傳統市場蒙上了陰影,顯示出經濟的不確定性.

1900/1/1 0:00:00據外媒?12月16日報道,歐洲央行行長克里斯蒂娜·拉加德就該機構對加密貨幣和穩定幣的看法發表了一份明確聲明。 歐洲央行管理著19個歐盟國家的財政和經濟利益.

1900/1/1 0:00:00本文來源:stafi 作者:Middle 區塊鏈這一概念從比特幣中提煉衍生而來,從一誕生起就伴隨著一個烏托邦的夢想.

1900/1/1 0:00:00來源:OKEx 翻譯:頭等倉(First.VIP)_Maggie以太坊的價格今年以來一直表現不佳,這個第二大加密貨幣今年的漲幅不到5%,而比特幣年初至今仍有驚人的95%的漲幅.

1900/1/1 0:00:00來源:通證通研究院 事件 ??? 2019年12月24日,深圳證券交易所和深圳證券信息有限公司發布深證區塊鏈50指數,指數代碼399286,指數簡稱“區塊鏈50”.

1900/1/1 0:00:00前段時間微博上流行起“2017to2019”的話題。適逢鏈節點直播間開播兩周年,12月9日晚,我們邀請到幣信研究院院長熊越、前鏈節點直播間主播小喵和榮客區塊鏈CEO蔡曙一起聊了聊2017-201.

1900/1/1 0:00:00