BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+1.14%

ADA/HKD+1.14% SOL/HKD+1.62%

SOL/HKD+1.62% XRP/HKD-0.56%

XRP/HKD-0.56%本文來源:stafi

作者:Middle

區塊鏈這一概念從比特幣中提煉衍生而來,從一誕生起就伴隨著一個烏托邦的夢想。人們受夠了在現實世界中受到中心化機構的掌控與盤剝,而又無能為力的事實,把希望的目光投向了區塊鏈這樣一個新的技術范式。

比概念更熱門的是,人們投資加密資產,參與數據貨幣交易的熱情,經過很多次牛熊,人們依然對加密資產投資抱有極大的熱情。

然而相比已經發展數百年的股票市場,數字貨幣是一個不成熟的市場,充滿了賭博思維,非理性,和圈錢騙局。韭菜們對某個token的底層邏輯一知半解甚至一無所知,就盲目投資,一些區塊鏈項目,把發行token作為融資手段,token和鏈上業務脫鉤,或者強行掛鉤,牽強附會。

我認為,我們在投資一種token之前,除了要對項目前景本身有了解之外,還需要能夠有一個方法能夠對token的價值進行估算。巴菲特的價值投資理念,除了運用于股市,也該被應用到幣市。

作為Stafi項目團隊的研究員,我需要參與stafi的token流轉模式的設計,也需要客觀的給FIS估值,籍此讓早期項目參與者能看到未來。在這個過程中,我找到了一種區分token模型并對其加以估值的方法。不同的token,模型不同,其估值方法完全不同,價值差異也是非常大,投資者們請擦亮雙眼,看清楚再投。

我將token的模型分為三種,①純幣模型②積分模型③股票模型,我們逐一探討:

1、純幣模型

純幣模型是指單純的區塊鏈數字貨幣,它被創生之初的目的,就是要被當作貨幣使用,最典型的就是比特幣,以及從比特幣衍生出來的各種分叉幣。純幣模型當中的token,就是貨幣,作為一種交易媒介和價值貯藏手段而存在,其價值支撐點來源于共識基礎和使用規模。比特幣的價值來源于其歷經十年積累的共識基礎,無論是物理意義上的,還是精神信念意義上的。

正因為如此,一個沒有共識基礎的純幣模型token,基本一文不值。為純幣模型的token估值是幾乎不可能的,因為共識規模和共識強度不可測量,人們對純幣模型進行價值估算時,通常參考現實社會經濟中的某個相似存在,例如拿比特幣對照黃金。

隨著區塊鏈概念的深入人心,更多的開發者都在關注應用型token,用token的方式解決特定問題,激勵網絡成長,規范利益分配。純幣模型的項目很少有人在做了。

2、積分模型

積分模型中的token,是指token可以用來購買鏈上提供的服務,“積分”這個詞可能未必貼切,我們暫且用之。日常生活中,商家消費送積分,積分又可以消費抵現,或者兌換禮品,商家通過積分的方式激勵消費者復購,或者做出一些商家需要的行為。區塊鏈世界中的積分模型token,相比起來,作用則要大很多,要承擔起激勵網絡成長,調節供需平衡,以及更多特定用途。

Lazarus Group通過社會工程學攻擊竊取CoinsPaid 3700萬美元:8月8日消息,黑客組織 Lazarus Group 通過 6 個月的社會工程學攻擊竊取總部位于愛沙尼亞的加密支付提供商 CoinsPaid 3700 萬美元。

CoinsPaid 表示,今年 3 月份,CoinsPaid 的工程師收到一份關于技術基礎設施的問題清單,這些問題來自一家所謂的烏克蘭加密處理初創公司。6 月和 7 月間,工程師們收到了虛假的工作邀約。

CoinsPaid 在報告中表示,7 月 22 日,一名員工以為正在面試一份收入豐厚的工作,于是下載了惡意軟件,作為所謂技術測試的一部分。黑客組織已經花費 6 個月時間了解 CoinsPaid,包括團隊成員、公司的結構等所有可能的細節。當該員工下載惡意代碼時,黑客就可以訪問 CoinsPaid 的系統,然后利用軟件漏洞成功偽造授權請求,從 CoinsPaid 熱錢包中提取資金。[2023/8/8 21:31:14]

以太坊的ETH,本質上就是一種積分模型的token,在以太坊上,進行交易或者運行智能合約,需要消耗Gas,而Gas需要用ETH購買。Gas便是以太坊提供的服務。

新項目發行此類token,本質上是對鏈上服務的預售。這類token的估值,我們可以通過一個常識公式來計算。

一段時間內,流通過的貨幣價值=流通過的商品價值

左側,流通過的貨幣價值可以拆解為貨幣單價*流通的貨幣量*流通次數

右側則很好理解,我們可以理解為鏈上服務在這段時間內的GMV

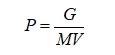

代入后,我們可以推導出

P(token單價)*M*V=G

我們變化一下公式可得:

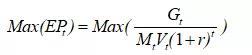

有了這個還不夠,我們需要求一個折現后的極值。

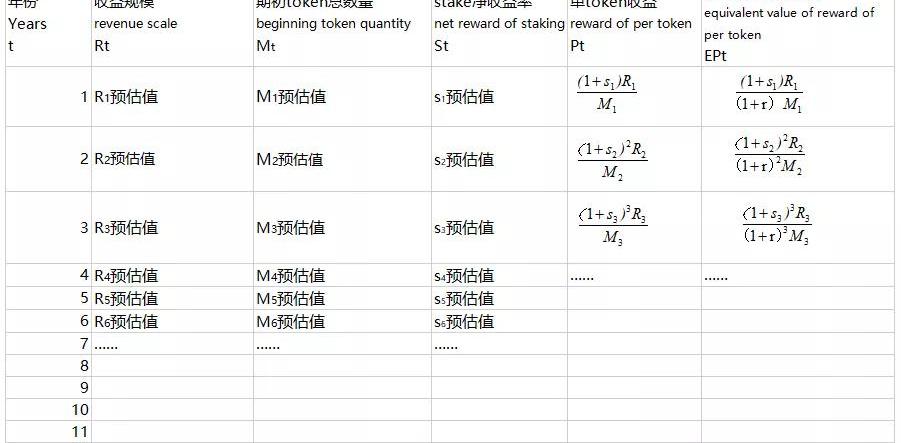

比如某區塊鏈項目預期第t年,交易規模GMV達到了某個數值,我們用Gt表示,根據通脹率,算得當年的token量為Mt個,結合項目特性,預估第五年平均流通次數為Vt

此時的token單價

假設折現率為r,根據折現公式可以計算出第n年的token單價的現值EPt

德國電信子公司建立Polygon驗證節點:5月31日消息,德國電信子公司 Deutsche Telekom MMS 建立 Polygon 驗證節點,并將提供質押服務。德國電信此前已支持以太坊、Celo 和 Chainlink 的基礎設施。[2023/5/31 11:50:33]

這里折現率r和利率有關,代表了資金的使用成本,還和項目的風險有關,風險越大的項目,折現率越高。

假設項目用10年的時間觸及天花板,進入平穩運營期。

我們需要用這種方式計算出,計算中EP

1?,EP

2?,EP

3?,EP

4……一直到EP

10取其中的極大值,便是我們對token價值的最終預估。為什么不繼續求EP

11,進入平穩運營期后,GMV的增長率將低于折現率,EP

11<EP

10?,后續的數字將對求極大值沒有意義。

我們可以把這個極大值表示為Max(EP

t),這個數字就是對單個token的估值,根據上述公式,我們可以得出最終的計算公式

為方便大家理解,我們舉一個例子:

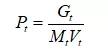

假設一個token模型為積分模型的區塊鏈項目,今年的鏈上交易規模為2億美元,預期未來10年以30%的速度增長,到第11年進入平穩運營期,增長率降低至5%

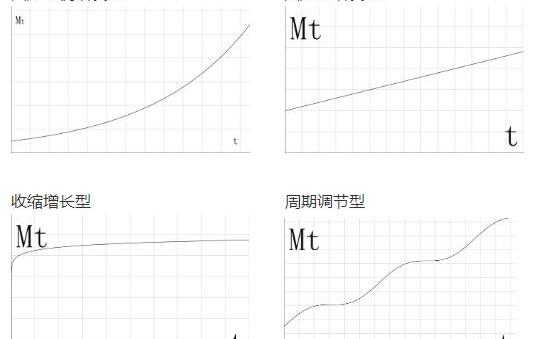

那么該項目未來的GMV變化,即Gt?和t的關系如下:

(點擊圖片放大)

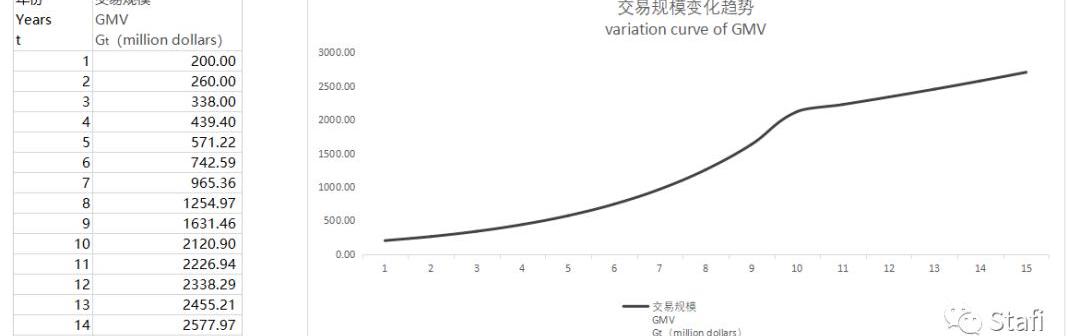

假設該項目今年的總token數量為10億枚,staking比例為50%,且該比例在未來內保持穩定;此后每年的增發率為10%,滅失率為1%,由此可知凈增發率為9%

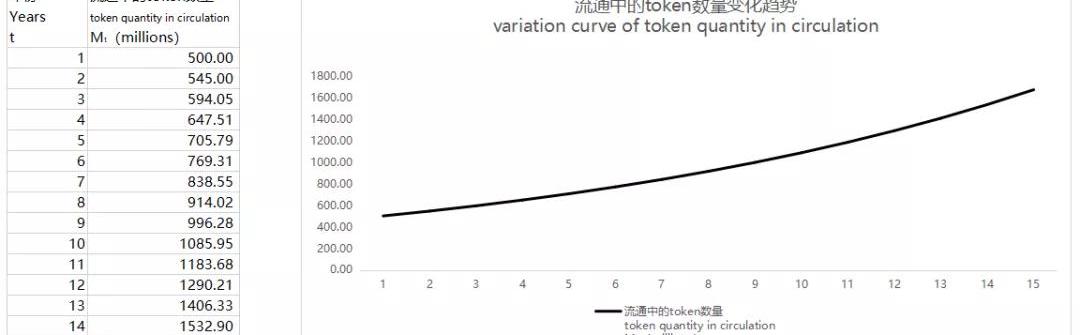

該項目未來流通token數量變化,即Mt和t的關系如下:

(點擊圖片放大)

假設該項目的token年平均流通次數為3.5次,且在未來保持穩定,即V=3.5

假設貼現率為12%

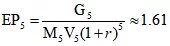

我們嘗試計算第五年該項目token的單價的現值?EP

Solar Network計劃二季度發布支付銀行卡:金色財經報道,區塊鏈網絡Solar Network基金會成員Nayiem發推特表示,計劃第二季度發布支付銀行卡,即將進行官宣。[2023/5/2 14:38:21]

5

已知

G5=5.71億美元

M5=7.06億枚

r=12%

V5=3.5次

代入公式計算:

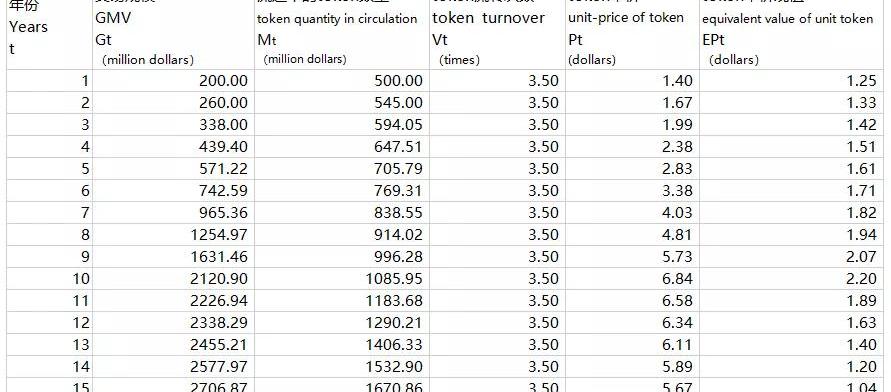

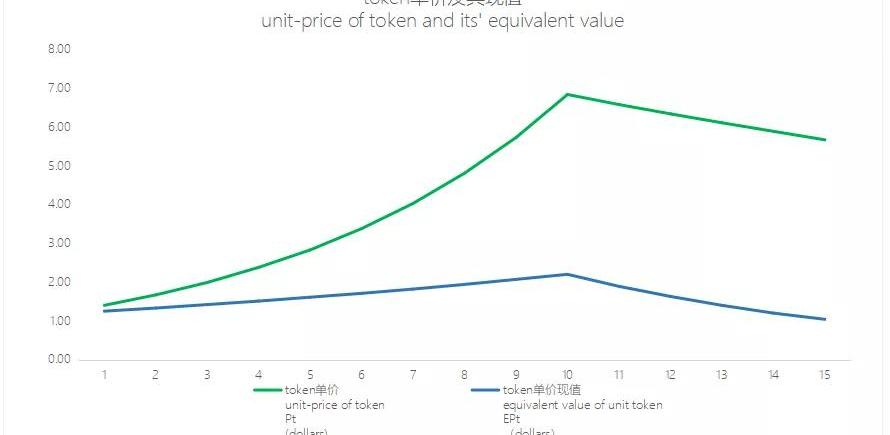

我們可以依據初始數據,用excel把未來15年內,每年的token單價數據都算出來

由此可見,該token的估值?

Max(EP

t)=EP

10≈2.20美元

當然,更多時候,我們不用這么大費周折,通過初始數據,我們基本可以知道,Max(EP

t)就是EP

10?,也就是說,第十年的token單價現值是最大的。

此處可能有兩點疑問,第一,是否存在一個項目,其永續增長率大于貼現率,那么上圖的曲線就會無限向上走,沒有拐點,Max(EP

t)=∞這樣的項目是沒有天花板的,現實中不可能存在。第二,如果是一個無限通縮模型,在業務規模穩定的情況下,流通中的貨幣量一直減少,P

t能夠以從超越貼現率的速度無限增長,Max(EP

t)會不會無限大?單看公式的話,確實會的,但是

無限通縮的模型,其通縮過程更像是給所有持幣人分紅,這個更貼合的是股票模型,而非積分模型,后面我們會講到。

有的朋友看了之前的token單價計算公式,覺得很眼熟,尤其是學金融的朋友,這不是費雪公式嗎?

費雪公式

MV=PQ

其中M是貨幣量,V是貨幣流通速度,P是社會上的商品和服務的單價,Q是商品和服務的數量。但是費雪提出的這個交易方程,只是表述了各變量之間的相關關系,并不是一個定量計算的工具。因為對于現實社會經濟而言,精確測量M,P,Q都十分困難,我們只能判斷它變多了或者變少了。更困難的是V,在費雪的概念中,V是個抽象概念,代表貨幣的流通速度,并且在一定歷史時期內比較穩定,可以作為一個常量來看待。只有在討論不同歷史時期時,V才有作為變量的意義,例如紙幣經濟,V必然大于貴金屬貨幣經濟。

Cosmos生態基金會ICF計劃今年提供約4000萬美元資助項目團隊:金色財經報道,支持跨鏈項目Cosmos開發和生態建設的基金會Interchain Foundation(ICF)發布2023年開支預算,預計2023年將花費大約4000萬美元來資助不同的工程團隊來開發和維護Interchain的核心堆棧,包括支持推動采用和用例的項目。2023年重點資助領域包括共識、互操作性、App框架和客戶端、Cosmos Hub、安全和測試框架、DevRel、傳播和增長。ICF目前正處于敲定2023年關鍵合同的最后階段。[2023/2/21 12:19:47]

然而一個區塊鏈項目而言,經濟模型非常簡單,提供的服務基本也是及其有限,甚至單一的。

對于Q的估算,變成了對一種業務的發展規模的預估;對于V的估算,變成了對交易頻次的預估。

最有趣的是M,現實社會中充滿了各種形式的金融行為,所以有廣義貨幣和狹義貨幣的不同概念,真正流通中的貨幣量變得不可測量,而區塊鏈項目中,token就是token,如果截取一個歷史時段,有多少token在流通,每個token流通了多少次,都是可以知道其準確數據的,即便對于未來值的預估,那也要比現實社會經濟容易很多。鏈內沒有借貸,沒有證券化操作,沒有各種金融行為,只有M0,不存在M1,M2,M3.,只要結合通脹率,滅失率,staking質押率(若有),就可以相對準確的預估未來某一時段的M的值。

不得不說,區塊鏈是一個偉大的發明,讓我們可以嘗試各種各樣的經濟模型,它反過來可能會教會我們更好的理解復雜的現實社會經濟。

3、股票模型

股票模型的token,代表了該項目鏈上業務的收益權,

持有這類token,類似于你持有一家公司的股票。這種模型很值得玩味。

有的交易所發行token,并承諾未來以特定價格回購,這個更像是債權融資,token也有點類似于債券或者優先股,這種模式不是很典型,更像是現實中的證券的token化。更加符合tokeneconomy思維的設計是股票模型token。

典型的股票模型token,是讓持幣人和鏈的發展始終“榮辱與共”的。比如MKR,就是MakerDAO的類股權token.?當用戶在MakerDAO上抵押ETH借出穩定幣DAI的時候,CDP合約會開始計費,最終在用戶還DAI贖回抵押物的時候,向用戶收取費用,費用和用戶借DAI的數量和時間有關,和由MKR持幣者通過治理投票動態調節的穩定費率有關。這筆費用稱之為穩定費。

用戶需要以MKR支付穩定費,支付的MKR會被系統直接燒毀而消失,對的,你沒有看錯,是燒掉了。系統通過這種方式變相為所有MKR持有者分紅。

Grit Capital CEO:FTX用表情符號批復報銷款項,從未召開過董事會議:金色財經報道,Grit Capital 首席執行官、特許金融分析師 Genevieve Roch-Decter 在社交媒體發文稱,在閱讀了 FTX 破產法庭文件后發現該公司的內部控制存在九大問題:1、員工通過聊天應用提交費用報銷申請,經理會用表情符號批準或拒絕報銷款項;2、Alameda Research 向 SBF 提供 10 億美元個貸,向工程總監 Nishad Singh 提供 5.43 億美元個貸;3、保存的記錄很少,大多數決定都是通過聊天做出的,消息會在一定時間后自動刪除;4、FTX 從未召開過董事會會議,大多數子公司也沒有;5、FTX沒有現金管理系統。管理層不知道在任何給定時間手頭有多少現金,甚至不知道他們所有的現金在哪里;6、FTX 沒有妥善記錄他們雇用的人員,員工和承包商在不同的公司混雜在一起,無法找到某些員工,意味著某些員工可能是假的;7、企業資金用于購買自用房地產;8、客戶存入的加密貨幣沒有記錄在 FTX 資產負債表上;9、SBF 不代表公司發言,但卻經常發布誤導性的公開聲明。[2022/11/19 13:23:30]

因為燒掉的MKR的價值,會體現為MKR幣價的增長,這部分價值相當于按照持幣比例分配出去了。如果你不持有MKR,這部分價值就和你沒什么關系。

當然MKR不止如此,作為一種worktoken,持幣者需要參與治理,通過治理投票來決定系統的各種關鍵參數,投票權和你持有的MKR比例成正比,這點是MKR和股票另一個類似的地方。這點我們不展開講,worktoken也是個不小的話題,業內有很多精彩的論述,大家有興趣可以自行去了解,本文主要討論的還是token估值的問題。

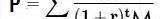

既然是股票模型的token,就可以按照股票的方式去估值。最經典,也是最常用的股票估值方法,莫過于DCF。其本質是將每股預期未來產生的所有收益折算成現值。

現金流貼現計算公式:

P一企業的評估值;

n一資產的壽命;

CFt一資產?(企業)在t時刻產生的現金流;

r一預期現金流的折現率

既然是收益,為什么是現金流,而非利潤呢?這是公司財務當中利潤容易被造假,所以估值實踐中用“現金流貼現”,而非利潤貼現。但對于區塊鏈項目來說,采用利潤貼現完全沒有問題。

所以我們可以把CFt替換成Rt,R表示收益

我們需要輸入這幾個變量,第一個是貼現率,第二個是鏈上業務期初規模及未來各年的成長率。

需要注意的是不少token是有通脹率的,要把通脹率作為調整值參與計算。

這個調整值我們可以這樣理解,我們雖然持有一定數量的token,但我們持有token的數量占系統內總token的比例在不斷變化。這點是token和股票不同的地方,如果你持有上市公司的股票,公司不能隨意增發新股,稀釋你手里的權益。你持有的股票,就代表了固定的股權比例。

同樣是一個token,當總token數是1億的時候,代表的權益是整個項目收益的1億分之1,當次年token數通脹到1.1億時,只能代表整個項目收益的1.1億分之1

所以,我們在算出P值的情況下,考慮到通脹率,不能直接除以“總股數”以求得“每股價值”,由于token的數量在不斷變化,我們把第t年的token數表達為Mt,Mt是t的函數。

代入后,我們可以將每個token的價值表示為

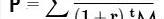

在具體計算中,我們還需要知道Mt的表達式,不同的項目有不同的通脹策略,Mt與t的函數的表達式不盡相同,我們用圖形表示。

為什么這里沒有通縮模型,在區塊鏈項目中,通脹和通縮性質不同,通脹往往是增發新token來稀釋持有者的權益,而通縮往往是銷毀一部分token,等比例的給所有token持有者分配了價值,并不會改變token持有者的持有比例,當然,也就不會改變持有者的權益。前文,已經提到,銷毀更像是對token持有者的分紅。

需要注意的是,在一個通脹和通縮模型都存在的項目中,計算Mt時,要假定通縮掉的token仍然存在,否則通縮分配的收益會被重復計算。

大部分應用鏈都采用了PoS共識機制,在這類項目的token估值中,我們完全可以假設我們持有的token在參與staking。由于共識機制中隨機參數的存在,stake收益短期有波動,但長期來看其收益率等于通脹率除以stake比例。

stake收益率=通脹率/stake比例

這里面我們再減去參與stake的運營成本就是stake的凈收益率。stake的運營成本指的是電費,系統維護費之類。

stake凈收益率=stake收益率-stake成本

其實我們有更簡便的選擇,就是把token委托給專業的stake服務商,并從staking收益中支付一定比率的傭金。

stake凈收益率=stake收益率

假設stake的凈收益率為s,那么把stake也考慮到估值公式中,最終的股票模型項目中單個token的估值公式為:

其中:

t代表時間

s是stake凈收益率

r是折現率

Rt是t時間的鏈上業務總利潤

Mt是t時間期初的鏈上的總token數

如果不同時期的stake收益率有較大差異,那么我們需要把公式中的s替換為st

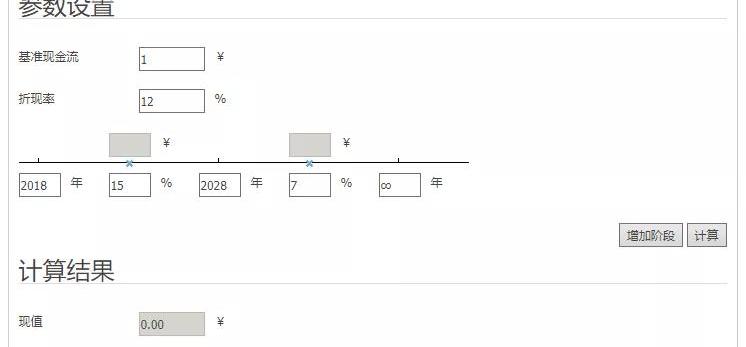

我們可以通過excel表格錄入初始數據,即我們對未來各年Mt,Rt,st?的預估,并設定一個r,就可以做計算了。

將最右側一列所有數值運用excel里的Sum函數加和,就是我們要求的結果值,由于資產壽命n趨于無限大,所以表格拉的越長,t值拉的越大,計算結果越接近最終值。

這樣做還是比較麻煩,實踐中我們可以犧牲一些精確性,做這樣的假設,不考慮stake成本,且假定stake比例為100%,那stake凈收益率就等于通脹率,于是

(M0為期初的token數量)

代入后可得

這個公式中,本質上將stake產生的權益增加和,通脹和stake成本帶來的權益減少,進行了對等抵消,在這個假設下,我們持有的token占總token數的比重不變。簡化后,對token的估值會和股票的估值模型幾乎相同了。

這樣就可以使用成熟的DCF估值計算工具來計算,把初始值輸入,就可以得到計算好的估值結果。

DCF股票估值計算工具:

https://www.iguuu.com/app/dcf

總結與說明

上文我們介紹了token的三種模型和各自的估值模式。此外,我有三點說明,其一,區塊鏈領域的各個項目都面向解決不同的需求,token的流轉方式,使用場景也不盡相同,五花八門,但從估值的角度看,這三種模式基本足以應對。很多項目的token模式不是純粹的某一種,而是融合了多種模式,我們可以遵循兩條原則去估值,一是看其模式主體屬于哪一種,我們取其主要方面,二是看用哪種模型估值更高,我們取其高。我看到不少應用鏈的token,都同時具有積分屬性和股票屬性,我們更應采用估值更高的股票模型。

其二、本文中對token模型的分類,旨在幫助大家對token進行估值,所以沒有對token從更多方面進行更細致的分類,對tokeneconomy感興趣的朋友,還可以查詢更多token的分類方法,據我所知,有一種五維分類法,從五個方面分析token各方面的屬性,非常細致,但對于估值而言,大可不必。

其三,部分token存在長期偏離其價值的情況。除了跟業務無關的普遍性悲觀或者樂觀情緒外,還有一個可能的原因,那就是是該token在純幣模型中的價格,超越了作為另外兩種模型中的價格。換個說法,這類token的貨幣屬性被充分發掘,導致價格高于其應用價值,就像是黃金的價格遠遠超越其在工業和生活中的實用價值。然而這種情況對于應用型token而言,未必是完全是好事,

雖然

token價格過高,使得持幣較多的核心團隊有更多資金開發系統,但也會導致扭曲鏈上參與角色的行為,對網絡的成長有不利影響。

我們知道,投機因子,一直是token價格的重要組成部分,但是鏈上的業務健康發展其實更需要token有一個穩定的價格,我們可以通過一種方式,剝離價格中的投機因子,那就是把非業務性的交易轉移到鏈外。在鏈外創造出M1,M2,讓原生token的流動更加服務于鏈上業務本身,鏈外流通的是可用于兌換原生token的bond。如此,兩難自解。

Stafi協議可以起到這樣的作用。

由于個人思維局限,若文中有不嚴謹之處,還請業內朋友斧正。若針對token估值有更好的方法,也歡迎探討。

By?Middle?Stafi區塊鏈研究員

Tags:TOKKENTOKENTOKEsftokenLifeLine TokenCustody TokenPassive Token

原載于:東財雜志社 摘要:分析Libra對金融行業帶來的影響,實際上是在分析區塊鏈技術對金融行業產生的影響.

1900/1/1 0:00:00來源:Medium 翻譯:頭等倉 編者注:原標題為《貨幣市場的動蕩對加密貨幣的意義》美股市場創下歷史新高,失業率創下歷史新低,貨幣市場給傳統市場蒙上了陰影,顯示出經濟的不確定性.

1900/1/1 0:00:00據外媒?12月16日報道,歐洲央行行長克里斯蒂娜·拉加德就該機構對加密貨幣和穩定幣的看法發表了一份明確聲明。 歐洲央行管理著19個歐盟國家的財政和經濟利益.

1900/1/1 0:00:00嘉楠科技在納斯達克上市一周了,比特幣價格并沒有變化。作為「全球區塊鏈礦機第一股」,作為全球第二大礦機生產商,嘉楠耘智上市在行業內不算件小事.

1900/1/1 0:00:00來源:OKEx 翻譯:頭等倉(First.VIP)_Maggie以太坊的價格今年以來一直表現不佳,這個第二大加密貨幣今年的漲幅不到5%,而比特幣年初至今仍有驚人的95%的漲幅.

1900/1/1 0:00:00來源:通證通研究院 事件 ??? 2019年12月24日,深圳證券交易所和深圳證券信息有限公司發布深證區塊鏈50指數,指數代碼399286,指數簡稱“區塊鏈50”.

1900/1/1 0:00:00