BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+2.02%

ETH/HKD+2.02% LTC/HKD+1.34%

LTC/HKD+1.34% ADA/HKD+1.49%

ADA/HKD+1.49% SOL/HKD+1.07%

SOL/HKD+1.07% XRP/HKD+1.12%

XRP/HKD+1.12%那么什么是衍生品?它們為什么重要?在DeFi中最流行的衍生品協議有哪些?您將在本文中找到這些問題的答案。

衍生品是所有成熟的金融系統的關鍵要素之一。顧名思義,衍生品是從某種東西中獲取價值的。這種“東西”通常是另一種基礎金融資產的價格,例如股票,債券,商品,利率,貨幣或加密貨幣。一些最常用的衍生品是遠期,期貨,期權和掉期。

衍生品有兩個主要用例:套期保值和投機。套期保值可以管理財務風險。為了更好地了解套期保值,讓我們回顧一下其中一個常用示例。

想象一下一個主要專注于種植小麥的農民。小麥價格全年可能波動,這取決于當前的供求關系。當農民種小麥時,他們會在整個生長季節全力以赴,這可能會給他們帶來很大的風險,以防萬一收割時小麥價格低廉。

為了應對這種風險,農民將以他們預計收獲的數量出售空頭小麥期貨合約。隨著收割時間的臨近,農民將關閉自己的頭寸,并根據小麥價格而產生盈虧。

如果小麥價格低于最初的預期,則空頭頭寸將獲利,從而抵消出售實際小麥的損失。

銀保監會:深化區塊鏈技術應用配套開發適應各類場景的人身保險產品:金色財經報道,10月15日,銀保監會網站發布《關于進一步豐富人身保險產品供給的指導意見》,要求多領域豐富人身保險產品供給。《意見》指出,促進互聯網保險穩健經營,豐富數據信息來源,深化大數據、人工智能、區塊鏈等技術應用,配套開發適應各類場景且符合精算原理的人身保險產品,真正實現數據驅動業務發展。加大科技引領作用,提高線上全流程服務能力,實現與線下服務有機融合。[2021/10/15 20:32:28]

如果小麥價格較高,則空頭頭寸將處于虧損狀態,但賣出小麥的利潤可彌補該虧損。

重要的是要理解,無論小麥價格發生什么變化,農民最終都將獲得可預測的收入。

去中心化金融中的收益農民還可以使用對沖來抵消潛在的損失,這種損失可能發生在如果用于收益耕種的一種代幣的價格相對于另一種代幣失去了價值。例如,在向Uniswap之類的自動化做市商提供流動性時,這種情況就會發生,這被稱為無常損失。

除了我們的農業實例外,衍生品還允許其他加密公司對沖他們對不同加密貨幣的敞口,并經營更具可預測性的業務。

衍生品的另一個流行用例是投機。

在包括衍生品在內的許多金融工具中,投機交易占據了大量的交易量。這是因為衍生品使特定資產易于交易,而這些資產可能很難獲得,例如,交易石油期貨而不是實際的石油桶。他們還可以輕松獲得杠桿作用——交易者可以通過僅提供足夠的資金來支付期權溢價并獲得大量標的資產的敞口來購買看漲期權或看跌期權。

聲音 | 上海市副市長:將在區塊鏈方面進一步做好吸引、培育各類金融科技企業能力:上海市副市長吳清今日在首屆外灘金融峰會發表講話時表示,區塊鏈正在成為一個新的熱點,區塊鏈在金融領域的運用,與人工智能、云計算、大數據等新的科技在金融領域的應用,將進一步推動金融服務經濟發展,上海將在這一方面進一步做好吸引、培育各類金融科技企業、傳統金融企業運用科技手段提升金融服務的能力,為各種金融科技企業在上海聚集提供對口政策服務。(財聯社)[2019/10/27]

投機者是重要的市場參與者,因為他們為市場提供流動性,并允許實際上需要購買特定衍生產品以對沖風險的人輕松進入和退出市場。

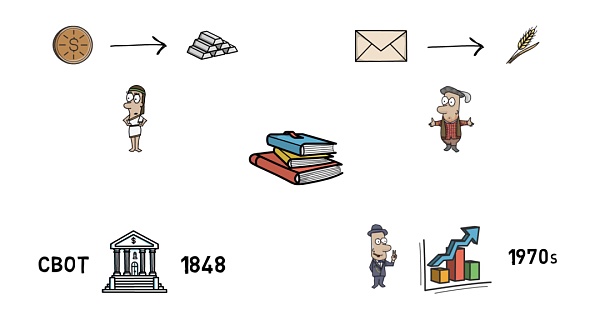

衍生品具有悠久而有趣的歷史。從代表蘇美爾人貿易商品的粘土代幣,到使用“公平信件”買賣中世紀歐洲的農產品,再到1848年成立芝加哥交易委員會(CBOT),這是世界上最古老的期貨和期權交易所之一。

從更現代的時代開始,自1970年代以來,衍生品一直是推動整個金融業前進的主要力量之一。

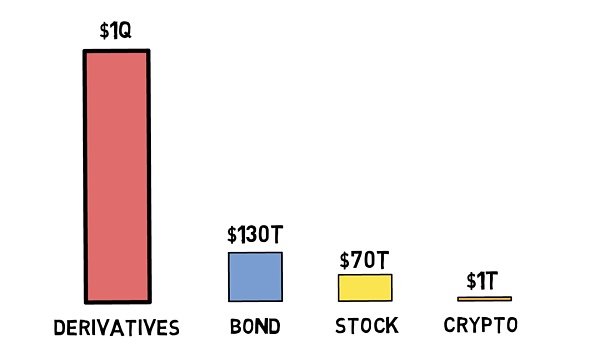

所有衍生品的總市場規模估計高達1000萬億美元,這完全使包括股票或債券市場在內的任何其他市場相形見絀,當然也使最近剛剛觸及1萬億美元大關的加密貨幣市場相形見..

動態 | 美國SEC在ICO和各類加密資產交易平臺問題上的核心立場:天風證券區塊鏈研究中心整理了美國SEC下屬的公司金融部、投資管理部以及交易和市場部在ICO和各類加密資產交易平臺問題上的核心立場,具體如下:

1. 以投資合約發行和銷售的數字資產,無論在交易過程中被冠以何種名稱或使用何種技術,均屬于證券;

2.對于未注冊并違規發行數字資產,不僅需要支付罰金。同時需要按照證券交易法進行證券注冊。在注冊過程中,如果投資數字資產的投資者要求賠償,數字證券發行方必須滿足其要求;

3. 持有數字資產證券或提供相關投資咨詢服務的投資機構,必須依法注冊,并且承擔受監管和受托人責任;

4. 除申請豁免之外,任何提供數字資產證券交易的平臺必須向 SEC 進行注冊,任何為證券提供買賣雙方撮合交易的平臺,無論使用何種技術,必須確定是否屬于聯邦法律所認定的交易所,然后進行相應注冊;

5.除申請豁免之外,任何參與影響其他人賬戶交易或為他人交易買賣證券的主體均定義為經紀商或經銷商。其判斷以整個業務過程中主體所承擔的行為為標準。一旦滿足經紀商或經銷商的要求,主體必須根據法律進行注冊。[2018/11/18]

每個成長中的市場自然會發展自己的衍生品市場,最終其規模可能會比其基礎市場大一個數量級。

政策 | 央行:果斷打擊ICO冒頭及各類變種形態:7月6日消息,人民銀行在前期清理整頓境內虛擬貨幣交易場所和首次代幣發行融資(ICO)活動取得初步成效的基礎上,針對相關非法金融活動的新變種與新情況,會同相關部門采取了一系列針對性清理取締措施,防范化解可能形成的金融風險與道德風險。要果斷打擊ICO冒頭及各類變種形態。密切監測、加強研判,打早打小、防患于未然,向市場傳遞更為明確的監管信號。[2018/7/6]

這也是為什么去中心化金融(DeFi)領域中的許多人都非常看重去中心化衍生品的潛力的原因,與傳統金融相反,去中心化衍生品的開發者可以由任何人以無需許可和開放的方式進行創建。反過來,這提高了已經停滯了一段時間的傳統金融創新速度。

現在,我們對衍生品有了更多的了解,讓我們深入DeFi中一些最重要的衍生品協議。

當談論DeFi衍生品時,Synthetix通常是我們想到的第一個協議。

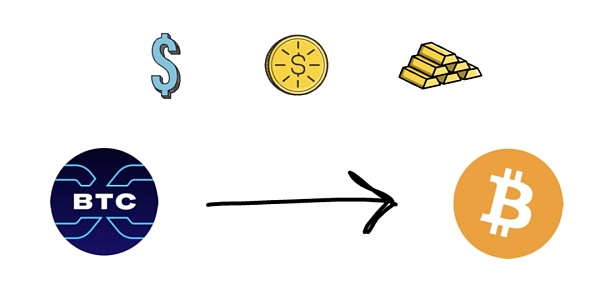

Synthetix允許創建跟蹤其基礎資產價格的綜合資產。該協議當前支持合成法定貨幣,加密貨幣和商品,可以在諸如Kwenta,DHedge或Paraswap的交易平臺上進行交易。

Synthetix模型基于債務池。為了發行特定的合成資產,用戶必須以SNX代幣的形式提供抵押品。

3%以太坊被各類項目方掌握:人們普遍認為持有很多加密貨幣的人有能力通過單一的銷售訂單來影響市場。然而,市場影響力最大的并非他們,而是擁有價值數十億美元以太坊的區塊鏈項目方。據估計,超過3%的以太坊被掌握在這些項目方手中,當這些項目以太坊流出時,對市場的影響效果將是驚人的。[2018/3/20]

該協議要求超額抵押——目前抵押率為500%。這意味著,系統中每鎖定500美元的SNX,就只能發行價值100美元的合成資產。這主要是為了應對合成資產的任何急劇價格變化,并且將來很有可能降低抵押率。

Synthetix也是首批遷移到Layer2的DeFi項目之一,以降低gas費和使協議更具可擴展性。

目前大約有18億美元價值鎖定在Synthetix協議中。

UMA是另一個允許創建合成資產的協議。

這里的主要區別在于,UMA不是超額抵押協議,而是依靠具有財務激勵作用的清算人來發現不當的抵押頭寸并將其清算。

UMA的模型允許創建“無價格”衍生產品。這是因為該模型不依賴價格預言機——至少在樂觀情況下如此。反過來,這允許添加合成資產長尾,否則合成資產就無法獲得可靠的價格信息,因此無法在Synthetix中創建它們。

UMA的智能合約目前鎖定的總價值超過6300萬美元。

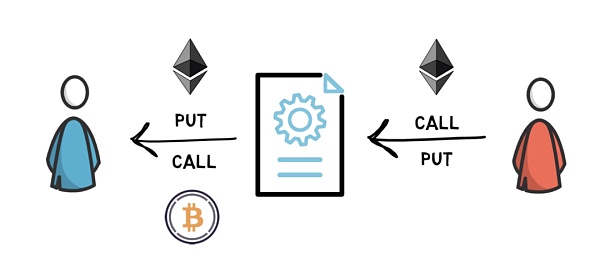

Hegic是一個相對較新的defi項目,它允許以非托管和無許可的方式進行期權交易。

用戶可以在ETH和WBTC上購買看跌期權或看漲期權。他們還可以成為流動性提供者并出售ETH看漲期權和看跌期權。

推出三個月后,Hegic在該協議中鎖定了近1億美元的總價值,累計期權交易量約為1.68億美元,產生了超過350萬美元的費用。

有趣的是,Hegic由一個匿名開發人員開發,這再次顯示了DeFi的強大特點,與傳統金融相反,即使是一個人或一小群人也可以構建有用的金融產品。

另一個允許交易期權的DeFi項目是Opyn。

Opyn于2020年初推出,剛開始時提供ETH漲跌保護,使用戶能夠對沖ETH價格變動,閃電崩盤和波動性。

他們最近推出了該協議的V2版本,該協議提供歐洲的現金結算期權,可在到期時自動執行。

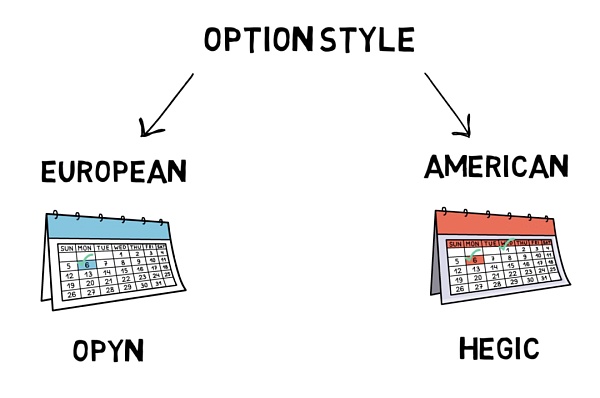

有兩種主要的期權類型:歐式和美式。

歐式期權只能在到期時行使,而美式期權可以在到期日之前的任何時間行使。

與Opyn相比,Hegic使用美式期權。

Opyn協議會自動執行貨幣中的期權,因此期權持有人無需在到期日或之前采取任何措施。

自發布以來,該協議的交易量超過1億美元。

Perpetual是去中心化衍生產品領域的另一個相當新的進入者。

顧名思義,Perpetual允許交易永續合約。永續合約是很多中心化交易平臺(如Bitmex,Binance和Bybit)使用的加密貨幣領域中的一種流行交易產品。它是沒有到期日或結算日的衍生金融合約,因此可以無限期持有和交易。

目前,Perp協議允許交易ETH,BTC,YFI,DOT和SNX。

交易以USDC資助和結算,USDC是defi領域中一種流行的穩定幣。

Perp協議的所有交易都使用xDai Chain(第2層擴展解決方案)進行處理。這使得協議的gas費用極低,并且目前由該協議補貼。

這意味著,在Perp協議進行交易時,目前沒有gas費。僅在將USDC存入平臺時才需要支付gas費。

該協議僅上線一個月,但已經成功實現了超過5億美元的交易量和產生50萬美元的交易費。

dYdX是一種去中心化衍生品交易所,提供現貨,保證金以及最新的永續交易。

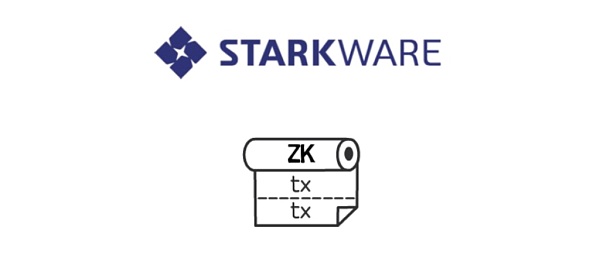

dYdX體系結構將非托管的鏈上結算與帶有訂單簿的鏈下低延遲匹配引擎結合在一起。

除此之外,dYdX團隊還在第2層上為永續合約開發新產品,該產品由StarkWare的ZK Rollups支持,該產品將于2021年初推出。

2020年dYdX上所有產品的累計交易總額達到25億美元,比上一年增長40倍。

dYdX最近在B輪融資中籌集了1000萬美元,該輪融資由Three Arrows Capital和DeFiance Capital領投。

BarnBridge是一種風險代幣化協議,可以對沖收益敏感性和價格波動。

這可以通過訪問其他defi協議的債務池,并將單個池轉換為具有不同風險/回報特征的多個資產來實現。

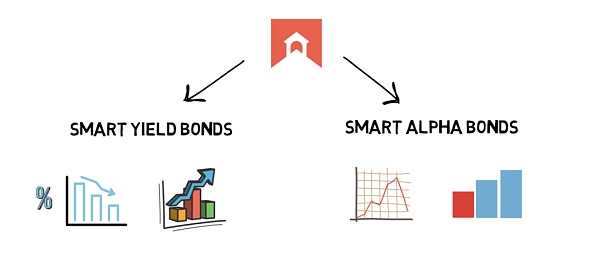

目前,BarnBridge提供兩種產品:

智能收益債券:使用基于債務的衍生品降低利率波動風險

以及智能Alpha債券:使用分段波動率衍生品來減輕市場價格風險。

該協議目前鎖定的總價值超過3.5億美元。

BarnBridge還正在開展一項流動性挖礦計劃,該計劃將其代幣BOND分發給在其平臺上質押穩定幣,Uniswap BOND-USDC LP代幣或BOND代幣的所有用戶。

正如我們前面提到的,傳統金融中的衍生產品市場巨大,而去中心化金融中的市場將會變得多么有趣。

越來越多的項目啟動衍生協議并能夠以無許可和去中心化的方式創建新穎而令人興奮的金融產品,也令人感到驚奇。

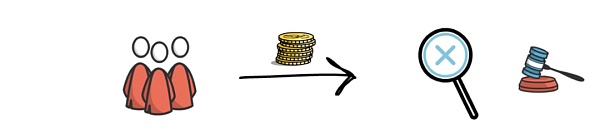

還有一件重要的事情——與新的DeFi協議進行交互可能會帶來風險。因此,在使用本文提到的任何協議之前,請務必先進行盡職調查,因為這些項目大多數仍處于beta或alpha版本。

Tags:DEFIEFIDEF區塊鏈Defina FinanceBrainaut DefiDeFiDrop區塊鏈存證的特征有

DeFi數據 1.DeFi總市值:607.07億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.過去24小時去中心化交易所的交易量:26.6億美元 交易量排名前十的DEX.

1900/1/1 0:00:00在春節來臨之前,向來比穩定幣還穩定的FIL,忽然從22美元左右暴漲到52美元。這一輪的上漲來得猝不及防,可以說是平地一聲雷。目前FIL經過了劇烈的波動,現在是42美元.

1900/1/1 0:00:00春節期間,全球各類資產均大幅上漲,比特幣價格勢如破竹,價格站上52000美元再創新高,2月累計漲幅高達60%,總市值超越騰訊.

1900/1/1 0:00:00BTC還會上漲嗎? 在本輪牛市中,根據CoinMarketCap的統計,BTC已經于1月8日盤中創下了新的歷史最高價41946.74美元,但隨后立即調整狀態.

1900/1/1 0:00:00最近,英偉達徹底被以太坊“漲服”了,宣布了兩個重磅的事情。第一,通過軟件對RTX3060顯卡降低50%的哈希率,也就是說,挖礦效率降了一半,目的就是抑制礦工對RTX3060的瘋狂掃貨行為.

1900/1/1 0:00:00比特幣不可遏止的上漲勢頭創造了資本市場上的一個神話,根據CoinDesk公司數據顯示,比特幣在2月16日盤中最高達到了到50584.85美元,為史上最第一次觸及5萬美元這一歷史最高點位.

1900/1/1 0:00:00