BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD+1.06%

ADA/HKD+1.06% SOL/HKD+0.71%

SOL/HKD+0.71% XRP/HKD+0.84%

XRP/HKD+0.84%

Overview概述

金融衍生品是金融市場的重要組成部分,金融衍生品交易在國際上已經發展成為十分成熟的交易方式。區塊鏈被認為是對未來金融及其產業生態產生巨大變革的技術力量。各類數字通證交易市場,雖然發展時間較短,但如今已經日漸成熟,數字通證衍生品交易市場也飛速發展。

Report報告

什么是金融衍生產品

金融衍生品和期權。金融衍生品還包括具有遠期、期貨、掉期和期權中一種或多種特征的混合金融工具。

這種合約可以是標準化的,也可以是非標準化的。標準化合約是指其標的物(基礎資產)的交易價格、交易時間、資產特征、交易方式等都是事先標準化的,因此此類合約大多在交易所上市交易,如期貨。非標準化合約是指以上各項由交易的雙方自行約定,因此具有很強的靈活性,比如遠期協議。

惠譽:比特幣或增加薩爾瓦多銀行業面臨的監管和反洗錢風險:金色財經報道,惠譽表示,比特幣可能增加薩爾瓦多銀行業面臨的監管和反洗錢風險。雖然監管機構尚未公布詳細的實施指南,然而,比特幣價格的高度波動將對其作為價值儲存和支付手段的用途構成挑戰。[2021/6/25 0:04:58]

金融衍生產品的作用有規避風險,價格發現,它是對沖資產風險的好方法。但是,任何事情有好的一面也有壞的一面,風險規避了一定是有人去承擔了,衍生產品的高杠桿性就是將巨大的風險轉移給了愿意承擔的人手中。這三類交易者共同維護了金融衍生產品市場上述功能的發揮。

交易者可以分為三類:

對沖者對沖者采用衍生產品合約來減少自身面臨的由于市場變化而產生的風險。

投機者投機者利用這些產品對今后市場變量的走向下賭注。

以及套利者套利者采用兩個或更多相互抵消的交易來鎖定盈利。

瑞士推出修正案 提高區塊鏈和加密貨幣行業法律清晰度:瑞士議會周四通過了一系列金融和公司法修正案,承認區塊鏈和加密貨幣行業。據悉,政府已經修改了從公司破產到證券交易的幾項法律,進一步定義了運行加密貨幣交易交易所的法律要求,以減輕使用加密貨幣進行洗錢的風險。新法律可能會在明年年初生效,此后,區塊鏈和加密貨幣行業以及去中心化金融將在瑞士獲得巨大推動。(Cointelegraph)[2020/9/10]

來源:標準共識

傳統金融衍生品產生背景

20世紀70年代,西方國家開始不斷放棄凱恩斯主義政策,允許利率、匯率等市場價格有更大的浮動空間,最終導致美元與黃金掛鉤、協議國貨幣與美元掛鉤的布雷頓森林體系徹底瓦解。新自由主義經濟政策不僅使西方資本主義國家漸漸走出了滯漲的困境,也開啟了當代經濟全球化新浪潮。在這個新的國際經濟體制下,國際貿易、跨國投資和融資的快速增長,使國際投資者在各領域擁有了更多的選擇,但也面臨了與以往相比更多、更復雜的風險。風險既體現在不同生產要素的價格在未來不同時間、不同地點上的不確定性,也體現在不同投資者對這些不確定性的需求和判斷。金融衍生品滿足了投資者面對這些風險而產生的需求。由于投資者風險偏好和敞口的不斷變化,金融衍生品也呈現出連續不斷的發展特征,且交易規模快速增長。

聲音 | 黑石集團CEO:對加密貨幣不感興趣,區塊鏈有能力徹底改變某些行業:投資公司黑石集團(Blackstone)首席執行官Steve Schwarzman表示,他已經習慣了一個由中央機構控制貨幣的世界,因此他不太喜歡加密貨幣的結構。他表示對(加密貨幣)不太感興趣,因為其很難理解。Schwarzman在明確表示自己在未來不會持有任何比特幣的同時,也表示他對區塊鏈技術感興趣,他認為區塊鏈技術有能力徹底改變某些行業。(Live Bitcoin News)[2019/9/18]

相對于傳統金融衍生品的產生,數字通證衍生品的產生,主要是為了滿足市場投資者的投機需求。雖然隨著數字通證衍生品交易市場的不斷發展,越來越多的投資者進入這個市場,逐漸在發現衍生品的套期保值、套利和資產負債管理等其他作用。

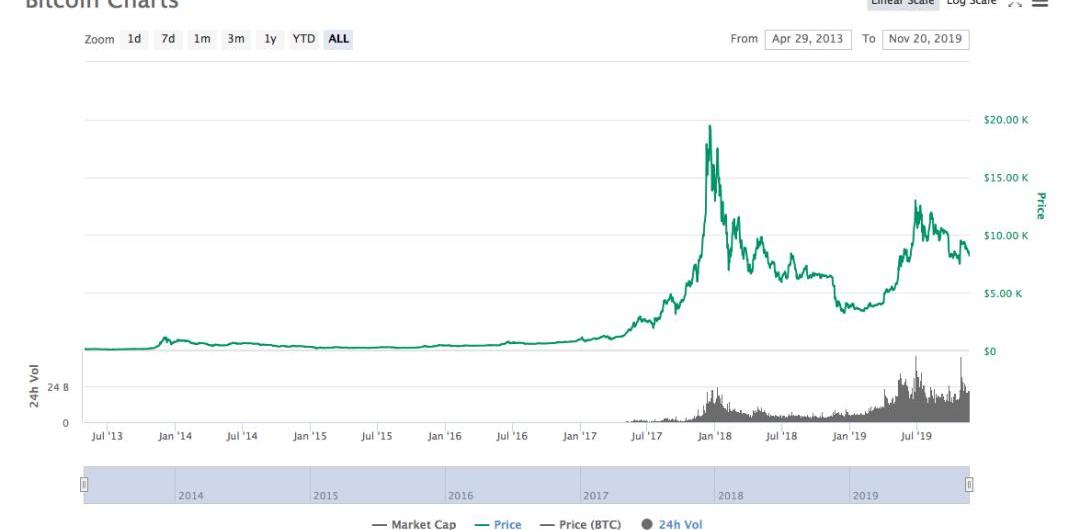

比特幣現貨市場

從2009年1月3日,中本聰打包完成第一個區塊,到2010年5月22日,一名叫LaszioHanyecz的程序員用1萬枚比特幣購買了兩個披薩。再到比特幣價格最高曾達到20,000美元一枚。在整個過程中,比特幣經歷了過山車式的發展,同時也帶動了整個數字通證市場的發展。根據CoinMarketCap的數據顯示,比特幣從2013年日均數千萬美元的交易額發展至日均數百億交易額,在成交額方面增長了上千倍,被更多投資者所認可。

動態 | 銀行業專家預測馬耳他新銀行將在一年內接受區塊鏈:據MaltaToday消息,銀行業專家Roderick Psaila今日表示,明年將有兩到三家新銀行在馬耳他開業,它們將樂于接受區塊鏈技術和數字貨幣。盡管政府為引入監管立法做出了巨大努力,但Psaila還是批評了銀行對采用分布式賬本技術和加密貨幣猶豫不決的批評。[2018/10/5]

來源:CoinMarketCap

比特幣衍生品市場

根據產品形態,目前比特幣衍生品市場可以分為期貨和期權兩大類。

期貨合約是期貨交易所制定的標準化合約,對合約到期日及其買賣的資產的種類、數量、質量作出了統一規定。

反映區塊鏈行業整體表現的TI指數較昨日跌53.67點,BTC轉賬數較昨日劇增16.6%至22.5萬:據TokenInsight 數據顯示,反映區塊鏈行業整體表現的TI指數北京時間24日10時30分報1020.43點,較昨日跌53.67點,跌幅5.35%。TI指數本月最大跌幅達31%,目前已接近4月15日基期值,標志著大盤一個多月的利潤幾乎全部回吐。通用平臺指數TIG同期報1054.30點,跌70.31點,跌幅6.91%。另據監測顯示,BTC轉賬數較昨日劇增16.6%至22.5萬;活躍地址數較昨日上升13%至51萬,反彈至7日均線上方;搜索指數徘徊于今年底部區域。ETH社群活躍度微反彈至0.055%(昨日0.037%),網站流量和全球搜索指數在底部區域暫無抬頭之勢。BCtrend分析師認為,市場新入資金依然不足。若有無量反彈,投資者應注意風險。[2018/5/24]

期權交易是買賣權利的交易。期權合約規定了在某一特定時間、以某一特定價格買賣某一特定種類、數量、質量原生資產的權利。

目前比特幣期貨合約較為普及,多家交易平臺都具有該類別投資品種。比如區塊鏈領域的火幣、OKEx、BitMEX等,以及傳統領域并持有相關牌照的Bakkt、芝加哥商品交易所CME和芝加哥期權交易所CBOE等。

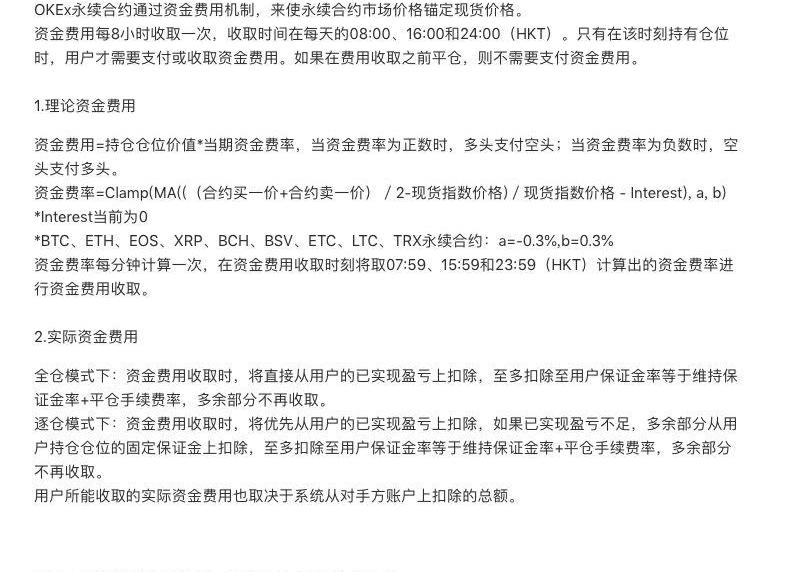

來源:火幣

OKEx和BitMEX更是在交割合約的基礎上開通了永續合約,永續合約是一種新型合約,是在傳統的期貨合約基礎上演變而來。相比于期貨合約,永續合約沒有到期或者結算日,更像是一個保證金現貨市場。因為沒有到期日,缺乏了時間的約束,喪失了套期保值或對沖的意義,很容易把永續合約演變為一個賭博工具。通過永續合約價格錨定現貨價格這個機制,最大程度的去限制對合約價格的惡意操縱。

永續合約相關規定:

在某一時刻,當期貨價格大于且明顯偏離現貨價格,多方需要付費給空方;

在某一時刻,當期貨價格小于且明顯偏離現貨價格,空方需要付費給多方;

偏離的程度越大,付費的費率越高。

來源:OKEx

除了Bakkt的期貨合約以實物結算,其他期貨合約都是以現金結算。目前,期貨合約以現金結算。這意味著,在購買的合同到期時,市場參與者以法定貨幣(如美元)支付或收取期貨到期時的差價。現金結算的期貨合約對比特幣的需求幾乎沒有影響,因為市場參與者只是購買這種數字通證的敞口,而不是購買實際的比特幣。以現金結算的比特幣期貨更傾向于一場賭博游戲,并不會對比特幣的實際需求有過多影響,但當涉及到事物交割之后,交易所必須在到期日前留存足夠的比特幣來滿足客戶的需求,這將影響比特幣的流通情況和需求情況,從而真正對比特幣價格造成實際影響。

比特幣期權尚未形成主流,僅部分小交易平臺出現了比特幣期權交易品種,但無行權屬性。但2019年9月20日衍生品交易所芝商所宣布將在2020年1月13日推出比特幣期權,該計劃正等待監管層評估和批準。

來源:同花順

Conclusion結語

數字通證已經走入傳統金融投資人的視野里,所以市場的不斷擴容,數字通證衍生品市場也將再次進入飛速發展的階段。甚至是數字通證遠期、掉期等衍生品種也會不斷出現。這些新產品將會幫助機構和專業交易員管理數字通證現貨市場風險敞口,并在受監管的環境下對沖數字通證市場的風險。

Tags:比特幣區塊鏈加密貨幣COIADA幣下一個比特幣區塊鏈卡鏈是什么意思加密貨幣行情INVESTINGcoinw交易所

作者:LiangCHE 來源:比推bitpush.news全球領先、多元化程度最高的衍生品市場芝商所官方發布公告稱,其比特幣期貨合約的期權將于2020年1月13日開始交易,目前尚待監管機構審查.

1900/1/1 0:00:00作者:超級君 人的虛歲和實歲,計算的方式是不同的,虛歲是從受精卵開始計算,實歲則是從出生開始計算.

1900/1/1 0:00:00據Cointelegraph11月13日報道,為了提高加密貨幣在瑞士的支付接受度,加密貨幣券商BitcoinSuisse與歐洲支付和交易服務提供商Worldline展開合作.

1900/1/1 0:00:00ETHWaterloo編程馬拉松大賽上,三名開發者用了兩天時間開發了一個新項目——將以太坊區塊鏈與谷歌系統連起來,這樣用戶就可以將ETH充值到自己的電子郵件地址.

1900/1/1 0:00:00來源:小蔥 昨日凌晨,比特幣等主流幣種出現跳水行情。目前,比特幣正極力在8000美元上方獲得支撐。此外,比特幣網絡上獲得正收益的投資者人數以及大額交易的減少都給加密貨幣市場帶來了一絲陰霾.

1900/1/1 0:00:0011月8日,在由巴比特主辦的“2019世界區塊鏈大會·烏鎮”分論壇“技術改變世界:區塊鏈底層基礎設施”上.

1900/1/1 0:00:00