BTC/HKD-0.51%

BTC/HKD-0.51% ETH/HKD-0.69%

ETH/HKD-0.69% LTC/HKD+0.21%

LTC/HKD+0.21% ADA/HKD+0.77%

ADA/HKD+0.77% SOL/HKD+2.95%

SOL/HKD+2.95% XRP/HKD+0.24%

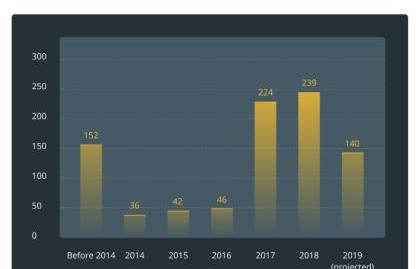

XRP/HKD+0.24%近期,已興起六年多的,爆發性成長的加密資產基金似乎對區塊鏈產業是一劑強心劑。如今,加密資產基金就像區塊鏈產業的催化劑,瘋狂地推動著龐大的商機向前沖刺,從2017年的224檔新基金,到2018年史無前例的推出239檔,加密資產的投資引擎似乎永不停歇。

然而,很多人預測這個數字到2019年會開始下降,但一些調研機構報告顯示,在加密資產前景未明的2019年,加密資產基金市場還是會持續大步前進。

避險or風投?

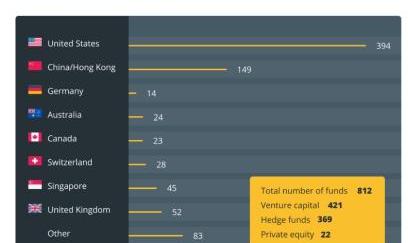

全球總共812檔加密資產基金,包含了369檔加密避險基金以及421檔風險投資基金,剩余部分就是ETFs或私募基金。有一種觀念認為,風投多種選擇的基金模式給區塊鏈新創造了一個絕佳的孵育平臺,因此風投為區塊鏈創造發行加密資產基金是現在的新趨勢。而對于避險投資來說,加密資產有效的最大化分散了投資組合的風險,尤其是基于加密資產波動性大這個特點,例如一些波動性選擇權讓許多避險投資機構在2018年成功建立全球經濟衰退低相關性的投資組合。大部分的避險投資機構采用長線投資策略來面對加密資產,包括通證發行,孵化創新創業,這點和風投有異曲同工之妙。

研報:中國央行即將發行的央行數字貨幣和Libra存在本質差別:零壹智庫發布研報《人民幣3.0——中國央行數字貨幣:運行框架與技術解析》,其中提到,中國央行即將發行的央行數字貨幣和Libra存在本質差別。中國央行數字貨幣是由中國央行發行的法定貨幣,是中央銀行的負債,由中央銀行進行信用擔保,具有無限法償性(即不能拒絕接受央行數字貨幣)。而Libra是一種尚未得到監管許可的數字貨幣。雖然Libra的價值與一籃子貨幣掛鉤,但它仍在很大程度上會對現有貨幣體系造成沖擊,擠占現有各國法定貨幣的使用空間。[2020/3/2]

圖一:加密資產基金???圖片來源:網站CryptoNews

麻雀雖小,五臟俱全

動態 | 灰度研報:超三分之一的美國投資者會考慮投資比特幣:Grayscale Investments(灰度投資)今天發布了“比特幣:2019年投資者研究報告”,首次對散戶投資者的興趣、觀念和關于投資比特幣的誤解進行調查。該研究由金融市場研究公司Q8完成。報告顯示。超過三分之一(36%)的美國投資者會考慮投資比特幣,這代表了一個擁有超2100萬投資者的潛在市場。(Globe Newswire)[2019/7/25]

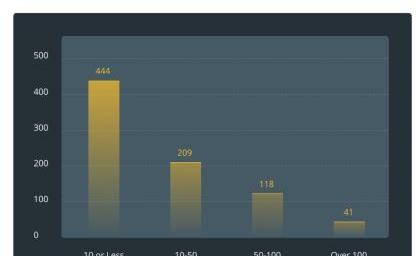

雖然加密資產基金產業正在蒸蒸日上,但根據PWC的報告指出,超過六成的基金操作金額都在一千萬美元以下,換句話說,這些避險基金都是迷你公司,也就是,全公司由不超過五人組成,但是卻管理著金額數量超過五千萬的基金。

動態 | 平安證券晨會研報:區塊鏈等信息技術融合發展趨勢明顯:據證券日報-12月27日券商晨會研報匯編,平安證券認為,在宏觀經濟承壓的大環境下,國內多數行業的中短期前景難言樂觀。不過,由于計算機行業與宏觀經濟波動的相關性相對偏低,政策支持力度不減,加之云計算、大數據、人工智能、區塊鏈等新一代信息技術融合發展趨勢明顯,我們認為計算機行業的復蘇態勢仍將延續,相對表現將好于多數行業。[2018/12/27]

圖二:加密資產管理金額??圖片來源:網站CryptoNews

由此可知,加密資產基金遠遠不到傳統避險基金管理的金額,整個加密資產基金也只占了整個避險基金管理金額的約1%。

投資比特幣?or避險基金?

在傳統產業很難看到避險基金投資報酬率超過它的目標指數,但區塊鏈產業做到了,傳統避險基金那套投資方式在去中心化數字金融下顯得老舊且落伍,從2017-2019年,投資比特幣市場平均獲利是100%,但是統計了40檔加密資產避險基金,他們的收益是1400%。

大摩研報:加密貨幣的興起可能改變央行應對金融危機的方式:摩根士丹利分析師Sheena Shah及其團隊近期發布的研報分析了央行使用加密貨幣的幾個可能的領域,其中最引人注目的潛在應用領域為貨幣政策領域。報告稱,各國央行可以使用加密貨幣,以便在未來一旦發生金融危機時能夠激進地降低利率,減輕危機的影響:“理論上,一個100%數字化的貨幣系統可以允許出現更低的負利率”。[2018/5/15]

更有趣的是,在2017年牛市正旺時,加密資產基金的報酬率相比一般數字資產投資是成長緩慢的,但到了2018年大家恐懼的熊市來臨時,加密資產基金卻主導了市場。當然熊市對于任何一種投資都會產生虧損,但相比比特幣報酬率的-96%,?加密資產-46%報酬算是一個勝利。

在經歷了2018年的熊市后,風險投資分析師開始在低價市場中尋找有潛力且創新的區塊鏈項目,正是他們的幫助,使得加密資產市場在這場重擊后的復出變得簡單了許多。

圖三:每年加密基金發行量????圖片來源:網站CryptoNews

那我們要如何預測加密資產基金的收益?

以經驗來說,一個風險基金的獲利周期是52個月,而且第一年的收益會是第五年的三倍,我們可以很樂觀的預測加密資產基金還在初始期,加密資產基金的平均年齡大概是16個月,所以我們可以猜測,現在還是加密資產基金主要的營利周期,正是可以獲取豐厚報酬的時候。

美國與中國的未來較勁

圖四:各國加密基金數量???圖片來源:網站CryptoNews

一般來說,小型避險基金通常不會成為備受關注的焦點,但是加密資產基金則不然,美國證監局正在擬定對于通證發行以及代幣發行的法規,由于加密資產基金和通證發行及代幣發行有緊密的連結,因此他們面臨比傳統避險基金更嚴峻的監管。像是美國的PanteraCapital,在2018年底就因投資了通證發行而面臨高額的罰款。而中國市場相關機構預測,明年中國加密資產避險基金數量,將會超越美國成為第一大國,而相關法規也在緊鑼密鼓的準備實施中。

避險基金競爭激烈,加密資產基金無論是作為避險投資或是多元化經營項目,都得到了一群金融人士的肯定,由此可見,區塊鏈市場的前景是十分明朗的。就投資現況來說,加密資產基金還屬于一種”奇異投資”,屬于高風險高收益,或許等到幾個起伏周期過后,加密資產會成為股債匯三市之外的另一類獨特的投資產品。

翻譯自網站CryptoNews原文標題《TheStoryBehindtheExplosiveGrowthofCryptoFunds》

原文作者?Kogan

————??end?————

法律聲明:知識產權聲明

凡注明作者為“圳鏈”“達瓴智庫”的所有文字稿件,其版權均歸本公司所有,未經本公司書面授權,任何機構、組織和個人不得轉載、鏈接轉帖或以刪減、截取等其他方式復制發表。

免責條款

本報告中所載的所有內容系由“圳鏈”“達瓴智庫”獨有的數據和分析資源制作而成的,旨在為區塊鏈行業從業者提供技術參考。本公司制作的各類報告僅作參考使用,不構成投資建議,如果訪問者依據本公司出具的報告進行投資或交易買賣而遭受損失,本公司不承擔任何賠償責任。對于訪問者根據本公司出具的報告所做出的其他行為,除非有本公司的明確書面承諾,否則本公司不承擔任何形式的責任。

Tags:區塊鏈比特幣NEWEWS玩區塊鏈的都是什么人買賣比特幣會坐牢嗎太原boxtimenewbankEWS Token

SWIFT近期對外表示,目前正在應對當前提供即時支付服務的挑戰,將通過采用新技術,計劃利用其品牌觸及到Swift網絡之外的社區,以保持其在全球支付領域的領先地位.

1900/1/1 0:00:00日本大阪,以太坊基金會研究員VladZamfir在此前的Devcon5大會上給出了一個明確警示:開發者需要開始考慮以太坊的合規性問題了,而不是寄希望于等以太坊壯大之后政府不得不接受它.

1900/1/1 0:00:009月28日,CFTC公布了最新一期的CME比特幣期貨周報,這一統計區間恰好覆蓋到了本周前半周的暴跌跳水,而統計結果非常好地反映出了各類賬戶在極端行情出現后的應急處置效率.

1900/1/1 0:00:00作者:真本聰 幣圈是一個鼓勵創新的地方。Solana是一個例子。它的高估值和高溢價主要是因為其底層堆棧獨有的共識協議PoH(ProofofHistory)以及其七大技術創新.

1900/1/1 0:00:00導語:?對于路線圖1,團隊專注于安全性和可靠性,并致力于將其他合作伙伴整合到即將到來的Libra主網中。自6月份正式發布Libra項目以來,開發人員社區的反應一直非常熱烈.

1900/1/1 0:00:00文/一柒 來源/麻瓜派? 2019年6月5日,美國證券交易委員會正式起訴被稱為“西方微信”的社交平臺Kik,稱其在2017年9月非法發行價值1億美元的Kin代幣;10月12日.

1900/1/1 0:00:00