BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD+1.54%

LTC/HKD+1.54% ADA/HKD+3.09%

ADA/HKD+3.09% SOL/HKD+0.7%

SOL/HKD+0.7% XRP/HKD+2.23%

XRP/HKD+2.23%摘要:對比利率模型的優劣。

目前市場上存在多種基于資金池的DeFi貸款服務,每一種服務都提供不同的利率模型,以保持貸款人和借款人需求之間的平衡。

存款人從基于資金池的DeFi貸款服務中獲得的利息與借款人創造的利息成正比。因此,對于儲戶來說,以盡可能高的利率借出盡可能多的代幣的服務是最可取的。同時,從借款人的角度來看,以盡可能低的利率借款是有益的,因此在上述雙方之間找到平衡是至關重要的。

這個過程中的主要因素是利用率。對于這些基于資金池的DeFi貸款服務,資金池是由貸款者存入的資金維持的,貸款者從資金池中取出貸款。利用率是貸出資金的一個指標(總借款),而代幣的總可貸出金額(總存款+協議權益)則是另一個指標。

通常,高使用率表示用于貸款的資金池的百分比較高,因此,存款人的利率更高。相反,較低的利用率意味著更少的貸款,更低的利率。

索尼:推出基于“數字藏品”的PlayStation Stars忠誠度項目:金色財經報道,據playstation官方網站消息,索尼公司宣布將在今年晚些時候針對 PlayStation 客戶推出一項名為 PlayStation Stars 的新忠誠度計劃,該計劃將獎勵玩家可在 PlayStation Store 上使用的積分以及該公司的“數字藏品”新功能。索尼公司表示,加入“PlayStation Stars”忠誠度計劃是完全免費的,玩家可以通過參與活動和每月簽到來獲得獎勵,其中就包括“數字藏品”獎勵。索尼互動娛樂副總裁 Grace Chen 將其描述為“PlayStation 粉絲喜歡的事物的數字表示”。不過,Grace Chen 解釋說這些“數字藏品”絕對不是 NFT,也不能交易或出售,PlayStation Stars 目前暫時沒有利用區塊鏈技術。[2022/7/15 2:14:09]

這種決定利率的機制有兩個主要目的:

Apollo Fintech宣布其基于區塊鏈的全國支付平臺NPP已完成開發:非洲區塊鏈公司Apollo Fintech宣布完成其全國支付平臺(National Payment Platform。NPP)的開發。據了解,這是一個創新的無現金系統,旨在使央行能夠發行主權數字貨幣(穩定幣)供全國使用。在央行發行后,NPP系統支持政府機構或央行增加商業銀行和代理機構。整個平臺都有能力通過app、短信、二維碼、卡、離線碼等,從商家到p2p交易推動經濟發展。授權銀行可以搭載公民和商人進行主流交易,包括貨幣存取、貨幣兌換、轉賬以及商品和服務的支付。(Africa Business CCommunities)[2020/8/13]

1、存款利率高

為存款提供高利率,提高存款的利用率勢在必行。

動態 | IBM正在開發基于區塊鏈的科研系統:IBM透露,它正在開發一種基于區塊鏈的系統,該系統允許科研人員進行動態合作。旨在簡化科學研究過程。 這將使全球的科學家能夠在科學項目中進行合作并共享數據,而不會有數據被第三方篡改的風險。[2018/11/14]

如果貸款者和借款者的需求在當前的市場利率下得到滿足,那么更高的利用率將為存款人帶來更高的利率。這在系統中創建了一個健康的強化循環。然而,如果利率很低,那么提供給存款人的利率也會很低,從而降低了他們將資金留在系統中的動機。這將導致提現的增加,導致資金池不斷減少。這最終導致系統的活動降低。

2、穩定的提款

為了能夠統一地響應取款請求,重要的是保持一定數量的資金可用來立即取款。如果系統無法處理所有的取款請求,則增加了發生銀行擠兌的可能性。這將破壞系統的信譽,并導致用戶流失。為了防止這一切發生,必須將利用率保持在一定的水平。如果利率接近100%,就必須通過迅速提高利率來鼓勵收回借出的資金或增加存款,以確保資金池的流動性。

動態 | ICST將基于Plasma開發子鏈:ICST發布項目周報稱,目前已完成以太坊兩層擴展方案、狀態通道技術以及子鏈方案Plasma的調研,包括雷電網絡、MVP、Cash、Debit等。ICST項目選定以Plasma為基礎開發子鏈,以實現高TPS并支持ICST直接交易,而不需要ETH。Plasma是一個可擴容的自主智能合約框架,可將區塊鏈的交易量提至每秒十億次左右,由V神與閃電網絡創始人Joseph Poon共同推出。[2018/9/16]

如你所見,利率模型在基于資金池的DeFi貸款服務中發揮著至關重要的作用。每一種服務都花費了大量的時間和精力來完善模型。

以下是對各種DeFi貸款服務及其利息模型的深入分析。本文分析選擇的DeFi項目包括:compound、Fulcrum、dYdX、DDEX和Divine。它們的利率模型主要分為三類:線性模型、多項式模型和指數模型。

物理學家Sjors Provoost計劃開發基于閃電網絡的額審查系統:上周五,一位對比特幣感興趣的物理學家Sjors Provoost發布了一項類似Patreon的加密貨幣項目,旨在建立可長期接受捐贈的自我托管平臺。同時該科學家表示,他們還將開發基于閃電網絡的審查系統——Matreon。[2018/4/12]

線性模型

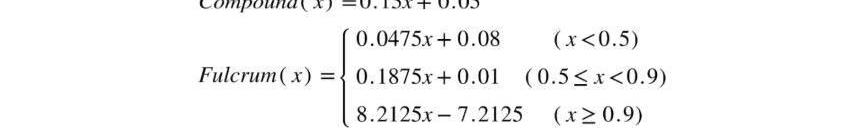

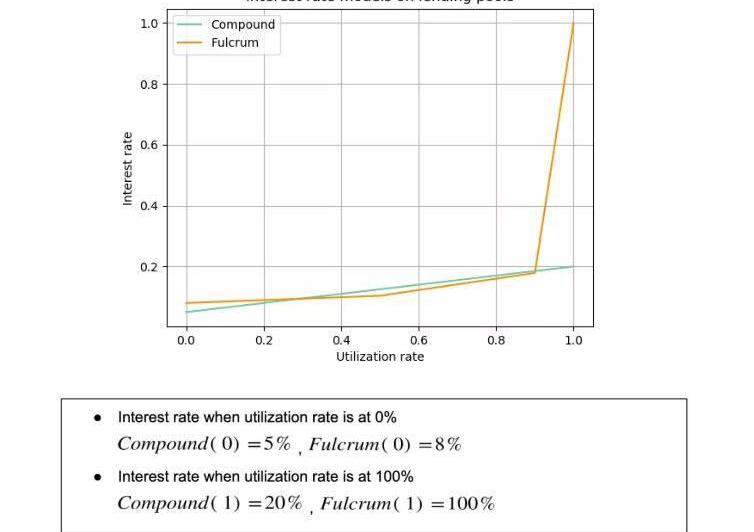

Compound和Fulcrum使用的是線性利率模型。

線性利率模型(Compound和Fulcrum)

隨著利用率從0%上升到100%,Compound的利率保持在之間,Fulcrum的利率保持在之間。

1、在目前市場利率(DAI為12.5%)下,Compound在50%的利用率下達到平衡,而Fulcrum是在61.3%,Compound<Fulcrum。

2、在90%利用率下,Compound斜率為0.15,Fulcrum斜率為8.2125(x=0.9+時的導數),Compound<Fulcrum、

我們假設提取資金池的配置為10%,因此選擇了90%的利用率進行比較。

對于Compound等簡單的線性模型,必須選擇較低的坡度才能獲得較高的利用率。當利用率較高時,與其他模型相比,降低利用率以達到穩定的壓力較低,且該模型存在較大的銀行擠兌風險。然而,Fulcrum引入了另一個具有一定值的線性模型,從而降低了該模型所具有的風險。

多項式模型

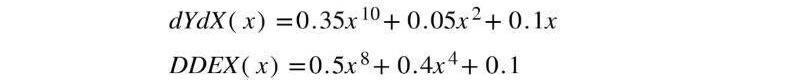

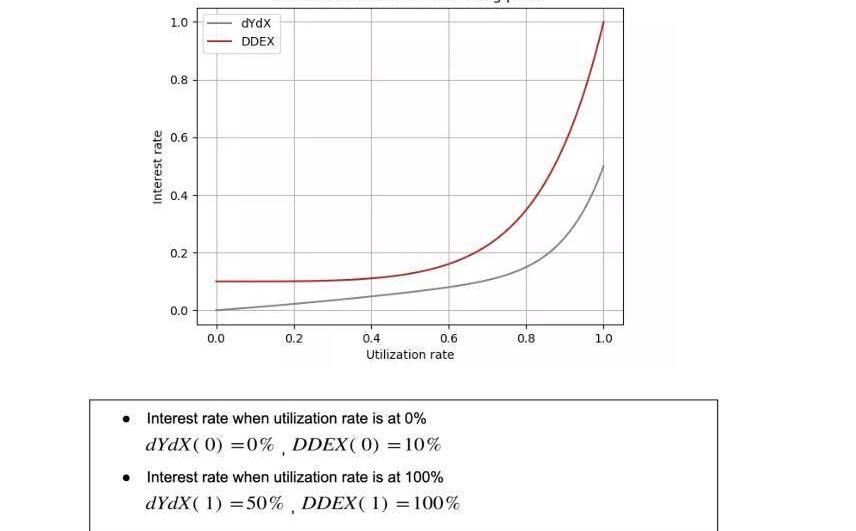

dYdX和DDEX是使用多項式模型計算利率的服務。

利率多項式模型(dYdX,DDEX)

隨著利用率從0%上升到100%,dYdX的利率保持在,DDEX的利率保持在之間。

1、在當前市場利率下,dYdX達到均衡的利用率為75.5%,DDEX為49.1%。(dYdX<DDEX)

2、在90%利用率下,dYdX斜率為1.55,DDEX斜率為3.08(x=0.9+時的導數)(dYdX<DDEX)

多項式模型的利率隨著利用率接近100%而急劇上升。與線性模型相比,多項式模型能更好地實現資金的穩定性,便于提取資金。

指數模型

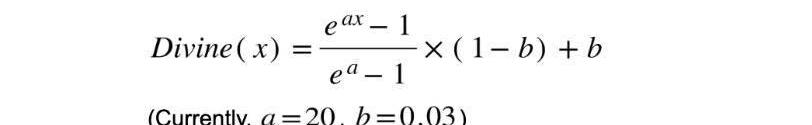

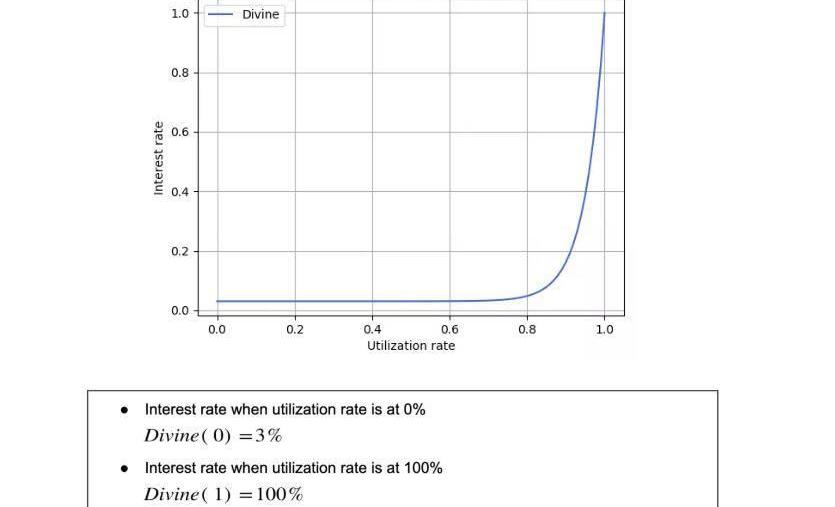

最后,Divine是一個使用利率指數模型的服務。(目前由Trinito使用)

利率指數模型(Divine)

隨著利用率從0%上升到100%,Divine的利率保持在之間。最小利率通過值b設定,斜率由值a確定。

1、在目前市場利率下,Divine達到均衡的利用率為88.4%。

2、在90%的利用率下,Divine的斜率為2.63。(x=0.9+的導數)

指數模型與多項式模型相似,可以在利用率較高時迅速提高利率,增加資金實現流動性的動力。同樣,從上圖中可以看出,曲率系數高(a=20),在一定的利用率(70%)以下,可以提供一個相當固定的利率。這是一個很大的優勢,因為該系統可以在不進行額外干預的情況下提供流動性和利率的穩定,本質上解決了大多數基于池的DeFi貸款服務固有的風險。

正如您所看到的,每個DeFi貸款服務都有一個適合其服務的不同利率模型。因此,很難說哪一個是完美的。這些都在經受市場的檢驗,完善利益模型機制、提高效益的工作還將繼續。

作者:DivineProtocol

編譯:共享財經Neo

本文是基于我在Chain-In會議上的演講而寫的:https://youtu.be/yzQ4OPjPPP0我們為什么要關心比特幣的治理?比特幣的治理之所以如此重要.

1900/1/1 0:00:00Facebook發布Libra?白皮書后的第九十天,Libra依舊掙扎在監管泥沼中,無法脫身。從6月推出白皮書至今,Libra仍未獲得任何國家的正面支持.

1900/1/1 0:00:00“94”對于幣圈來說是非常熟悉的數字,2017年9月4日央行正式叫停數字貨幣首次代幣發行,大批交易所也在那時要么關門大吉,要么搬離海外.

1900/1/1 0:00:00本文是福布斯英文版撰稿人Alison??McCauley的文章,她是UnblockedFuture的創始人兼首席執行官,Unblocked??Future是一家咨詢公司.

1900/1/1 0:00:00OKEx行情顯示,北京時間9月17日晚20點,以太坊價格成功突破200美元;截止18日早上9點,ETH暫報212美元,24H漲幅7%。時隔一個月之后,ETH成功站上200美元大關.

1900/1/1 0:00:00據外媒今日消息,美國眾議院金融服務委員會(HouseFinancialServicesCommittee)計劃下周就加密貨幣和Facebook的Libra項目等一系列問題向美國證券交易委員會(S.

1900/1/1 0:00:00