BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0%

LTC/HKD+0% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+0.41%

SOL/HKD+0.41% XRP/HKD+0.44%

XRP/HKD+0.44%在去中心化平臺和中心化平臺上貸出你的加密資產可能存在風險。讓我們嘗試通過通過與傳統金融資產進行比較,進一步評估用加密資產放貸產生的風險與回報。

風險/回報

風險/回報的定義是:一筆投資中

獲得的收益和這筆投資中

所承擔的風險之間的關系。下面幾個金融工具基本上遵循了風險/回報規律,即從低風險低回報開始,慢慢獲得更高的風險和更高的回報:

短期債務→長期債務?→?財產?→?高收益債務?→?股權

讓我們做個假設,所有與加密資產相關的投資活動都落在了上述頻譜的最右邊,其中當然也包括加密資產的借貸。投資加密資產通常會被視為高風險,但實際上,大多數投資都是在非常高的回報預期中進行的,尤其是在過去的十年時間里,其他資產類別的表現很少會優于加密貨幣市場。

單就這一點,就足夠刺激許多投資者和投機者跳入加密貨幣市場追逐百倍收益了。然而,加密市場本身與其他市場沒有什么不同,同樣遵循經濟周期,特別當市場不確定的時候,投資者會轉向選擇安全避風港也就是低風險的投資替代方案。

億萬富翁Mark Cuban:堅信加密資產是價值的存儲方式:達拉斯小牛隊老板、億萬富翁Mark Cuban表示,他堅信加密資產是價值的存儲方式,新一代推動了比特幣和以太坊等數字貨幣的興起。Cuban補充說,存儲價值的能力還包括其他加密資產。(The Daily Hodl)[2021/2/10 19:23:15]

在2018-2019年的熊市中,加密資產借貸平臺就曾被看作是「安全避風港」,可加密資產放貸的風險/回報是否真的值得呢?下面就讓我們來看看:

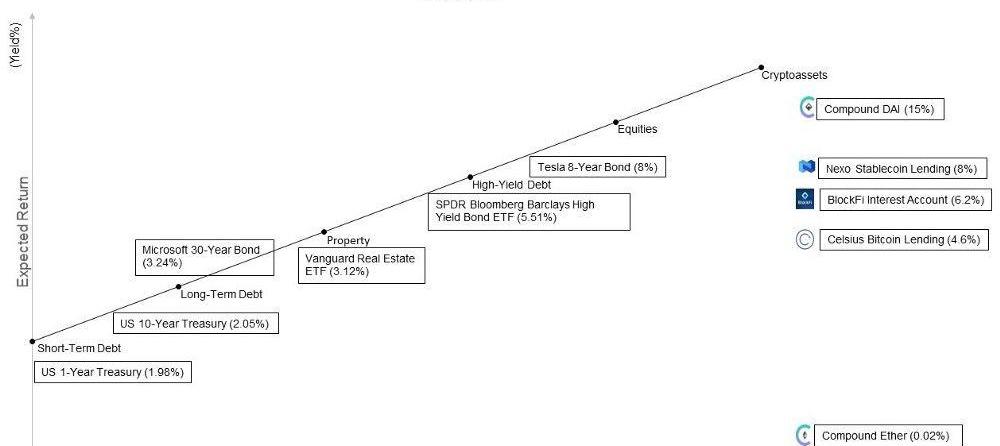

2019年7月31日的風險/回報率,由于金融市場的不確定性,這一趨勢在七月底期間發生一些重大變化

上圖顯示了一些最受歡迎的加密放貸市場中的各種「證券類」產品,你可能注意到了圖中右上方的就是加密資產放貸,代表了它的風險是最高的,甚至高過加密資產——之所以會這樣,可能是因為加密資產放貸中存在交易對手風險等很多附加因素。

聲音 | 法國央行副行長:加密資產為改進現有支付系統帶來機會和挑戰:法國央行副行長Denis Beau在題為《加密資產在支付系統中的作用》文章中討論加密資產為支付系統帶來的新機會以及挑戰時稱,在支付工具領域,目前存在現金支付份額減少,而無現金支付在行為變化和技術創新的推動下發生轉變的雙重趨勢,而加密資產的開發是這些影響支付工具和系統的基本趨勢所推動的創新之一。加密資產具有獨特的金融、貨幣和技術特點,使它們有別于金融機構和中央銀行發行的貨幣和支付工具,并帶來具體的好處:區塊鏈技術和更廣泛的分布式賬本技術可以幫助滿足市場的需要和需求;分布式賬本技術可以幫助彌補現有批發市場基礎設施的現行限制。

但同時,正在接受技術和經濟試驗的加密資產不僅帶來了改進現有支付系統的機會,有帶來了重大風險。現今的加密資產不能令人滿意地提供結算資產的預期品質,達到可以與商業銀行貨幣和中央銀行貨幣互換使用的程度,更不用說取代作為價值的集中參考央行貨幣了,或作為批發交易的特權結算資產,或作為其法定貨幣地位的最后追索權結算資產。加密資產前端和后端支付安排會明顯面臨各種性質的風險,包括洗錢和資助恐怖主義、消費者和投資者保護的法律、財務、運營和合規風險,如果要使它們不能成為我們支付系統中的“薄弱環節”,就需要認真加以解決這些風險,需要認真加以解決這些風險,以免損害整個支付鏈的安全。

此前10月17日消息,法國央行副行長Denis Beau曾呼吁建立關于加密資產的全球監管框架,并希望中央銀行試驗自己的央行數字貨幣(CBDC)。(數字資產研究院CIDA)[2019/10/24]

從本質上來說,利率是由供需關系決定的,但就目前而言,不可否認加密資產借貸市場存在一定程度的投機性質,所以我們會看到一些加密資產放貸具有令人瞠目的年回報率。穩定幣和比特幣基本上有高利率,但特殊情況除外,比如DAI出現過大約12%的年利率,而Compound平臺中甚至一度達到15%。其他加密資產放貸的年利率更低一些,通常在0.1%-2%,包括ETH、BAT、REP等。需要特別說明的是,任何超過此范圍的、更高的利率都是相當可疑的,也需要你特別謹慎地對待。

動態 | 修訂后的“加密資產”基金結算法獲得批準:據日本經濟新聞 5月31日消息,修訂后的“基金結算法”和“經修訂的金融工具和交易法”,其中包括加強加密貨幣兌換和交易規則的措施,于3月31日上午在日本上議院全體會議上獲得批準。獲批的法案預計于2020年4月實施。根據G20等國際會議中使用的表達方式,虛擬貨幣被重命名為“加密資產”,以防止使用諸如日元和美元等合法貨幣進行錯誤識別。金融服務局已經成立了一個加強監管的專家組織,并一直在優化規則。[2019/5/31]

編者注:

目前不確定加密資產是否屬于證券類產品,但為了便于分析暫將其統一納入相關金融產品類別中。

另外,如果你想要了解更多關于如何確定加密借貸平臺費率的知識,強烈建議閱讀一下RoyLearner的文章:

https://medium.com/wave-financial/crypto-lending-too-good-to-be-true-fc010e7fc86c

動態 | 塞浦路斯證監會CySEC主席:反洗錢條款必須適用于加密資產:據FX168財經報社消息,在塞浦路斯舉行的iFX博覽會上,塞浦路斯監管機構主席Demetra Kalogerou談到了監管和監控加密貨幣空間的重要性,因為如果放任不管,它可能會危及金融市場。Kalogerou表示,反洗錢條款必須適用于加密資產;一方面,我們認識到基于加密資產的新技術的價值,包括區塊鏈在現代交易中的長期適用性。另一方面,我們看到加密資產本身存在已被證實的反洗錢和FTC風險,這不僅會損害投資者保護,還會損害市場的完整性、合法性和支撐市場的基礎設施。[2019/5/23]

基于上述數據,我們將其與傳統的固定收益證券進行比較,這樣就能更好地評估風險/回報。

舉個例子,我們以美國國債

作為比較標的,這些債券通常被認為是無風險的,因為它們都是由美國政府支持的債務背書,所以違約的可能性非常低,你甚至可以直接將美元存入基于當前匯率支付利息的貨幣市場賬戶來獲得大致相同的收益。如果對標美國國債的話,是否2%甚至更低一點的年利率能夠確保加密資產放貸不會受到交易對手風險的影響?顯然不是,因為人們總是期望獲得更高的回報。

聲音 | Reddit用戶:Liqui.io交易所正通過Binance和Bancor清算其客戶的加密資產:據bitcoinexchangeguide消息,Reddit上一個叫mastertim1的用戶發帖表示,Liqui.io交易所最近已將其大部分數字貨幣下線并只給客戶15天的退市時間,其中包括NET、XID、PTOY、NEU、ZRX、REN、AE、DNT、QRL、SNM、SRN、STX等幣種。該用戶肯定Liqui.io一直在清算資產,而且有些交易所用戶已經在虧損。根據最初的宣傳海報顯示,Liqui.io公司正在使用Bancor和Binance來兌現這些資金。[2018/11/14]

當然,美國也有一些高收益債券

,其收益率可以達到6%——雖然此類債券也有較大違約可能性,但它們同樣也獲得了一些可靠的公司支持,因此與風險更高、且未定義的加密借貸平臺相比,即便是都有6%的投資回報率,傳統債券的風險性仍然較低。而且從這個角度來看,對于6%

年平均回報率的投資產品來說,風險/回報這套評估方式似乎并不太適合。

如果你拜讀過AriPaul的分析文章,會發現加密資產的放貸收益率其實應該與創業貸款差不多、甚至更高

,也許年收益率到這個級別時,才能證明風險/回報的合理性。到目前為止,只有Compound平臺中的DAI接近這個數字,其年收益率峰值達到過18%左右。

然而由于Compound中的DAI是一個穩定幣,因此限制了投資者參與行情漲跌的機會,而實際上是可以創造機會成本的。

由于借款人不希望接觸太多不穩定的加密資產,因此在一些加密資產借貸平臺上,我們看到貸款來源最多的就是穩定幣——更高的需求=更高的收益

。即便如此,穩定幣借貸的收益率依然比現在大多數銀行提供的利率要高得多,這也是為什么有那么多供應方

涌入到加密借貸平臺的原因之一。

但是,確保每年可以賺取8%左右收益率的大多數穩定幣組合的機會成本是多少呢?

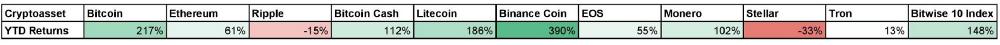

截至2019年7月31日年回報率排名前十的加密資產

正如我們在上表中所看到的,加密貨幣市場價格自今年年初以來出現了明顯的轉變,單看比特幣,你會發現今年迄今為止其回報率已經達到驚人的220%。對于任何一個想要在自己投資組合中分配加密資產的投資者來說,這絕對是他們所期望的投資回報類型。

不過,由于在加密資產領域進行投資會帶來很大的風險,加上額外交易對手風險和機會成本,每年只賺取8%的回報率似乎并不合理

,要知道在傳統金融市場里也有一些具有相似回報率的替代品,而且風險還更低。對于那些「HODLer」來說,這種「長期持有」的投資策略有弊也有利,至少可以讓投資者保持耐心,保管好自己持有的加密資產并等待它創造最大的回報。事實上,每個人都有自己的投資策略和風險偏好,但投資者應該對加密資產放貸中「無風險」收入的概念更加謹慎。

謹慎的投資態度同樣適用于易變的加密資產放貸市場。舉個例子,如果你把比特幣借給某個不知名的交易對手,對方承諾給你提供6%的年收益率,假如對方是

一個黑客或者是一個經常違約的人,那么這筆投資可能就會竹籃子打水一場空,變成100%的損失。當然,如果區塊鏈和相關技術真的能在很多行業里深根發芽、并實現顛覆創新,那么此時帶來的投資回報應該可以滿足投資者的期望了。不過,如果你選擇的是

每年額外增加幾個百分點的投資策略,那么就有可能錯過高回報的機會,而這,也是你會失去的最大機會成本。

最后的想法

現在有人可能會說,加密信貸和借貸平臺比傳統金融有更多優勢。對于那些渴望獲得更多利息收入的人來說,加密資產提供了一個不錯的投資選擇,而且沒有很多約束、流動性、透明度和簡單性。?筆者完全同意這一觀點,這些平臺的優勢是不可否認的,未來這一領域里肯定會與更多創新項目,想到這兒就會令人感到無比興奮。

撰文:HassenNaas,NaasCapital創始人

來源:鏈聞

Tags:ANC加密貨幣BAN穩定幣Renq Finance加密貨幣交易所HEADBANGERS價格ypt穩定幣怎么兌換人民幣

MakerDAO的未來將是密碼金融與傳統去信任化資產的結合。而從Reddit最近的一次討論可以看出,MakerDAO支持者并不認同這條發展道路.

1900/1/1 0:00:00頂著「未來金融」「公鏈前景」兩大光環出生的DeFi,在提出一周年之際被無情地貼上了崩盤、涼涼、停滯等負面標簽.

1900/1/1 0:00:00前言:區塊鏈的治理跟傳統的中心化治理不同,它是分布式的社區治理,但所有的治理都涉及到一個問題,如何確定身份?去中心化的身份是解決區塊鏈治理的必要組成之一.

1900/1/1 0:00:00能夠根據現實情況智能地調整信息內容和交易規則,我們將它們稱為“智能資產”。由于技術催生的高可信度等特征,僅僅依靠信息自身的描述就可以定義資產.

1900/1/1 0:00:00有人說加密貨幣沒有意義,因為這個想法不值得花時間和精力。有人聲稱加密貨幣將提高國家的透明度,并幫助打擊腐敗.

1900/1/1 0:00:00前言:聚合理論是由BenThompson提出的,如果用它來理解DeFi會怎么樣?本文試圖用聚合理論來解釋DeFi,它提出通過將信任和金融服務直接整合到生態系統的功能中.

1900/1/1 0:00:00