BTC/HKD+0.4%

BTC/HKD+0.4% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+1.51%

LTC/HKD+1.51% ADA/HKD+0.33%

ADA/HKD+0.33% SOL/HKD+0.63%

SOL/HKD+0.63% XRP/HKD-0.09%

XRP/HKD-0.09%比推數據顯示,過去24小時,AAVE和COMP價格均呈現V型走勢,短暫超跌10%后又恢復至先前的價格水平。

Compound(COMP)自2018年推出以來一直是最受歡迎的DeFi借貸協議,但根據最新數據走勢,Aave(AAVE)極有機會彎道超車,取代它成為DeFi借貸龍頭。

在《比推》專訪中,Aave整合主管Marc Zeller曾表示,Aave將致力于將DeFi打造成為每一個人服務的工具,而不僅限于富人。

去年8月份,Aave代幣當時仍未更名(前身LEND),并很快就達到了5億美元的市值,即便如此,我們仍在懷疑AAVE是否能發展成為Compound殺手。不出半年,Aave市值增長了八倍,超過60億美元。

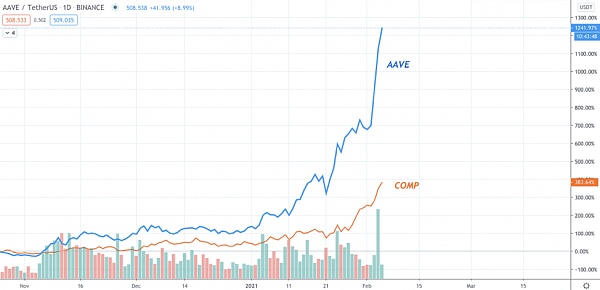

在價格表現方面,AAVE已遠遠超過了COMP。今年年初,COMP的股價約為145美元左右,而AAVE的股價僅在88美元附近。截至2月初,COMP和AAVE的股價均在500美元左右。AAVE自1月初以來增長了450%以上,而COMP的增長幅度相對較小(但仍然是可觀的)為240%。

數據:Aave原生穩定幣GHO發行量突破1800萬枚,7日增幅達74%:8月8日消息,據Etherscan數據顯示,Aave原生穩定幣GHO發行量已突破1800萬枚,截止目前達到18,488,403枚,過去一周增幅達74%。[2023/8/8 21:32:19]

市值指標更加凸顯了這一點。截至2月14日數據,Compound的市值近22億美元,AAVE是它的2.7倍。

這里應該注意的是,只有43%的COMP代幣正在流通。對于AAVE來說,是77%。如果要計算兩者的完全稀釋市值(即在當前價格下整個代幣供應全部流通的總市值),則50億美元的Compound更接近80億美元的Aave。盡管如此,30億美元的差額也是巨大的。

但是,Aave超越Compound這種說法有依據嗎?本文將通過比較幾個重要指標來進行分析。

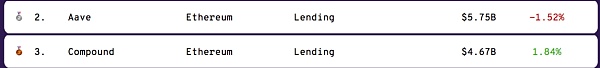

TVL數據代表了協議中抵押資產的全部價值,這與AAVE價格相對于COMP的大幅增長相呼應。DeFi Pulse 2月14日數據顯示,Aave目前的TVL為57.5億美元,Compound為46.7億美元,差額約12億美元。

Aave社區發起在Base上部署Aave V3的提案投票:7月31日消息,Aave社區發起“在Base上部署Aave V3”的ARFC提案投票。目前支持率達99.98%,本次投票將于8月1日3:00結束。該提案建議在Base主網上線后在Base上部署Aave V3,并選擇一系列資產作為抵押品,包括wETH、wstETH、cbETH和USDC。

若該提案通過,將待BGD Labs發布基礎設施/技術評估報告后,根據社區反饋和更新的風險服務提供商建議完善ARFC,并再次提交ARFC進行快照投票以獲得最終批準。如果達成共識,將提交部署AIP提案以激活Aave V3 Base。[2023/7/31 16:08:37]

而2020年底,Compound和Aave的TVL不相上下,兩者在年底前均接近20億美元。

Aave與COMP的TVL。資料來源:Defi Pulse

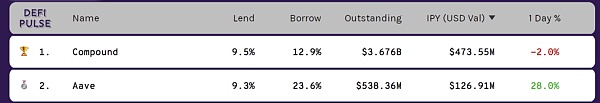

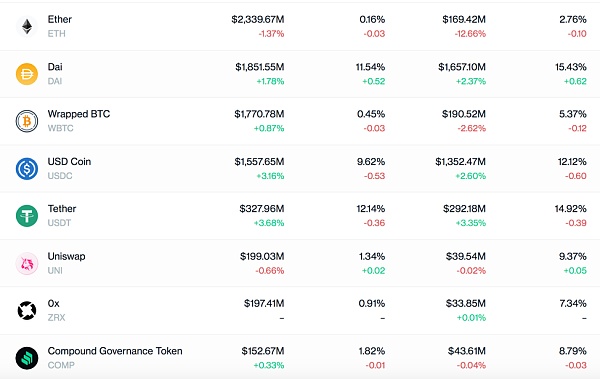

值得注意的是,TVL也衡量借入資產的供應凈額。DeFi Pulse 2月14日數據顯示,Compound的未償還貸款約為36.76億美元。Aave的未償貸款為5.38億美元。

Aave社區發起將V3部署至Base網絡的溫度檢查提案:5月24日消息,據 Aave 治理網站信息,Aave 社區發起將 V3 部署至 Base 網絡的溫度檢查提案。目前該提案正向社區征集反饋意見。此前,Aave 社區已投票決定在 Arbiturm、Metis 和 Optimism 等其他 L2 網絡上部署 Aave V3 協議。[2023/5/24 15:24:16]

Aave與Compound的未償還貸款。資料來源:Defi Pulse

COMP代幣總供應量價值約為1.52億美元,占Compound平臺總供應量的2.2%(= TVL +未償還貸款總額)。

Compound的總供應量。來源:Compound Finance

相比之下,Aave平臺的總發行量中約有30%是其本機代幣AAVE(V1中為7.9億美元,V2中為7.05億美元)。根據協議本身,這些僅是用戶存入的作為借入穩定幣的抵押品。實際上,該協議不允許用戶借用其治理代幣,以避免潛在的治理攻擊,因為有人可能會使用借來的AAVE代幣來獲得額外的投票權。

Aave創始人Stani Kulechov的推特賬號解封:4月29日消息,Aave創始人Stani Kulechov推特賬號在封禁超15個小時后解封。他發布推文再次調侃道,“我回來擔任Twitter臨時首席執行官。”

Kulechov表示,正是推特的此類行動(刪除一個人花了多年時間建立的個人資料以及積攢的粉絲)促使自己和Aave團隊在2月份推出去中心化社交媒體生態系統Lens Protocol。他還表示,用戶應該對其內容擁有完全的所有權。

Twitter此前封禁Kulechov賬號的決定遭到一些知名人士的批評,尤其是特斯拉首席執行官馬斯克曾辯稱,他收購Twitter的主要動機之一是促進言論自由。a16z Crypto負責人Chris Dixon發推稱,“Stani是一位企業家,他創建了Twitter的競爭對手,他居然因為一句玩笑就被Twitter封了。”(The Block)[2022/4/29 2:39:36]

這些數據清楚地表明,與Compound相比,更多的AAVE本地代幣被用作抵押物。AAVE目前提供的產品中有將近25%存入了協議本身,而Compound則只有7.5%。因此,與前者相比,AAVE價格賣壓可能會比COMP更低,因為前者進一步收緊了當前的流通供應。

億萬富翁Mark Cuban或持有12.8萬美元AAVE:根據在Etherscan的鏈上投資組合快照數據,加密業內人士分析稱,達拉斯小牛隊老板、億萬富翁Mark Cuban是一個AAVE鯨魚,可以推斷其已投資了價值超過12.8萬美元的AAVE。Cuban的投資組合還包括ETH和SUSHI。此前他透露仍然保留著在Coinbase初期時的加密貨幣,從來沒有賣過任何代幣。(ambcrypto)[2021/1/29 14:16:28]

AAVE在代幣設計方面比Compound具有另一個吸引人的優勢,即80%的協議費用用于購買和銷毀AAVE代幣。在Compound協議下,收入用于創建平臺儲備金,這些收入由社區管理。

在這種模式下,Aave在過去六個月中賺取了將近1100萬美元的費用, Compound的費用為4180萬美元。這表明,盡管Aave的某些指標數據看起來不錯,但Compound的活躍度更高,并從中產生了更多的收入。但是,COMP代幣持有者不一定能從中受益,而AAVE持有者會通過銷毀更多代幣并由此對AAVE價格產生通縮效應來間接受益。

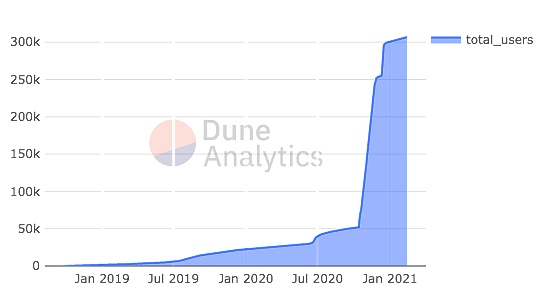

根據Dune Analytics的數據,就唯一的錢包地址數量而言,Compound的用戶仍然比Aave多。

Compound錢包數量趨勢圖。資料來源:Dune Analytics

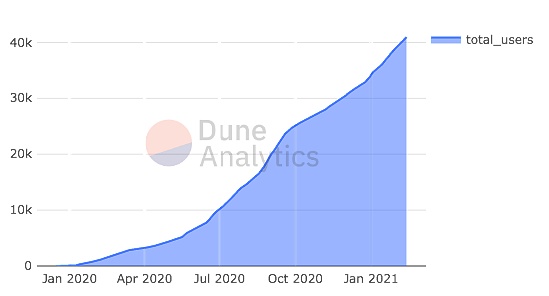

當然,這個度量標準也不是絕對的,因為理論上用戶可以擁有多個錢包。因此,有可能人為地夸大了該度量標準,無法1:1轉換為實際用戶數。盡管如此,它仍然提供了有用的信息:Compound已擁有超過30萬個錢包地址。明顯高于Aave的4萬多個地址(注意:Dune Analytics數據可能僅包括V1用戶。如果包括V2用戶,則這個數字可能會增加)。

Aave錢包數量趨勢圖。資料來源:Dune Analytics

盡管Aave面世的時間晚于Compound,但兩種協議在2020年都實現了用戶的大幅度增長。Aave用戶數量增長趨勢相對穩定;而Compound在2020年1月達到了約2.2萬個地址數量后,從10月中旬到12月底,實現了從5萬到近30萬的大躍進。然而,自2021年初以來,Compound的用戶增長(約+5,000)一直低于Aave(約+6,000)。因此,從這個角度看,Aave逆轉的趨勢很明顯。

在貸款量方面,Compound也優于Aave,市場份額接近77%。Aave的23%份額分配在其V1和V2之間。然而,Compound在整個2020年保持約80%至90%的貸款份額,因此其在2021年的表現略有下降。因此,趨勢可能再次發生變化。

Compound通過COMP獎勵其貸方和借方,從而在貸款指標方面比Aave更具競爭優勢。這導致了“ COMP挖礦”,其中一些COMP用戶以較高的利率借貸,以最大化其COMP回報。

Aave首席運營官Jordan Lazaro Gustave表示,Compound的較高貸款額和用戶數量是其激勵措施的直接結果。他認為,如果Aave協議為流動性提供者實施類似的治理獎勵,那么他們的指標也會有類似的趨勢。

可以肯定地說,如果我們排除激勵性措施(例如Coinbase Earn薅羊毛活動),Aave協議在所有方面都優于Compound。

此外,Jordan提供了可能的Alpha(=關于即將發生的事情的有價值的信息):

“我期待看到Aave開啟流動性挖礦后,前所未有的信貸數字將如何增長”。

盡管兩者在概念上都是非常相似的協議,但事實證明,Aave在實施附加服務方面更快、更具有創新性。Aave支持20多種不同的資產,而Compound僅支持11種。Aave協議還提供穩定的利率,而Compound不提供。

Aave引領了DeFi的發展,包括閃電貸款和信貸委托保險庫。去年12月份,Compound宣布計劃推出Compound鏈,這是一個獨立的區塊鏈,可在多個區塊鏈中提供貨幣市場功能。但是,到目前為止,確切的發布日期仍未公布。

Aave整合主管Marc Zeller對《比推》說:

“Aave的主要特征和優勢之一就是創新,創新,和創新,我們不會止步于此。我們要構建很多東西。截至今天,我們已經對Aave協議進行了一百五十多次整合”。

Compound的創始人Robert Leshner沒有對具體數字發表評論,他說:

“Compound和Aave都在發展。兩種協議都將在2021年實現驚人的增長”。

從目前的數據來看,由于Aave的快速增長,它將來在各個方面都可能取代Compound成為DeFi最受歡迎的借貸協議,這匹黑馬已在許多指標上遙遙領先。它的代幣設計對投資者來說也更具吸引力。

不過,話不能說的太早。迄今為止的銷售數據表明,Aave當前的估值主要來源于市場對其創新的設計、未來發展潛力的押注。畢竟,與其他DeFi協議相比,Aave本身的現金流并不十分可觀。

作者:Lukas Wiesflecker

編譯:Mary Liu

原文標題《回到未來 重識DeFi》互聯網出現之后,人類社會迎來了高速發展,顛覆了信息的生產和傳遞方式,改變了文明的演?進方向.

1900/1/1 0:00:00原文標題:萬字報告丨詳細拆解區塊鏈技術如何改變萬億級別的銀行業?區塊鏈正在改變一切,從支付到私募資本市場,那么傳統的銀行業會接受這項技術還是被它所取代呢?在過去的十年里.

1900/1/1 0:00:00原標題:美國將采用比特幣作為儲備資產「美國將采用比特幣作為儲備資產。」“為什么這么做?因為這樣做完全符合美國的戰略利益.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00前言:與數字人民幣“錢包”相關的專利一共有23項,這些專利對數字人民幣錢包的設計做出了詳細的闡述.

1900/1/1 0:00:002020年減半元年的到來,推動了比特幣、以太坊等主流幣進入高速發展階段。比特幣更是在承接2020年末尾揭開2021年新章之際,所向披靡一路上漲突破5萬美元,屢創歷史新高;以太坊乘著DeFi的東風.

1900/1/1 0:00:00