BTC/HKD-0.67%

BTC/HKD-0.67% ETH/HKD-2.44%

ETH/HKD-2.44% LTC/HKD-2.48%

LTC/HKD-2.48% ADA/HKD-1.27%

ADA/HKD-1.27% SOL/HKD-2.13%

SOL/HKD-2.13% XRP/HKD-2.97%

XRP/HKD-2.97%大家好,我們是Copa?Future,致力于在Web3領域探索更多投資可能性的掘金人。

昨日參與Blofin、Greeks和Deribit主辦的關于加息周期內如何布局加密貨幣市場的會議后,我們也深有感悟,因此想結合我們過去的研究內容和昨日的會議內容,為Web3伙伴們提供關于加密貨幣資產配置的一些行業洞察。本文主要分為美元加息周期解析、會議總結以及Copa的觀點總結三個部分,大家可以選擇性閱讀。

一、本輪美元加息周期解析

1.本輪美元加息周期的背景

2020年初,為應對新冠疫情對美國經濟尤其是金融業的沖擊,美聯儲向市場注入了大量的資金以增強市場流動性。到2021年3月,美國的通貨膨脹率開始突破2%,到2021年10月左右,美國開始對通脹問題產生警覺。2022年3月美國的CPI同比增幅上升至8.5%,為應對通脹問題,美聯儲開始了第一次加息。

為什么過去美國對市場注水沒有引發高通脹現象?這主要得益于全球供應鏈優勢,中國等主要出口國的產能輸出,保障了美國的物價水平的穩定性,但新冠疫情引發全球供應鏈受阻,加之美聯儲的注水行動,因此導致美國發生通貨膨脹現象。

2.本輪加息周期進程和效果

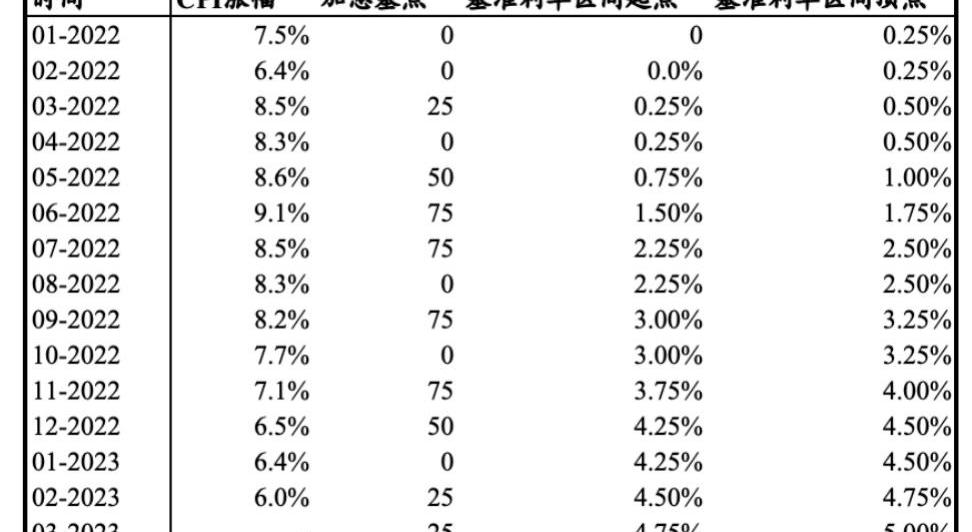

2022年3月開始,由于CPI同比增幅高達8.5%,因此美聯儲開始了第一次加息,加息25個基點,基準利率區間為0.25%-0.5%之間,加息后4月通脹得到控制,CPI增幅降至8.3%。但5月CPI增幅再度反彈上升至8.6%,于是美聯儲只能加大加息幅度,在5月加息50個基點,基準利率區間達到0.75%-1%之間。接下來的6月,CPI增長率不但沒有下降,反而飆升至9.1%,美聯儲不得不繼續加大加息力度,再加75個基點,基準利率區間達到1.5%-1.75%之間。接下來美聯儲又繼續在7月、9月、11月、12月,分別加息75、75、50個基點,最終2022年12月底基準利率區間達到4.25%-4.5%之間。

加拿大監管機構提醒該國公民警惕以假監管機構背書的加密平臺:6月21日消息,加拿大證券管理局發布投資者警告,稱建議加拿大公民仔細檢查加密貨幣交易服務提供商,因為這些平臺可能會使用“虛構的”監管機構來提高其可信度。一些“所謂的”加密平臺聲稱得到了某些監管機構或爭議解決組織的批準,“以顯得合法”;這些網站乍一看似乎是可信的,涉及投訴處理、糾紛解決和為受害投資者提供補救措施,但經過仔細檢查,這些網站的語言可能很尷尬且未經修飾,存在拼寫、語法或句法錯誤,這是非法實體的常見‘危險信號。

監管機構還建議,考慮投資加密貨幣的公民應該將這些公司與在CSA注冊的公司進行對比檢查。目前,有12個加密交易平臺被授權在加拿大開展業務,而有11個平臺已經提交了預注冊承諾。[2023/6/21 21:52:03]

2022年10月時,整個經濟學界都對2023年美國是否還會繼續加息發表著各自的觀點,市場中很多人都認為美國在2023年初就會開始降息,且伴隨中國對疫情管控的放開,全球經濟會強勢復蘇。筆者在2022年12月初時,對本輪美元加息研究的結論為:由于2022年11月,美國的CPI增幅仍為7.1%,距離3%以下的水平仍有較大差距,因此加息在2023年是確定性趨勢。且2023年3月是最有可能的加息時間點,為讓CPI增幅降至3%以下,加息后的最終基準利率區間最大可能為5.5%至6.5%之間。

報告:SEC與Ripple案中的Hinman文件發布是對以太坊的推動:金色財經報道,摩根大通(JPM)在周四的一份研究報告中表示,上周美國證券交易委員會(SEC)對Ripple提起的Hinman文件的發布是對以太坊(ETH)的推動,并可能引發加密貨幣市場進一步去中心化的趨勢。報告稱,Hinman文件可能會加強主要加密貨幣之間的移動,變得更加去中心化,使其看起來更像以太幣。[2023/6/19 21:47:27]

進入2023年,美聯儲分別在2月及3月各加息25個基點,2023年2月CPI漲幅降至6%,可以看到在2023年初,美聯儲的一個加息力度是有調低的,說明美聯儲也意識到快節奏、高強度的加息會對市場帶來較大的沖擊。

在筆者看來,2023年上半年加息仍然是確定性的一個方向,大膽進行的一個預測是美聯儲將會在觀望3月的CPI指標后采取行動;1)若3月CPI指標有效降低至5.5%以下,那么將維持現在25個基點的溫和加息策略,分別在4月、5月各加息25個基點,在2023年6月將CPI降低至4.5%左右。2)若3月的CPI指標下降不如預期,那么將會繼續采用大幅的加息方式在4月加息50個基點,5月、6月視4月加息效果而定,最終在2023年6月實現4.5%左右的CPI漲幅。總結而言,筆者認為美聯儲2023年6月底的目標是實現CPI漲幅控制在4.5%左右,到2023年下半年再高頻率、小幅度加息,在2023年10月左右實現3%左右的CPI漲幅。關于最終的一個基準利率區間的預測,筆者認為是在6.0%-6.5%之間。

比特幣礦企Mawson以850萬美元的價格出售其德克薩斯礦場:金色財經報道,比特幣礦企 Mawson 以 850 萬美元的價格將德克薩斯礦場出售給新加坡 Mainnet Capital 旗下基金 M Turing VCC Oracle Phase 1 Fund。

Mawson 表示,出售所得款項將用于進一步減少債務,以及為 Mawson 其他地點的未來擴張提供資金。[2023/4/19 14:14:11]

二、“加息周期或將結束,如何先人一步布局加密市場”會議總結

美聯儲快速加息導致了長端債券價格大幅下跌,而債券一般是銀行重資產配置的產品,因此帶來銀行資產負債表發生問題,導致銀行暴雷現象。

CryptoChen認為,硅谷銀行暴雷,BTC價格跌破2w,但在操作上應該堅持倉位。比較好用的鏈上指標是MVRV指標,MV指市值是現貨價值;RV是購入價格場外鏈上持有平均價格。如果MV:RV=1,則代表市場均衡;>1,代表現貨比持有成本高,市場持有者賺錢;<1,則代表持有者虧錢。根據過往的歷史規律,MV:RV<1一般代表是熊市底部,那么投資者可以進行抄底。

本周比特幣走勢與美股三大指數脫鉤:金色財經報道,據Bitcoin Magazine發文表示,本周比特幣價格走勢與納斯達克指數、標準普爾500指數和道瓊斯指數脫鉤。[2023/3/18 13:11:49]

W哥分享自己的策略是高高低低來回做,在硅谷銀行事件之后,本次是國債出問題,銀行開始資不抵債。自己在股市中的操作一般為跌完再增持,因為低位肯定會來臨。而美聯儲擴表,自己會開始補幣。目前自己在BTC2.4w時入,2.7w時出,目前持倉有BTC現貨,也有期權對沖。

JZ分享道,USDC脫鉤,手上是空單。一手放空加密貨幣,一手買入USDC,這樣的方式可以讓空單平掉,再依靠USDC賺回來。從流動性來看,銀行出事,加密貨幣市場流動性快速收緊。自己更傾向于短線和事件投資,市場信息發酵前,盡早獲得信息,提前布局,因為一點消息都可能成為市場交易的焦點。一般來說,周末期權交易量小于合約,但硅谷銀行事件后,期權交易量快速上漲,IV有時候會到很高的位置。自己則做了一些對沖,目前風險敞口較小,將常規保證金切換到組合保證金模式。

Deribit的保證金不是穩定幣,本次銀行事件將幣本位事件形象拔高,幣本位意味著不依賴公司信用的獨立標的,沒有信用風險。穩定幣本身是一個債權,信用風險很高,一個更好的辦法就是拿一部分BTC出來,反向做套保,雖然交易所也有風險,但是此操作可以降低風險。做生意,雞蛋不要放在一個籃子里,風險極高。

CertiK:Curve Finance黑客攻擊事件被盜61.2萬美元的穩定幣:8月10日消息,據CertiK監測顯示,Curve Finance中已有包括USDC和DAI在內價值61.2萬美元的穩定幣被盜并發送到EOA 0x50f9,并被兌換成ETH。被盜原因為黑客部署了惡意合約并攻陷Curve Finance DNS指向惡意站點,當個人與黑客合約交互時,用戶的資金將被發送到黑客錢包。到目前為止,黑客已經從錢包中轉出362.8枚ETH。ETH被轉移到Tornado Cash(27.7 ETH)、FixedFloat(292 ETH)、幣安(20 ETH) 和兩個EOA - 0xcDd3和0x4547(23.1 ETH)。[2022/8/10 12:15:32]

硅谷銀行的本次暴雷,體現了西海岸銀行的風險問題,業內從業人員的觀點為,硅谷銀行縮減了很多債券,但是沒有買保險金兜底,出現了期限錯配問題。IV買的高,變現則浮虧變實虧;拿住則需要等市場波動性回來。債券的利率一直上升意味著十年期債券的價格在下跌,平倉會虧錢,不平倉會出現流動性枯竭。相對而言,期權的不確定性的捕捉能力則更強。

本次會議也分享了一個低成本策略,收益較差時,賣出一個近期期權,成本回收會比較快;同時買入一個遠期期權,因為成本虧損會較慢。在賣出過程,波動率敞口的收益會比較理想。

市場的不確定增強會讓投資者買入比特幣,以穩定自己的資產,比特幣的市值上升40%,但是波動性沒有很大。美聯儲發布信息后,波動性也開始下跌。3月份美聯儲的會議,歐洲央行和瑞士央行的表態,美聯儲雖然態度轉軟,但是通脹壓力依然很大,未來的市場宏觀發展如何,對加密貨幣市場的影響是較大的。關于加密貨幣和宏觀經濟的一個關系,嘉賓分享如下。

W哥認為貨幣要貼合實體經濟,銀行危機的情況下,一般是通脹危機、流動性危機緩解、價格壓力減小。但現在市場上熱錢很多,科技股比如英偉達,股價炒到很高。未來是通脹減緩還是通縮不確定,目前BTC有點像風險資產,又像避險資產。給大家提到了美股的末日期權,其認為末日期權的流動性很好,玩法非常多,周期很短。

JZ認為宏觀情況是市場是陷入崩潰股市崩盤,還是銀行在美聯儲的穩定下,降溫。這兩個情況哪一個會發生,其認為會類似于08年的劇本。期權配置上,call和put都可以買,雙買策略基本都可以賺錢。而雙買策略一般選擇2周的期限,如果不行再延長時間,價位會挑一個合適的價外區間。

Jeff認為對于期權市場,尤其是加密期權市場并不存在很遠的遠期,基本就是開倉進得去,出不來,滑點很大。務實的時間段是,盡量所有的交易都在3個月內,2個月以內更優,1個月內更佳。目前市場中危機發生的時間越來越短,問題越攢越多,除非技術出現突破,新的生產力爆發,把原來的問題拋掉。不然政府不斷救市,會導致法幣貶值,長期來看,法幣貶值是肯定的。而Crypto是不需要信用背書的,但真正出現危機的時候,股市暴跌的時候,加密貨幣也不會幸免。

而關于現在是否現在可以在市場上交易outcoin以及如何布局的問題,嘉賓的分享如下。

W哥認為小倉位去玩arbi這些比較熱的加密貨幣是可以的。

CryptoChen認為近期需要謹慎,因為比特幣具有4年周期,Halving礦工挖幣量減半,大牛市后接大熊市,產量減半后反映在鏈上數據上。現在離下一次減半的2024年,還有一年,目前的時間點是非常尷尬的。布局建議是,肯定會有新的敘事和新的賽道,可以合理抓機會。

在后續的討論中,W哥認為在加密市場,自己對于BTC長遠上是非常看好的,因為BTC具有和黃金相似的特點,黃金在資產配置是20%,BTC是5%,在黃金和美元脫鉤后,黃金收獲了巨大升值,因此未來的資產配置中BTC的潛力也很大,但BTC和黃金最大的不同就是其價值的認可度。JZ認為幣圈一直都是高風險,高收益,節奏很快,和傳統的大類資產不同,BTC算是幣圈的保守投資。投資者可以留足生活開支,所有的錢都投到BTC,坐等tothemoon。Deribit方嘉賓認為自己有家庭,因此目前的資產配置屬于現金及等價物50%以上,同時可以買一些看漲期權,用少的資金獲得一個向上的敞口,把大部分的錢放在安全邊界很高的資產上,國債目前是安全性最高的資產,尤其是本幣國債。

三、Copa宏觀說

第一期宏觀說,主要想和大家交流一下貨幣的本質和Copa對貨幣及加密貨幣的一些看法。

首先,貨幣的本質是交易,而非債權,貨幣的創造基于共識和價值認同。在市場形成之初,交易通過以物換物完成;而后市場發現如果使用以物換物的方式進行交易,那么時間錯配和距離問題就會導致交易效率問題,因此在過去出現了黃金、貝殼等多種形式的等價物來協助交易。現在這種用以交換的價值等價物變成了貨幣,一種人為創造的,由政府背書的,基于市場共識和價值認同的物品。但不論貨幣的形式是怎樣,其自身的價值幾何,其出現的根源都是服務于交易。

現在加密貨幣出現了,市場中有的人將其作為交易的支付手段,有的人則將其作為投資的手段。在歐洲你可以使用加密貨幣去購買一杯咖啡,這體現其支付功能;但在加密貨幣市場中,許多投資者又將其視為投資手段。

不知道對于你而言,你認為加密貨幣究竟是貨幣屬性更強,還是作為投資手段作為數字資產的屬性更強呢?歡迎大家積極的留言交流~

如果在比特幣上引入零知識證明,會發生什么?如果能夠立即驗證鏈的狀態而無需下載區塊數據或依賴第三方.

1900/1/1 0:00:00摘要: (1)估值:與OP比較,使用FDV相對估值,SARB的價格應在2.088左右。使用MCap相對估值,價格在1.23左右。其他估值方法的結果基本在此區間.

1900/1/1 0:00:00在美國證券交易委員會向加密交易所?Coinbase?發出Wells通知暗示可能采取執法行動后,Coinbase股票COIN周四在美股早盤交易中從80美元跌至65美元,跌幅多達20%.

1900/1/1 0:00:00這篇文章旨在寫明LayerZero擼毛的整體流程,以作為空投獵人們的參考。一:交互StargateFinanceStargateFinance是LayerZero上的第一個項目,也是目前最熱門的.

1900/1/1 0:00:00在加密圈子中,信息的獲取往往是投資的關鍵。好的信息渠道,人們常常稱之為Alpha信息渠道。那這些財富密碼都是在哪里找到的呢?今天這篇文章,就來給大家介紹15個不能錯過的Alpha信息渠道.

1900/1/1 0:00:00這是白話區塊鏈的第1904期原創?作者|火火出品|白話區塊鏈去年下半年,整個加密市場處在深熊困境當中,但Arbitrum生態代表項目GMX和TreasureDAO依然逆勢增長.

1900/1/1 0:00:00