BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.74%

ETH/HKD+0.74% LTC/HKD+0.48%

LTC/HKD+0.48% ADA/HKD+0.84%

ADA/HKD+0.84% SOL/HKD+2.07%

SOL/HKD+2.07% XRP/HKD+2.03%

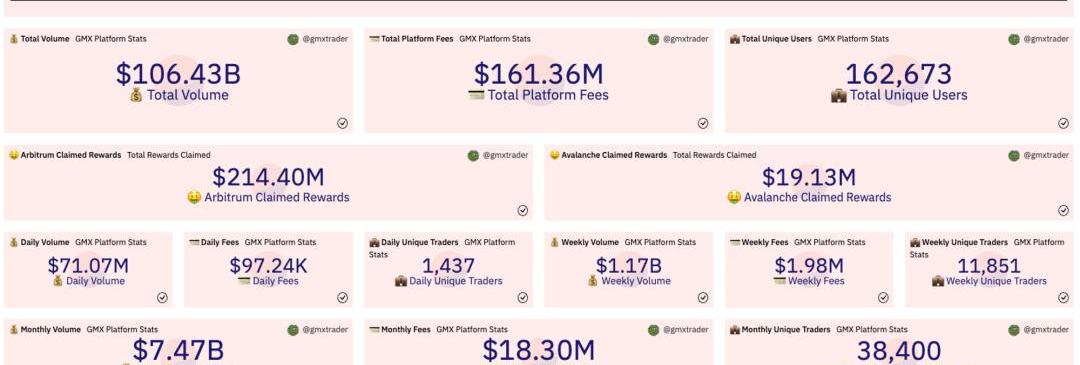

XRP/HKD+2.03%自22年GMX代幣上線幣安后,GMX的各項數據接連創下新高。截至目前,GMX的平臺總交易量已超過1000億美金,AUM超10億美金,獨立地址超過16萬,分發給用戶的費用超過1億美金。

https://dune.com/gmxtrader/gmx-dashboard-insights

在正式上線至今近1年半的時間里,GMX一直在質疑的聲音下運行,但在真實收益敘事下,GLP的“對賭”模式漸漸被人們所接受。

截至目前,由Defillama統計的已上線GMXfork協議已經有近20個,分布在不同鏈上,下面我們將挑選七個代表項目進行盤點。

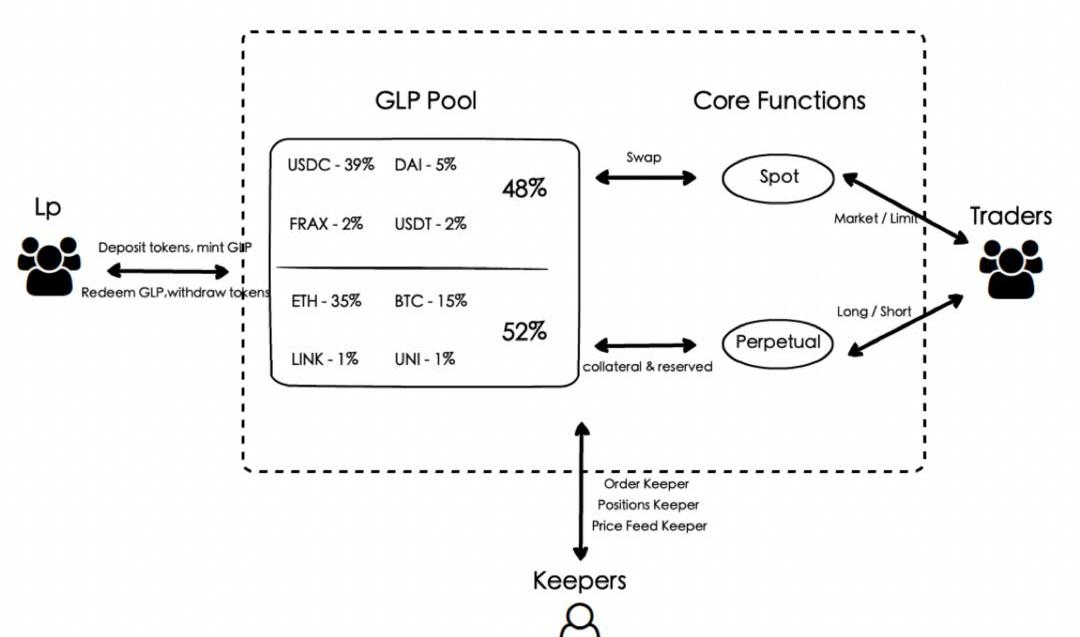

GMX機制圖解

GMX的forks

1.MummyFinance?

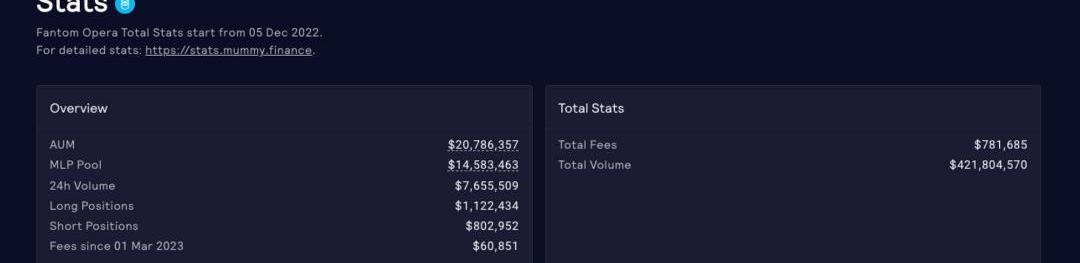

MummyFinance是由Fantom基金會支持的GMXfork。機制上,MummyFinance在冷啟動代幣的分發上新增了使用NFT發放esMMY并給予了NFT持有人80%的國庫FTM分紅。在費用分配上將MLP的比例由70%下調至60%,其中5%分配給開發團隊,5%用于回購并添加Equalizer的MMY-FTMLP。此外,除了MLP中有FTM作為一攬子資產外,其余機制與GMX相同。

超級央行周”來襲,美聯儲7月加息或成“終曲”:7月25日消息,“超級央行周”本周重磅來襲。美聯儲、歐洲央行和日本央行即將輪番登場公布最新利率決議,牽動全球投資者的敏感神經。分析人士認為,本次美聯儲議息會議的焦點將不在加息幅度上,而是貨幣政策聲明及鮑威爾可能釋放的信號。瑞銀財富管理投資總監辦公室(CIO)發表機構觀點稱,預計美聯儲將加息25個基點,并認為美聯儲歷史上最強勁的緊縮周期之一有機會在本周的議息會議后結束。[2023/7/25 15:56:32]

截至目前,Mummyfinance的平臺交易量已超過4億美金,MLP已有近1500萬美金的TVL,產生了約78萬美金的費用,數據并不亮眼。

https://app.mummy.finance/#/dashboard

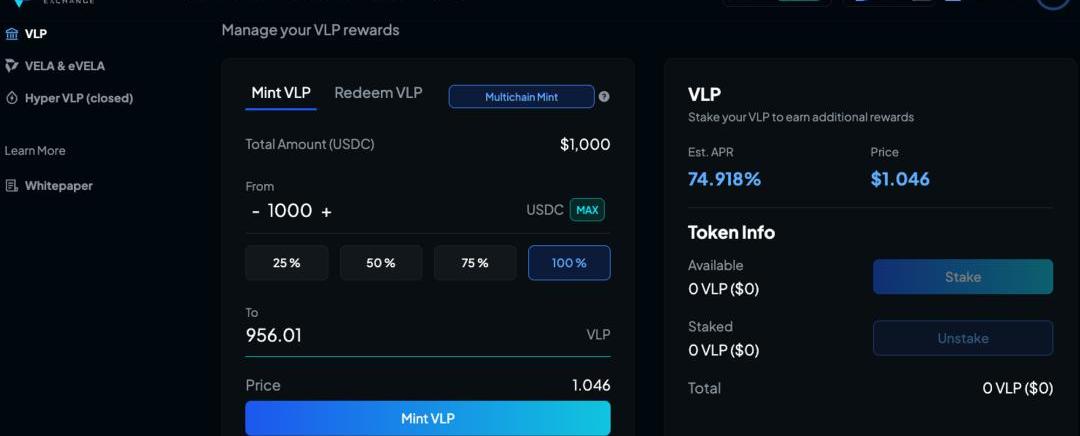

2.VelaExchange

VelaExchange的前身是Dexpool,一個OTC市場。而嚴格意義上講,Vela也不完全是GMXfork,其還融合了GainsNetwork的機制。Vela效仿Gains的gDAI,使用USDC鑄造VLP且可以進一步抵押獲取eVELA。Vela允許用戶交易多品種的資產,并支持用戶更多管理頭寸的功能,例如當前頭寸多次止盈、隨時更改倉位中抵押品的數量、隨時增加已開倉位的杠桿等等。

CertiK:正積極調查Merlin攻擊事件,或為私鑰管理問題:金色財經報道,CertiK在推特發布公告稱其正積極調查Merlin攻擊事件,初步調查結果表明,是潛在的私鑰管理問題而不是漏洞被利用。

如果發現任何不法行為,將與有關當局合作并分享相關信息。

此前報道,Web3知識圖譜協議0xScope創始人Bobie發推特稱,zkSync生態上DEX Merlin流動性耗盡,黑客盜取182萬美元資金并橋接至以太坊。[2023/4/26 14:27:36]

有別于GMX,Vela的資產喂價相對去中心化一點,僅部分合約地址擁有管理員身份,相對降低了作惡風險,且價格會在每一分鐘或當價格波動多于0.1%時刷新。Vela還增加了GMX沒有的實時資金費率,在用戶開倉后實時計算且在倉位中自動扣除。

由于沒有波動資產,VLP持有者只有在交易者獲利時才會虧損。協議費用的50%以USDC形式分配給VLP持有人,10%以eVELA形式分配給VLP質押者,5%以USDC形式分配給VELA質押者,10%以eVELA形式分配給VELA質押者,其余25%歸項目所有。

截至目前,擁有VC支持的Vela在上線短短幾周內擁有近30億美金的交易量,產生了僅150萬美金的交易費用。配合近期的交易激勵活動,Vela數據仍呈現明顯的上升趨勢。

https://dune.com/unionepro/vela-exchange-stats

USDC Treasury鑄造1億枚USDC轉入Coinbase:金色財經報道,Whale Alert數據顯示,北京時間今日12:05,USDCTreasury鑄造100,000,000枚USDC,然后轉移到Coinbase。[2023/3/10 12:54:02]

3.Mycelium

Mycelium是由前BitMEX創始人ArthurHayes支持的協議,由TracerDAO合并而來。其GMXfork產品名為Perpetualswap。其中,MLP的經濟模型與GLP幾乎相同,非穩定幣資產的交易費用為0.4%,穩定幣資產為0.03%。MYC質押獎勵來自10%的平臺費用,有14天提取時間。對于LP部分獎勵的esMYC,沒有復投的乘數獎勵;且選擇線性贖回的周期縮短,相比GMX變為6個月。

此外,與GMX最大的不同是Mycelium宣稱可交易品種更廣泛,涉及外匯、商品期貨等,但目前除BTC、ETH外僅支持WTI原油期貨。截至目前,Perpetualswap的TVL只有約600萬美金,但總交易量達到17億美金,產生了超過160萬美金的協議費用。

https://swaps.mycelium.xyz/dashboard

4.MUXProtocol

MUX的前身是MCDEX。在徹底轉型做GMXfork的過程中,團隊在其V2版本中做出了一個非常亮眼的改動,即做一個Perp聚合器,自建了流動性路由。允許用戶一鍵開倉將杠桿頭寸合理分配至不同衍生品協議。在聚合交易的過程中,因為不同平臺支持的最大杠桿差異與清算閾值的不同,MUX為用戶提供了額外的保證金已保護用戶蒙受損失。

Moonbirds母公司PROOF將發布NFT系列“Archive of Feelings”:金色財經報道,Moonbirds母公司PROOF宣布將與Pace Verso合作,于3月15日發布術家Mika Tajima的首個個人NFT項目“Archive of Feelings“Archive of Feelings”系列NFT總量1152枚,使用自定義的算法來可視化美國12個地區的Twitter數據。

PROOF Collective Pass持有者均可以0.1ETH的價格鑄造一枚NFT。Moonbirds和Pace Verso NFT持有者將有資格在第二輪進行鑄造。若有剩余將可用于公開鑄造。[2023/3/2 12:38:04]

此外,MUX還聚合了用戶的穩定幣與波動資產,利用一部份去做衍生品市場的流動性,其余放到其他生息協議中為用戶賺取額外收益。在未來推出的V3版本中,MUX還將支持跨鏈聚合的功能,統一Arbitrum、Optimism、BNBChain、Avalanche和Fantom之間的衍生品流動性。

截至目前,MUX協議的交易量呈現了相較其他fork協議更健康、穩定地增長趨勢,7日交易量超過6000萬美金,獨立地址數也超過1萬。

https://stats.mux.network/public/dashboard/13f401da-31b4-4d35-8529-bb62ca408de8

SOL突破24美元,漲幅超40%:金色財經報道,行情顯示,SOL突破24美元,現報24.18美元,日內漲幅達到43.76%,行情波動較大,請做好風險控制。[2023/1/14 11:11:49]

5.LevelFinance

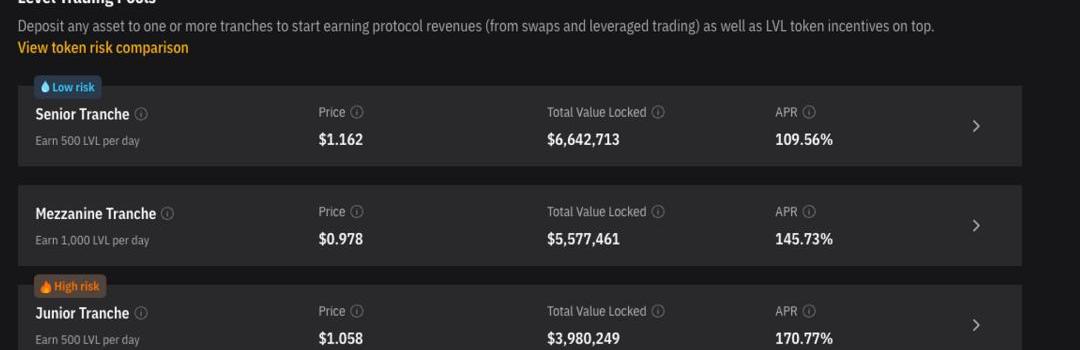

BNBChain上的LevelFinance也是一個十分有特色GMXfork協議。Level利用分級基金的思路,為不同的比例的一攬子資產賦予了不同的激勵與收入分配,為用戶提供了多種配比的ETF選擇。

https://app.level.finance/

值得注意的是,Level采用了雙代幣模型,LVL作為激勵代幣補貼所有Tranche,LGO作為純治理代幣參與50%協議費用的再分配。此外,Level基本的非穩定幣資產的交易費用為0.2%,穩定幣資產為0.01%,動態范圍為0-0.6%。

https://app.level.finance/

截至目前,交易員為Levelfinance貢獻了超過30億的交易量,數據雖不如Vela爆炸,但也穩定運行了近2個月,但其雙代幣的博弈設計還有待考驗。

https://app.level.finance/analytics/overview

6.ElDoradoExchange

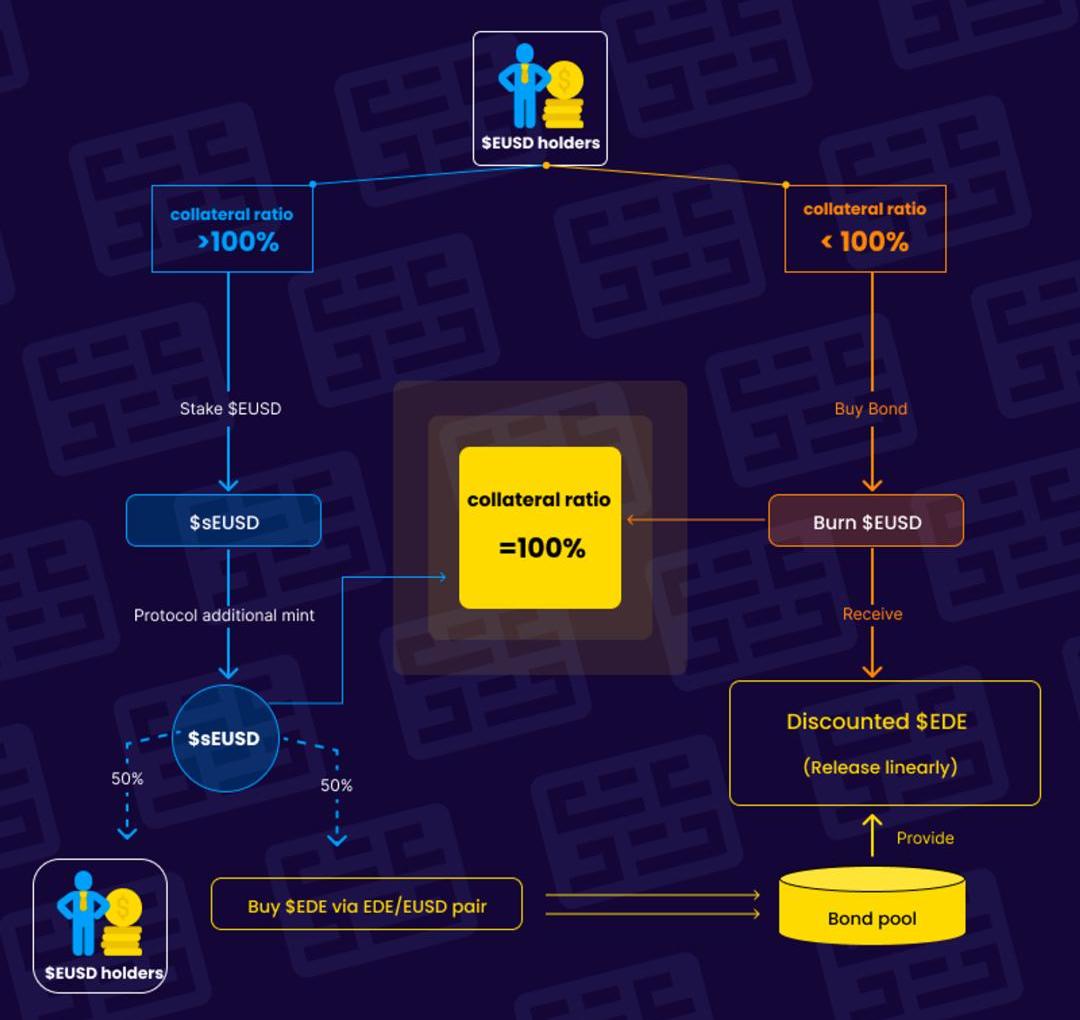

在BNBChain上,除了Levelfinance,還有一個做了微創新的GMXfork—ElDoradoExchange。ElDorado在Level的分級概念上又加入了由協議費用支持的穩定幣EUSD,60%分配給ELP,40%分配給gEDE持有人。

由于EUSD需要維持錨定,因此還有在抵押品價值波動時候維持錨定的Stake&Bond機制:

當價格上漲抵押率大于100%時,啟用Stake機制,用戶質押EUSD獲得利息獎勵,EUSD總量增加,抵押率回到100%;當價格下跌抵押率低于100%時,Bond機制啟動,用戶將EUSD出售給協議獲得相當于打折的EDE代幣。協議銷毀用戶出售的EUSD,并將抵押率逐漸拉回100%。

https://docs.ede.finance/tokenomics/usdeusd

數據上,由于與Level過于同質化,ElDorado數據上被壓了一頭。ElDorado已在嘗試多鏈運行,即將已擴展至Arbitrum。

除了上述協議外,還有像Metavault、Madmex、TethysPerpetual、Lif3Trade、OPX等基本與GMX同質化的Fork運行在各自的生態上。可見絕大多數的GMXfork都是社區項目,GLP與交易員“對賭”的模式收到了社區的認可,伴隨著高額的LP激勵,如此數量的fork是否讓你想起了曾經Defisummer的UniswapV2fork潮呢?

如今的GMX仍有不少缺陷:中心化的預言機喂價、沒有雙邊的資金費率、GLP未平倉合約量的限制、熊市單邊下跌可能的踩踏,也曾發生過在Avalanche上因AVAX深度差預言機價格被操縱,致使GLP蒙受損失的情況。而20年中的UniV2也飽受詬病:LP只能靠協議撒幣補償巨大的無常損失、沒有足夠護城河、資金利用率低等。

可以預見的是,GMX上述機制的不足也將很快被X4的合成資產版本迭代或由新協議做出更靈活的創新。目前,有幾個有資本支持且仍未被廣泛關注的協議值得跟蹤:

Lighter,由a16z支持的衍生品協議,機制不詳。VestExchange,由JaneStreet支持的類GMXfork。PerennialLabs,推出的由合成資產支持的AMM衍生品市場,很多機制非常類似GMX的X4版本,但底層是Opyn。

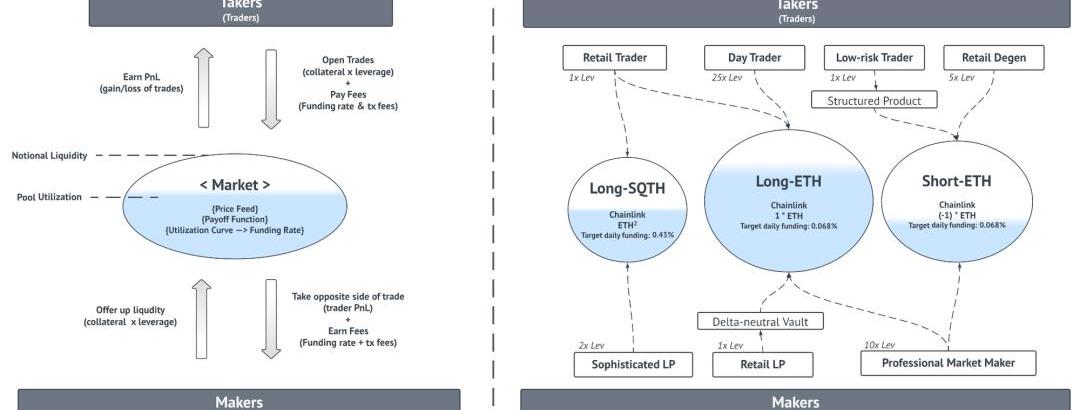

這里面最值得期待的莫過于Perennial。具體來講,Perennial提供了一個無需許可的建立衍生品市場的工具,而并非是單純的提供交易市場。其設置了一套衍生品的交易規則,并允許任何人去設置其中的關鍵參數來建立自己的市場。

https://perennial.finance/

Perennial通過點對池的交易模式,讓每個公開的市場都包括了市場建設者、流動性提供者和交易者三個角色。文檔顯示,當前Long-SQTH池就是由Opyn的多簽地址充當運營商。而其他兩個市場:以太坊的多頭和空頭市場,都是由Perennial多簽地址管理。

首先,作為市場的建設者僅會從衍生品市場費用中收取一部分作為收入,而不會被強制要求提供流動性。對市場建立者而言,其需要設置的參數包括了利用率曲線、費用結構、杠桿和最大流動性。其中費用結構和最大流動性都比較好理解,關鍵是利用率曲線和杠桿兩個參數。

利用率曲線,即市場利用率和資金費率之間的函數關系。Perennial表示這項參數參考了Aave與Compound關于借貸利用率和利率的關系,在Perennial中,交易者需要向流動性提供者支付資金費用,而該費用的高低取決于資金利用率,利用率越高資金費用就越高,但在80%前保持較低的增長率,在達到80%之后,為了平衡市場兩邊的流動性,資金費用將大幅升高,而市場僅僅由多空雙方PvP,所有的設計與GMXX4的構想不謀而合。

https://perennial.finance/

目前,Perennial還處于初期階段,如果GMXX4出現,二者將成為直接競爭對手。

總的來說,GMX在上線1年半后才全面被社區接受,整個“價值”發現的過程也與Uniswap的出現極為相似。或許某些時候,并不是某個賽道跑不起來,而是時候未到。

Tags:GMXANCORKVELAgns幣和gmx哪個好The Lab FinanceKAELA Networkvelas

主流媒體認為ETH未來定將超越BTC,ETH的社區強大的無法被擊敗的觀點是我不能認可的。我指的不是那些所謂的新公鏈可以替代ETH,很多同學還是有疑問,我嘗試用大白話把其中的結構理清楚,毋庸置疑的.

1900/1/1 0:00:00事件 北京時間3月10日凌晨,硅谷銀行宣布大規模再融資引發市場擔心其流動性和資產負債表狀況,股價跌超60%,進而波及整個美國銀行板塊和美股市場,富國和美國銀行跌幅都在6%以上.

1900/1/1 0:00:00注:本文來自@bitouq推特,MarsBit整理如下:Twitter居然能發長推文了,而不是以前thread的形式,發一篇關于$LUSD協議代幣$LQTY今天上線Binance.

1900/1/1 0:00:00硅谷銀行倒閉導致美元穩定幣USDC上周末出現脫錨并一度跌至0.87美元低點,FUD情緒也在加密市場蔓延,不過這一黑天鵝事件造成的影響似乎并沒有想象中的那么大.

1900/1/1 0:00:00前言 伴隨著美國證券交易委員會對BUSD的證券指控,以及Binance上線去中心化穩定幣協議Liquity的“治理”代幣LQTY,去中心化穩定幣又一次成為了市場熱點.

1900/1/1 0:00:00根據defillama數據,截至今日,存入流動性質押協議的加密資產總價值為141億美元,已成為第二大加密市場領域.

1900/1/1 0:00:00