BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD-0.43%

ETH/HKD-0.43% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD-1.22%

ADA/HKD-1.22% SOL/HKD-0.39%

SOL/HKD-0.39% XRP/HKD-1.89%

XRP/HKD-1.89%幣價/TVL雙雙實現500%增長,固定利率這一“證偽”賽道又跑出來Pendle這老樹開花的項目。固定利率?不,是利率賭場!這個行業里永遠是“賭”最吸引人本文將用實際算例等帶你深入淺出的了解利率互換平臺Pendle的機制,以及LSD/GLP等生息資產愛好者該如何使用它來更好的獲利。

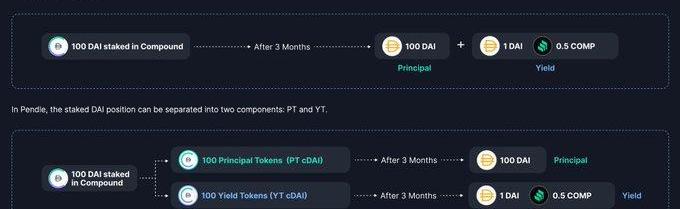

Pendle是一個利率互換平臺,簡而言之:

1.將一份生息資產(SY)在一定時間段內的本金和利息(YT)拆開

2.PT/YT由內置AMM定價,算法參數決定AMM的流動性曲線,自由市場進行最終定價SY轉換為PT則可以在一定期限內鎖定利率,而YT則是加杠桿賭利率上漲的賭具。

Starknet主網已升級至v0.11.2,正式激活Cairo 1:6月1日消息,以太坊 Layer2 擴容解決方案 Starknet 主網已升級至 v0.11.2,正式激活 Cairo 1,開發者可在主網上部署 Cairo 1 智能合約,接下來 Starknet 主網將發布關于更高 TPS 的重大更新[2023/6/1 11:51:58]

我們以GLP為例,當前GLP=$0.9755YT=$0.1642PT=$0.8113到期時間=375days也就是說這375天的GLP的收益全歸YT,而PT則可以在375天后的1:1獲取GLP(3/n)

假設你花1GLP買入了$0.9755/$0.8113=1.202PT。則375天后你會有1.202GLP換算為年化收益APY=1.202^(365/375)-1=19.6%就是說不論GLP接下來一年多的實際獲取了多少交易費分成,你可以拿到19.6%APR這就是PT所對應的鎖定固定利率功能

1千九百萬枚XRP從未知錢包轉移到Bitstamp:金色財經報道,鏈上數據顯示,19000000枚XRP(價值約10198480美元)從未知錢包轉移到Bitstamp。[2023/3/31 13:36:29]

假設你花1GLP買入了$0.9755/$0.1642=5.941YT375天后你的收益是多少?這完全取決于GLP的實際收益表現!

所謂隱含APY(ImpliedAPY)=19.6%,就是說假設GLP接下來375天實際APY=19.6%1YT的收益為1.196^(375/365)-1=0.202GL所以1GLP買入的5.941YT最后就變成了5.941*0.202=1.200GLP換算為APY即為1.2^365/375-1=19.6%(左側實際得出19.4%,略有誤差)

假設GLP實際APY能夠在接下來375天持續保持當前53.1%的水平那么現在花1GLP買入YT,375天后將會得到5.941*(1.531^(375/365)-1)=3.261GLP換算成APY即為3.261^365/375-1=207%。是的,這樣的話買YT就賺大發了

迪拜多種商品交易中心與Web3公司TDeFi合作推出新的加速器計劃:金色財經報道,迪拜多種商品交易中心(DMCC)與 Web3 孵化器和咨詢公司 TDeFi 合作,在 DMCC Crypto Centre 為 Web3 和區塊鏈公司提供新的加速器計劃,該計劃提供與加密相關的一系列主題的指導和會議,并擴大業務規模,吸引新興加密公司前往迪拜。該計劃為期一個月,將在未來 12 個月內至少舉辦兩期,感興趣的公司將得到 DMCC 的優先指導和服務。DMCC Crypto Centre 目前擁有至少 550 名成員,是迪拜地區 Web3 和區塊鏈公司集中地。[2023/2/24 12:27:12]

那如果GLP實際APY只有10%呢5.941*(1.1^(375/365)-1)=0.611GLP是的,你買YT就要倒虧0.4GLP進去,虧麻了

總結一下:

1.SY實際利率=隱含利率,YT收益即為隱含利率

V神:以“治理權”作為衡量Token價值的指標是反常的:11月29日消息,以太坊創始人Vitalik Buterin發布推文表示,以“治理權”作為衡量Token價值的指標是非常反常的,這種敘事實際上是在說:我之所以購買某種Token,是因為以后會有一群人從我手里買走這些Token。這會讓協議被利用以符合這些人的特殊利益。作為普通個體,支付500美元以獲得0.0001%的機會影響某些選票的結果并不是一筆好的交易。只有千萬富翁和對沖基金(包括攻擊者)才認為這是一筆好交易。[2022/11/29 21:10:25]

2.SY實際利率>隱含利率,YT相當于幾倍杠桿賺了超額利率

3.SY實際利率<隱含利率,YT相當于幾倍杠桿賠了缺口利率,甚至可能虧本金

那么YT/PT的是如何定價和交易的呢?Pendle內置一個PT/SY的AMM,允許外部參與者提供流動性,用戶交易PT通過這個AMM交易即可。而交易YT則更為復雜:

歐洲央行行長:預計將在未來幾次會議上進一步提高利率:10月14日消息,歐洲央行行長拉加德表示,歐元區的通貨膨脹率過高,且很可能在很長一段時間內都將高于歐洲央行的目標,因此歐洲央行管理委員會預計將在未來幾次會議上進一步提高利率。(金十)[2022/10/14 14:28:04]

1.用戶執行使用1SY買入X個YT的交易

2.Pendle合約即從AMM里取出(X-1)個SY

3.Pendle合并兩筆SY然后分拆XSY=XPT+XYT4.X個YT發送給用戶,而X個PT則歸還給AMM,由于XPT=(X-1)SY=XSY-XYT,池子總資產并不會出現變動用戶賣出YT過程就反過來了,參見下方兩張圖片即可。

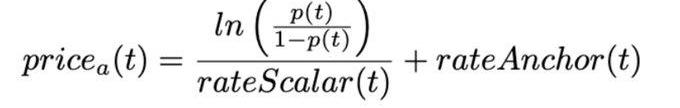

那么Pendle的AMM是如何定價的呢?其AMM是從Notional借鑒過來,公式復雜,我幫你提煉一下核心概念:

1.到期時間越長,流動性分布越寬。到期時間越短,流動性越集中。

2.流動性集中點在SY當前實際APY的位置。什么意思?舉個例子,CurveV1的流動性集中在1:1的位置。

3.PT占比在10%-90%區間波動時,利率在區間波動,MAX為設定參數,預估最大APY之所以這樣設計,估計是因為交易形成的隱含利率應該會在實際利率附近,所以可以集中在此處到期日越長,未來利率預期不確定性更大,所以流動性分布寬一些便于偏差更大交易

通過這些設計,Pendle實現了一個體驗尚可的市場化利率交易,服務了固定利率和賭預期兩波客戶。過往固定利率賽道失敗的產品,多數沒有兼顧住確定性+賭性,Pendle這塊做好了,加上LSD/PerpDEX帶來了大量的生息資產,Pendle便再次抓住機會進入上升區間。

談完機制,可見Pendle的產品還是有可取之處的,不過其代幣的價值捕獲能力目前尚且較低其核心捕獲模式:

1.PT/YT的交易費,0.1%上下隨時間動態調整,80%的歸vePENDLE,20%歸LP

2.YT的利息,3%的歸vePENDLE

3.ve-tokenomics,投票決定給哪個池子激勵

我們算下其收入:過去7日內交易量約為1M,年化交易費收入即為:1M*52*0.001*0.8=40k當前34MTVL,主要資產既包括LSD等低息資產,也包括GLP等高息資產,毛估估平均利率10%年化利息收入即為34M*0.1*0.03=100k。合計收入為140k,相對來說是比較少的,即時翻10倍也不能算多。所以未來還需要關注其bribe能否發展起來,畢竟LSD也算是個bribe大戶,若能發展也會有不錯的收益。

此外PT當前由于價格較高,賭性弱了些,若是能夠上借貸平臺,或是Gearbox這類的配資平臺,加強賭性,也會有些益處。

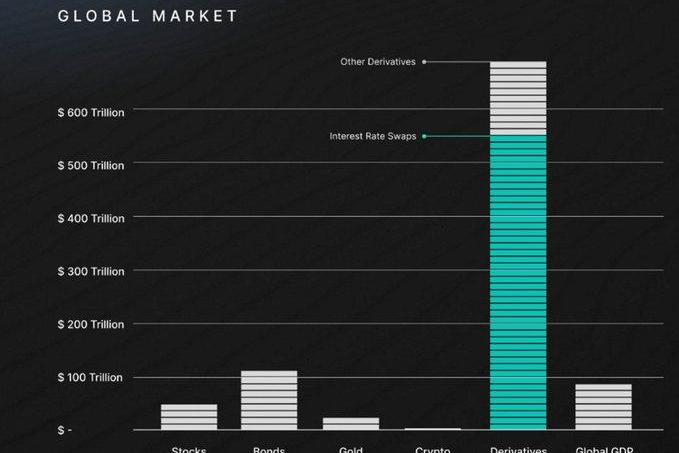

利率互換市場在傳統金融內地位重要,對于機構而言更是尤其看重,不過這些美好的想象在上一輪DeFi大發展中并沒有得到實際數據支撐,固定利率更是一個知名“證偽”賽道。在RealYield興起的當下,生息資產變得更有持續性了,若是體驗和機制再優化優化,說不定也能老樹開花,pendle就是個例子

總結:

對于GLP/LSD等生息資產愛好者,可以實現鎖定固定利率和賭利率預期這兩個目標。其代幣價值捕獲能力目前尚且不是很突出,投資的話多多dyor。

定義 當rollup的排序由所基于的L1所驅動時,它被稱為“based”或“L1-sequenced”.

1900/1/1 0:00:00注:本文來自@wzxznl推特,MarsBit整理如下:1/23硅谷銀行破產!USDC脫錨!今天真是大開眼界了,硅谷銀行出事導致USDC脫錨引起市場巨大恐慌.

1900/1/1 0:00:00隨著比特幣NFT協議Ordinals的火爆,整個比特幣NFT市場開啟了新一輪的競爭。作為首批能夠生產比特幣序數的區塊鏈之一,Stacks從中獲益頗豐。在過去的十多天里,其代幣STX價格翻了兩番.

1900/1/1 0:00:00這條推文來聊一聊Cosmos生態的LSD賽道,與近期火熱的以太坊LSD相比,無論從市場關注度還是LSD資產總量,前者都鞭長莫及.

1900/1/1 0:00:00Renegade結合了多方計算和零知識證明,其中多方計算用于撮合交易,零知識證明用來結算撮合后的交易.

1900/1/1 0:00:00注:本文來自@hhh69251498推特,MarsBit整理如下: 1/n privacy-pools原理解析:TornadoCash的新版本出來了.

1900/1/1 0:00:00