BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD+1.17%

LTC/HKD+1.17% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD-1.89%

XRP/HKD-1.89%DeFi已經傷痕累累,不過謝天謝地,像GMX這種有真實收益的項目將會救它于水火。

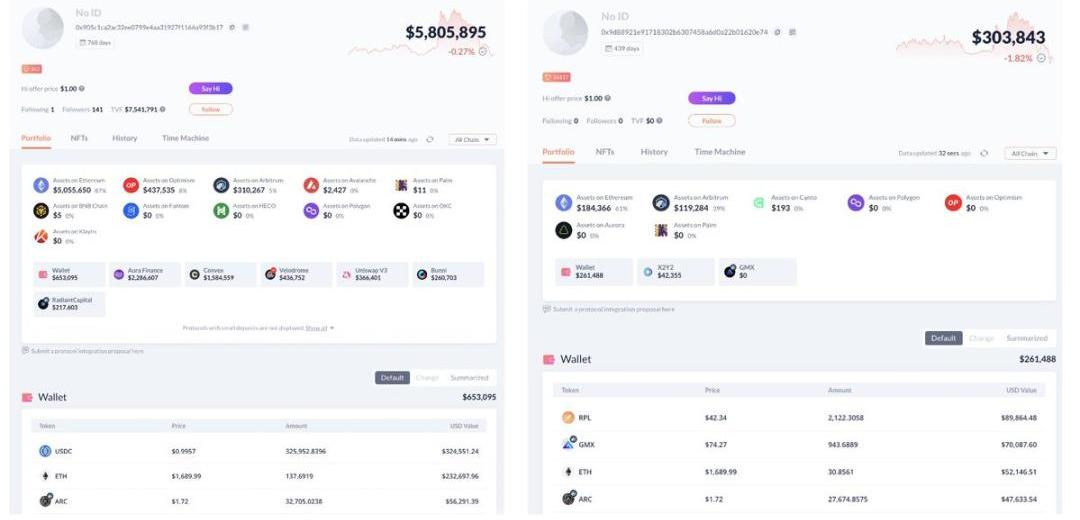

這里有一些我一直關注的有穩定真實收益的DeFi項目,包括$ARC,$PENDLE,$LQTY,$FCTR,$RDNT。

真實收益是一個設計完備的經濟體,所有參與者都能獲得收益,整個經濟體可以持續發展。

虛假收益則不過是一場代幣通脹的美夢,最終持有者將在流動性枯竭后出局。

那么我們提到的這些項目是怎么賺取真實收益的呢?

$ARC:將GLP模式應用在GambleFi中$PENDLE:在今天買賣未來收益$LQTY:從穩定幣用戶中賺取費率$FCTR:從資產持有者手中賺取管理費$RDNT:一個P2P的跨鏈銀行01@arcadeum_io

Push Protocol推出V2版本,引入Push費用池:金色財經報道,點對點錢包消息服務Push Protocol 推出了V2版本,添加了兩個關鍵功能來提高該應用程序的貨幣化能力。 一是Push費用池,根據代幣經濟學,費用池將用于 Push 正在開發的任何高級功能,聊天和通知服務的“超級用戶”將以 PUSH 代幣收費,作為回報,他們將獲得更多存儲空間并訪問這些高級功能。用戶還可以將其代幣放入核心合約中,并從費用池中獲得獎勵。

第二個關鍵功能為激勵聊天請求,啟用該功能后,KOL可以向粉絲收取一筆 PUSH 代幣的一次性費用,以獲得與粉絲聊天的機會。目前,激勵聊天請求僅在以太坊鏈上可用,多鏈支持將集成到其智能合約的未來版本中。[2023/8/3 16:14:41]

$ARC采用了GMX的GLP模式,并用這一模式構建了一個完整的GambleFi生態。他們的產品有:

數據:比特幣非流動性供應量達到1151萬枚,創下歷史新高:金色財經報道,隨著持有者累積BTC的決心不斷加強,當前比特幣非流動性供應量已達到1151萬枚,創下歷史新高,該指標走高也表明現階段比特幣投資者在美元高通脹和宏觀經濟擔憂期間對出售BTC不感興趣。此外,比特幣市場非流動性增高也導致現貨市場交易量不斷走低,當前比特幣7日平均交易額僅為104億美元,創下2023年迄今為止的新低。(cryptoslate)[2023/5/22 15:19:17]

體育競猜撲克游戲轉盤游戲1000倍杠桿交易讓Arcadeum不費吹灰之力就能獲得真實收益的關鍵在于,他們的ALP機制可以讓用戶為生態本身提供流動性。

這就給了Arcadeum的流動性池一個有保障的優勢:

GLP的收益在實際中非常依賴交易員水平,平均算下來未必能盈利ALP可以保證盈利他們還宣布旗下的永續合約交易產品可以使用高達1000倍的杠桿,一時間也吸引了很多注意力。不過從獲得真實收益的角度看,也不過是為了收獲更多的流動性。

Nansen:過去30天超60億美元BUSD被銷毀:金色財經報道,Nansen分析師Andrew T在社交平臺表示,過去30天內超過60億美元BUSD被銷毀,相當于市值排名前20的加密貨幣,目前仍有110億美元BUSD流通,其中約97億美元存放于Binance。[2023/2/28 12:33:31]

但這些已經吸引了CryptoMessiah以及很多隱藏的巨鯨的注意,他們都已經開始囤積$ARC。

02@pendle_fi

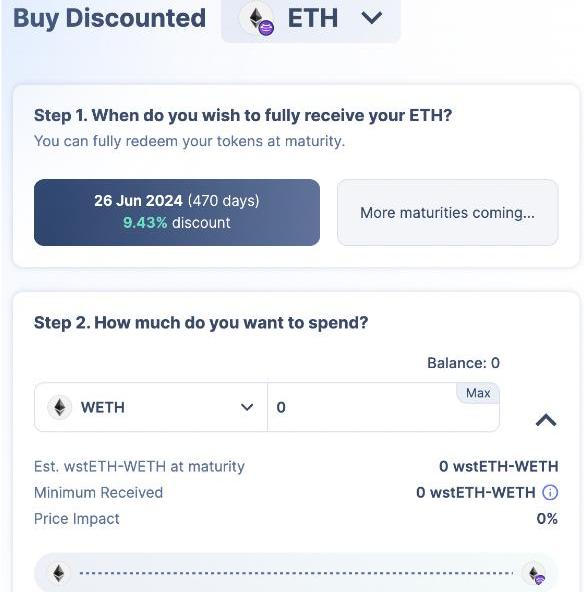

Pendle是一個用戶可以以固定利率賣出未來收益的協議。這里的交易雙方是:

歐元集團主席:歐元集團將在周一就數字歐元發表聲明:金色財經報道,歐元集團主席多諾霍:歐元集團將在周一就數字歐元發表聲明。[2023/1/17 11:15:14]

收益賣家:以固定價格賣出未來收益,從而獲得一個當天的ETH的折扣價格

收益買家:通過交易GLP/ETH的收益來對未來收益進行賭注

由于未來收益可以立刻轉化成基礎資產,我把它歸類為真實收益協議。

你對GLP的費用持有看漲態度嗎?

也可以選擇落袋為安:以當天的折扣價格買入ETH。

03@LiquityProtocol

安全團隊:Feminist Metaverse漏洞點為FM Token合約直接向SakeSwapPair轉賬:5月19日消息,據安全團隊成都鏈安,Feminist Metaverse漏洞點為FM Token合約直接向SakeSwapPair轉賬,并未通過添加流動性的方式將FM Token代幣轉入SakeSwapPair。攻擊者通過多次轉賬,將合約地址持有的7515萬枚FM Token轉移到SakeSwapPair合約中,然后直接通過skim把對應的FM Token幣轉移到自己賬戶下,然后再賣出獲利。

此前消息,Feminist Metaverse項目遭受攻擊,攻擊者已將1838BNB轉入tornado.cash。[2022/5/19 3:26:22]

穩定幣的瘋狂一周過后,我們明確感覺到需要挖掘USDC或者USDT的替代品了。

那么我們也許應該看看$LQTY,這個項目的穩定幣$LUSD為代幣持有者創造現金。

即使在巨大的穩定幣波動中,$LUSD的錨定表現也驚人的好,依舊保持著去中心化和不受監管的本色。

在這個協議的設計框架下,這個生態的所有參與者都要付給LQTY持有者以下費用:

借貸費用清算后的多余資金04@FactorDAO

在傳統金融里,大約66%的資金都被積極管理,這也產生了每年百萬級的資金管理費用。

但在加密貨幣領域,大多數錢并沒有被積極管理。因此,FactorDAO正在尋求重塑加密貨幣領域的資金管理方式。

雖然主動管理的管理費非常高,由于頭部基金的表現出眾,他們依然大受歡迎。但就目前來說,投資人也并不能從積極管理中獲得太多收益。

但在FactorDAO,持有人將會賺得:

一部分的協議收費激勵獎勵05@RDNTCapital

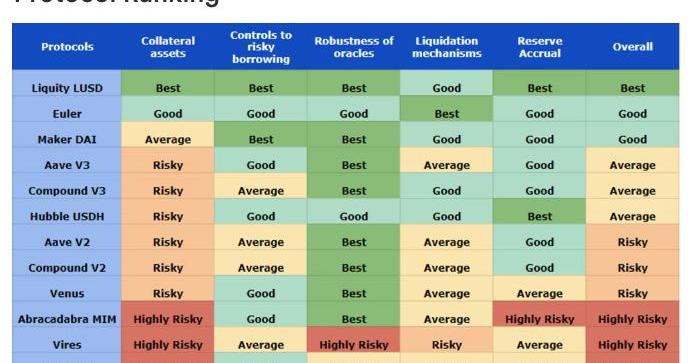

Radiant是一個跨鏈的貨幣市場,功能上就像一家銀行:

儲戶可以從借貸者那里賺利息借貸者可以跨越不同的鏈上找到資金Radiant采用超額抵押借貸,這種最簡單的放貸形式。平臺上的利息會隨著各種資產的需求程度進行波動。

作為$RDNT的持有者,以下幾種方式可以為你帶來真實收益:

借貸利息平臺費用對過早賣出$RDNT的罰款作為一個市值只有6900萬美金的平臺,他們已經回饋用戶了超過600萬美金。06總結

在加密貨幣的世界里,有些敘事自帶用戶粘性,而有些則更像一陣資本旋風。感謝這些提供真實收益的協議,是它們的成功推動著Defi的世界走上可持續發展之路。我相信它們一定大放異彩。

譯者小結

這篇文章介紹了DeFi領域一些具有真實收益的項目,這些項目能夠為所有參與者提供真實的經濟收益,如Arcadeum、Pendle、Liquity、Factor和RDNT。

這些項目有不同的經濟模型,例如,Arcadeum采用了GMX的GLP模式,構建了一個完整的GambleFi生態,讓用戶可以為生態本身提供流動性來獲得真實的收益。

Pendle是一個用戶可以以固定利率賣出未來收益的協議。Liquity是一個去中心化、不受監管的穩定幣項目,它的穩定幣LUSD為代幣持有者創造現金。

Factor通過從資產持有者手中賺取管理費來獲得真實收益,RDNT是一個P2P的跨鏈銀行。

這篇文章也提出了一個觀點,即真實收益是一個設計完備的經濟體,所有參與者都能獲得收益,整個經濟體可以持續發展。

虛假收益則不過是一場代幣通脹的美夢,最終持有者將在流動性枯竭后出局。因此,尋找具有真實收益的項目并參與其中是很重要的。

然而,需要注意的是,這些項目的風險并不低,而且市場的波動性較大,需要投資者謹慎評估自己的風險承受能力。

注:本文來自@DefiIgnas推特,MarsBit整理如下:1/什么是加密風投知道而你不知道的?我追蹤資金流向,以揭示他們最新的#DeFi趨勢。很明顯,風投越來越看好創新協議.

1900/1/1 0:00:00價值積累是Web3中一個至關重要但常常被忽視的議題。在本文中,我們將深入探討Yuga生態系統內產生的價值如何分配給不同的利益相關者.

1900/1/1 0:00:001.研究要點 1.1核心投資邏輯 Crypto信用賽道還在初期。信用借貸在傳統金融中規模大,但在crypto行業仍然只是借貸賽道中不起眼的一個細分領域.

1900/1/1 0:00:00該Thread談談3大幣圈友好銀行的關閉或接管帶來的影響:法幣抵押型穩定幣規模變化; 資金進出通道遭到影響; 新的增長機會盡管USDC在爆雷的硅谷銀行中其資金已解決,從脫錨狀態又回到1刀.

1900/1/1 0:00:00近期,Cobo聯合創始人兼CEO神魚接受了新加坡區塊鏈新媒體平臺DeThings專訪。在訪談中,神魚從一個經歷過多輪加密貨幣周期“老韭菜”的視角,分享了對當前市場、FTX事件影響、DeFi創新、.

1900/1/1 0:00:00前言 在2023.3.1號丹佛的WalletCon上,官宣由以太坊基金會開發人員設計實現的ERC-4337的核心合約已經通過了OpenZeppelin的審計,通過各項測試.

1900/1/1 0:00:00