BTC/HKD+0%

BTC/HKD+0% ETH/HKD-2.9%

ETH/HKD-2.9% LTC/HKD-1.58%

LTC/HKD-1.58% ADA/HKD-2.08%

ADA/HKD-2.08% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD-1.56%

XRP/HKD-1.56%多米諾骨牌的第一張,倒了。

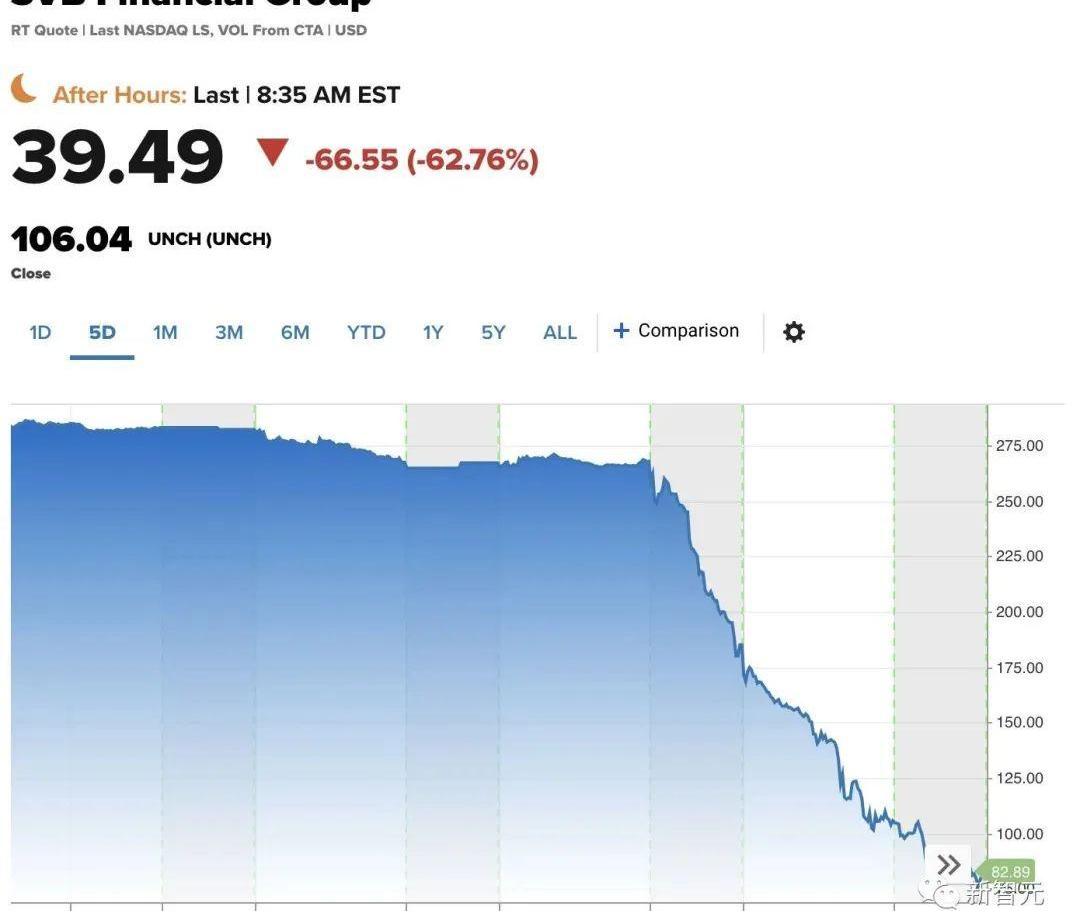

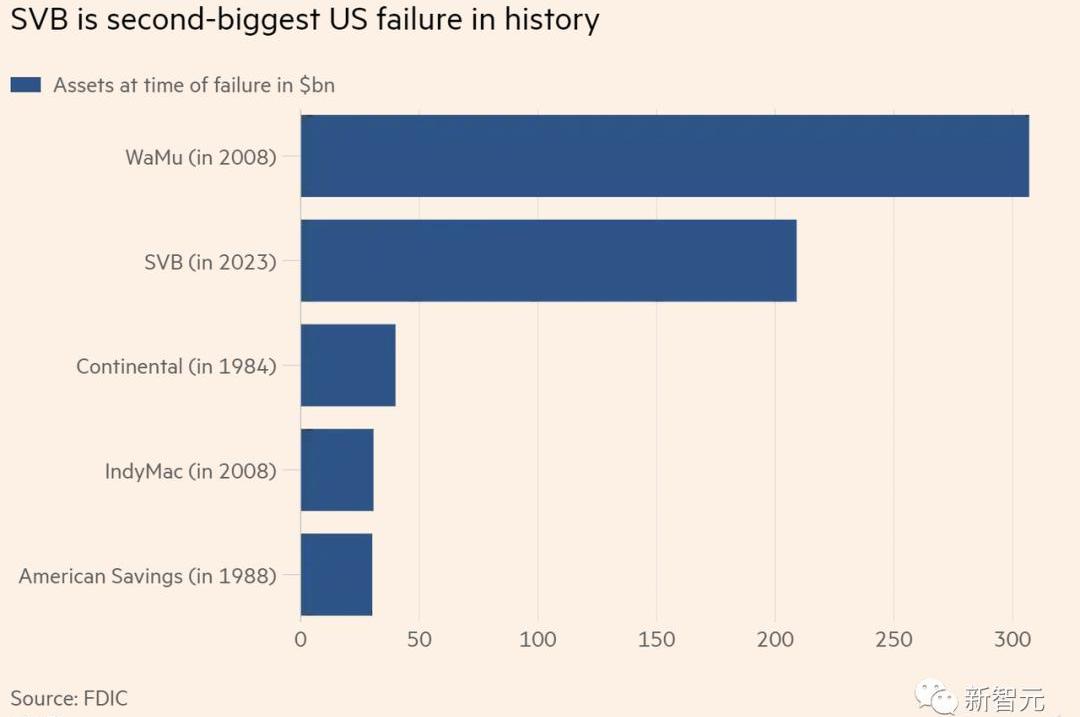

3月9日,全美第16的硅谷銀行突然暴跌超過60%,市值蒸發94億美元。3月10日,硅谷銀行宣布破產,由美國聯邦存款保險公司接管。這也是自2008年以來,美國金融業出現的最大倒閉案。

但諷刺的是,3月7日,硅谷銀行連續5年登上福布斯年度美國最佳銀行榜單,并入選福布斯首屆金融全明星名單。

硅谷的至暗時刻

擁有約2090億美元資產和1731億美元存款的硅谷銀行,主要為硅谷的創投公司提供資金,與整個硅谷的風險資本密切相關。YCombinator的首席執行官GarryTan今天早上發帖稱,硅谷銀行的倒閉對于初創企業來說將是「滅頂之災」,會讓美國的創新倒退10年以上。30%的YC公司因硅谷銀行倒閉而受到牽連。由于無法使用這些資金,這將意味著他們將無法在短短30天內支付員工工資。

Trezor CEO:不打算引入任何私鑰恢復工具:金色財經報道,Trezor首席執行官Matej Zak表示,在允許投資者成為他們自己的銀行的同時,自我托管的概念也使用戶成為對其比特幣安全負責的唯一實體。此責任中最重要的部分是保護私鑰或助記詞的安全和私密性。Trezor不打算引入任何私鑰恢復工具,因為它已經提供了所有可能的工具來幫助用戶保護助記詞。[2023/6/16 21:42:38]

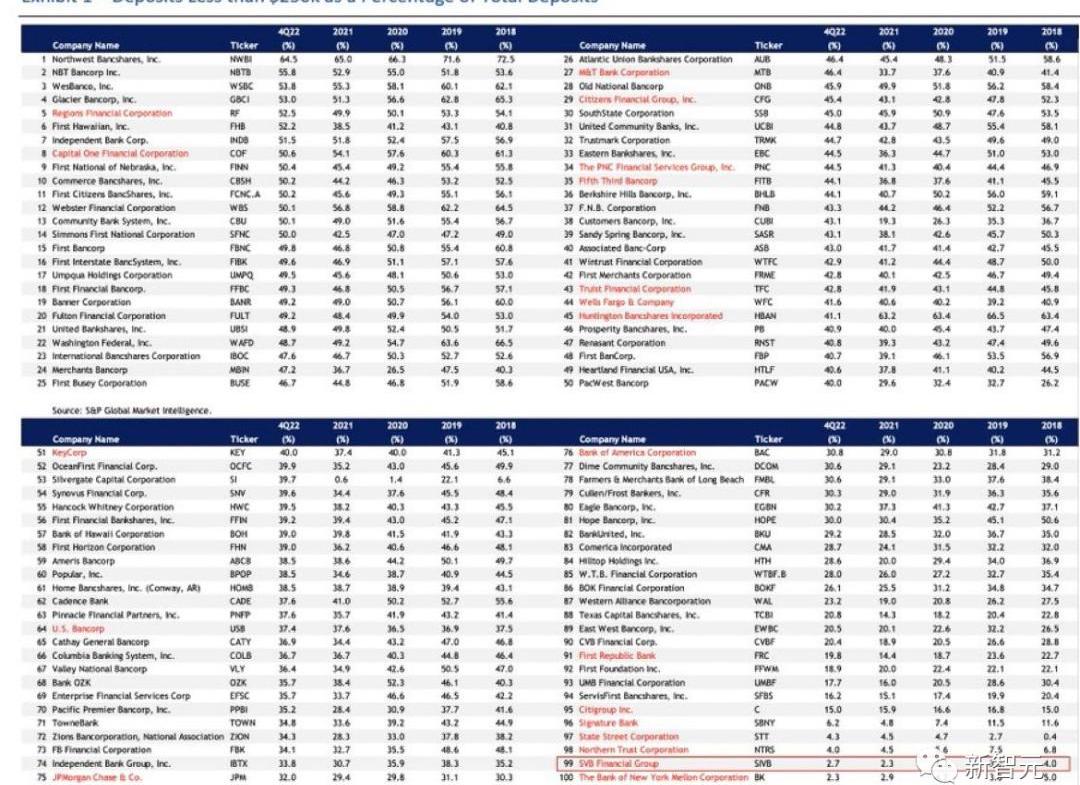

如果我們不找到解決辦法,今天的初創公司,明天的谷歌和Meta,都將消失。調查顯示,近400家初創公司表示他們正面臨風險,超過100家表示自己在未來30天內可能無法支付工資。更大的問題在于,雖然FDIC接手后表示會對儲戶進行賠付。但初創公司存到硅谷銀行的錢,大部分都超過了25萬,所以是沒有聯邦保險的。據估計,這個數字可能高達97.3%。錢拿不出來,工資發不出來,賬單也付不起。更糟糕的是,一家滿足科技創業公司特定需求的銀行,現在已經不復存在了。

此次事件堪稱美國創投界的黑天鵝。根據「特特理財」的分析,造成事件的最大元兇,就是美聯儲的不斷加息。本來,加息是為了降低通脹,讓錢流回銀行,然而硅谷銀行做的是科技公司的貸款,既然獲得貸款的成本越來越高,科技公司就開始大量把錢取出。但問題來了,硅谷銀行不僅因為買入大量固定收益類產品鎖死了流動性,而且還各種上杠桿,試圖用10億美元貸出1000億美元的效果。具體來說,硅谷銀行把價值910億美元的存款,都放在了抵押貸款和美國國債等長期債券中。然而,在美聯儲積極提高利率后,現在的價值比硅谷銀行當初購買時蒸發了150億美元。

BitMEX創始人:當前市場處于緊張狀態,下半年會因貨幣超發而有所好轉:6月6日消息,BitMEX創始人Arthur Hayes在社交媒體表示:市場因為Binance的一些FUD傳聞而下跌。但不管觸發原因是什么,風險市場都因為財政部現金賬戶(TGA)的補充而處于緊張狀態。到夏季結束,市場將會把這個問題拋諸腦后,轉而關注背后持續進行的天量印鈔。與此同時,我將買入一些垃圾幣(Shitcoin)。[2023/6/6 21:18:14]

根據美國消費者新聞與商業頻道分析,硅谷銀行倒閉成為2008年全球金融危機以來最大的銀行倒閉事件當地時間周三晚上,硅谷銀行宣布將嘗試在新股發行中籌集數十億美元,并披露公司因出售受去年利率急劇上升影響的債券造成了18億美元的損失。消息一出,硅谷銀行的股價在周四開始暴跌,這反過來又助長了美國創業公司從硅谷銀行撤出資金的熱潮。

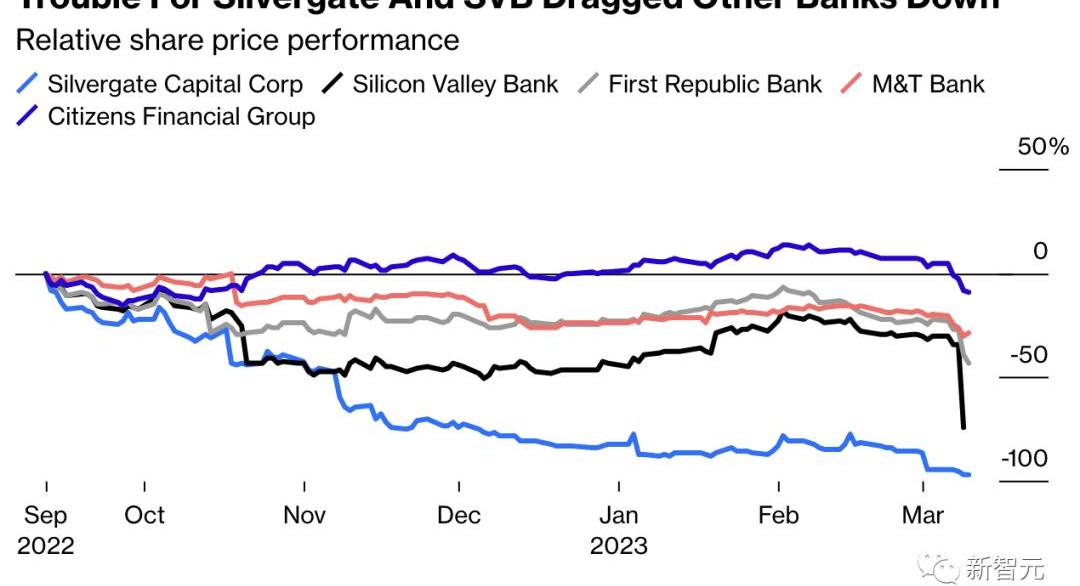

感覺大事不妙的儲戶和投資者紛紛開始提現,總金額高達420億美元。這些操作不僅使硅谷銀行的股價在周五進一步下跌,而且直接造成了美國這十幾年來最大的銀行擠兌之一。在當天上午的預交易中,其股價約為36美元,而在周三時則為267美元。此外,硅谷銀行的暴跌,也拖累歐美銀行股指數重挫,導致摩根大通、美國銀行、富國銀行、花旗集團等美國四大銀行的市值蒸發520億美元。

CoinMarketCap集成區塊鏈安全公司CertiK的安全評分功能:金色財經報道,加密貨幣排名平臺CoinMarketCap宣布已完成區塊鏈安全機構CertiK旗下安全評分功能的集成,使用戶能夠快速了解其平臺上列出的加密項目安全性。另據披露數據顯示,在CoinMarketCap上排名前500的Web3項目中, 截至目前CertiK已完成了約70%的審計工作。(globenewswire)[2023/5/22 15:19:07]

搞不好,此次事件就會導致美國的金融危機,全世界都要跟著遭殃。硅谷銀行,或許就會是當年的雷曼兄弟。

有網友建議,推特應該買下硅谷銀行,變成一個數字銀行。馬斯克對此表示贊同據爆料,Meta向美國證券交易委員會提交的文件顯示,在2022年12月31日時,Meta在硅谷銀行有約100億美金的現金和等價物,占到Meta總資產的14%。

硅谷銀行的部分客戶包括:科技初創公司,如Airbnb、Uber和LinkedIn。生命科學公司:涉及生物技術、制藥、醫療設備和醫療保健的生命科學公司,如Illumina和IntuitiveSurgical。風險資本家和私募股權公司:風險投資和私募股權公司,如紅杉資本和AccelPartners。新興經理人:通過融資、銀行和咨詢服務為風險投資和私募股權領域的新興經理人提供支持。葡萄酒和飲料行業:為葡萄酒和飲料行業提供服務,包括釀酒廠、啤酒廠和釀酒廠,提供針對其獨特需求量身定制的銀行和金融服務。公司和投資銀行客戶:為一系列客戶提供公司和投資銀行服務,包括中型市場和大型公司以及機構投資者。硅谷銀行,給了科技行業40年

江蘇出臺教育領域數字人民幣試點實施方案:金色財經報道,江蘇省教育廳近日印發《江蘇省教育領域數字人民幣試點實施方案》,提出要全面推進教育領域數字人民幣試點工作,暢通全省教育領域數字人民幣收入和支付渠道,積極構建教育收費、各類考試報名費、國庫集中支付以及獎助學金發放等業務數字人民幣應用場景。《方案》明確分階段推進教育領域數字人民幣試點,至2023年底,力爭在教育收費、考試報名繳費、獎助學金發放等重點應用場景覆蓋面取得明顯進展,每所省屬學校至少推進一個數字人民幣應用項目。至2025年底,江蘇基本形成應用覆蓋面廣、服務便捷高效、生態較為完善的教育領域數字人民幣運營管理體系。[2023/5/9 14:52:42]

可悲的是,硅谷銀行給了科技行業40年,科技行業卻連40小時的時間,都不給硅谷銀行。作為一家銀行,專注于一個行業是有好處的,近一半的美國初創公司都會在硅谷銀行開設銀行業務。而隨之而來的風險就是,客戶的痛苦很快就會成為銀行的痛苦。而就如今這場大混亂的罪魁禍首——風險資本家,卻似乎從騷亂中隱身了。正是他們對硅谷銀行宣布籌集資金的消息作出反應,引發了對銀行的擠兌,最終引起了大亂。

四十年來,硅谷銀行一直是美國科技界的重要盟友,共同抵御著互聯網的泡沫,和2008年的金融危機。然而,在問題出現的第一時間里,風投家們就立馬關閉了銀行,攛掇創始人拿走自己的錢。風投們很樂意在出現問題的第一個跡象時就關閉銀行,鼓勵創始人拿走他們的錢。現在,他們的倉促行事把整個行業都拖入了危機。初創公司該如何支付工資?硅谷未來的融資需求將何去何從?

Schall律所正代表FTT投資者調查FTX是否曾發布虛假和誤導性聲明:金色財經報道,Schall Law Firm宣布,其正在代表FTT投資者調查FTX Trading涉嫌違反證券法的行為。調查的重點是FTX是否曾發布虛假、誤導性聲明或其他未披露的投資者相關信息。Schall律師事務所表示,遭受損失的FTT投資者可以聯系該律所尋求幫助。(BusinessWire)[2022/12/11 21:37:26]

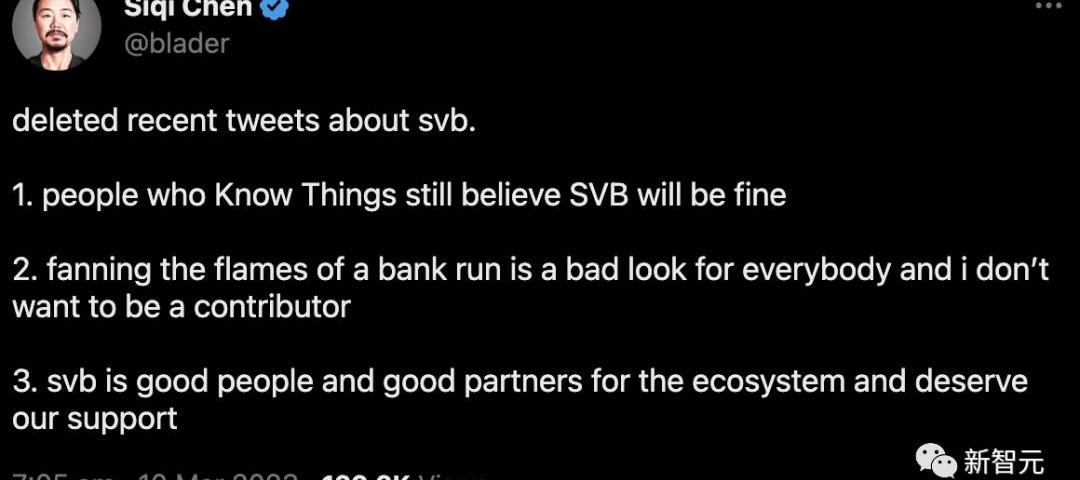

美國時間周四下午,彭博社界接連報道,一些最知名的風險投資公司,包括PeterThiel的FoundersFund、CoatueManagement和UnionSquareVentures,都在急催創始人把資金從硅谷銀行中轉移出去。不久之后,其他行業也紛紛效仿。一些人試圖警告大家不要反應過度,但為時已晚。

正如一位VC所說的那樣,「我不認為硅谷銀行會倒閉,但我也不想成為冤大頭。」但還沒有開始就已經結束了,因為監管機構在宣布融資計劃后不到48小時,就介入關閉了硅谷銀行。

摩根士丹利周五早些時候的一份報告稱,硅谷銀行擁有「綽綽有余的流動性,足以為與風險投資客戶燒錢相關的存款外流提供資金」,可用流動性資金約為1800億美元,而資產負債表內的存款為1650億美元。也許在接下來的幾天和幾周內,硅谷銀行會發現一些嚴重的會計瀆職行為,事情崩潰只是時間問題。

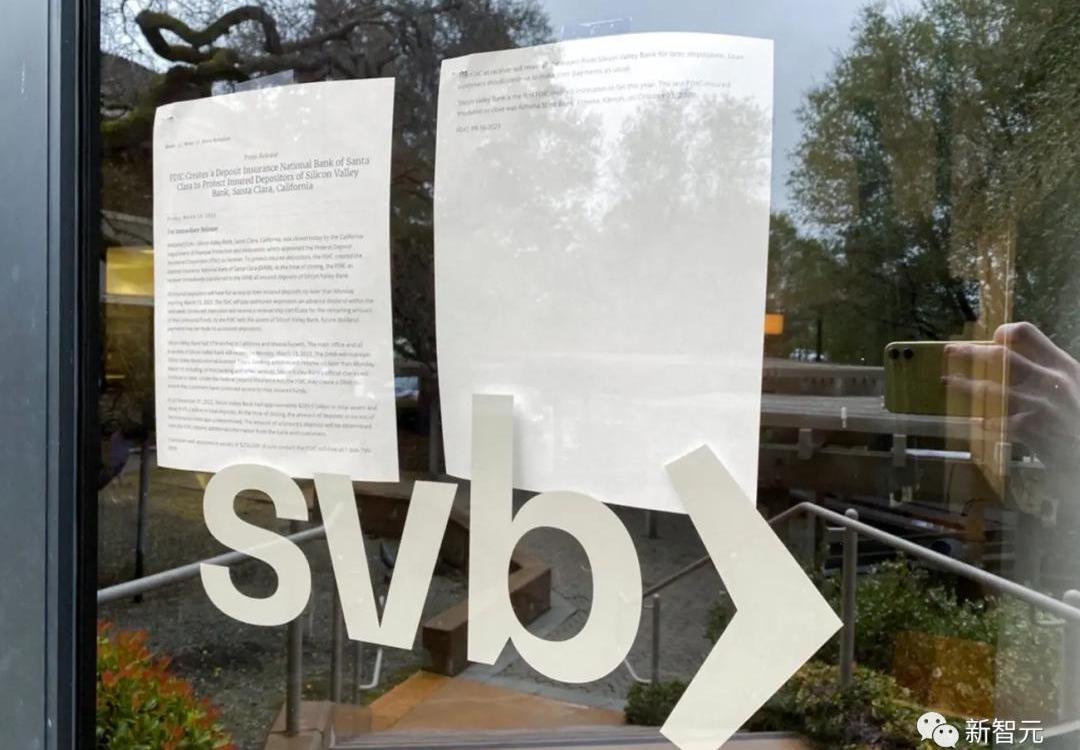

而加州金融保護與創新金融部周五發布的一份新聞稿表示,由于「流動性不足和資不抵債」,它接管了硅谷銀行,但沒有透露更多細節。

周五,位于加利福尼亞州門洛帕克一家銀行大門上鎖,門上貼著FDIC接管SVB的公告

利率對科技公司意味著什么?

可以說,正是曾經的低利率,促成了硅谷科技的十年繁榮。自2008年金融危機以來,美聯儲幾乎一直保持著低利率。然而在2021年11月,為應對通脹,美聯儲宣布加息。現在,借貸會變得更昂貴,這意味著許多投資者不會投資股票,而是轉而投資債券或國債。這會切實改變在低利率環境中蓬勃發展的科技行業。沃頓商學院金融學教授ItayGoldstein表示,「一旦投資者不再投入新資金,那么所有初創公司的生存都將更加困難。」由于借貸成本低,Netflix、特斯拉和戴爾等公司才能夠舉債。很多企業都是在這個低利率時期誕生的,比如,加密貨幣正是對2008年金融危機的反應,在正常的利率環境中,加密貨幣從未存在過。

而加息后,投資者有了更多的回報選擇,較少的VC資金會使初創公司的吸引力降低。隨著消費者支出的收緊,電子產品的市場可能會減少,尤其是如果美聯儲如愿以償,并且有更多人失業的話。蘋果、谷歌和亞馬遜都是在正常利率時期誕生的。但現在,較少的VC資金使初創公司的工作場所吸引力降低。隨著消費者支出的收緊,電子產品的市場可能會減少——尤其是如果美聯儲如愿以償,并且有更多人失業的話。而現在,硅谷銀行已經倒閉,硅谷的科技公司還能繼續運營嗎?誰也不知道。

對中國投資者的影響

一夜之間,焦慮的情緒便蔓延到了中國。在這個僅次于硅谷的世界第二大風險投資市場中,它的命運牽動著無數人。20年前,硅谷銀行在中國建立起了第一家分支機構——與上海浦東發展銀行共同成立的合資銀行。根據TheInformation的報道,一位軟件創業公司的創始人表示:「硅谷銀行對于我們來說至關重要,因為最初的時候像花旗這樣的銀行都不愿意進行合作。」隨著硅谷銀行的崩盤,中國初創公司想要在美國尋找合作銀行與投資者,會變得更加困難……

互聯網操作系統的生態啟示Web2花了整整36年才達到10億用戶,Web3實現這個過程還需要多久呢?在這個過程中,Web3需要吸引越來越多的主流用戶.

1900/1/1 0:00:00注:本文來自@Elizabethofyou推特,MarsBit整理如下:Arbitrum入門基礎,以及一些潛在機會:很多人提lay2做交互,在博Arbitrum的發幣暴富.

1900/1/1 0:00:00注:本文來自@angalina2021推特,MarsBit整理如下:1/n看了一個有趣且巧妙的新項目@InfPools,是建立在Univ3AMM機制上的無限抵押借貸協議,無需預言機.

1900/1/1 0:00:00這幾天,感覺像做了一場光怪陸離的夢,和很多DAO友線下一見如故,在寒冷的丹佛神奇地找到了一群操著不同語言的異國異種的親兄弟好同志.

1900/1/1 0:00:00事件緣起 2023年3月8日,硅谷銀行的母公司SVBFinancialGroup宣布虧本出售價值210億美元的證券資產,以應對在美聯儲加息、科技股持續低迷背景下,用戶提款造成的資金持續流出.

1900/1/1 0:00:00要點 Binance有一系列加強平臺安全的措施和功能,包括身份驗證、雙重身份驗證、反釣魚代碼功能和風險監控流程。了解BinanceNFT如何堅守其對用戶安全的承諾.

1900/1/1 0:00:00