BTC/HKD+0%

BTC/HKD+0% ETH/HKD-0.63%

ETH/HKD-0.63% LTC/HKD-0.47%

LTC/HKD-0.47% ADA/HKD-1.49%

ADA/HKD-1.49% SOL/HKD-0.45%

SOL/HKD-0.45% XRP/HKD-2.74%

XRP/HKD-2.74%SEC正在打擊中心化穩定幣。所以是時候尋找去中心化的替代方案了。

在這篇文章中你將能夠了解有關去中心化穩定幣的所有信息。

SEC近日宣布起訴穩定幣BUSD發行人Paxos。

一周前,SEC強迫加密交易所Kraken關閉其流動性質押服務。

無論您是否居住在美國,相關的法規即將出臺,最好盡可能少使用中心化平臺。

與當局聲稱的相反,他們最近的行動并沒有使投資者受益或保護他們。

SEC只是想扼殺這個行業。

即使使用去中心化平臺不能完全保護您免受監管,它們絕對是更好的選擇。

目前有2種去中心化穩定幣類型:

報告:預測未來三年全球加密支付行業的市場規模將達到數千億美元:金色財經報道,據Bing Ventures和Alchemy Pay聯合發布的報告表示,加密支付市場正在快速增長,基于對全球支付行業增長的估計以及對實體經濟中加密支付市場規模的敏感性分析,我們預測未來三年全球加密支付行業的市場規模將達到數千億美元。隨著技術的發展,加密支付的可用性和效率得到了提高,但安全和信任問題仍有待有效的解決方案來解決。加密貨幣支付行業可分為三個主要領域,法幣與加密貨幣的鏈上和鏈下、實體經濟中的鏈下加密貨幣支付和創新鏈上場景中的支付。[2023/7/13 10:52:33]

?超額抵押型——由流動資產完全抵押

?算法型——這些穩定幣沒有完全抵押,可以根據協議代幣鑄造或贖回

自從算法穩定幣UST垮臺以來,來自第二類的穩定幣都抬不起頭。

然而,FraxFinance仍然是算法穩定幣領域的重要參與者,值得關注。

BTC突破30500美元:金色財經報道,行情顯示,BTC突破30500美元,現報30515.0美元,日內漲幅達到1.42%,行情波動較大,請做好風險控制。[2023/4/14 14:02:28]

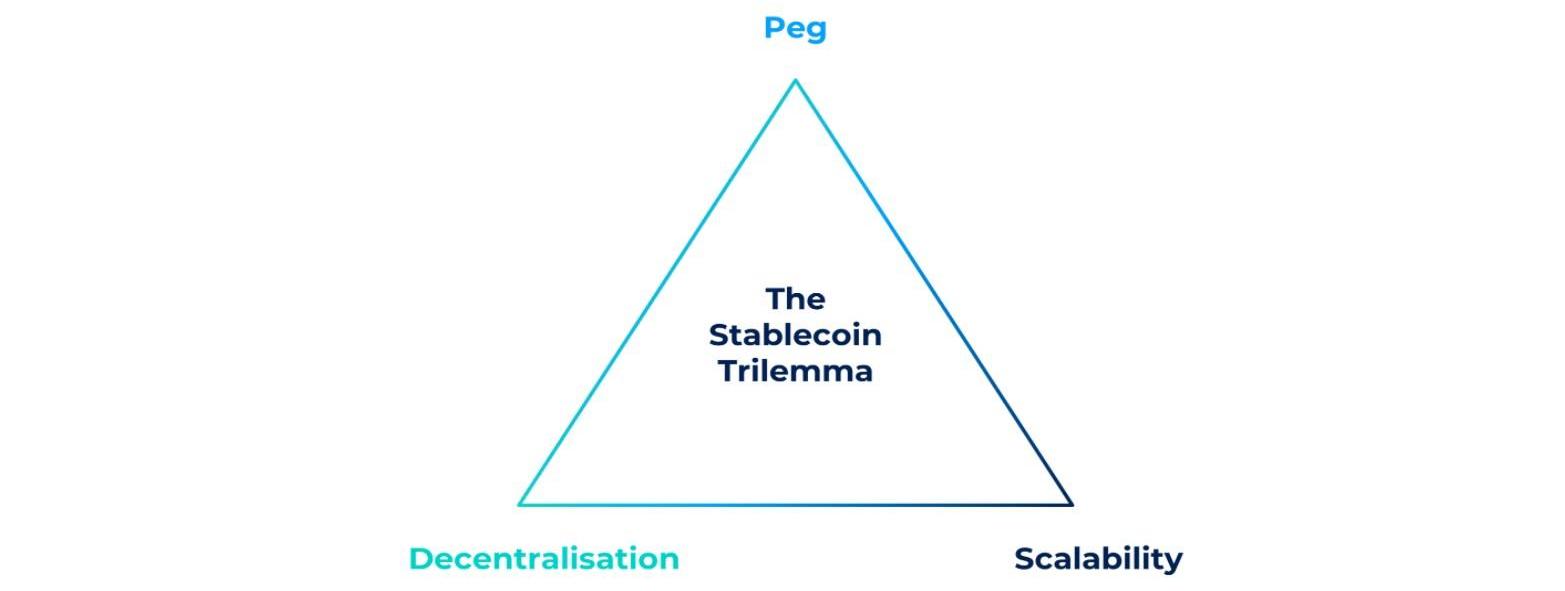

問題是算法穩定幣和超額抵押穩定幣都必須做出妥協:

?超額抵押——更安全和有抵抗力,但資本效率較低

?算法——抵抗力較低,但資本效率更高

迄今為止,還沒有穩定幣能夠解決這個三難困境問題。

但這里有一些最成功的去中心化穩定幣:

1.DAI

MakerDAO的DAI是目前規模最大的去中心化穩定幣。

DAI可以通過抵押許多藍籌加密資產進行鑄造,包括ETH、BTC以及收益型資產。

歐盟官員會見美國政界人士,尋求幫助其制定加密監管法規:10月18日消息,歐盟金融服務負責人Mairead McGuinness已就數字資產發出警告,稱其對金融穩定構成威脅。她表示“任何強加于市場的加密貨幣規定都需要納入全球秩序。”

Mairead McGuinness在國會山會見了美國政界人士。她表示美國的政策制定者與歐盟有著相同的立場,并敦促美國政策制定者對加密貨幣相關法律作出更明確的結論。(coingape)[2022/10/18 17:31:04]

關于DAI的一個擔憂是DAI主要由中心化穩定幣USDC支撐。

如果USDC完全失去掛鉤,DAI將受到嚴重影響。

這不太可能發生,但最好記住這一點。

另一個有趣的事實是,MakerDAO大量投資于現實世界資產,超過50%的收入來自RWA。

2.FRAX

FraxFinance的FRAX第一個部分儲備去中心化穩定幣。

Cardano創始人:Ripple附屬代幣應作為商品而非證券進行監管:金色財經報道,Cardano創始人Charles Hoskinson就XRP的法律地位發表了自己的看法。Hoskinson認為,Ripple附屬代幣應作為商品而非證券進行監管。為了支持他的論點,Hoskinson寫道,大多數Layer 1協議(包括 XRP)都提供實用性并且在其中具有足夠程度的去中心化,因此它們不是證券。此外,他們還通過了Howie測試,該測試顯示資產是否為證券。[2022/10/11 10:30:23]

FRAX受到部分資產支撐,另一部分則由穩定算法來支撐。

FraxFinance利用算法市場操作(AMO)來維持FRAX掛鉤穩定性并產生收入。

該團隊一直在熊市中進行建設,推出了許多增加FRAX效用和協議收入的新產品。

除了FRAX,FraxFinance還推出了第二款名為FPI的穩定幣。

FPI是一種與CPI掛鉤的穩定幣,旨在抗通脹。

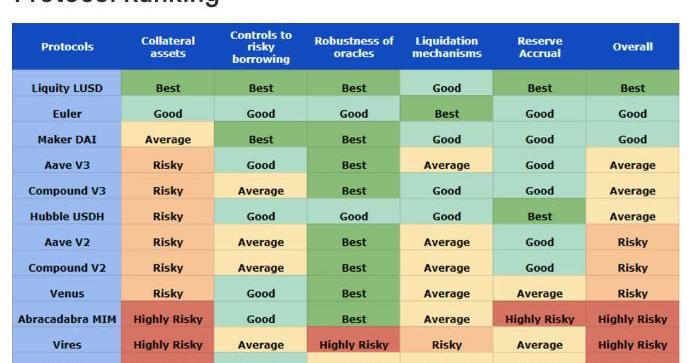

3.LUSD

LiquityProtocol的LUSD是最具彈性的去中心化穩定幣。它具有很多特性:

?流動性智能合約代碼不可更改

?可通過許多去中心化前端訪問流動性合約

?$LUSD只能針對ETH鑄造

?清算通過穩定池處理

總之,不管未來的監管多嚴格,$LUSD也不可能被倒下。

并且由于其高效的清算機制,$LUSD貸款的最低抵押率為110%。

任何人都可以通過將$LUSD存入穩定池并以折扣價購買$ETH來參與清算過程。

Liquity目前在以太坊和AztecNetwork上可用。

在Aztec上借入$LUSD可以以極低的費用和完全的隱私的方式來完成。

4.sUSD

sUSD是由Synthetix的項目代幣SNX超額抵押的穩定幣。

鑄造sUSD的SNX質押者獲得Synthetix收入的一定%。

目標抵押率為400%,因此sUSD的可擴展性不是很好。

但是一旦SynthetixV3上線,將會有更多抵押品類型可用。

5.agEUR

AngleProtocol的穩定幣agEUR是目前規模最大的與歐元掛鉤的去中心化穩定幣。

如您所知,歐元/美元匯率從2021年的1.21跌至2022年10月的底部0.97。

這種急劇下降顯然導致了對歐元穩定幣的興趣下降。

但鑒于歐元兌美元再次開始升值,這種趨勢可能會改變。

Angle團隊圍繞agEUR構建了一個產品生態系統,以提高其實用性。

從單一界面就可以完成借貸、獲得杠桿、法幣出入金等操作。

6.MIM

這是一種去中心化的穩定幣,主要由收益資產支持。

盡管經歷了動蕩的過去,MIM還是成功地保持了與美元的掛鉤。

CurveLP代幣、GLP和其他資產可以用作抵押品,同時仍能賺取一定比例的抵押品收益率。

下面還有一些即將推出的穩定幣

真實收益這個敘事表明,人們正在尋找像實體企業一樣產生收入的項目。

為了創造新的收入來源并提高流動性提供者的資本效率,許多知名協議將推出自己的穩定幣:

來自Aave的GHO穩定幣來自CurveFinance的crvUSD穩定幣來自RedactedCartel的DINERO穩定幣來自EthosReserve的ERN穩定幣其中一個非常有趣的是?crvUSD。

crvUSD將使用一種稱為Lending-LiquidatingAMM算法的新清算機制。

它的借款人不必擔心發生即時清算,因為AMM將逐步清算/取消清算他們的抵押品,而不會收取罰款。

以上這些是需要關注的穩定幣項目。

我希望去中心化穩定幣的主導地位會隨著時間的推移而增加。

2022年許多中心化、不透明系統的崩潰再次表明了去中心化的重要性。

Tags:穩定幣USDFRAFRAX數字人民幣穩定幣樹圖CZUSD價格France Rev Financefrax幣怎么漲

周一,Odaily星球日報輸出了一篇《面對巨鯨套利,BlurFarmer?應遵循的?8?條建議》.

1900/1/1 0:00:00Scroll的技術原則 1.確保用戶安全 在區塊鏈擴展解決方案的背景下,最重要的安全形式涉及用戶資金和數據的完整性.

1900/1/1 0:00:00不要錯過今年最激動人心的敘事之一:NFT正在成為一種愈發被人所使用和愈發有價值的技術。這就是為什么NFTFi可能成為2023年的主要敘事.

1900/1/1 0:00:00從VC錢包中發現獲利的機會,排名前20的加密貨幣基金總共有1200多個錢包。整個一月/二月我一直在密切關注它們。在這里我將介紹8家最大的風險投資公司,他們最大的持股和近期投資.

1900/1/1 0:00:00本篇文章將要探討NFT市場如何趨向于收取盡可能低的版稅費用。目前NFT市場之間的競爭很像是谷歌稱霸之前的互聯網,究竟誰能夠最終勝出,目前還有待考察.

1900/1/1 0:00:00香港證監會于昨日?發布《虛擬資產交易平臺指引》咨詢文件,就虛擬資產交易在香港的進一步合法化向公眾征求意見.

1900/1/1 0:00:00