BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+4.32%

SOL/HKD+4.32% XRP/HKD+1.07%

XRP/HKD+1.07%2月5日,a16z向?BNBChain上部署UniswapV3的最終提案提出反對票,導致Uniswap登陸BNBChain的計劃擱淺。

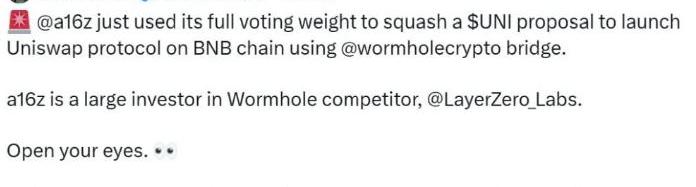

社區KOL直接發問質疑,稱「Uniswap由a16z控制?」,并引用有關a16z疑似出于個體利益的猜測:「a16z之所以使用其全部投票權重來反對Uniswap使用Wormhole跨鏈橋在BNBChain上啟動Uniswap協議的提議,是因為它是Wormhole競爭對手LayerZero的大投資者」。

?01?

DeFi協議背后的VC身影

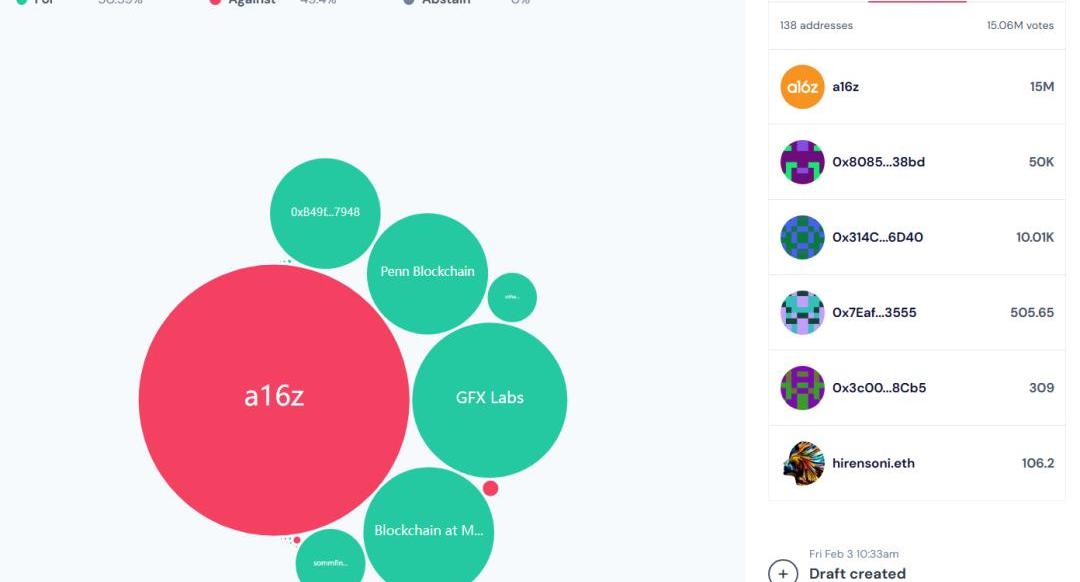

事實上,a16z確實是Uniswap背后擁有舉足輕重影響力的關鍵人物:Bubblemaps統計顯示,a16z可以通過11個地址控制4150萬枚UNI,這占UNI供應量的4.15%。

過去30天內參與Axie Infinity游戲的錢包數量減少約19%:金色財經報道,根據游戲數據網站Activeplayer的數據,Axie Infinity在過去30天內不但沒有增加新的游戲玩家,反而流失了6,000多名用戶。加密貨幣研究人員DappRadar似乎也贊同這種下降,其發布的統計數據顯示,在過去30天內,參與該游戲的數字錢包數量也減少了約19%。據該網站稱,上個月交易量和交易量均下降了約30%。[2023/7/11 10:47:03]

而此次投票截止目前為止,a16z僅僅動用1500枚UNI的權重就已占據優勢,這也意味著a16z的UNI權重是通過任何UNI提案所必不可少的投票勢力。

其實a16z并非是不愿意將Uniswap部署至BNBChain——畢竟在Uniswap決定是否部署在Polygon、Celo和zkSync中時,a16z是投了「贊成票」的。

NFT借貸協議Blend新增支持Kanpai Pandas和Redacted Remilio Babies兩個NFT系列,貸款總額突破4萬枚ETH:金色財經報道,據NFT聚合交易市場Blur在社交媒體宣布,旗下NFT借貸協議Blend將在本周新增支持Kanpai Pandas和Redacted Remilio Babies兩個NFT系列。另據Dune Analytics最新數據顯示, Blend協議貸款總額已突破4萬枚 ETH,本文撰寫時達到40,131 ETH,貸款交易總量為12,534筆,獨立借款人和貸款人均超過1000個。[2023/5/23 15:19:47]

按照趙長鵬轉推的具體說法,這場斗爭的核心,是a16z不愿意用Wormhole做跨鏈橋來作為Uniswap登陸BNBChain的跨鏈選擇。

這就涉及風險投資公司a16z和Jump的直接對戰——它們分別支持LayerZero和Wormhole兩個跨鏈橋。

14個Miladys賣家在Milady共花費不超過1.74ETH,獲利91ETH:金色財經報道,區塊鏈分析公司Nansen發推稱,在Elon Musk發推之前,Miladys的地板價為3.43ETH,但在Elon發推之后,成交量猛增,Miladys的地板價升至5.3ETH,目前最低價跌已至3.83ETH。地址0x13...0f9在底部買入13枚均價在3.58ETH,賣出10枚均價在3.874ETH,剩余3枚發送到另一個地址之后便增加了交易量,包括以每枚5.11ETH的價格購買14個MiladyBlur虧本出售或借給其他人。有14個Miladys的賣家在Milady共花費不超過1.74ETH,目前已售出94%的藏品,獲得了91ETH收益。[2023/5/19 15:13:15]

其實DeFi協議因為背后向其提供資本支持的VC影響,而或主動或被動選邊站隊的情況,并不鮮見——早在2021年8月,SushiSwap就曾透露為什么它選擇使用Arbitrum而不是Optimism作為其最先布局的的Layer2擴展解決方案。

Upbit將上線EGLD:4月27日消息,Upbit將在韓元、比特幣市場新增EGLD,存款支持將在3小時內開放,僅支持主網充值。預計將于2023-04-2715:00開啟交易。[2023/4/27 14:29:37]

其中SushiSwap直言是因為Optimism給了Uniswap優惠待遇,推動Uniswap率先上線:盡管「SushiSwap已經到Optimism的Kovan測試網上完成部署,但最后被告知Uniswap將獲得這個機會,Optimism非常直接地告知Uniswap必須先部署」。

而按照SushiSwap的說法,Optimism之所以青睞Uniswap,是因為受到了投資者a16z和Paradigm的影響,并直言這兩家風險投資公司可能「串通一氣」,以影響他們的既得項目并使其受益。

?02?

區塊鏈世界的治理游戲

太陽底下沒有新鮮事,在更早的2021年11月,也曾上演了一場另一個DeFi龍頭協議Curve的精彩「紙牌屋」劇情。

加密用戶身份驗證初創公司Notebook Labs完成330萬美元種子輪融資:10月27日消息,加密用戶身份驗證初創公司 Notebook Labs 宣布完成 330 萬美元種子輪融資,Bain Capital Crypto 領投,Y Combinator、Soma Capital、Abstract Ventures、Pioneer Fund 和 NFX 等參投。Notebook 通過利用零知識證明技術為 Web3 用戶提供隱私和匿名服務,以防止包括女巫攻擊在內的黑客侵襲,該團隊將在未來幾個月內繼續開發產品套件,包括信用評分和跨鏈功能,相關產品將在 2023 年推出。(雅虎財經)[2022/10/27 11:49:36]

首先我們需要回顧下Convex-Curve的機制設計:

CVX是Convex的原生Token,持有CVX便相當于擁有了對Convex的控制權——CVX作為Convex平臺的治理Token,通過鎖定CVX便可以讓LP對Convex的veCRV治理決策進行投票:

Convex利用更具吸引力的cvxCRV激勵,換取了用戶的CRV;

Convex把這部分CRV統統進行四年鎖定,換取最大的Curve投票權;

而Convex在獲得大量veCRV后,就等同于控制了Curve;

也就是說控制了CVX,就是控制了Convex,而控制了Convex,就等同于控制了Curve。這時它可以為具體的某個穩定幣池子增加激勵權重,這就導致很多有意思的事情——譬如穩定幣項目方的賄選行為等。

而2021年11月份,Mochi穩定幣USDM團隊利用Convex對Curve發起了一場「劣幣兌換良幣」的「治理攻擊」:

首先,Mochi推出了治理Token?MOCHI,并在Curve推出USDM穩定幣的流動性池激勵;

然后,Mochi項目方利用持有的大量MOCHI印了大量的USDM,然后去Curve上換為DAI;

接著,Mochi項目方使用換來的DAI購買大量的CVX,然后進行投票,并成功提高了Curve上USDM流動性挖礦池子的收益率;

最后,在高收益率的吸引下更多的流動性提供者參與其中,直至USDM穩定幣的流動性池內達到1億美元的流動性,項目方將MOCHI鑄造成USDM并在池子中兌換成DAI,直接套現跑路,造成高達3000萬美元的損失;

整個過程堪稱圍繞劣質穩定幣、Curve、Convex治理邏輯的教科書級案例,這也從側面表明了Convex通過對Curve的「控制」,在整個加密市場發揮越來越重要的影響力。

?03?

DeFi怎么了?

自2020年「DeFi盛夏」以來,整個DeFi賽道獲得了長足發展,市場衍生出了DEX、借代、衍生品、固定收益、算法穩定幣、資產合成、聚合器等諸多細分領域。

不過伴隨著2021年5·19?達到歷史峰值以來,UNI、LINK、SUSHI、SNX等傳統DeFi藍籌頹勢漸顯,無論是Uniswap、Synthetix這樣老牌DeFi龍頭,還是OHM等「DeFi2.0」新秀,似乎都逃脫不了被市場逐漸冷淡厭棄的命運。

尤其是在過去2022年加密世界的發展中,經歷NFT、DAO、元宇宙、Web3等敘事的輪番繁榮,DeFi已經被絕大部分市場參與者遺忘,成為失寵的市場敘事。

不過,暫時拋開縱向的DeFi協議Token在二級市場上的低迷表現,僅從DeFi賽道內部觀察,還是有一些頗為有趣的變量正在發生。

其中最值得注意的,就是除了扮演底層組件的角色外,以這些協議層的DeFi龍頭為圓心,圍繞著它們的工具類和應用層的DeFi項目也開始不斷衍生,更豐富的高級功能不斷強化。

明眼可見的是,越來越多的DeFi「工具式應用」,圍繞單個底層的「超級DeFi協議」,輔助其完善更為豐富的高級衍生功能,依托底層的「超級DeFi協議」發展壯大,并最終反哺底層的「超級DeFi協議」實現更大賦能,從而逐步生發出一個個獨具特色而又自成體系的「小生態」。

正如Uniswap+dextoolsUnitradeYin等之于流動性管理,Curve+Convex之于穩定幣兌換等等,更有趣的是這些一個個小生態之間又正在發生著更進一步的「合縱連橫」。

以Curve為例,眾所周知在穩定幣兌換尤其是大額穩定幣兌換賽道,Curve手續費、交換滑點和無常損失均遠低于諸如Uniswap或Sushiswap等一眾AMMDEX,是當之無愧的行業龍頭。

但同時Curve與合成資產協議Synthetix也合作推出跨資產兌換服務,提供通用資產的Swap功能。

這也是目前眾多DeFi協議從諸多渠道入手,開展自我救贖的一個縮影。

?04?

小結

在經歷了2020年的寒武紀大爆發和2021、2022年的觸頂下跌之后,目前DeFi世界的場景創新基本已經達到飽和,后續如何進一步完善治理機制、提高加密經濟模型在整個協議機制中的作用,才是打開下半場的關鍵所在。

總的來看,DeFi世界無論是「治理演進」還是Token經濟模型的創新,仍舊路漫漫其修遠兮,究竟會何去何從,讓我們拭目以待。

即使當前整個行業身處熊市,加密VC也在收縮,但2023年首月的融資項目依舊不少,據rootdata的統計,1月總計有近95個項目宣布了融資消息,大多數都處于種子輪和A輪階段.

1900/1/1 0:00:00耐克品牌的NFT系列在時尚NFT領域占據主導地位,擁有超過70%的年度交易量。自2021年年中以來,RTFKTNFT收藏產生了超過12.5億美元的交易量和1.78億美元的總收入,其中一半的總收入.

1900/1/1 0:00:00DeFi于2020年夏季騰飛,成為上一輪加密貨幣牛市以及此后大量投機活動的代名詞。DeFi的誕生在一定程度上是為了解決銀行、機構未能提供透明和包容性的金融體系的問題.

1900/1/1 0:00:00PartI當我們談論周期的時候我們在談論什么1.1市場周期的決定因素加密市場的牛熊切換一直以來都是非常明顯的,那么牛市和熊市的決定性因素是什么?房地產領域有一個比較著名的論斷-.

1900/1/1 0:00:00特別感謝VitalikButerin和AmeenSoleimani的反饋和審閱。我認為RAI是目前加密領域最酷的實驗之一.

1900/1/1 0:00:00KZGCeremony正在取得驚人的進展。由于嚴格的審核、簡潔的UI/UX、豐富的熵源貢獻和多樣化的實現,這將成為參與度最高和最安全的儀式.

1900/1/1 0:00:00