BTC/HKD+0.41%

BTC/HKD+0.41% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+1.58%

LTC/HKD+1.58% ADA/HKD-0.98%

ADA/HKD-0.98% SOL/HKD+2.51%

SOL/HKD+2.51% XRP/HKD-0.72%

XRP/HKD-0.72%相較Lido/stETH,frxETH是一個復雜很多的系統。

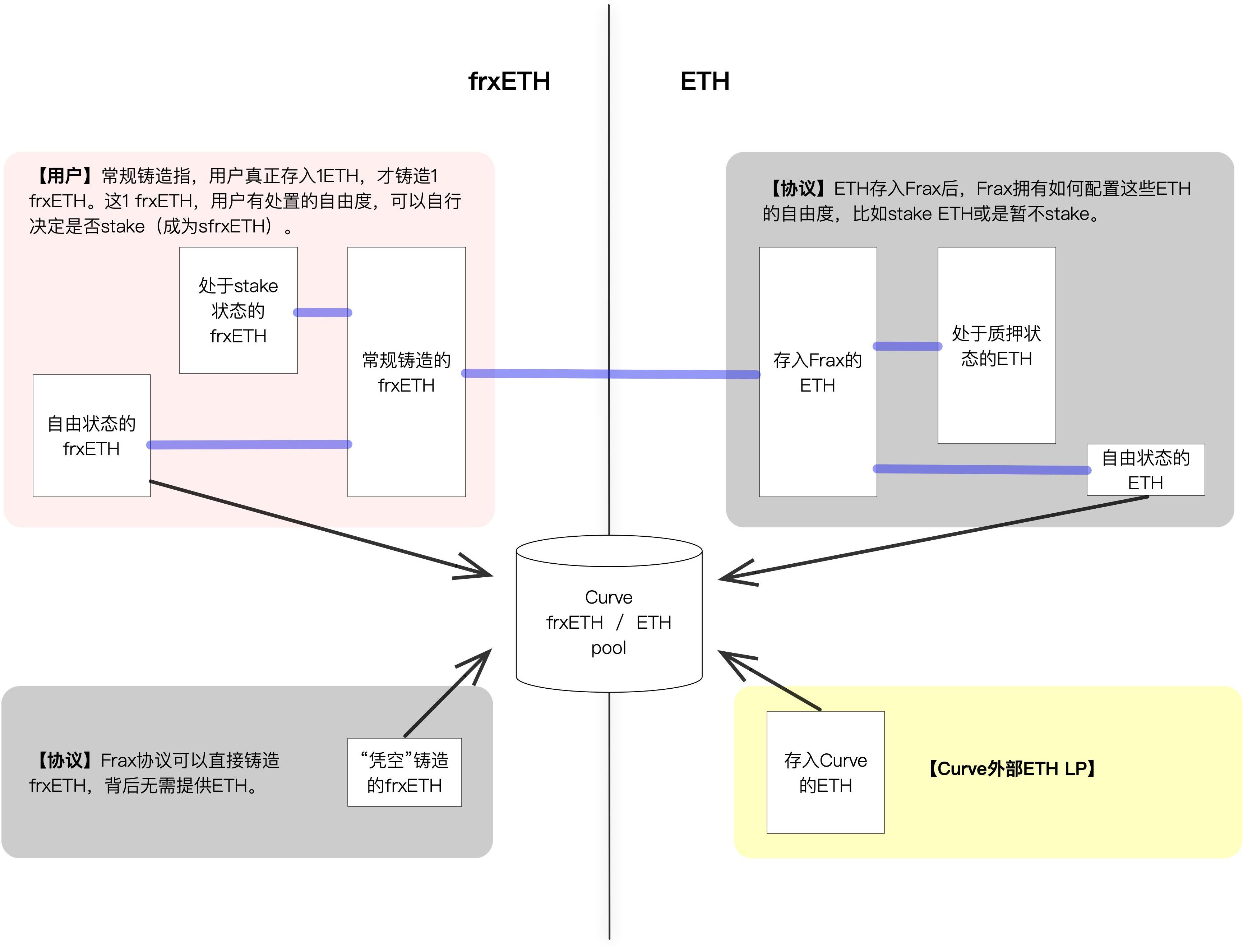

用戶行為十分動態,因為有自由的“兩種選擇”,只吃ETH2.0質押收益,亦或只吃CurveLP收益。變量更多,協議方需要同時管理調控“兩個收益率”,sfrxETH質押收益率以及CurveLP收益率。通過調控“兩個收益率”,協議方可以打造“兩個賣點”來獲得在LSD領域的競爭優勢,即更高的質押收益率以及穩定的錨定。打造“兩個賣點”是有成本的,協議方可能需要經歷長期的摸索,以尋求成本、規模、收益的合適平衡點,當下還很早期。協議方亦有“秘密武器”助力降成本,在Frax穩定幣業務上早已熟練運用多時。配合該“秘密武器”,在最大化利用Curve這件事上,無出其右。以下展開論述。先上一圖,可作為下文的輔助之用。

frxETH系統結構示意圖

用戶的“兩種選擇”:從用戶角度看frxETH的機制

黃立成已將150萬枚USDT轉給Curve創始人并獲得375萬枚CRV:金色財經報道,據PeckShieldAlert監測,“麻吉大哥”黃立成已將150萬枚USDT轉給Curve創始人Michael Egorov并從Michael Egorov收到375萬枚CRV。[2023/8/1 16:11:55]

用戶憑ETH可在協議官網1:1鑄造成frxETH,但這是單向的,frxETH無法通過官網贖回ETH。拿到frxETH后,有兩個去處。其一,在官網stake成為sfrxETH,即可享ETH2.0的質押收益,目前在~7.3%的水平。其二,存入CurvefrxETH/ETHpool吃LP收益,目前在~8.5%的水平。這“兩個收益率”正是協議方需要管理調控的所在。

順道看下當前用戶的選擇,用戶一共鑄造了~50KfrxETH,其中~25Kstake成為了sfrxETH,~25K在Curve組LP。這也是sfrxETH質押收益率可以達到~7.3%的原因,因為組LP的frxETH把背后ETH資產的2.0質押收益讓渡給了sfrxETHstake用戶。

美法官反對Analisa Torres對Ripple案的初步裁決:金色財經報道,曼哈頓聯邦法官Jed Rakoff反對Analisa Torres法官對Ripple案件的初步裁決,Torres此前裁定Ripple Labs沒有違反證券法。使XRP在二級平臺上可供散戶投資者購買,部分原因是購買者不知道他們的資金是流向Ripple還是第三方。

Rakoff法官在周一的命令中表示,他拒絕這種做法。他解釋稱,根據該裁決的說法,無論買方對利潤有何期望,都不能歸因于被告的努力,但Howey測試在買方之間沒有做出任何區分,這樣做是有道理的。購買者直接從被告那里購買代幣,或者通過二次轉售交易購買這些代幣,對于一個理性的個人是否會客觀地看待這些代幣并沒有影響,被告的行為和陳述表明他們承諾通過其努力獲得利潤。

據悉,Rakoff在Ripple案件審理和部分裁決的同一地區法院擔任院長,他還拒絕了Terraform 和Kwon試圖撤銷SEC指控的其他動議。[2023/8/1 16:10:21]

“兩個收益率”之間的關系:CurveLP收益率與sfrxETH質押收益率

區塊鏈互操作性協議Orb Labs完成450萬美元融資:金色財經報道,區塊鏈互操作性協議Orb Labs宣布完成450萬美元融資,Bain Capital Crypto領投,Shima Capital、6th Man Ventures、Aves Lair、Newman Capital、 Modular Capital和SevenX Ventures等參投。

Orb Labs計劃推出跨鏈消息傳遞協議Earlybird,允許開發人員根據用例、成本和速度等因素選擇對其應用程序最有效的安全模型。Orb Labs還在開發另一款產品MagicLane,MagicLane是構建在Earlybird之上的一個高效、安全、可組合的全鏈通證和信息傳遞平臺。[2023/2/14 12:06:28]

協議方調控Convex賄賂力度,可以影響CurveLP收益率。比如加大賄賂力度,使得CurveLP收益率顯著高于sfrxETH質押收益率,這會吸引更多的frxETH選擇做CurveLP,從而產生了拉平“兩個收益率”的力,CurvepoolTVL增大導致CurveLP收益率降低,選擇做LP的frxETH比例增高帶來了sfrxETH質押收益率的提高。

Ledger Live宣布集成GLMR、CRO、FTM、SGB等幣種:11月29日消息,Ledger Live公布第一版的Coin Reveal,宣布集成GLMR、CRO、FTM、SGB四個幣種。[2022/11/29 21:10:22]

同理,若從高位Convex賄賂力度掉落,使得CurveLP收益率收益銳減,顯著低于sfrxETH質押收益率,那么更多的frxETH會選擇stake成為sfrxETH,拉平“兩個收益率”的力開始作用。

所以我判斷,這“兩個收益率”不會出現長期的大的偏離。協議方調控的核心操作是每一期的Convex賄賂力度。

通過調控這“兩個收益率”,協議方可以實現“兩個賣點”,搶占LSD市場份額。

拆解“兩個賣點”:更高的ETH2.0質押收益率、穩定的錨定

賣點之一即為超過市場平均水平的質押收益率。

若要實現sfrxETH質押收益率高于同行Delta%,那就意味著需要有1-1/(1+Delta%)這么多比例的frxETH選擇去Curve組LP。

英國央行副行長:明年將就數字資產支付系統的監管框架進行磋商:金色財經報道,英國央行副行長Jon Cunliffe表示,并不認為金融的風險可以通過DeFi的代碼進行有效管理,且無法得知誰在真正控制協議的治理。Jon Cunliffe稱,明年將就數字資產支付系統的監管框架進行磋商。英國財政部還將就如何將投資者保護、市場誠信和其他涵蓋金融產品推廣和交易的監管框架擴展到涉及加密資產的活動和實體進行磋商。(The Block)[2022/11/21 7:52:18]

比如,若要高過市場水平20%,那么就要驅動16.6%的frxETH選擇去做LP。這就意味著協議方需要維持一個用戶鑄造的frxETH總數量*16.6%*2?TVL量級的Curvepool,并且這個pool的LP收益率也大約在sfrxETH質押收益率的水平。協議方的Convex賄賂力度需要支撐起這個量級的CurvepoolTVL和相應水平的LP收益率。

提供一個比例上的參照,stETH總發行量近5百萬,CurvestETH/ETHpool內的stETH和ETH分別為44萬、31萬。賣點之二為穩定的錨定水平。主要的幾個手段包括:更高的CurvepoolA參數、更大的池子。

frxETH在上線早期即獲得了CurvepoolA=120的設置,而市場龍頭stETHpool的A僅有50。背后原因未細考,但frxETH這一點一上來便占據優勢。

池子要大,主要手段是提高LP收益率,吸引更多的外部ETH持有人來組CurvefrxETH/ETHpoolLP。

可以看到,兩個賣點背后意味著維持一個不小的CurvepoolTVL和LP收益率的賄賂成本,并且如果sfrxETH質押收益率越高,成本會加倍拉高。

我想協議方在未來很長一段時間內,需要不斷試探摸索,求得可接受的賄賂成本、滿意的市場份額提升的一個平衡點。

最后,需要提一下協議方的“秘密武器”,這個武器可以幫助協議方降低賄賂的成本。

“秘密武器”:“憑空”鑄造的frxETH

協議方是可以“憑空”鑄造frxETH的。對協議方來講,并不需要走常規的憑ETH鑄造frxETH的流程,而是可以直接調用frxETH合約“憑空”鑄造出frxETH。只要這些frxETH歸屬于協議,沒有直接進入流通,就不會帶來問題。事實上在Frax穩定幣業務中,主要的發行量便源自這種鑄造模式,我有一篇舊文解析了一下。

我們看一下frxETH的資產負債表,也有助于我們理解此事。

frxETH資產負債表

負債一欄顯示57KfrxETH,但實際上用戶存入的ETH只有~50K,有近6K便是協議方“憑空”鑄造出來的,這6K躺在frxETH的資產欄的國庫明細項內。“憑空”鑄造并持有,對應到資產負債表,就是資產/負債兩端同步增加相應數量,并無問題。

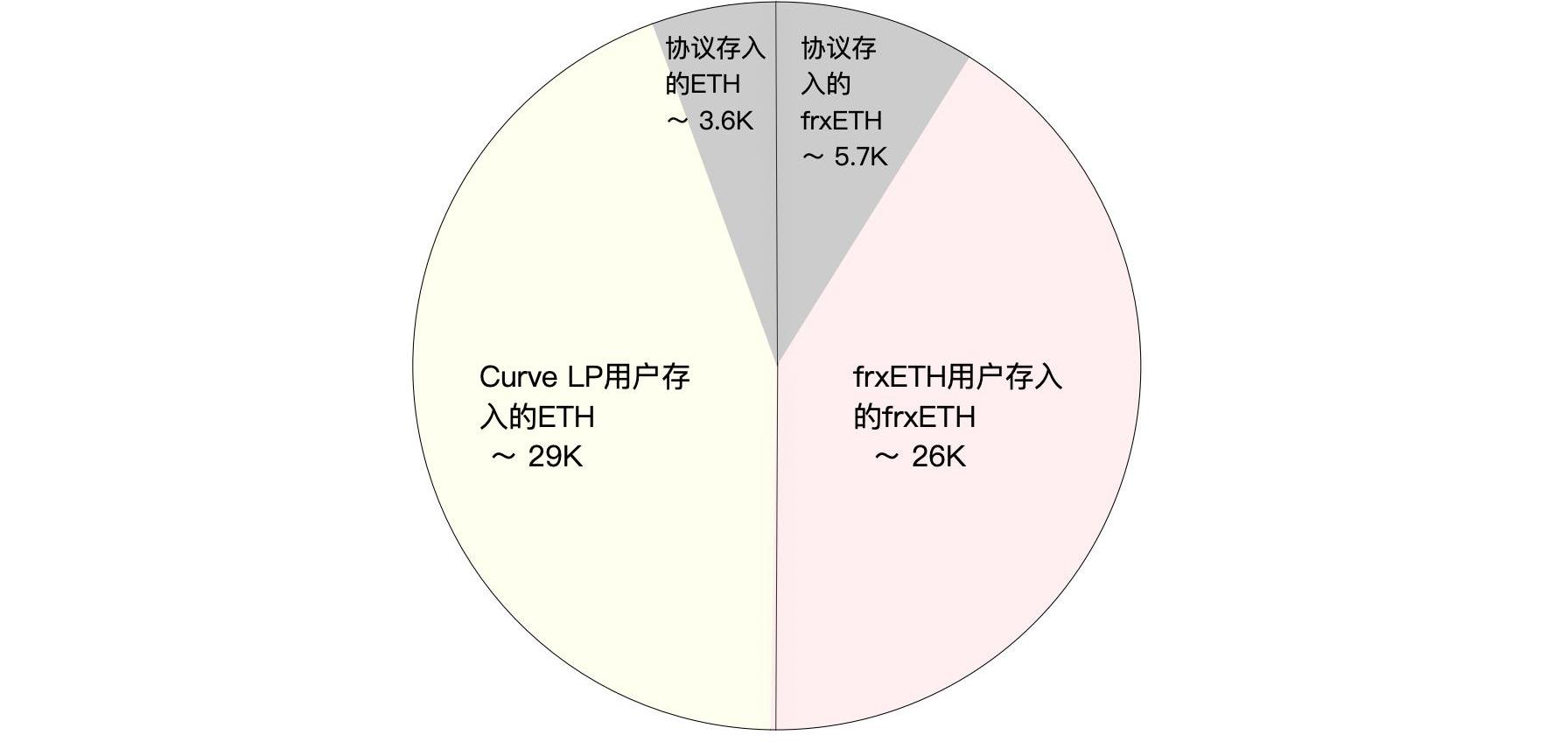

以上我說的~6K數字在資產負債表里并不能直接找到,這是因為協議方另留下了~3.6KETH,也存入了Curvepool。我們看一下Curvepool的構成,會更加清晰。

Curvepool來源構成

可以看到,協議方“憑空”鑄造了5.7KETH,此外未投入ETH2.0的~3.6KETH,都在Curve里組LP。協議方目前擁有整個Curvepool~15%的份額,這意味著有15%的LP收益會由協議方收取,進而攤薄了協議方的Convex賄賂成本。

這便是這個“秘密武器”的意義,通過“憑空”鑄造frxETH存入Curvepool,降低Convex賄賂成本。

我設想了一個簡化的場景,可以更加清楚地說明這個效力。

在該場景內,frxETH只打造一個核心賣點,就是穩定的錨定。Curvepool里的frxETH全部由協議方“憑空”鑄造,ETH來自外部用戶。用戶鑄造的frxETH全部stake成為sfrxETH,這也意味著在ETH2.0質押這一塊,sfrxETH質押收益率只是市場平均水平。此時,協議方可以吃走一半的LP收益,大幅降低了賄賂成本。如果再考慮到Convex賄賂的ROI經常>1,甚至有時超過2,這甚至可能是無成本的操作。這里不做展開,我曾計算過歷史上兩期Convex賄賂的ROI,有興趣可參考。當然,這是一個簡化的理想的局面,現實中不可能存在,因為協議方無法阻攔frxETH用戶存入Curve組LP。“憑空”鑄造frxETH還有另一重意義,即可以幫助動態調控Curvepool的平衡。當frxETH->ETH凈交易量突然放大,導致池子出現不平衡的時候,協議方可以通過從pool中提出frxETH并銷毀的方式,維持pool的平衡。

結語:一個很難預判走勢的復雜系統

frxETH是個很復雜的系統,且仍然在很早期的階段,frxETH規模只不過stETH的~1%。

目前只能很籠統地推斷frxETH可能的破局點,也能大致地感受frxETH在Curve生態成本上的優勢,但市場的未知之處相當之多,隨便列舉三四,質押收益率水平提高的邊際效果是怎樣的?品牌力弱于龍頭帶來的信任不足的影響有多大、需要多久能夠彌補?缺少杠桿staking工具的影響有多大?從成本考量,Convex高額賄賂是否可持續?

更不要說上海升級后的新變數,很難預判退出staking的隊伍會有多長,而這對Curvepool的管理有重要的影響。

大戲才剛剛開始,我們走著看。

責編:Lynn

什么是DookeyDash?這場旅程要從11月底,BAYC官推的一張照片開始。 在一張毫無頭緒的預告放出后,Yuga生態NFT的價格在猴地發售以后漫長的沉寂,和期間數次BendDAO上的清算恐慌.

1900/1/1 0:00:00MarsBitCryptoDaily2023年2月6日 一、?今日要聞 英FCA:向英國消費者營銷的加密公司將需遵守新的金融促銷制度據金十報道,英國金融行為監管局表示.

1900/1/1 0:00:00資產管理是一個價值萬億美元的行業。現在想象一下,如果該行業中的有1%發生在鏈上會如何?好吧,隨著Arbitrum上推出新協議,很快你將不必構想。以下是鏈上資產管理協議@FactorDAO的介紹.

1900/1/1 0:00:00有傳言說埃隆·馬斯克可能會推出自己的推特幣,可能會把狗狗幣晾在一邊,甚至拋棄它。Twitter用戶界面的泄露最早出現在12月初,顯示了“Coin”功能。幾小時前,又有新的爆料.

1900/1/1 0:00:00在最近的一次東京之行中,我發現交談過的人似乎都沒有因FTX崩潰感到特別擔憂。眾議院議員、日本現今執政黨自民黨的Web3項目團隊成員MasaakiTaira表示,FTX的垮臺“對政策制定沒有影響”.

1900/1/1 0:00:00近日,加密友好銀行集團SilvergateCapital披露,在2022年第四季度,其歸屬于股東的凈虧損為10億美元,而全年虧損約9.49億美元.

1900/1/1 0:00:00