BTC/HKD+0.88%

BTC/HKD+0.88% ETH/HKD+4.86%

ETH/HKD+4.86% LTC/HKD+3.47%

LTC/HKD+3.47% ADA/HKD+3.19%

ADA/HKD+3.19% SOL/HKD+3.69%

SOL/HKD+3.69% XRP/HKD+1.5%

XRP/HKD+1.5%

一位記者問了我以下問題:

“高收益早已不復存在,自?Terra?以來?DeFi?幾乎零增長,我們想知道?DeFi?的下一步會是什么?很多討論都集中在將現實世界的資產引入區塊鏈,比如通過?DeFi、鏈上信貸等投資美國國債和債券。但我不確定它的可持續性,RWA?話題已經持續了很長時間,很明顯,過去它沒有奏效是有原因的。”

本文是我對該問題的回答。

DeFi已死?

說唱歌手Lil Tay死亡的虛假消息引發了BNB Chain上出現名為“LilTay”的非官方加密代幣:金色財經報道,關于網絡名人14歲說唱歌手Lil Tay死亡的虛假報道引發了BNB Chain上名為“LilTay”的非官方加密代幣的出現。該代幣的推出恰逢其前經理Harry Tsang開發基于以太坊的“Liltay代幣”。LilTay代幣的BNB Chain版本的供應量有限,僅超過100個代幣,且尚未進行交易。盡管圍繞該代幣背后的團隊存在不同的猜測,但一些人認為,機會主義的加密貨幣愛好者可能試圖利用圍繞所謂死亡的媒體炒作或向這位年輕的影響者致敬。

與此同時,Tsang聲稱即將推出的以太坊代幣與BNB Chain版本無關。目前還不清楚Lil Tay本人是否參與了以太坊代幣。然而,在假死丑聞發生前幾個月,該項目的Twitter賬戶就一直在分享開發動態。

上周,Lil Tay(真名Tay Tien)的官方Instagram賬戶發布了一篇帖子,聲稱她和她的兄弟一起去世,現已刪除。她隨后向TMZ發表聲明,澄清她和她的兄弟還活著并且安然無恙,并將錯誤信息歸因于第三方對她Instagram帳戶的入侵。[2023/8/12 16:22:22]

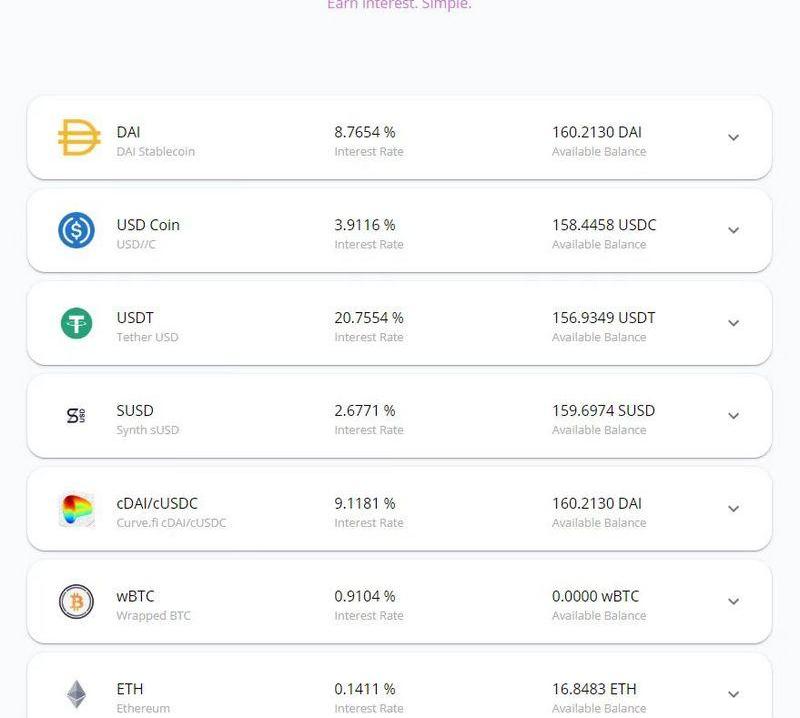

2020?年?2?月?5?日?Yearn?儀表板數據情況。

Web3通知平臺Yoz Labs完成350萬美元融資:金色財經報道,Web3 通知平臺 Yoz Labs 已籌集 350 萬美元,以進一步實現其構建可擴展消息傳遞軌道的目標,使開發人員能夠直接向用戶發送即時鏈上通知。早期風險投資公司 Electric Capital 領投,這輪融資包括幾位 Web3 投資者和天使投資人,例如 Collab+Currency、Coinbase Ventures、Dapper Labs、Form Capital、North Island、Mike Krieger 和 Naval Ravikant。[2023/4/20 14:14:41]

上面是?Yearn?的原始儀表板數據。當時?DAI?有?DAI?儲蓄利率,通過高利率提供約?7%?的補貼,實際的?DAI?收益率在?1%?-2%?之間。USDC?約為?4%?。USDT?正處于其?FUD?的的最高點,人們紛紛做空,但通常?USDT?會在約?2%?-4%?左右。SUSD?為?2%?。BTC?為?0.9%?,ETH?為?0.14%?。

Gridex合約交互數量一周內已超5萬次:3 月 22 日消息,據 Arbiscan 數據顯示,Gridex 合約上線后,在過去一周內產生了超過 58,000 次交互,日均交互數量超 8,000 次。

Gridex protocol 是以太坊上首個完全鏈上化的訂單簿交易協議,目前已部署于 Arbitrum。[2023/3/22 13:18:57]

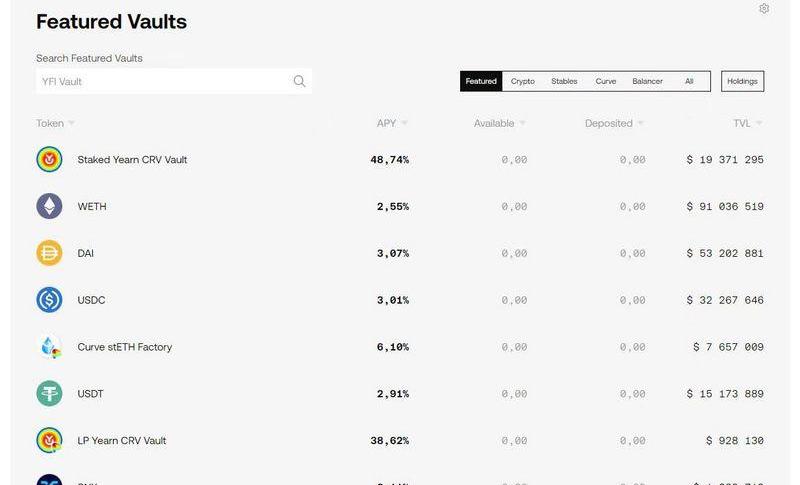

如今讓我們再看看?Yearn?儀表板數據的情況,如下圖。

ETH?為?2.5%?,DAI?為?3%?,USDC?為?3%?,USDT?為?3%?。

安全團隊:DHE項目已被確認為Rug Pull跑路項目:金色財經消息,據CertiK安全團隊監測,DHE項目已被確認為Rug Pull跑路項目。

北京時間2022年6月21日凌晨6:27:17,DHE 代幣價格下跌超過91 %。目前損失總額約為14.2萬美元。[2022/6/21 4:41:46]

而這一切都發生在一個不活躍的市場。所有實際收益都來自借貸市場和交易費用。借貸市場是由做多/做空活動推動的。

在熊市中,人們進入空頭頭寸,他們使用穩定幣來抵押他們的頭寸,借入加密貨幣并出售,并將出售中獲得的穩定幣作為進一步的抵押品。

在牛市中,人們進入多頭頭寸,他們使用他們的加密貨幣來抵押他們的頭寸,借入穩定幣來從市場上購買更多的加密貨幣,并將購買的加密貨幣作為進一步的抵押。

目前,我們正處于深熊的低波動階段。在這一點上,我們看到很少有交易活動,每個試圖做空的人都做空了,但他們還沒有足夠的信心來平倉。因此,這是一個“實際收益率低點”。考慮到這一點,實際收益率仍然高于?Yearn?剛創建時的水平。

因此,我不同意“高收益率早已消失,DeFi?幾乎為零增長”的說法。這種說法是基于將當前市場與一個不可持續的、高度妄想的市場高峰進行比較,而不是對比其發展過程。

如果你繪制了一張?TVL、收益率和交易量的增長圖,并將曲線壓平以避免振蕩,那么這就是一張清晰的線性增長圖。在每一個可行的指標上,實際收益率和DeFi?都大幅增長。

互聯網泡沫并沒有摧毀互聯網,也不需要下一個敘事,正是那些在瘋狂時期誕生的項目成為了我們今天使用的錨定產品。

DeFi是打不倒的

對于“DeFi?的下一個敘事可能是什么”這一問題的答案,我的答案就是“DeFi?就是?DeFi?的下一個敘事。它不需要“新的敘事”,也不需要‘新的吸睛工具’,DeFi?就是管用。”

現實世界資產

現在來討論真實世界資產,三個最重要的加密創新是:

零信托金融,這里的例子是比特幣、以太坊、Fantom、Uniswap?或?Yearn?V1;可驗證金融,這里的例子有?Aave、Compound、Yearn?V2,你可以通過多簽驗證時間鎖定的執行;信托金融,中心化交易所和機構經紀商,例如幣安,Wintermute?等。下一個重點會是監管。受監管的加密貨幣的發行者必須是完全合法、合規和受監管的實體。加密監管是試圖將監管添加到去中心化協議的概念。后者是不可行的,只會給所有相關方造成摩擦。

RWA?需要存在于“信托金融”或“可驗證金融”中,并且需要受監管的加密貨幣。正如該記者的問題所指出的,RWA?的討論已經進行了很長時間。早在?2018?年,我就第一次與傳統的托管商、監管機構和政府就這個話題進行了交談。那時候受監管的加密貨幣尚不存在,現在已經開始出現了,任何?RWA?項目的成功都取決于此。值得注意的受監管的加密立法例子包括韓國金融服務委員會允許發行證券代幣,瑞士議會通過了關于?DLT?法案的聯邦法案。

監管是其中的一部分,第二部分是讓傳統審計師具備驗證和理解鏈上?RWA?的能力,并提供這些報告,如果沒有這些報告,將再次失敗。因此,隨著技術的不斷發展,我們將看到更多的真實世界資產在鏈上代幣化。

但需要指出的是,這些都不是新的敘事,也不會對DeFi?產生任何革命性的改變。DeFi?仍然只是?DeFi,它只是作為抵押品或交易對添加的另一種代幣化資產。

所以我不認為?DeFi?需要下一個趨勢,我認為?DeFi?是一個趨勢。Fantom?基金會的重點是:

監管框架;審計工具;Layer1??交易量和可擴展性;Layer1?賬戶用戶體驗和社交恢復。DeFi?和其他區塊鏈垂直領域仍然存在,但它們受到當前狀態和底層技術訪問的限制。這兒沒有什么“新敘事”,也沒“新趨勢”,只是“千篇一律”也是一件好事。

導語 1月5日,據《華爾街日報》報道,加密友好銀行Silvergate在FTX崩潰后已處理81億美元擠兌提款,加密貨幣相存款Q4暴跌68%,為滿足提款需求.

1900/1/1 0:00:00借貸協議依靠LSD所賺取的利潤可能比LSD協議本身還要多?是的,你沒聽錯,在ETH上海升級之后,這一潛力也有望充分兌現。此處不僅有投資/套利機會,還有明牌空投機會,且看本文為你分解?.

1900/1/1 0:00:00引言 一直以來,NFT市場都在致力于解決「流動性不足」的問題,從NFT的估值定價、撮合方式等方面切入,許多優秀的產品和創新機制不斷出現推進了NFT金融化的持續發展.

1900/1/1 0:00:00現在有足夠多的項目在價格最底部,市值低得離譜。這使其有可能在2023年完成比較大的漲幅。另一方面,還有許多具有創新性未發幣的項目也將上線.

1900/1/1 0:00:00DeFiLlama?數據顯示,Canto鏈上24?小時交易量達?6300?萬美元,已超越?Solana?的?5600?萬美元,位列所有收錄鏈的第?7?位.

1900/1/1 0:00:00今天這篇文章主要想試圖探討幾個問題:1.Nostr協議的緣起和起承轉合,比如說它是出于什么想法和思路創建的.

1900/1/1 0:00:00