BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+0.59%

ETH/HKD+0.59% LTC/HKD+2.86%

LTC/HKD+2.86% ADA/HKD-1.5%

ADA/HKD-1.5% SOL/HKD+2.74%

SOL/HKD+2.74% XRP/HKD-0.81%

XRP/HKD-0.81%引言

一直以來,NFT市場都在致力于解決「流動性不足」的問題,從NFT的估值定價、撮合方式等方面切入,許多優秀的產品和創新機制不斷出現推進了NFT金融化的持續發展。一個健康的金融市場需要讓市場參與者能隨時扮演多空雙方的角色,以實現對沖交易風險、增加獲利機會、豐富交易策略等目的。然而,NFT交易者目前只能對NFT現貨執行低買高賣的策略獲利,交易方式十分單一,NFT交易者有杠桿做多/做空NFT的需求,藍籌NFT價格高昂,散戶想參與交易卻有心無力。針對這些問題,人們期待從傳統金融市場和DeFi市場中找到的NFT衍生品交易答案。

傳統金融期貨市場曾有個固有的局限,那就是它有結算日期且杠桿交易能力有限,不能適應這個724小時交易的加密市場。于是,BitMEX在2016年5月13日推出了永續合約,采用了創新的資金費率調控現貨與合約的價格盡可能保持一致,解鎖了使用高達百倍杠桿的進行做多/做空的機會。它的橫空出世永遠的改變了加密貨幣及整個金融領域。

事實上,有不少NFTFi創新的靈感來自于DeFi:例如,第一個NFTAMM項目sudoswap參考了uniswapv3AMM的集中流動性方案,點對池借貸協議龍頭則參考了借貸協議Aave。

有了DeFi市場的永續合約作為參考,能杠桿做多/做空NFT的永續合約平臺nftperp來了。

nftperp簡介

nftperp是什么?

見名知意,nftperp是一個針對NFT的永續合約去中心化交易所:

?建立在Arbitrum上

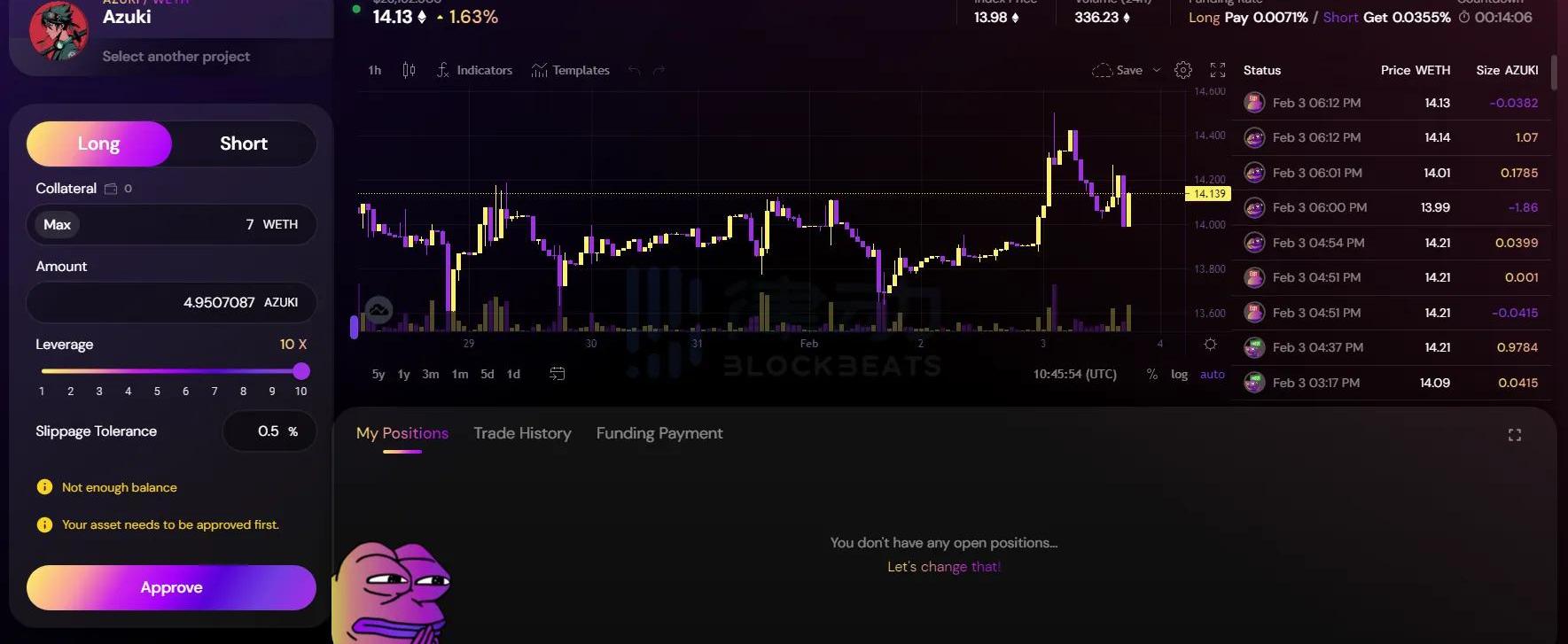

?用戶以ETH作為抵押品可以對BAYC、CryptoPunk等藍籌NFT項目以最高10倍的杠桿進行永續合約交易

?協議在藍籌NFT的地板價基礎上使用NFT價格評估協議Upshot集成Chainlink預言機饋送鏈上實時NFT價格數據

?不需要真實的流動性提供者,也不使用訂單簿,而是改進了由PerpetualProtocol首創vAMM機制來撮合NFT永續合約交易

團隊及融資信息

目前公布的團隊信息較少,僅知悉團隊創始人是?JosephLiu。另外有多位投資分析師和研究員?Mckenna、NickChong、BenRoy?和?BenLakoff?作為團隊顧問。

11月25日,NFT永續合約交易平臺nftperp?宣布以1700萬美元估值完成170萬美元種子輪融資,本輪融資由Dialectic、Maven11、FlowVentures、DCVCapital、GagraVentures、AscendEXVentures、PerridonVentures、CaballerosCapital、CogitentVentures、NothingResearch、ApolloCapital、TykheBlockVentures、OPCrypto等機構參投。

價值3600萬美元的Optimism代幣將于周日解鎖:金色財經報道,Layer-2 區塊鏈Optimism將于周日解鎖價值 3600 萬美元的代幣,周二區塊鏈原生OP代幣的價格下跌 3.5%。6 月 30 日的上一次代幣解鎖導致所有 OP 交易對遭到 10.7% 的拋售,盡管該代幣在接下來的 24 小時內反彈了超過 15%。

根據token.unlocks 的數據,這一次的解鎖相當于 Optimism 流通供應量的 3.56%,其中 1900 萬美元分配給核心貢獻者,1700 萬美元分配給投資者。[2023/7/26 15:58:23]

平臺使用情

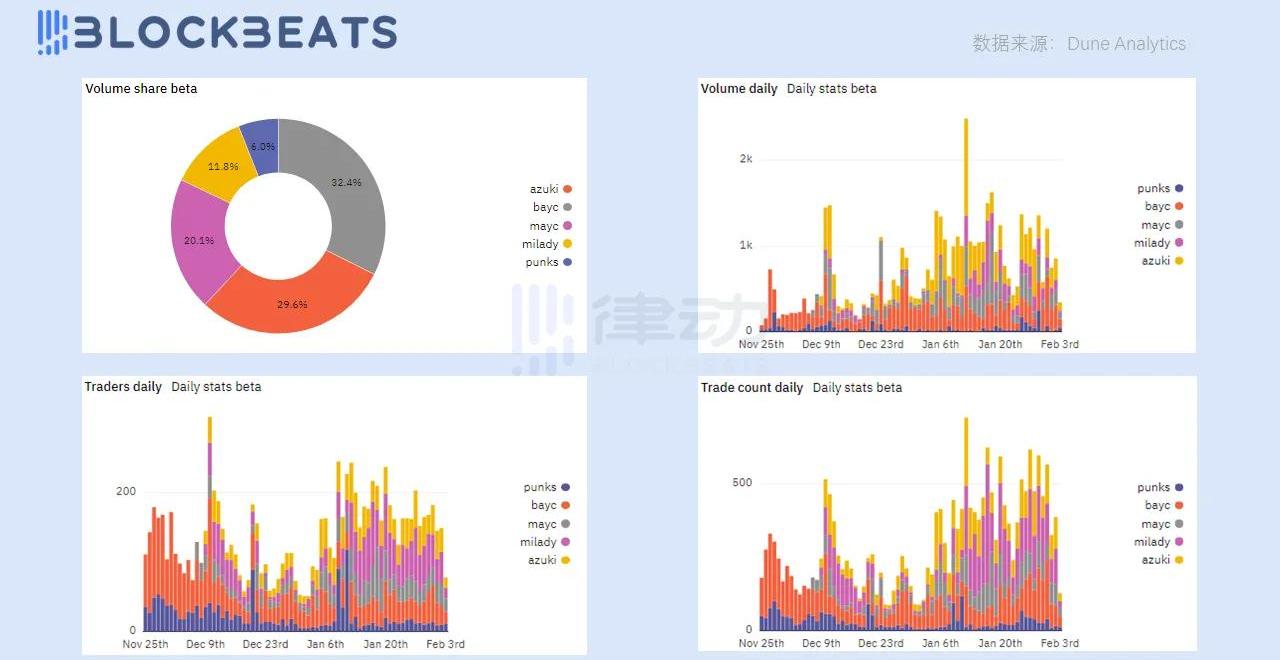

2022年11月25日nftperp啟動了beta主網,根據DuneAnalytics?數據,截止發文該平臺:

?累積交易量超過了7000萬美元

?有1,381位用戶進行了共計21,150次交易

?目前平臺僅支持對BAYC、Azuki、MAYC、CryptoPunks、Milady五個系列進行永續合約交易

?交易量最大的NFT系列是BoredApeYachtClub,占32.4%的份額,其次是Azuki,占29.6%的份額

路線圖

根據官方路線圖顯示,2023年后續的計劃有:

?V1公開主網上線

?MafiaNuts集合發售

?L2解決方案重新評估

?nftperp代幣分發

?NFT指數衍生品

?無需許可的市場

?結構性產品發布等等

nftperp的交易機制

使用vAMM撮合交易

原始的靜態vAMM

2018年,去中心化永續交易平臺PerpetualProtocol推出了vAMM機制。

與普通的AMM相同,vAMM也是采用了x*y=k進行自動價格發現,不同的是vAMM不需要真實的流動性提供者,用戶將真實資產作為抵押品存入智能合約金庫后會鑄造虛擬資產,然后按照x*y=k在流動性池內交易和報價,由此也提供了做空和杠桿交易的功能,且避免了無常損失。

vAMM作為一個獨立的結算市場,所有的利潤和虧損直接在擔保金庫中結算,即一個交易者在vAMM的盈利就是其他交易者的虧損。

vAMM如何獨立結算損益然而原始的靜態vAMM在單邊行情會發生問題:假如在牛市時現貨價格暴漲,要將合約價格與現貨價格保持一致,需要建立大量的多頭頭寸,因而資金費率很可能是需要支付給多頭持有者的,空頭沒有動機激勵去支付這些資金費率,即資金費率造成了多空利益失衡,價格也會遠遠偏離聯合曲線,此時協議會面臨系統性風險。

The Easy Company 在 Sui Network 上正式發布首款社交加密錢包:金色財經報道,社交加密錢包 The Easy Company 宣布與 Sui 開發團隊 Mysten Labs 合作開發的首款社交加密錢包 Easy 已正式在 Sui Network 上推出,該錢包已登陸 iOS 和安卓操作系統的應用商店,除了支持用戶與 Sui 社區成員聯系之外,還可以兌換 SUI 代幣,以及獲取 Sui 生態系統新聞和實時更新內容。Easy 錢包由來自 Airbnb、迪士尼、蘋果、微軟、谷歌、Nuance 和 iHeartMedia 的消費者網絡和移動專家團隊設計和構建,該公司在今年一月完成了由 Lobby Capital、Relay Ventures 等投資機構參投的 1420 萬美元種子輪融資。(prnewswire)[2023/5/13 15:01:01]

為了解決這個問題,PerpetualProtocolv2整合了vAMM機制與Uniswapv3的集中流動性,同時提供PERP流動性激勵和上線限價單功能。Solana的永續合約協議Drift則是在其基礎上通過「重新掛鉤」和「調整流動性」開發了DynamicvAMM。

nftperp引入了動態vAMM

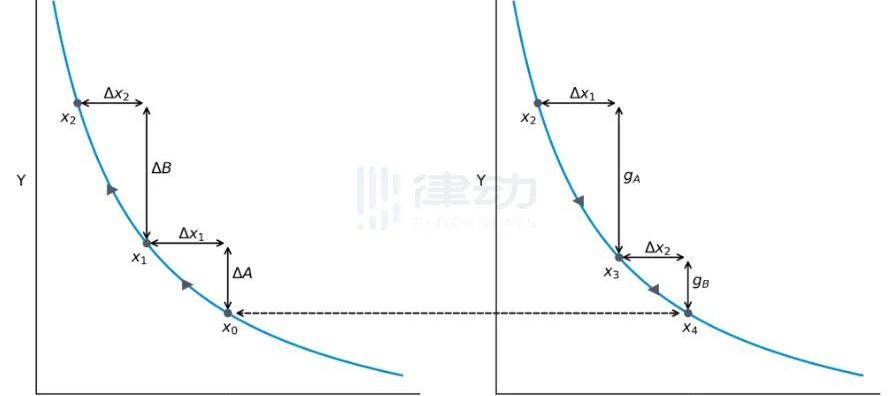

nftperp便是借鑒了Drift的這個動態vAMM,采用了DVL(DynamicVirtualLiquidity,動態虛擬流動性),使得x*y=k等式中的虛擬資產x和y可以根據以下兩種情況動態調整:

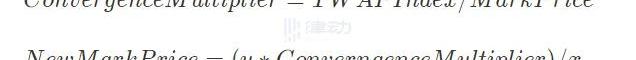

?收斂事件:當永續合約價格偏離預言機價格超過5%持續8小時以上時,認定發生了收斂事件。系統將采用以下公式調整y值來與預言機價格匹配。一旦觸發收斂事件,虛擬流動性就會重置到聯合曲線的中心。

此外,nftperp目前無限期提供收斂獎勵,當vAMM價格與指數價格偏離超過2.5%時,用$vNFTP激勵用戶縮小價格偏離,收斂獎勵根據收斂交易的名義價值分配。

?流動性因子k的動態擴張/收縮:由于協議不能預測平臺的多/空頭持倉,因此動態的k至關重要。k表示虛擬流動性的深度。k越大,交易執行時的滑點越小。只要k擴張/收縮的過程不影響x和y之間的比率,該協議就可以承受任何市場條件。

通過以上模型,nftperp確保價格始終在vAMM流動性最深的曲線部分交易,可用虛擬流動性與交易需求相對應,使得交易者獲得最佳滑點和可用流動性。

另外,為了保證nftperpvAMM在非正常行情中仍保持高可用性,還進行了以下兩項優化:

?動態資金費率:標準資金費率會考慮頭寸規模、合約標記價格和預言機價格,而nftperp會考慮多頭和空頭之間的總比率,以更好地平衡未平倉合約。另外,資金費率每小時更新一次,以確保合約價格不會太偏離NFT交易市場地板價。

?波動限制:為每個區塊的合約價格設定了±2%的變化限制,以保護協議免受閃電貸攻擊和高波動期間保險基金流失的操縱。Driftv1經歷過這種情形,LUNA價格的大幅波動導致系統內未實現的損失和收益不平衡,并且超額收益可以不受限制地從保險基金中提取。

使用穩健防篡改的「真實地板價」定價

某巨鯨從Curve移除4800萬美元ETH/stETH流動性,并將11450枚ETH轉入幣安:4月16日消息,據推特用戶余燼監測,40多分鐘前,某巨鯨從Curve移除4800萬美元的ETH/stETH流動性,隨后將11450枚ETH(約2390萬美元)轉入幣安。

該巨鯨的ETH源于89天前從幣安提出,當時ETH價格為1565美元。如果該鯨魚轉入幣安的ETH選擇出售,預計實現600萬美元的收益,收益率33%。[2023/4/17 14:07:10]

根據?nftperp官方文檔?說明,由于NFT的非同質化特性,使得NFT定價/估值非常困難。在當前NFT相關的協議中,大多數都是采用地板價作為定價/估值指標。

然而,直接采用NFT的地板價作為預言機的喂價數據會產生一些問題:

?價格操縱

?單一NFT掛單并不能代表該NFT系列的廣泛共識

?最低售價僅代表賣方而不是公允價格

其中,價格操縱是最顯而易見的問題,即使是單價高昂的BAYC等藍籌NFT也無法幸免于難。例如,去年11月,BAYC的第7大持倉者?Franklin?曾「操控」地板價來引發BendDAO觸發拍賣清算實現他的「砸盤套利」策略。

UpshotxChainlink參考DropsDAONFT預言機模型,nftperp使用NFT價格評估協議Upshot集成Chainlink預言機數據,最終計算出穩健防篡改的「真實地板價」饋送給平臺使用。

計算方法

1.收集和解析:對頂級NFT市場上的鏈上/鏈下NFT交易事件進行收集和解析

2.檢測數據合格性:根據交易事件類型、TokenID和清洗交易檢測確定數據是否合格

3.過濾異常數據:使用統計方法和波動性評分過濾極端異常值和可能的異常值

4.計算:使用時間加權平均價格算法對過濾后的數據進行計算,得出「真實地板價」

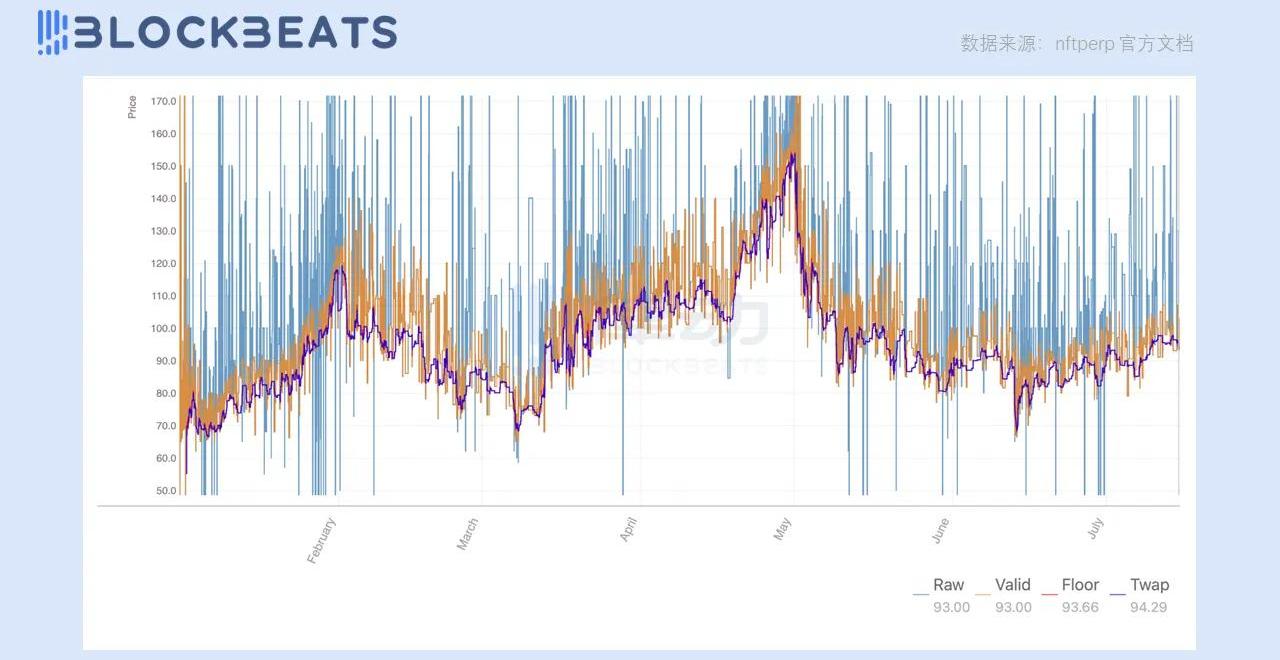

「真實地板價」計算中涉及的數據是通過nftperp運營的預言機從Opensea、LooksRare和X2Y2的API中提取的交易數據。每次發生合格的公開交易時都會更新計算出的價格,確保價格是最新的,同時保護用戶免受價格操縱。這個過程已經在真實的藍籌NFT交易數據集上進行了回溯測試,以證明其有效性,如下圖所示。

清算、保險、交易費用當交易員建立杠桿頭寸時,他們利用抵押品從協議中借入資金,買賣資產。當市場朝著他們不利的方向變化,該交易員頭寸的價值與最初抵押品的價值接近到某一閾值時,協議將會對該頭寸進行清算,以維持其償付能力。

當該交易員的頭寸價值對他們不利時,他們的損失將轉向他們的保證金,即初始抵品。該協議現在面臨風險,價格的突然變動可能使交易員的頭寸價值低于最初的抵押品。當交易員頭寸的價值與最初抵押品的價值過于接近時,協議將對該頭寸進行清算,以維持其償付能力。

加密借貸機構Genesis裁員30%:金色財經報道,加密借貸機構Genesis在該公司第二輪裁員中裁撤約30%員工,目前總員工人數已降至145人。

Genesis Global Trading發言人表示,該公司銷售和業務發展部門受到的打擊尤其嚴重,新加坡地區銷售團隊整體都被裁掉了。但這些措施是Genesis不斷努力推動業務發展的一部分,Genesis將繼續努力為其業務部門、客戶和員工尋求符合長期利益的最佳結果。

此前報道,Genesis于2022年8月17日首次宣布裁員20%。[2023/1/6 10:24:12]

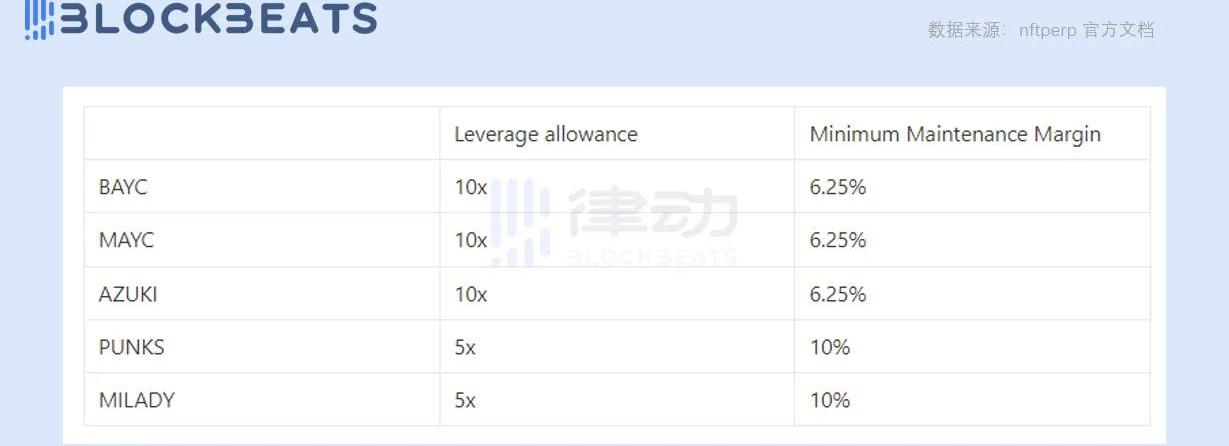

各個NFT集合的最大杠桿許可和最小保證金比例要求不同nftperp采用了傳統的Keeperbots清算機制,在清算時賺取名義頭寸規模的1.25%,其余部分進入協議的保險基金。

保險基金用于確保協議對壞賬的償付能力,基金池中的資金由清算和交易費收入組成。保險基金的規模會隨著協議的采用而增長,在未來將能夠允許償付更多的未平倉合約。

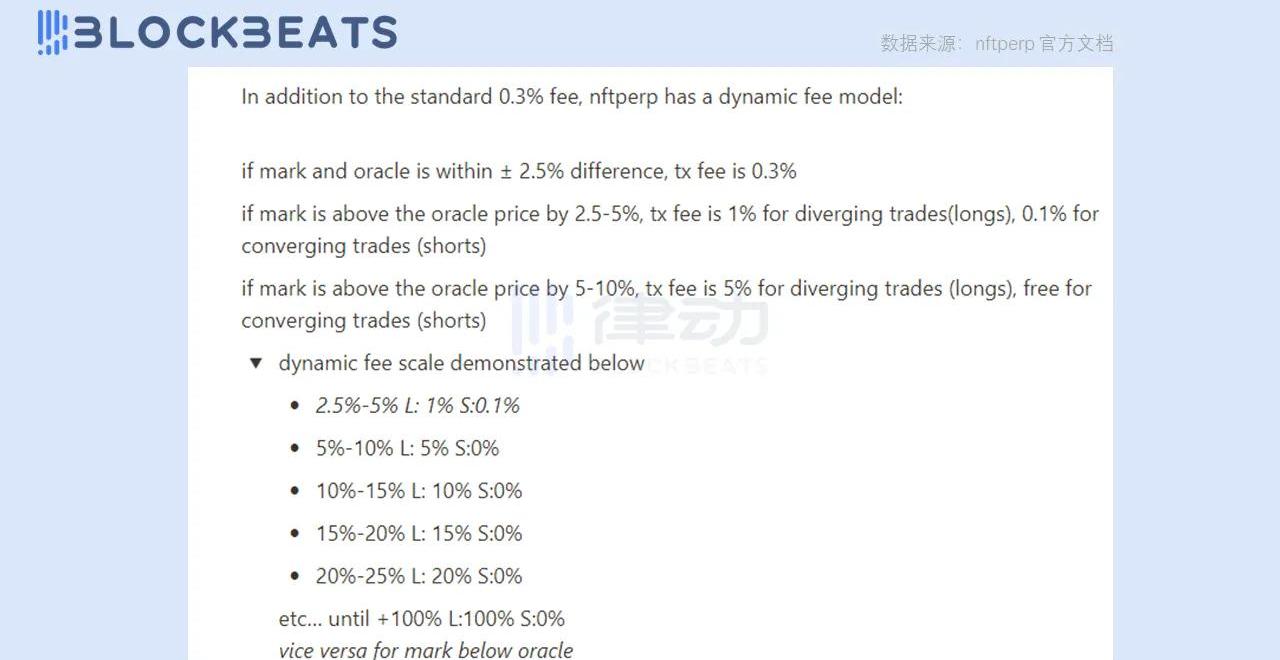

協議交易費用的動態調整協議的基本交易費用設定為0.3%,但這個數字也會隨著標記價格的偏差而動態調整,以激勵空頭和多頭之間的平衡。費用調整機制如上圖所示。官方文檔中也提到代幣質押者將獲得一部分交易費用,但目前尚未公布信息。

NFT永續合約可以解決當下NFT市場的哪些問題?

當前NFT市場的缺陷:

?無法對沖風險

?大多數人無法購買昂貴的藍籌NFT

?沒有簡單且資本效率高的方法來進行杠桿交易

?二級市場的手續費和版稅減少了交易者的利潤

針對這些問題,nftperp提供了七個具體場景的解決方案。

1.對沖自己的NFT頭寸

持有NFT即持有現貨,在NFT的價格上漲后許多交易員/收藏者想在繼續持有的同時對沖潛在下跌的風險。在這種情況下,可以選擇開一個空頭頭寸,風險敞口等于被對沖的NFT價格。這種對沖策略有助于在保留NFT所有權的同時保護收益,因此持有者仍然可以獲得所有相關的好處,例如白名單機會、空投機會和社區訪問權。

2.買不起昂貴的NFT

眾所周知,藍籌NFT價格高昂,nftperp降低了準入門檻,可以實現以低至1美元的抵押品在Punks、BAYC、MAYC、Squiggles、Azuki和Moonbirds上創建頭寸。

這種靈活性不僅會迎合現有的NFT交易者,而且還會使NFT交易的入門對于用戶更加友好,這對于未來NFT被大規模采用來說意義重大。

3.擴大利潤空間與提高交易流動性

例如,當一名交易員購買的BAYC從70ETH上漲至75ETH,此時有5ETH的浮盈,他決定獲利了結。然而在扣除了OpenSea的2.5%手續費+BAYC的2.5%版稅+GasFee以后,利潤僅剩不到2ETH。nftperp認為平臺和項目方的層層加碼不僅減少了交易者的利潤,還降低了NFT市場的流動性。

今日恐慌與貪婪指數為27,恐慌程度略有上升:金色財經報道,今日恐慌與貪婪指數為27(昨日為28),恐慌程度較昨日略有上升,等級仍為恐慌。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/12/23 22:02:46]

Nftperp為優化交易利潤提供了一個更好的選擇,開倉/平倉的基本費用設置為0.3%。為了激勵空頭和多頭之間的平衡,該費用確實會根據未平倉量進行調整,但要達到接近OpenSea水平的費用需要極端的情況。此外,該協議基于Arbitrum,它的GasFee比以太坊低得多。

除了較低的費用之外,永續合約比NFT現貨更具流動性。因為無需找到出售的NFT的特定買家,nftperp上的頭寸可以隨時了結。金融市場流動性為王,尤其是對于機構交易而言,但這些好處同樣適用于所有交易者。

4.Degen和高級交易者的杠桿

杠桿是一個強大的工具,nftperp提供高達10倍的多頭和空頭杠桿,但這會放大所有收益和損失。因此,通常杠桿的使用需要NFT市場動態方面的專業知識和所交易特定NFT集合的催化劑。對于具有較高風險承受能力或對某項交易有強烈信念的交易者,杠桿可以提供更高的資本效率。

5.Delta中性流動性挖礦策略

BendDAO和Jpeg'd等NFT抵押借貸協議允許用戶將他們的NFT存入金庫以借出資金。用戶可以將這些借出的資金帶入更廣泛的DeFi生態系統中以賺取收益,在獲利后償還貸款以取回存入的NFT。借款人面臨的主要風險是,如果NFT的價值下降并將其抵押率降低到某個閾值以下,則其NFT將被清算。這種情況下,空頭對沖將成為有用的工具。在存入的NFT損失價值的情況下,空頭將獲利,為存款人提供額外的資本來償還足夠的貸款并避免清算。

6.與期權交易風險的對沖

期權可以作為另一種形式的NFT金融衍生品。持有人的另一種常見的下行保護策略是購買看跌期權,授予他們在設定時間段內以預定價格出售NFT的權利。交易看跌期權的賣方承擔了這種下行風險,以換取買方支付的期權費形式的收益。為了使用nftperp對沖這種風險,看跌期權賣方將在同一NFT集合上做空,以在期權被行使時保護他們。反之亦然。

可以參考最近nftperp與NFT期權協議HookProtocol關于Delta中性的合作內容。

7.做市商對沖

NFT做市商和NFTAMM的用戶也可以從對沖中受益。隨著Sudoswap等平臺將基于流動性池的交易引入NFT市場,流動性提供者現在可以將他們的NFT/FT存入這些池中,并指定他們對買入/賣出NFT的出價/要價。然后,交易者可以在池中買賣NFT,價格由池的聯合曲線決定。

當LP可以通過nftperp進行對沖時,買賣價差應該會收緊,因為在價格下跌的情況下,投標人可以通過做空來減少下行風險。這將改善池內的流動性,并可能提高交易者的資金利用率。

NFT永續合約的市場有多大?

先看看加密貨幣衍生品市場的情況

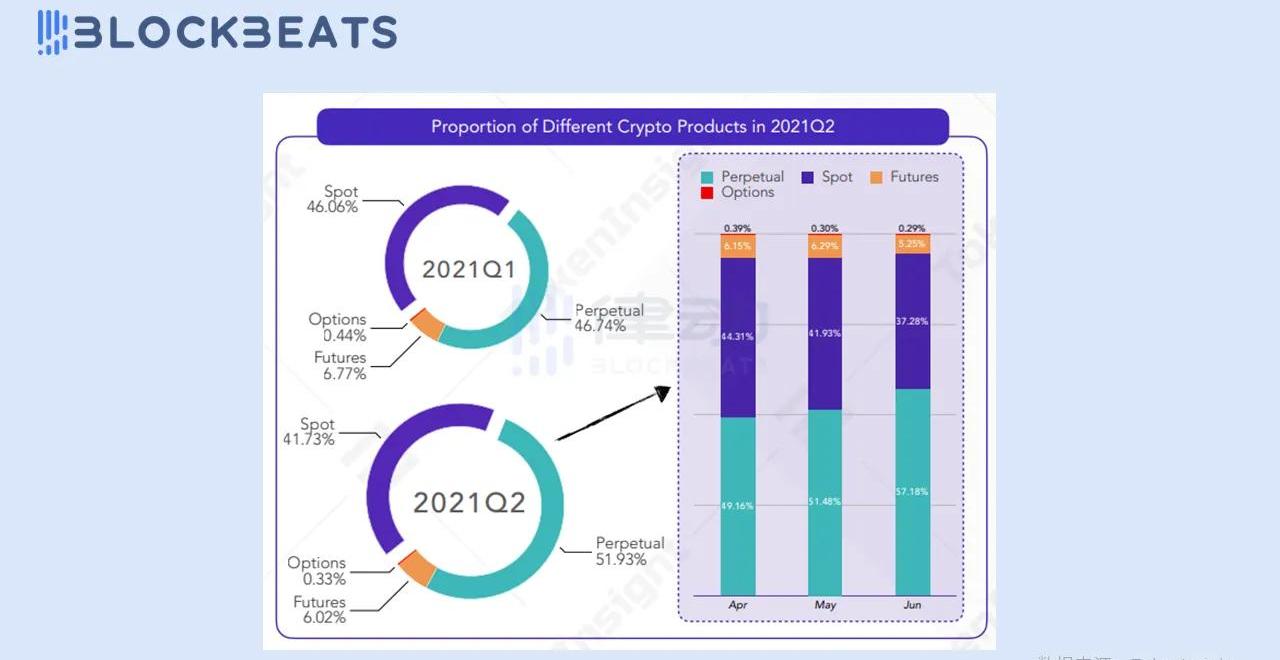

與傳統金融市場一致的是,加密市場的衍生品交易的市場規模要大于現貨交易。根據TokenInsight,21年Q2永續合約單項的的交易量為19萬億美元,相當于每天的交易量超過2000億美元,已經超越了現貨。若加密貨幣的總市值在5年內達到10萬億美元,伴隨的衍生品交易量可能會達到70-100萬億美元。

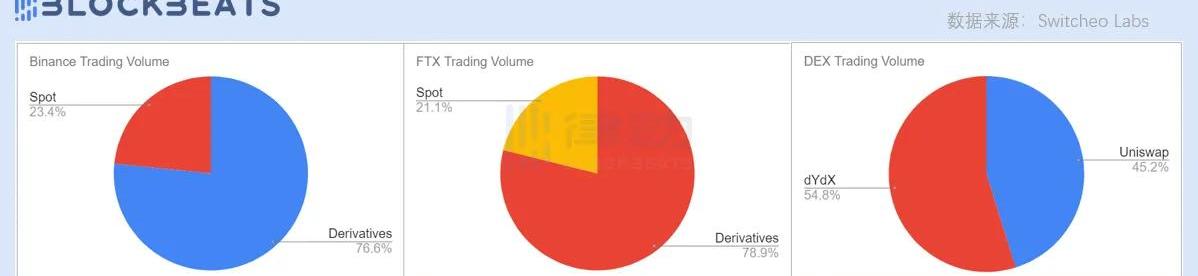

根據SwitcheoLabs數據顯示,中心化交易所的加密貨幣衍生品交易平均占加密貨幣總交易量的69%。例如,Binance每日交易量的76.6%來自衍生品,而FTX產生每日衍生品交易量的78.9%。

在去中心化交易所方面,讓我們比較一下Uniswap和dYdX的交易量,因為它們是該領域最大的現貨和衍生品市場。Uniswap的日交易量為10.9億美元,而dYdX的衍生品平均日交易量為13.3億美元。這分別達到45.2%和54.8%。

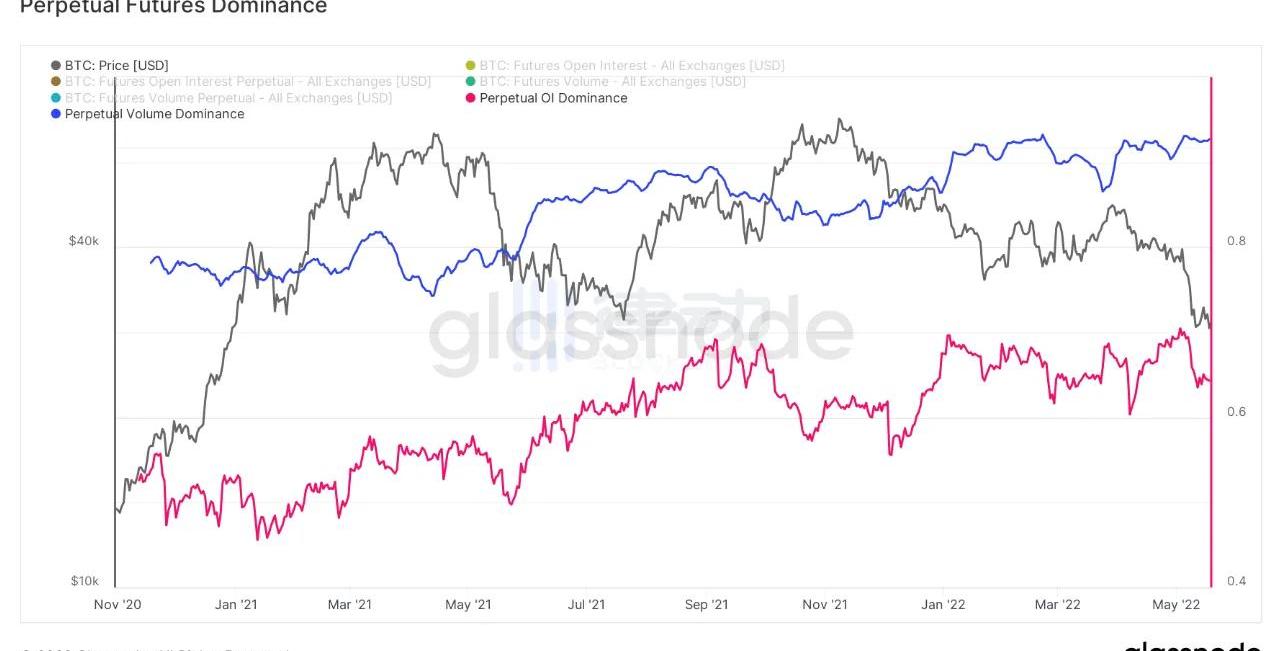

Bloomberg?此前也曾報道,BTC永續合約的交易量占期貨交易總交易量的93%。

由此可見,無論是傳統金融市場、加密市場的中心化交易所還是去中心化交易所,衍生品交易市場規模都要大于現貨交易。而永續合約作為加密市場首創且獨有的衍生品市場,相較于其他金融產品有著巨大的交易靈活性,備受市場青睞。

預估NFT永續市場規模

根據DappRadar數據,最近一個月交易量最大的NFT平臺是Blur,總交易量為4.42億美元,日均交易量為1473萬美元。通過對比頭部NFT現貨交易平臺,可以預估當nftperp逐漸被更多交易者采用時它的市場份額。

根據DuneAnalytics?數據,自11月25日nftperp的累積總交易量為7100萬美元,日均交易量為101萬美元。類比去中心化交易平臺現貨交易與衍生品交易比例,保守估計nftperp的日均交易量也可以達到最大的NFT現貨交易平臺同樣的水平。nftperp對平臺上的所有頭寸收取0.3%的交易手續費,其中有部分收益會分給其平臺代幣$NFTP的質押者。

NFT市場過去一年的交易量此外,根據NFTGO數據,過去一年NFT市場總交易量為170.6億美元,日均交易量為4674萬美元,同樣類比于加密貨幣市場,NFT的衍生品市場潛力巨大。

NFT永續合約市場還面臨哪些挑戰?

仍存在價格操縱的可能

任何金融市場都存在價格操縱的可能,由于NFT市場體量偏小,現貨價格是相對容易被操縱的。現貨價格操縱發生時,價格的劇烈波動可能導致衍生品市場發生大量清算事件,協議的保險基金可能不足以償還壞賬,進而協議會面臨系統性風險。

可預見的是NFT衍生品市場份額會逐步增大,當從衍生品市場獲利機會大于操縱現貨市場的的成本時,價格操縱的事件就一定會發生。因此,如何規避或盡量降低這種事件發生的概率是需要預先考慮的。

vAMM、「真實地板價」機制的魯棒性、能否與資金利率配合維持系統正常運轉等方面尚待市場檢驗。

長尾NFT資產的永續合約需求仍需被滿足

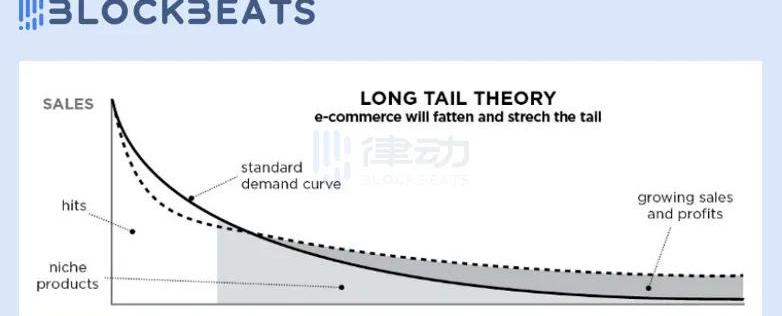

2004年美國《連線》雜志總編輯克里斯·安德森(ChrisAnderson)提出了著名的「長尾理論」(Thelongtail),認為互聯網將為利基市場賦能長尾巴,而長尾的利基市場規模甚至會超過短頭的規模經濟。

NFT市場也有自己的「長尾」版本,就是指那些市值小、交易量低、知名度不高的NFT項目,目前NFT市場上有上數萬個NFT項目,然而只有少數幾個能進入前50名,成為所謂的「藍籌」和「準藍籌」,其他的項目則構成了「長尾」。加密貨幣市場也是同樣的道理。

因此,面向NFT和加密貨幣的長尾的利基市場的平臺/服務在未來可能有著更大的價值空間。

參考去中心化交易平臺,交易現貨的DEXUniswap通過可以通過無需許可上幣為眾多長尾資產提供了流動性,但是去中心化永續合約鮮有能實現無需許可上幣功能的,原因在于永續合約交易比現貨交易更復雜,對于撮合交易機制、鏈上響應速度、鏈上清算等方面有著更高的要求。同時,創建永續合約池的門檻高,例如去中心化永續合約協議TracerDAO如果要部署一個Token的永續合約池的話,需要配置很多參數:杠桿函數、更新間隔、鑄幣/燒毀費等等。

對于NFT市場,長尾NFT資產的永續合約需求仍在,但是能實現非藍籌的NFT項目的借貸、衍生品交易等功能的產品遲遲未出現,這是由多個原因造成的。

以nftperp為例,它的「真實地板價」對于數據質量和計算方式要求很高,NFT市場存在大量的不可靠數據,這造成了它目前只適用于流動性大的藍籌NFT系列。以BendDAO為例,即便是頂級藍籌BAYC也會被大戶操縱地板價來「清算套利」,更何況是市值更小的長尾NFT資產呢?

歸根結底,NFT流動性差、NFT難以估值定價等上游問題沒有得到很好的解決,制約了下游的NFTFi產品開發,無法釋放NFT長尾資產的潛力。

結語

著眼于DeFi、NFT乃至整個加密領域,不斷的金融創新將市場推向了更高的水平。不同細分領域的產品之間可組合性的提高將進一步刺激市場的創新,NFT特定的衍生產品將為市場提供更多的交易策略,新生的NFT市場會獲得更多深度,就像期權和期貨合約在成熟的金融市場中發揮重要作用一樣。

隨著NFT基礎設施越來越完善,相信上層的NFT金融化進程也會不斷加快,NFT將不只是一張小圖片,它將與NFTFi一同成為加密領域乃至金融世界的重要組成部分。

參考

https://www.coindesk.com/markets/2022/07/14/dex-contango-pushes-retro-alternative-to-perps-with-expirable-futures/https://nftperp.notion.site/nftperp-xyz-2b456a853321481bac47e5a1a6bbfd4ehttps://medium.com/@nftperp/nftperp-use-cases-filling-gaps-in-nft-finance-686c98813a0https://medium.com/@nftperp/nftperp-raised-1-7m-for-its-seed-round-27a431b1f063https://medium.com/@nftperp/nftperp-x-floordao-strategic-partnership-3293e060a257https://image-tokeninsight-com.webpkgcache.com/doc/-/s/image.tokeninsight.com/levelPdf/TokenInsight_2021_Q2_Crypto_Trading_Industry_Report(1)_2.pdfhttps://mp.weixin.qq.com/s/CZ-vtQPaQBDxyl2qN0h1dQhttps://www.theblockbeats.info/news/31719https://www.theblockbeats.info/news/33206https://mp.weixin.qq.com/s/xKDtCK7EsoQgQWk-vTbBWwhttps://mp.weixin.qq.com/s/efnm5uOa3GLoSHDcQoIJiwhttps://blog.switcheo.com/trading-nft-perpetual-futures/https://medium.com/huobi-research/nftfi%E5%8F%AF%E5%90%A6%E6%88%90%E7%82%BAnft%E5%B8%82%E5%A0%B4%E7%9A%84%E5%8A%A0%E9%80%9F%E5%99%A8-cecbb57114cbhttps://driftprotocol.medium.com/deep-dive-into-drifts-dynamic-vamm-part-1-3-c2121fbce3c4https://www.bloomberg.com/news/articles/2022-05-25/end-of-risk-free-returns-leads-to-bitcoin-perpetuals-dominance

在上個月眾議院金融服務委員會的FTX聽證會上,眾議員JesusGarcia將加密描述為“一個完整的行業”,“認為它凌駕于法律之上”,然后說了一些比更加過分的話,讓我憤怒無比加西亞說.

1900/1/1 0:00:00導語 1月5日,據《華爾街日報》報道,加密友好銀行Silvergate在FTX崩潰后已處理81億美元擠兌提款,加密貨幣相存款Q4暴跌68%,為滿足提款需求.

1900/1/1 0:00:00借貸協議依靠LSD所賺取的利潤可能比LSD協議本身還要多?是的,你沒聽錯,在ETH上海升級之后,這一潛力也有望充分兌現。此處不僅有投資/套利機會,還有明牌空投機會,且看本文為你分解?.

1900/1/1 0:00:00一位記者問了我以下問題:“高收益早已不復存在,自?Terra?以來?DeFi?幾乎零增長,我們想知道?DeFi?的下一步會是什么?很多討論都集中在將現實世界的資產引入區塊鏈.

1900/1/1 0:00:00現在有足夠多的項目在價格最底部,市值低得離譜。這使其有可能在2023年完成比較大的漲幅。另一方面,還有許多具有創新性未發幣的項目也將上線.

1900/1/1 0:00:00DeFiLlama?數據顯示,Canto鏈上24?小時交易量達?6300?萬美元,已超越?Solana?的?5600?萬美元,位列所有收錄鏈的第?7?位.

1900/1/1 0:00:00