BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+0.73%

LTC/HKD+0.73% ADA/HKD+1.28%

ADA/HKD+1.28% SOL/HKD+0.75%

SOL/HKD+0.75% XRP/HKD+2.46%

XRP/HKD+2.46%關鍵要點

本說明介紹了三個指標,一個是美元的領先宏觀指標,另一個是兩個加密衍生品指標:一個是均值回復的看漲看跌隱含波動率指數,一個是代表加密貨幣估值的加密貨幣風險溢價。這些指標的最新信息是:美國DXY的峰值沒有得到基本面的驗證,這意味著融資條件很可能還不足以讓加密貨幣價格周期性地見底相對于標準普爾500指數,加密貨幣既不顯得過分“富”,也不顯得過分“便宜”。在美國經濟衰退和股票市場拋售的情況下,股票和加密貨幣的風險溢價可能會一起跳升,這可能會轉化為加密貨幣價格的進一步下跌。簡介

正在進行的加密貨幣熊市中,至少可以說是發生了一些令人不安的事件,從商業模式缺陷的揭露到徹底的欺詐性計劃的曝光。在本說明中,我們從特定的事件中抽身出來,看一下加密貨幣的價格行為和宏觀指標的發展。

我們的目標是確定加密貨幣衍生品市場和傳統現貨市場的系統模式。這些指標對當前的市場環境發出了什么信號?加密貨幣投資者如何才能確保他們不會只見樹木不見森林?

在A節中,我們提出了一個美元的預測模型,因為美元代表了全球融資條件的一個及時指標,并且因為加密貨幣價格往往從美元的疲軟中受益,反之,在美元走強的宏觀環境下,加密貨幣的價格會掙扎。

B節和C節重點關注加密貨幣衍生品市場,測試BTC和ETH期權價格對BTC和ETH現貨價格的預測能力。B節考慮了看漲看跌價差行為,C節介紹了“加密貨幣風險溢價”或“CRP”的概念。

A.增長背離作為美元強勢的預測因素

在我們寫這篇文章的時候,美元已經開始對主要的DM貨幣下跌,特別是像日元這樣的低收益貨幣,以及在中國的“零利率”退出后對人民幣下跌。

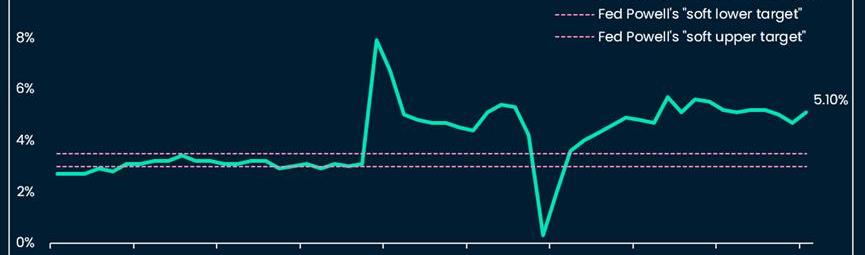

近期美元價格疲軟的一個驅動因素似乎是未來債券市場對美聯儲利率峰值的定價。債券期貨目前預測,美聯儲政策利率將在2023年5月達到峰值~4.84%,并將在2023年下半年削減40bps以上。誠然,美國發布的CPI連續兩個月意外下行,這可以解釋部分加息的定價問題。

然而,降息或所謂的“美聯儲支點”只能在美國宏觀經濟嚴重疲軟,實際增長急劇放緩的情況下發生。美聯儲主席鮑威爾曾多次傳達:1)緊縮不足的風險大于過度緊縮的風險;2)勞動力市場過于緊張,需要重新平衡。這兩個政策原則加強了美國實際增長疲軟的必要條件,使美聯儲驗證了債券市場目前的定價。因此,了解美國實際增長動態對評估未來美元價格走勢很重要。

FigureA.1.WagegrowthandsoftFedtargets

我們測試了美國和其他國家之間的相對增長變化,以及它們對各自美元外匯交叉盤價格的預測能力。

為了評估相對增長,我們按國家衡量制造業采購經理人指數的變化。在可能的情況下,我們收集經濟學家在PMI發布前的共識。如果無法獲得共識,我們就求助于閃電調查,這是標普全球在最終發布前發布的PMI估計值。如果預測或估計不可用,我們使用最終發布的PMI.

為什么使用制造業PMI作為國家間增長差異轉變的代表?

Circle CEO:美元是世界上最強大的貨幣:金色財經報道,Circle首席執行官Jeremy Allaire表示,美元是世界上最強大的貨幣。它確實有最好的基礎。我們需要利用這一點,在此基礎上,使其盡可能安全,使其盡可能地在全世界范圍內使用。[2023/5/18 15:12:01]

及時性:作為調查,PMI比工業生產等“硬指標”具有領先性統一的方法:各國的PMI計算方法是統一的自動相關:在一定時期內,PMI的下降往往伴隨著進一步的下降,反之則是上升。這對價格預測是有幫助的制造業PMI而不是服務業PMI:我們使用制造業PMI而不是服務業PMI,因為它們在不同時期和不同國家的數據可用性都很好對于每個國家的PMI,我們將高于50的數字衡量為正數,例如+51=1點,低于50的數字為負數,例如48=-2.這遵循PMI的方法,低于50的數據表示活動收縮,高于50的數據表示活動擴張。然后我們衡量跨國差異:例如,如果澳大利亞在M月擴大了1個點,美國收縮了2個點,我們的指標將顯示+1-(-2)=3個點,對澳元兌美元有利。

我們在PMI可用性允許的最大時間樣本上測試這些指標。這種統計測試的穩健性得到了以下支持:在多個時間段進行測試,對多個國家和貨幣進行測試,以及沒有閾值優化,例如,我們只使用最新的月度PMI.

下面是一個簡單測試的結果摘要:使用PMI指標買入/中和某種貨幣是否會比在同一時期持有該貨幣帶來更好的風險調整結果。

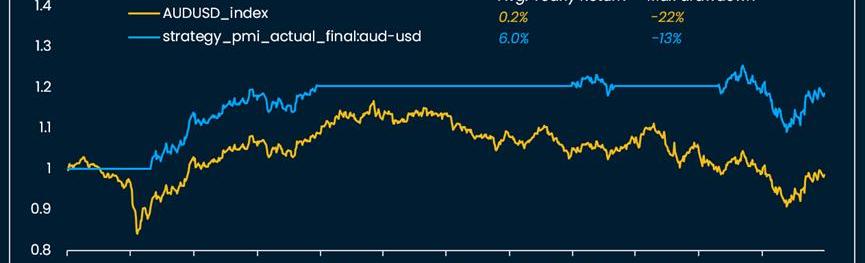

我們發現:

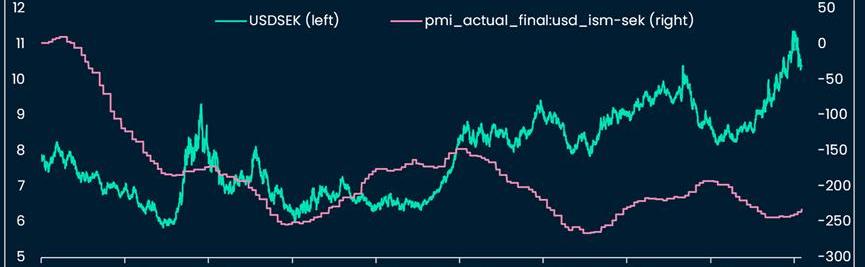

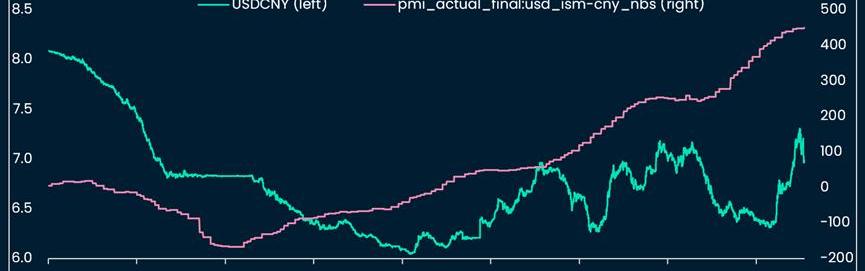

大多數PMI指標,作為投資于超額/中性外匯策略的投入,會帶來比簡單的買入并持有策略更好的結果。PMI指標對于捕捉兩個國家之間的長期增長差異特別有用。采取閃電式或經濟學家的估計,比使用實際的PMI作為輸入的表現要好一點。對于美元的近似值,我們發現在預測DXY時,使用美元ISM的共識與加權的歐元和英鎊PMI之間的簡單差值會產生最佳的歷史表現。當用于預測新興市場貨幣時,PMI指標的表現較差:USDCNY,但特別是USDKRW、USDINR和USDMXN

FigureA.2.Resultsummary:UsingPMIsforcurrencyinvestment

FigureA.3.PMIIndicator(FinalforecastonGBPandEURforecast-USISMforecast)vsDXY

FigureA.4.StrategyReturnIndex(FinalforecastonGBPandEURforecast-USISMforecast)vsDXY,index=1onApril2005

Nostr開發者fiatjaf建議使用Spacechains和Fedimint來解決比特幣擴容問題:5月10日消息,去中心化社交協議 Nostr 的開發者 fiatjaf 在博客文章中表示,建議使用 Spacechains 和 Fedimint(比特幣托管開源協議)來解決比特幣擴容問題。根據 fiatjaf 的提議,可以在不嘗試創建涉及新加密技術的、復雜的layer 2設置的情況下,進行以下操作:1. 采用 Fedimint 源代碼并刪除「mint」特質,只使用他們帶有多簽(multisig)的、聯盟特質的安全 Token;2. 然后創建一個 Spacechains;3. 讓聯盟在 Spacechains 上發行帶有 multisig-btc Token;4. 在其上設置類似 Uniswap 的設施,讓這些 Token 可以自由交易。[2023/5/10 14:54:24]

FigureA.5.PMIIndicator(USDISMactualfinalPMI-SEKactualfinalPMI)vsUSDSEK

FigureA.6.StrategyReturnIndex(USDISMactualfinalPMI-SEKactualfinalPMI)vsUSDSEK,index=1onJune2005

FigureA.7.PMIIndicator(AUDactualfinal-USDactualfinal)vsAUDUSD

FigureA.8.StrategyReturnIndex(AUDactualfinal-USDactualfinal)vsAUDUSD,index=1onDec2019

FigureA.9.PMIIndicator(USDISMactualfinalPMI-CNYNBSactualfinalPMI)vsUSDCNY

FigureA.10.StrategyReturnIndex(USDISMactualfinalPMI-CNYNBSactualfinalPMI)vsUSDCNY,index=1onOct2005

最后,經過測試的PMI指標并沒有驗證DXY的峰值。由此可見,現在呼吁向更寬松的全球金融條件過渡可能還為時過早,因此,加密貨幣資產見底的基本情況可能還沒有出現。

美國SEC建議投資顧問在對客戶提出加密貨幣建議時加強審查:金色財經報道,美國證券交易委員會(SEC)建議經紀人和投資顧問在提出加密貨幣建議時需要加強審查,以確保風險產品符合客戶的最佳利益。

周四的員工公告概述顧問對客戶的職責,特別提到了加密貨幣,延續了該機構最近對該行業的關注,直到去年,該機構在其規則和指導中基本上忽略了數字資產。[2023/4/21 14:17:12]

B.戰術性加密貨幣投資的看漲看跌價差

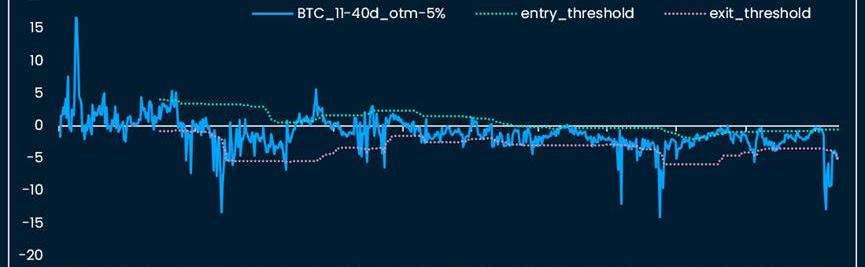

我們把注意力從宏觀指標轉向衍生品市場,以評估加密貨幣期權投資者是否在這個熊市中“投降”了。為了解決這個問題,我們計算了BTC和ETH的看漲期權與看跌期權的開倉加權隱含波動率或“CPIV”。

關于股票CPIV和股票價格之間關系的文獻是混合的,一些研究認為,在散戶投資者主導的市場中,CPIV往往是逆向的,例如,CPIV越高,股票標的的預期收益越低,但在“專業”投資者主導的市場中,CPIV是引領標的價格的。

對于我們的加密貨幣CPIV研究,我們使用通過Tardis和Nansen-Query從Deribit獲取的BTC和ETH認沽和認購的歷史隱含波動率。

為了創建我們的CPIV加密貨幣指標,我們過濾掉空頭買入價格,并按到期范圍和行權范圍將認購-認沽-敞口利息-權重-ivol數據分組。

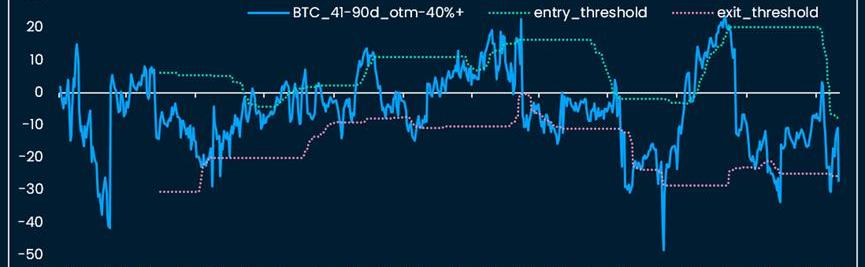

我們決定不尋找固定的均值回歸閾值:我們的數據涵蓋2021年1月至2022年11月,或加密貨幣牛市和熊市的結束。我們假設衍生品市場在未來的周期中一定會發展,因此測試進入和退出閾值的滾動百分位數來代替。

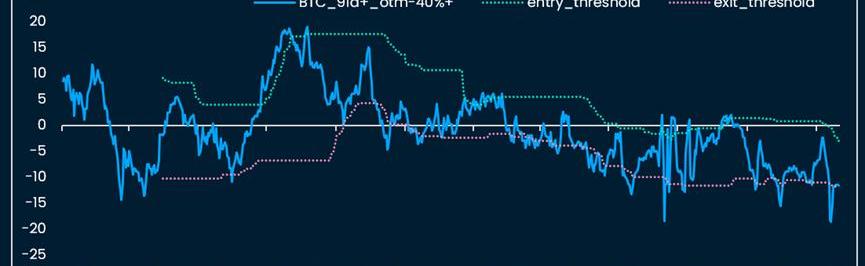

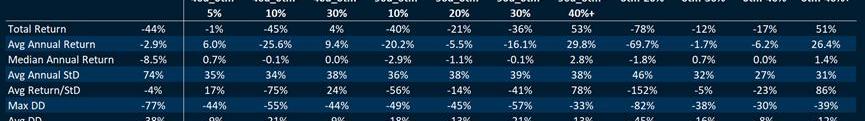

看一下三個月的追蹤90分位數的進入門檻和三個月的追蹤10分位數的退出門檻,我們發現,在測試的11個指標中,有九個在總回報和最大縮減方面擊敗了買入并持有策略,其中四個顯著超越。

在三個月或六個月的時間里,測試第90位或95位的進入門檻,以及相當于第10位或第5位的退出門檻,對結果沒有明顯影響,在評估這種方法的穩健性時,這是鼓舞人心的。

然而,該策略對ETH期權的效果并不理想:在11種變化中,只有一種策略戰勝了買入并持有ETH現貨策略。

FigureB.1.BTCoptions11-40dexpiry,5%OTM:Call-PutImpliedVolatility(CPIV)and3m-rolling90thand10ththresholds

FigureB.2.BTCoptions11-40dexpiry,5%OTM:CPIVoverlaystrategyvsBTCbuy-and-hold

數據:1000枚BTC從未知錢包轉移到Gemini:金色財經消息,據WhaleAlert數據顯示,1000枚BTC從未知錢包轉移到Gemini。[2022/8/12 12:19:59]

FigureB.3.BTCoptions41-90dexpiry,40%+OTM:CPIVand3m-rolling90thand10ththresholds

FigureB.4.BTCoptions41-90dexpiry,40%+OTM:CPIVoverlaystrategyvsBTCbuy-and-hold

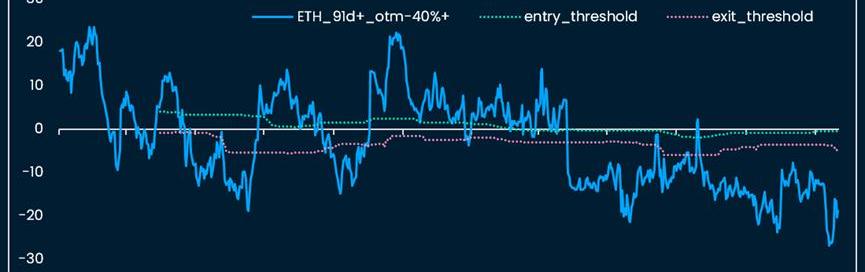

FigureB.5.BTCoptions91d+expiry,40%+OTM:CPIVand3m-rolling90thand10th

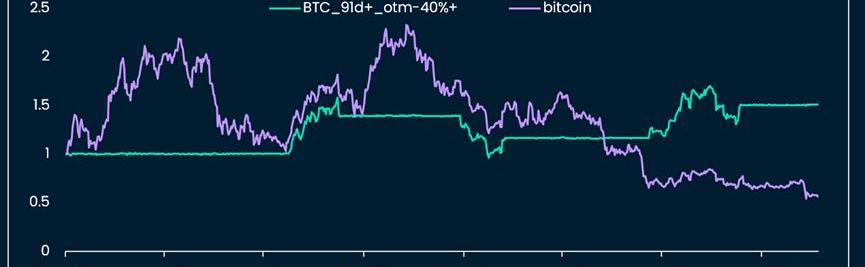

FigureB.6.BTCoptions91d+expiry,40%+OTM:CPIVoverlaystrategyvsBTCbuy-and-hold

FigureB.7.ETHoptions91d+expiry,40%+OTM:CPIVand3m-rolling90thand10th

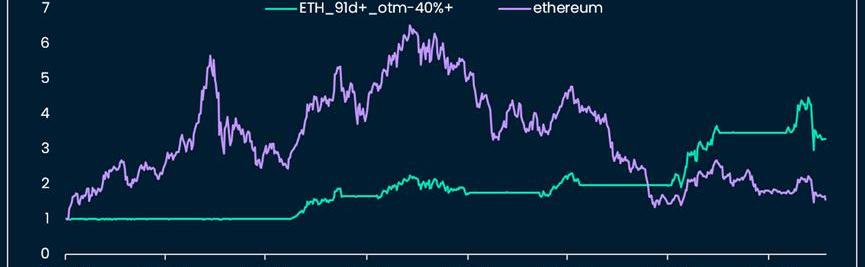

FigureB.8.ETHoptions91d+expiry,40%+OTM:CPIVoverlaystrategyvsBTCbuy-and-hold

FigureB.9.Risk-returnstatisticsoverview:CPIVoverlaystrategyvsBTCbuy-and-hold

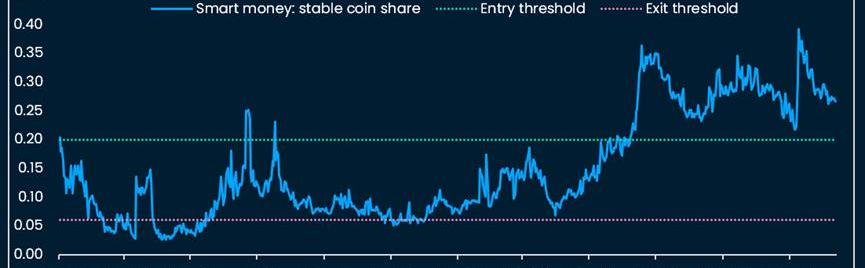

與鏈上流量相比,衍生品投資者的行為如何?我們將表現最好的CPIV指標與NansenSmartMoney穩定幣風險偏好指標進行比較。

FigureB.10.NansenSmartMoneystablecoinindicatorandentry/exitthresholds

Tornado Cash已存入近350萬枚ETH,總交易費用收入超1800萬美元:8月9日消息,據Dune Analytics數據顯示,以太坊混幣平臺TornadoCash平臺上已存入的ETH數據接近350萬枚,截至目前為3,489,693枚,總交易費用收入達到18,104,516美元。此外,當前Tornado Cash獨立用戶量為 12,243 個。

此前報道,美國財政部海外資產控制辦公室(OFAC)將 Tornado Cash 納入制裁名單(SDN)中,包括其網站本身以及多個以太坊錢包地址,禁止所有美國個人和實體與 Tornado Cash 或與協議相關的任何以太坊錢包地址進行交互。[2022/8/9 12:11:28]

FigureB.11.Strategy+NansenSmartMoneystablecoinindicatorvsBTCbuy-and-hold

我們觀察到:

CPIV指標比穩定幣指標產生更頻繁的風險上升/風險下降信號兩個指標都標記了2021年11月開始的多月BTC價格下跌穩定幣指標早在2022年5月就回到了風險開啟狀態,而CPIV指標在2022年11月20日仍在閃爍著戰術性的“風險關閉”。C.加密貨幣風險溢價或基于衍生品的加密貨幣估值模型

在本節中,我們概念化并計算了第一個版本的加密貨幣的風險溢價,即“加密貨幣風險溢價”或“CRP”.風險溢價,或投資者為補償持有“風險資產”所需的超額回報,與投資者認為的這些資產的基本價值有關。

到目前為止,還缺乏令人滿意的加密貨幣估價模型。通過計算BTC和ETH的風險溢價,我們試圖估計投資者對這兩種資產的感知價值,例如,投資者對這些資產需要多少溢價補償。我們研究這個溢價在2021年1月至2022年11月的時間樣本中是如何演變的,以及它與股票投資者要求的風險溢價之間的關系。

我們再次利用Tardis在Nansen-Query上轉發的Deribit歷史期權數據,這次考慮的是BTC、ETH和SOL的日內買入和賣出價格。

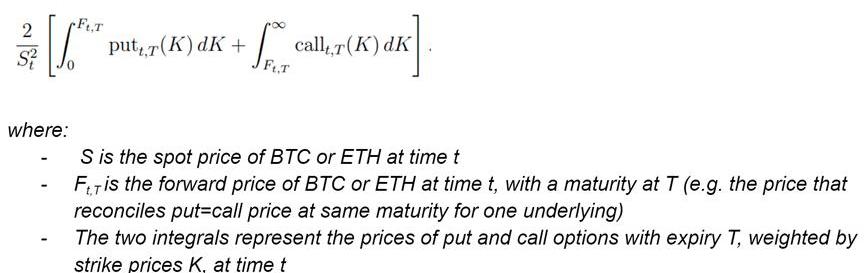

我們采用了IanMartin在2015年4月發表的題為《市場的預期回報是什么?》的論文中提出的方法。該論文提出了對股票風險溢價的估計,將其與隱含波動率的衡量標準——SVIX聯系起來。與更基本的計算方法相比,使用隱含波動率的優勢在于數據的及時性,以及估計未來收益率或其他輸入所需的最小假設量。

根據加密貨幣期權價格計算SVIX估計,得出“加密貨幣風險溢價”或CRP,具有相同的優勢。此外,如上文所述,迄今為止,事實證明很難為加密貨幣產生一個強大的“基本估值”模型。

將SVIX方法從股票導入到加密貨幣的注意事項是,隱含地假設一個資產類別的隱含波動率與另一個資產類別的隱含波動率有密切的相似性。加密貨幣衍生品市場還很年輕,還沒有像股票期權市場那樣被徹底研究。因此,在分析CRP估計值時,保持開放的態度是合適的。我們還將在本說明的后面比較CRP和ERP的動態。

不過,將股票和加密貨幣估值模型放在一起的一個論據是,這兩種資產價格之間的相關性越來越高,特別是自2021年以來。人們可以說,股票和加密資產價格一起移動,特別是在風險資產拋售的時期。

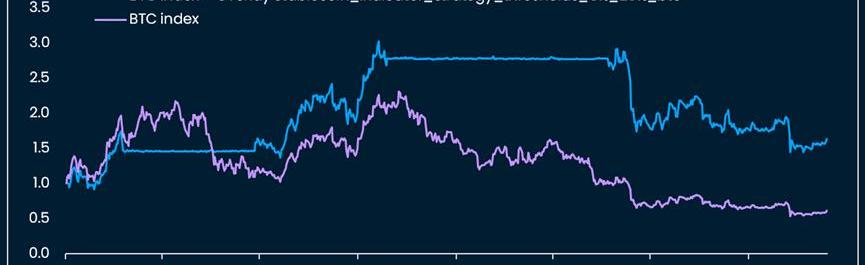

FigureC.1.52-weekrollingcorrelationsbetweenBTC&SP500,andETH&S&P500

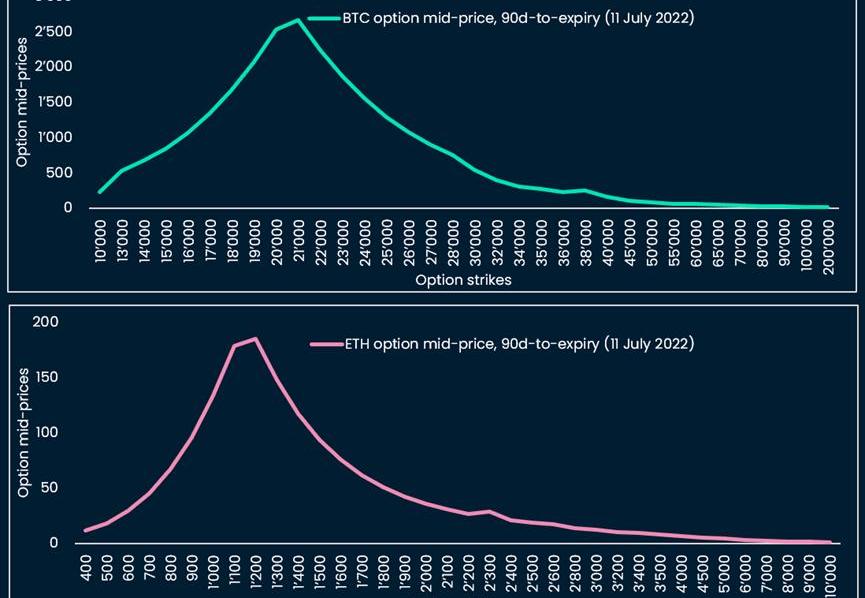

為了計算加密貨幣的SVIX,我們使用日內中期權價格作為圖C.2所示公式的輸入。圖C.3中畫出了在某一時間t的SVIX估計值的直觀表示。每個每日SVIX估計值對應于曲線下的圖形面積,以每日的頻率刷新。

FigureC.2.SVIXformula

FigureC.3.SVIXvisualrepresentation:Dailyestimateoftheareaunderthecurve,withthecurverepresentingoptionmidprices(yaxis)byoptionstrike(xaxis)

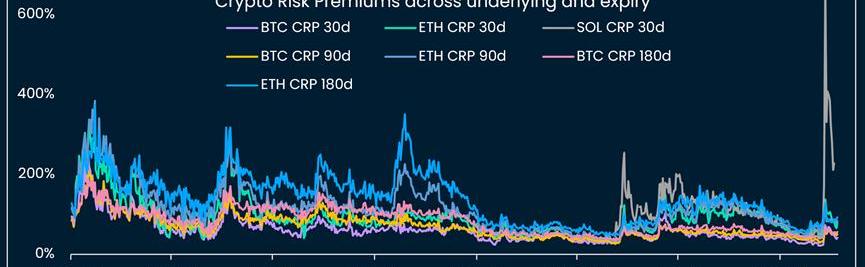

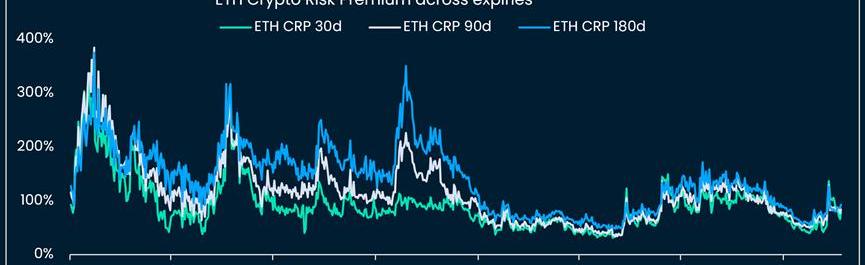

圖C.4按標的物繪制了加密貨幣CRP的圖表,使用的期權的到期時間變化為30天、90天和180天。一些觀察結果:

CRP,無論標的物類型或到期時間,似乎都在一起移動隨著時間的推移,SOLCRP>ETHCRP>BTCCRP.這是有道理的,因為它遵循了在已實現的波動率中觀察到的風險層次SVIX/CRP線傾向于在選定的時間點激增,然后在較長的時間內回歸到更穩定的水平2021年1月和2021年5月期間出現了兩次明顯的CRP激增

FigureC.4.SVIXorCryptoRiskPremium(CRP)calculatedforBTC,ETH,SOL,using30d/90d/180d-options

FigureC.6.SVIXorCRPforETHusing30d/90d/180d-options

FigureC.7.SVIXorCRPfor180dBTCoptionsvsunderlyingBTC/USDspotpriceinverted

FigureC.8.SVIXorCRPfor180dETHoptionsvsunderlyingETH/USDspotpriceinverted

圖C.7和C.8說明,當CRP較低且跳躍時,基礎加密貨幣價格趨于下降,而當CRP較高且下降時,基礎加密貨幣價格趨于上升。

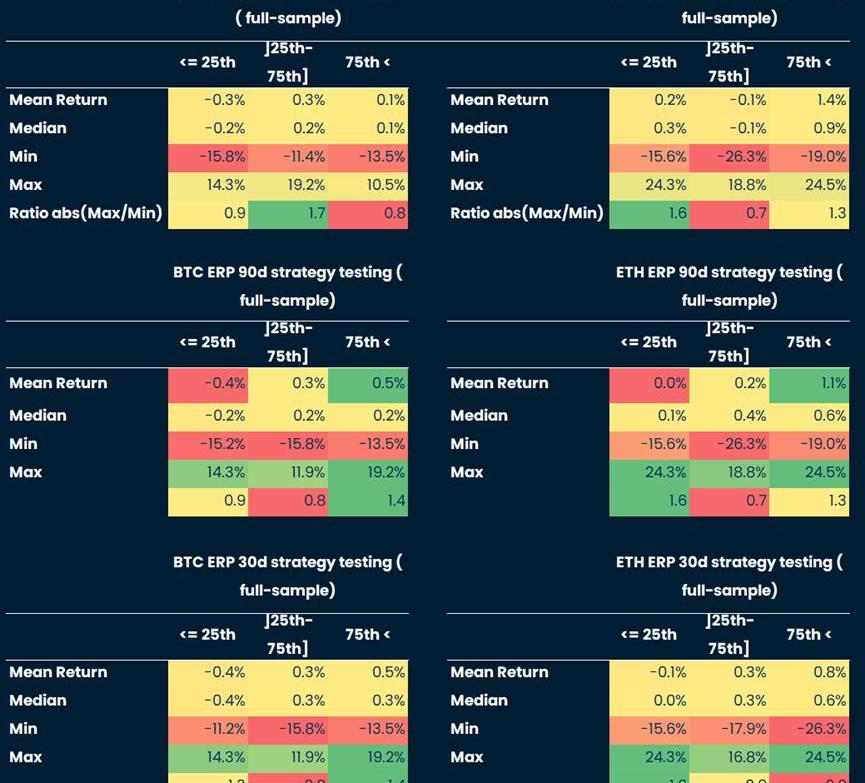

為了測試這一觀察結果,我們計算了CRP達到高與低的歷史百分位數后的加密貨幣現貨表現。2021年1月至2021年11月,或一半的時間樣本,被用來測試各種百分位數閾值的樣本內。

當CRP越過“高”閾值時,該策略投資于相關資產,這里是BTC,而當CRP越過“低”閾值時,則保持中立。75%的“高”CRP百分位數閾值和25%的“低”閾值是在樣本內選擇的,并在樣本外產生良好的結果。

FigureC.9.In-sample,out-of-sampleandfull-sampletestingofCRP30d:subsequentperformancereturnsofinvestingintheunderlyingassetaccordingtoCRP’spercentile

FigureC.10.Full-sampleresultsforothervariationsofCRP,andsubsequentreturnsperCRPpercentile

我們最后回到我們的跨資產觀點,問:CRP和ERP在時間上如何比較?

圖C.11、C.12、C.13和C.14顯示:

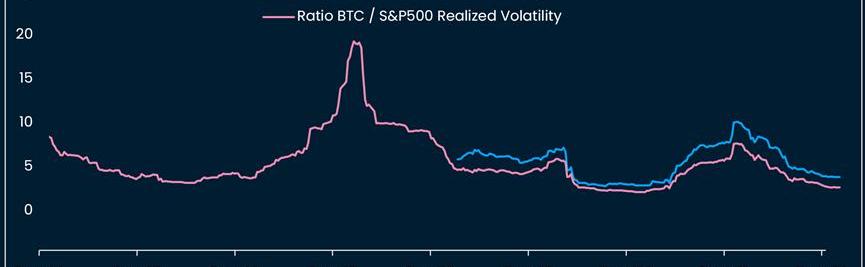

從2021年1月開始,標準普爾500指數的風險溢價一直在穩步上升相比之下,BTC和ETH各自的CRP在2021年都是不穩定的,但在2022年變得更有區間性,甚至經歷了2022年5月的UST崩潰和蔓延因此,CRP和ERP之間的比率并不穩定,相對于標準普爾500指數,BTC在~4到~30之間震蕩,ETH在~6到~60之間震蕩,各自的中位數分別接近~12和~20截至2022年11月20日,CRP和ERP之間的比率接近時間樣本的低點,BTC與標準普爾500的比率是7,ETH與標準普爾500的比率是12.這傾向于表明,投資于加密貨幣與股票的相對溢價已經下降了放大到更長的時間樣本,考慮圖C.15中BTC與標普500的已實現波動率的比率,我們觀察到這個比率也在2到20之間擺動,中值為5,非常接近我們樣本中的CRP/ERP中值,也接近最新的CRP/ERP比率BTC和標準普爾500指數之間的已實現波動率在~5左右震蕩,中間時期出現了急劇的跳躍,例如2017年底到2021年1月,2020年2月,以及2021年5月到11月

FigureC.12.ETHCRPvsS&P500ERP

FigureC.13.Ratios(BTCCRP/S&P500ERP)and(ETHCRP/S&P500ERP)

FigureC.14.Ratios(BTC/S&P500realized52-weekrollingvolatility)and(ETH/S&P500realized52-weekrollingvolatility)

總結這個跨資產分析,似乎加密貨幣風險溢價和股票風險溢價之間的關系在2021年不穩定之后,在2022年似乎已經“正常化”。這對未來的加密貨幣價格意味著什么?

如果我們看一下標準普爾500指數的ERP的長期歷史,我們發現ERP目前相對較高,這意味著股票投資者正在要求一個歷史上較高的溢價。然而,標準普爾500指數的最新ERP,我們估計為8-9%,與之前經濟衰退的市場崩潰期間達到的水平相比,相形見絀:ERP在2020年和2008年超過了20%,然后急劇逆轉。

FigureC.15.S&P500EquityRiskPremium(ERP)basedonoptionpricing

因此,我們推測,在美國經濟衰退和美國股票拋售的情況下,ERP可能會更高,反之,CRP或加密貨幣風險溢價也可能會跳升。因此,在融資條件轉向對股票和加密貨幣資產更有利之前,加密貨幣價格有可能在本周期內經歷進一步的下跌。

注:本文來自@BTW0205推特,MarsBit整理如下:問題:新人入圈應該怎么學習?哪些領域的知識是必須要掌握的?如何讓知識和實踐相結合?這三個問題非常有代表性!先來首詩定一下基調——一入幣圈.

1900/1/1 0:00:002022年第四季度的主要事件想必無人不知,而這也是能夠被載入Web3.0史冊的事件:FTX的急轉直下,近乎于一夜之間崩塌.

1900/1/1 0:00:00零知識證明能夠提供隱私保護、擴容、構建信任等關鍵作用,與Web3.0的精神相互契合,因此其應用場景如雨后春筍大量涌現.

1900/1/1 0:00:00市場觀點: 1、宏觀流動性 貨幣流動性有所放松。美聯儲今年的最后一次會議如期加息50個基點,較此前連續四次加息75個基點步伐放緩,基準利率提升至4.25-4.5%.

1900/1/1 0:00:00Web3.0區別于Web1.0、Web2.0的核心特征是,它是以用戶為中心的可信的價值互聯網,是智能的立體全息互聯網,能極大提升用戶體驗.

1900/1/1 0:00:00Web3游戲雖仍處于早期階段,但發展迅速。這些游戲即將到來,但其中許多項目仍處于開發的早期階段。他們在去年左右才獲得資金,需要一些時間才能完成公開版本.

1900/1/1 0:00:00