BTC/HKD-0.79%

BTC/HKD-0.79% ETH/HKD-1.15%

ETH/HKD-1.15% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD-1.86%

ADA/HKD-1.86% SOL/HKD-1.12%

SOL/HKD-1.12% XRP/HKD-2.44%

XRP/HKD-2.44%DeFi世界中有一種代幣,它們看起來眼熟,但似乎又有哪里不一樣,比如像cDAI、aUSDC、yCURVE、yUSD、xSUSHI、stETH、UNI-LP,這些都是在原有代幣符號前添加了一個字母,通常代表的是某種權益。

cDAI代表的是DAI存入compound中的存款+收益憑證

aUSDC代表的是USDC存入AAVE的存款+收益憑證

yCURVE代表的是Curve的Y池抵押憑證

yUSD代表的是yCURVE存入Yearn的資金池的收益憑證

xSUSHI代表的是sushi存入治理池的權益憑證

stETH代表的是ETH在lido的ETH2.0抵押池中的抵押憑證

Binance礦池推出BCH挖礦服務:7月27日消息,據官方公告,Binance 礦池推出比特幣現金(BCH)挖礦服務,該服務采用 FPPS 結算方式。挖礦收益將在每日 18:00(東八區時間)之前自動存入用戶的資金賬戶。[2023/7/27 16:01:56]

UNI-LP代表的是兩種代幣存入Uniswap的Pool中的流動性憑證

權益代幣會隨著區塊鏈每個區塊的增加而累積權益,比如像yUSD的收益憑證,假設我們從該收益池建立時就投入1DAI,此時1DAI=1yUSD,假設年化15%,經過一年的收益累積,再我們贖回yUSD時,匯率將變成1yUSD=1.15DAI。

權益類代幣有很多用處,下面我們可以簡單分析些應用場景。

Aave社區正對“如何分配Aave Grants DAO收到的30萬枚OP”提案進行投票:5月4日消息,Aave社區正對“如何分配Aave Grants DAO(AGD)收到的30萬枚OP”提案進行溫度檢查投票,該提案目前支持率為99.97%,并將于5月8日結束。根據該提案,Aave社區去年創建了一個提案并成功收到了30萬枚OP代幣,作為激勵基金OP Stimpack階段0的一部分。這些代幣將用于資助項目,以幫助Aave在Optimism上的發展。該提案旨在澄清收到的OP應如何分配并獲得社區支持。

該提案建議分配最多10萬枚OP用于當前AGD季度的贈款以及以Optimism為中心的事件和賞金,并將剩余的20萬枚OP保留在AGD多簽錢包中以用于AGD的未來季度贈款或分配。如果該提案獲得此次投票通過,AGD將按照上述方式進行資金分配。不需要AIP或進一步的治理行動。[2023/5/4 14:42:34]

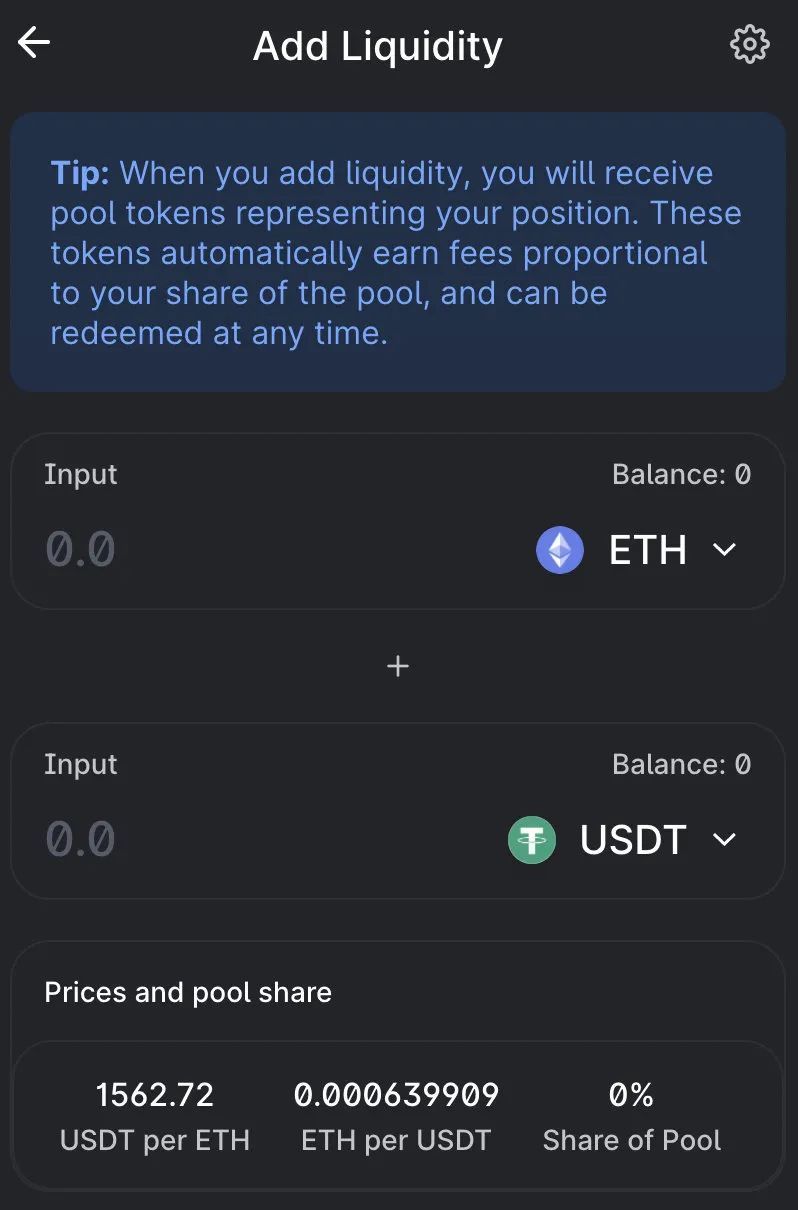

我們將等價值的ETH和USDT添加至Uniswap的流動池,會得到一個LP代幣,這個代幣代表了我們在該池中的交易費收益權益。

以太坊Layer2總鎖倉量為42.9億美元 7日漲幅16.96%:金色財經消息,據L2BEAT數據顯示,當前以太坊Layer2總鎖倉量漲至42.9億美元,7日漲幅16.96%。其中,鎖倉量前五分別為Arbitrum(23億美元,7日漲幅18.57%)、Optimism(8.4億美元,7日漲幅20.96%)、dYdX(5.59億美元,7日漲幅5.05%)、Loopring(1.94億美元,7日漲幅15.47%)、MetisAndromeda(1.19億美元,7日漲幅27.48%)。[2022/7/22 2:30:26]

如果單純的只是把資產添加至該資金池,交易費年化收益平均在30%左右。由此很多用戶得出在該池添加流動性會產生很大的無償損失(主要相對ETH幣價持續上漲預期)。

高盛:加密貨幣縮水對美國經濟影響不大:5月20日消息,高盛集團以Jan Hatzius為首的經濟學家指出,去年美國家庭凈資產總額為150萬億美元,因此相對于整體家庭凈資產而言,盡管加密貨幣市場的價值已經從去年的2.3萬億美元下滑到約1.3萬億美元,這樣的下跌仍是“非常微小”的。他們預計最近加密貨幣跳水對總支出和美國經濟的拖累將是比較小的。(財聯社)[2022/5/20 3:29:34]

其實,這個LP代幣的用途很多,最常見的就是用于挖礦,這也是DeFi可組合性的一個關鍵體現。

像2020年夏天最熱的兩個礦YAM和SUSHI,都支持使用ETH-USDT的這個LP代幣挖礦,將LP抵押進YAM和SUSHI的分發池,就可以得到幾百甚至上千的年化回報。

同樣是這個LP,后面還可以挖PICKLE、FARM、UNI、BAO、SUSHI、1INCH等等。大半年算下來,收益絕不比單獨持有低。如果這半年幣價沒漲或者跌了,那挖礦的收益就顯得更高!

可以說ETH-USDT就是個金鏟子!類似的還有ETH-DAI、ETH-USDC、ETH-WBTC等!

現在BSC和HECO上的很多礦池,基本是各玩各的,用本幣和單幣挖礦居多。基本都沒有按照這個套路玩,主要還是由于生態不夠完善,互相可組合的空間有限。

像cDAI、aUSDC、yUSD等權益代幣代表了用戶的存款收益權益,可以簡單說它們就是穩定的生息代幣。每一cDAI背后,至少有1個存在compound里的DAI作為抵押品。因此,我們可以將cDAI等資產用于二次抵押,借出更多的資金。

比如像ARCx,就支持使用yUSD、xSUSHI、cUSDC、ibETH、imUSD用作抵押,鑄造穩定幣STABLEx。用戶持有以上代幣,就代表了在相關項目中的收益權益,如果再通過ARCx進行抵押鑄造,又可以釋放更多的流動性,這也是DeFi積木的美麗所在,可以促進資產的再融資。

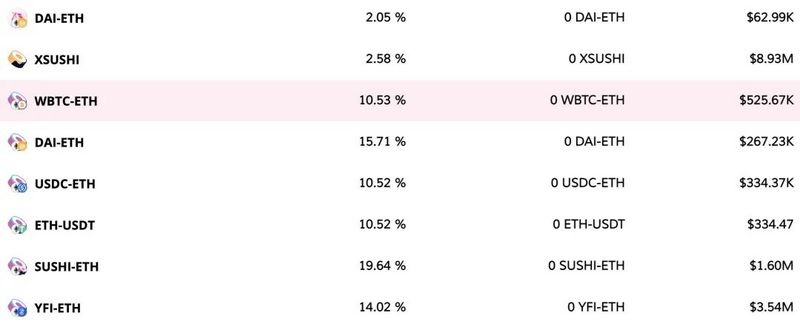

像Cream,支持yCRV、yUSD、yETH、ETH-USDT、xSUSHI、WBTC-ETH等等權益代幣的質押,我們看到LP代幣也可以用于借貸質押。通過將以上收益型代幣進行存款質押,一方面可以產生存款收益,另外我們還可以借出需要的代幣用于交易。

在Cream中,我們看到不僅可以將LP代幣進行質押,同時也可以借出LP代幣去挖礦。比如我們可以抵押任意支持的資產,然后借出ETH-USDT這個LP代幣去挖1inch,挖礦收益遠高于借貸利息,這就是一個標準的套利操作。

DeFi的權益代幣是構建DeFi樂高積木非常關鍵的紐帶,一方面它們非常穩定,另外它們也易于集成,這讓不同協議間可以很方便的互相引用資產,通過互惠互利的激勵,促進用戶在多個應用間構建一個更優化的收益策略,從而促進整個DeFi生態的繁榮。

這種模式有它好的一面,同時也有相對高風險的一面。由于這種互相堆疊,其中一個環節出現問題,其他協議也會受到影響。就像前段時間Alpha協議被攻擊,反而導致了Cream的大量損失,被動挨到。

也有一些情況,用戶不清楚錢包里的權益代幣的用途,直接把代幣賣掉,導致了一些資產的損失。imtoken錢包就經常會有很多看不懂的代幣添加提醒,大多是參與某一個礦后收到權益代幣,有時用戶可能不小心會把這些代幣處理掉。

因此,在這里也多提醒老鐵們,這種權益代幣盡量不要直接交易,雖然這些代幣支持直接轉賬,比如轉給自己的另一個賬戶持有,但盡量少做此類操作,避免不必要的損失。

也盡量不在DEX去出售此類代幣,而是選擇在原生應用里去通過解除質押的方式贖回,這樣可以避免交易的高滑點。

Tags:USDETHDAISUSHIusdt幣怎么兌換人民幣歐意Lido Staked ETHDDAI價格sushi幣值得長期持有嗎

路透社今日在調查了十多位財務高管、董事和會計師后稱,加密貨幣短期內難以形成投資趨勢,原因是:價值高度不確定、當前會計制度下難以記賬。然而,當前已有數家科技、金融巨頭重倉或看漲比特幣.

1900/1/1 0:00:003月5日,Twitter創始人杰克·多西(Jack Dorsey)在推特上發布了一個新的應用程序,該程序允許人們使用ETH“購買”推文.

1900/1/1 0:00:00數字資產管理公司灰度Grayscale或將嘗試推出比特幣ETF。據官方推特消息,灰度發布了多項ETF相關的招聘信息,其中包括ETF授權參與者關系經理、ETF合規官、ETF財務報告經理、ETF財務.

1900/1/1 0:00:00你知道嗎?在你登陸某個網站的時候,用到了和加密貨幣一樣的技術。當你登陸支付寶的時候,支付安全是靠RSA算法保證的。而比特幣基于橢圓曲線算法。但其實RSA算法和橢圓曲線算法和都屬于非對稱加密技術.

1900/1/1 0:00:00波卡生態融資加速,近期融資項目一覽。近期波卡生態一級市場非常火爆,有大量項目密集完成了融資,且有很多都會在私募后緊接著進行了公募.

1900/1/1 0:00:00去中心化金融(DeFi)的日益繁榮為加密貨幣領域帶來了新的關注和信心,DeFi協議上鎖定的總價值在不到一年的時間內從10億美元增加到590億美元,其中頭部的前5個平臺占據243.3億美元.

1900/1/1 0:00:00