BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-2.72%

ETH/HKD-2.72% LTC/HKD-2.17%

LTC/HKD-2.17% ADA/HKD-3.98%

ADA/HKD-3.98% SOL/HKD-3.32%

SOL/HKD-3.32% XRP/HKD-5.35%

XRP/HKD-5.35%縱觀整個2022年,加密投融資領域完成了從狂熱到寒冬的180度大轉彎。

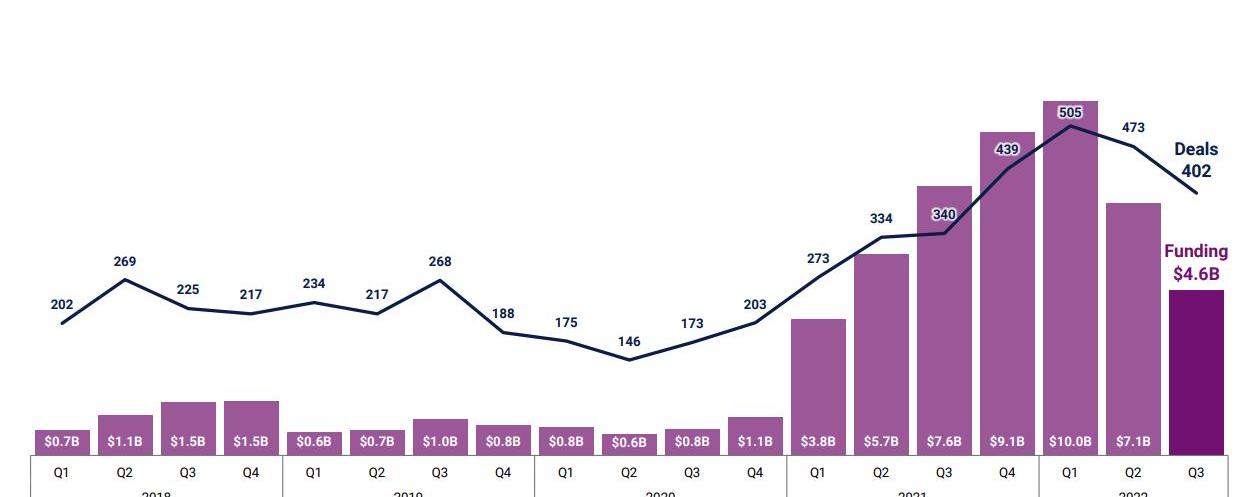

2022年Q1,Crypto投融資市場以超100億美元的融資總額,問鼎了自比特幣誕生以來的單季投融資記錄,同時也創出了連續7個月的正向增長記錄,期間的資本增量高達260多億美元,成就了前所未有的加密投資黃金時代。

之后,伴隨著Luna的崩盤和美聯儲的持續加息,從第二季度開始,Crypto資本市場開始掉頭向下,無論是機構出手次數還是投機金額都開始顯著減少。

在市場轉熊之后,還有哪些機構保持著投資的積極性呢?他們關注的賽道都有哪些?根據CBinsight統計和公開市場數據,整理出來今年最5家最活躍的加密投資機構以及其投資版圖,這些信息或許能給為我們做未來趨勢判斷時提供參考。

加密領域季度投融資數據統計數據來源:CBinsights

數據:BTC礦工手續費收入較2個月前增長24.5倍:5月8日消息,據鏈上分析師余燼監測,2個月前,BTC平均每個區塊產出獎勵為0.19 BTC的手續費和6.25 BTC的出塊獎勵;現在,BTC平均每個區塊產出獎勵為4.85 BTC的手續費和6.25 BTC出塊獎勵;手續費收入部分提升了24.5倍。[2023/5/8 14:49:28]

1、CoinbaseVentures

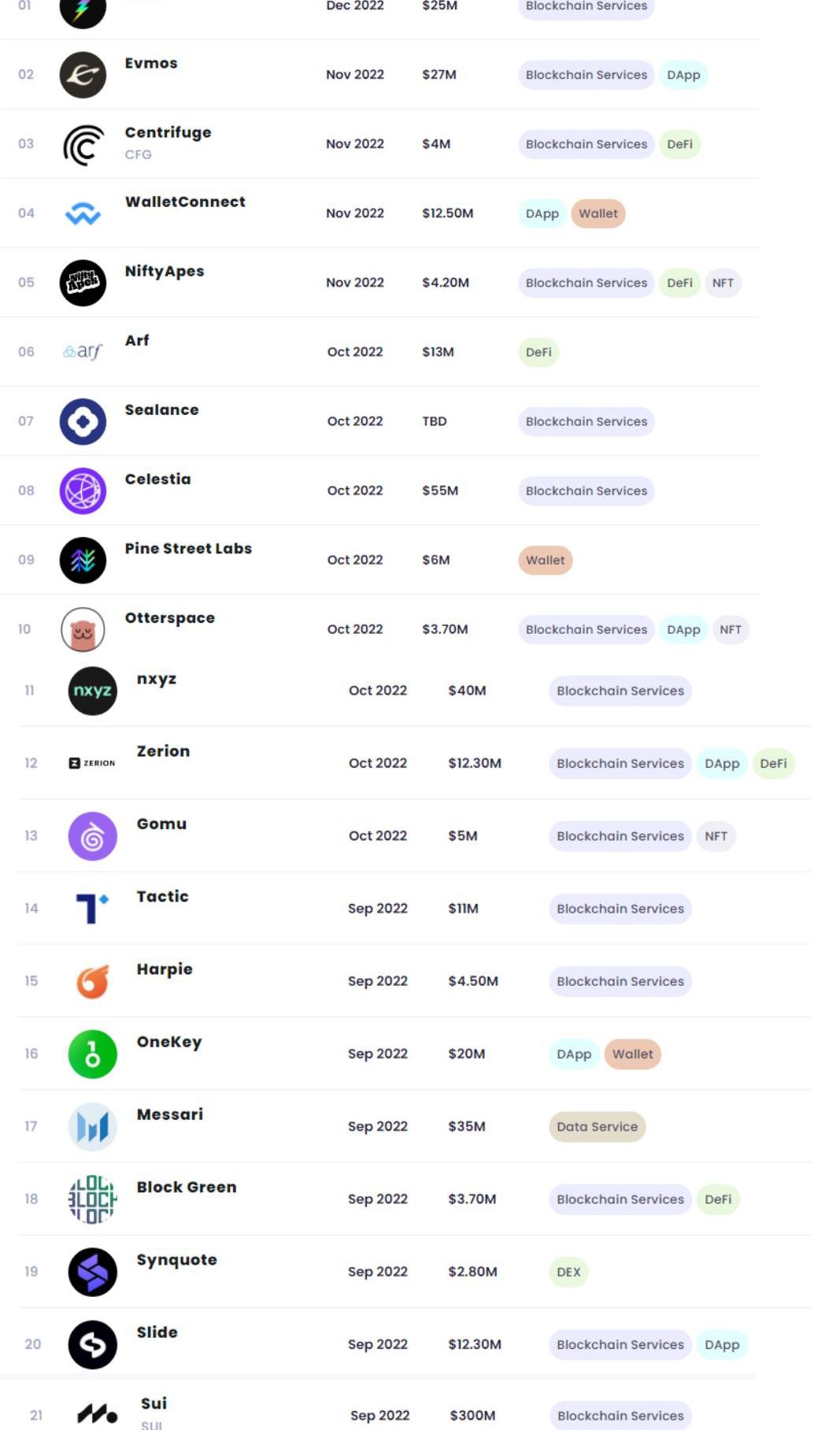

作為一家美國CVC機構,CoinbaseVentures依托于交易所的品牌優勢,在整個2022年大舉進攻,是所有投資機構中出手次數最多的一家。在前三個季度,它分別投資的次數為30次、17次和23次,第四季度,根據公開信息統計,目前已有11筆的投資記錄,合計達到了81次。

此外,據crypto-fundraising數據,CoinbaseVentures投資企業數量累計也才157家,也就是說成立于2018年的CoinbaseVentures,今年投出的項目數量超過了過去三年的總和,即使是在熊市依舊保持了相對高頻的出手次數。

PeckShield:跨鏈橋Allbridge黑客攻擊導致約57萬美元損失:金色財經報道,PeckShield監測顯示,跨鏈橋 Allbridge 黑客攻擊導致損失約57萬美元(其中包括 282,889 BUSD 和 290,868 USDT)。根本原因似乎是資金池的 Swap 價格被篡改。攻擊者扮演流動性提供者和交易者的雙重角色,操縱價格,然后耗盡池中的資金。[2023/4/2 13:40:30]

在CoinbaseVentures投資版圖方面,主要集中在基礎設施和DeFi領域,特別是前者,目前新生的公鏈中不少都能找到Coinbase的影子,如果從項目融資金額來看,今年其參與超過1億美元級別的項目僅有YugaLabs、Sui、Aptos和LayerZero四個項目。

CoinbaseVenturesQ4投資項目信息數據來源:crypto-fundraising

SafeMoon攻擊者在鏈上向項目方表示想歸還資金:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、 預警與阻斷平臺監測顯示,BSC鏈上SafeMoon項目在升級后引入了任意銷毀代幣的漏洞。攻擊者先買入SafeMoon代幣,然后通過銷毀SafeMoon代幣來拉升價格,接著賣出代幣獲利。

攻擊者為Mevbot,搶跑了0xbcf5e30c164837b5d7c42fd7e33e47a0072dc014e7f0a67aa7710af49d0ce53b攻擊交易,該Mevbot在今天之前還搶跑攻擊了包括PolarBearX、Nuwa、DBALL、520等其他項目。并且地址有與CEX交互的記錄。隨后攻擊者在鏈上向項目方表達想要歸還資金。[2023/3/29 13:32:24]

2、AnimocaBrands

AnimocaBrands成立于2014年,本是香港一家專注手機游戲研發公司,之后轉型成為數字資產企業,通過向游戲玩家提供NFT數字資產服務,乘著2021年NFT的發展東風,迅速成長為區塊鏈游戲領域的頂級玩家,并逐漸發展成為鏈游領域的專業投資公司。相比其他投資機構,AnimocaBrands鑒于其本身的屬性,其投資的項目大多是鏈戲、NFT或與鏈上游戲相關的衍生項目,但其勢力版圖也在向其他領域擴展。

歐盟議員:硅谷銀行倒閉后監管機構應設法阻止恐慌蔓延:金色財經報道,頗具影響力的歐盟議員Markus Ferber表示,監管機構應設法阻止恐慌在硅谷銀行(SVB)倒閉后蔓延。他表示,歐盟銀行監管機構應檢查歐洲銀行是否容易受到利率沖擊的影響,就像上周五令這家加州銀行破產的利率沖擊一樣。

“現在要著重遏制進一步的影響,”Ferber在一份電子郵件聲明中說,“恐慌是會傳染的,絕不能讓它擴散。”

Ferber還呼吁重新思考主權債券在銀行資本規則下的待遇,這是德國政界人士經常提出的主題,他們認為現行規則低估了意大利和希臘等負債政府的風險。

歐盟政策制定者試圖淡化對危機蔓延的擔憂。歐盟委員會發言人周一表示,SVB在歐盟內部的業務“非常有限”,法國財政部長勒梅爾(Bruno Le Maire)對記者表示,法國境內的銀行“未受影響”,且業務模式與SVB不同。

盡管如此,市場的不安情緒還是蔓延到了該地區。據路透社報道,包括歐元區以外銀行的Stoxx 600歐洲銀行指數下跌6.3%,為一年多來最大單日跌幅。(CoinDesk)[2023/3/14 13:01:55]

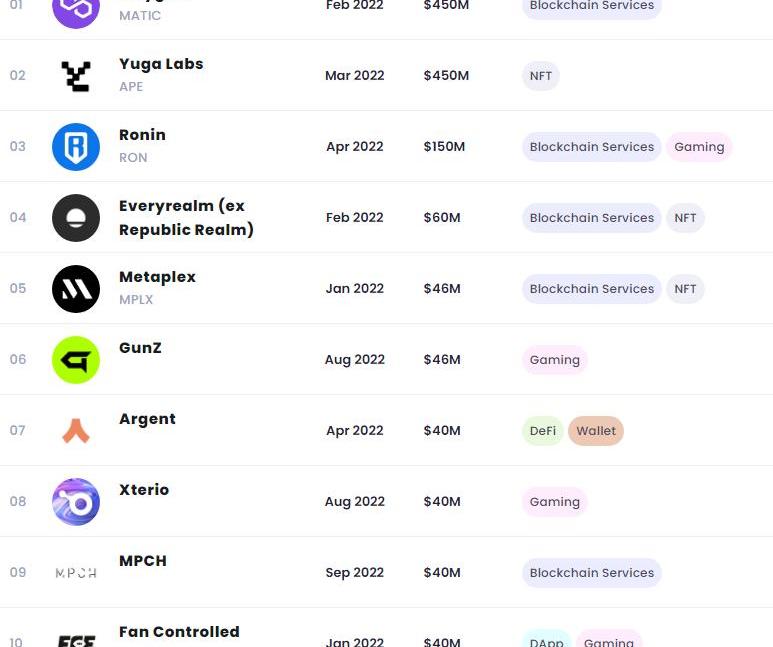

在其投資的版圖中,游戲始終是AnimocaBrands的核心,在數量上,游戲類占到了其今年所有投資項目的60%以上,超過1億美元的項目融資中只有三個,分別是YugaLabs、Polygon和Ronin。前三季度,AnimocaBrands分別出手投資34次、23次和8次,Q4已公布的投資記錄是5筆,分別是借貸協議Liqiwid、游戲foragersandfighters、NFT項目Wanderers、元宇宙項目VCORE和游戲數據引擎thirdwave。

火必將支持GVR置換為新代幣GRV:據官方公告,火必將支持GVR(GroveToken)品牌升級置換工作,,將舊代幣GVR置換為新代幣GRV(GroveCoin),具體安排如下:

-GVR的充幣和提幣已關閉。

-1月6日11:00(GMT+8)關閉GVR所有現貨交易對,并撤銷所有GVR掛單(GVR/USDT)。

-關閉交易對后,將于1月7日00:00(GMT+8)對用戶GVR持倉進行快照,后續系統將按照1,000,000,000 GVR=1 GRV的比例,將用戶持有的GVR置換為GRV。

-關于GRV的充提和交易服務開放時間,將以公告另行通知。[2023/1/6 10:58:11]

AnimocaBrands全年總計投資了近70家企業,在活躍度上僅次于CoinbaseVentures。但從Q1-Q4投資數量的變化來看,Animoca的投資戰線大幅度收縮,雖然整個投資市場也都在萎縮,但相比Coinbase、a16z等機構,AnimocaBrands的收縮程度更加明顯,這也反應出了加密游戲領域受到的市場環境沖擊可能更大。

AnimocaBrands本年參與的融資金額超4000萬美元項目

3、AndreessenHorowitz

a16z作為一家美國的頂級VC機構,在Crypto領域有著極大的影響力,前三季度a16z投資次數分別是13次、22次和8次,第四季度目前公開的記錄是6筆,分別投向了MMO游戲foragersandfighters、zkSync開發公司MatterLabs、Web3開發者平臺buildspace、Uniswap、Web3電商平臺Ray和加密數據協議公司Golden。

今年a16z總計投資了50多家企業,主要分布在區塊鏈服務應用、公鏈和游戲等領域,其中參投金額超過1億美元項目多達17個,這點比上文的CoinbaseVentures和AnimocaBrands都要多,一般來說融資超過1億美元的項目都已發展出了一定的競爭壁壘,度過了最早期的發展階段,這說明了?a16z更加偏向于相對成熟的加密初創企業,并押注大量資金,當然也進一步表明了a16z雄厚的資金實力。

在這些融資億元項目,除了Sui、Aptos、Aleo、zkSync等一些耳熟能詳的項目之外,還有諸如:NovaLabs、Autograph、Alecemy等社區討論相對較少的項目,而且在這些項目中,a16z還是以領投的角色深度參與的。

2022年ShimaCapital參投的項目融資金額排名

5、PanteraCapital

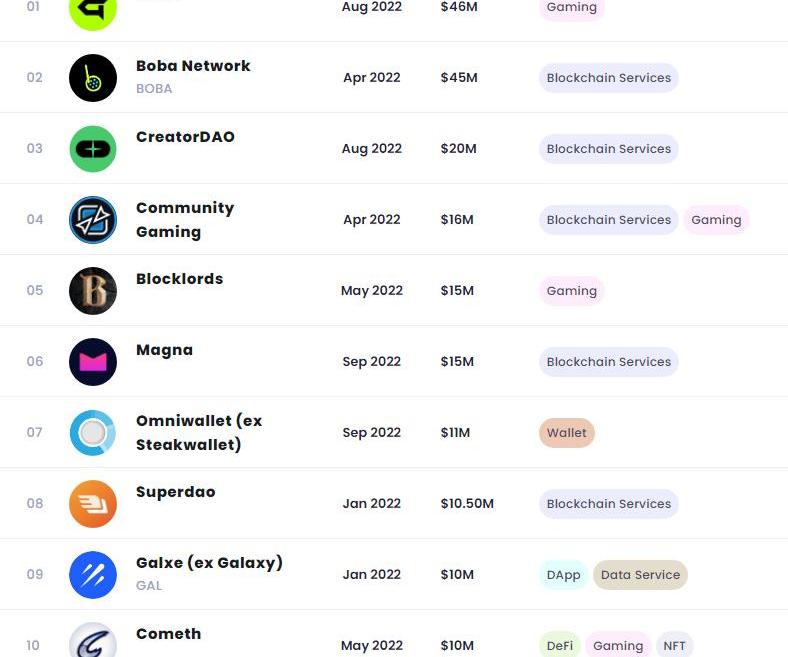

風險投資基金Pantera?Capital由DanMorehad在2003年在美國創立,2013年轉型為加密貨幣投資機構并啟動了美國首個專注于比特幣的投資基金,此后又籌集了多個加密投資基金。截止寫稿時,在整個2022年,Pantera?Capital四個季度分別投資的企業數量為16家、13家、8家和3家,以總數40排在了活躍度的第5位。

在投資賽道分布中,DeFi和游戲占據主導地位,所參投的項目中融資超1億的僅有一家——We3開發者平臺Alchemy,其余的項目融資金額大多在1000萬美元即以下,處于這個級別的項目數量占到了其全年投資數量的近70%。

值得關注的,相比上述機構,Pantera?Capital相對更偏向于早期的項目,在一些藍籌億元級別的融資項目中少有它的影子,所以對于挖掘早期項目的人來說,多多關注這類投資機構或是不錯的選擇。

2022年PanteraCapital參投的項目融資金額排名

總結

除了上述5家投資機構之外,諸如JumpCrypto、MulticoinCapital、Dragonfly甚至于死亡前的Alameda都在熊市階段保持一定的活躍度,而且從資本體量和投資金額方面比上文的ShimaCapital和PanteraCapital都要大,但總體看,各機構的勢能明顯不如去年,除此此外:

整個加密投融資市場還在持續萎縮,無論是從融資金額、數量還是項目估值等方面都在縮水,目前依舊處于美聯儲加息的大通道下,2023年的投融資市場可能會更加慘淡。但同時,對于資金實力雄厚的資本來說,這也是一個“撿漏”的絕佳機會,特別是在熊市還保持活躍的機構值得我們重點關注。目前主要活躍的加密投資機構主要以美國機構為主,上述五家最活躍的投資機構中,4家總部都在美國。游戲和基礎設施依舊是不少投資機構所偏愛,雖然目前區塊鏈游戲行業慘淡,但其依舊是一個可吸引外部用戶增量的絕佳賽道,也是區塊鏈技術推向大規模應用最讓人接受的方式,未來很美好,但過程很曲折。不同的機構有著自己的投資偏好和長處,我們可能根據自己的研究方面選擇主要跟蹤哪些投資機構的投資動態。投資機構往往是錦上添花的角色,不用過于神化知名機構作用,而忽視基本的資產安全和項目基本面的研究。

自看到FTX破產的消息以來,我一直處于輕微的震驚和難以置信的狀態。與年初至今發生的任何「爆炸性事件」不同,我從根本上深刻地意識到自己加密貨幣的看法已轉向悲觀.

1900/1/1 0:00:00前言:本文提供了一個初步框架,用以理解自治在技術去中心化和文化去中心化上所發揮的作用。對這些定義的進一步剖析,有助于了解目前和未來DAO組織在運作方式上的大背景.

1900/1/1 0:00:00要點: 一個新的mev-boost功能允許驗證者通過在本地構建低MEV塊同時仍然外包高MEV塊的構建來最大化以太坊的審查阻力。使用此功能會帶來機會成本——恢復力的代價.

1900/1/1 0:00:00核心觀點 ??經濟代幣是應用內經濟與財富的貨幣映射形式。客觀上,缺乏足夠消耗場景與摩擦機制的經濟代幣最終會崩潰;主觀上,缺乏足夠信用與共識的經濟代幣需要較長時間培養共識與信用,否則會導致經濟代幣.

1900/1/1 0:00:00雖然維塔利克·Vitalik(VitalikButerin)最為人所知的身份是以太坊(Ethereum)的共同創造者,但他開始加密貨幣之旅的角色并沒有那么精彩,他曾經是一名雜志記者.

1900/1/1 0:00:00Dec2022,Daniel@footprintanalyticsWeb3被譽為去中心化的解決方案,可以解決與Web2相關的所有問題,如科技巨頭的壟斷、侵犯隱私和錯誤信息.

1900/1/1 0:00:00