BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD-0.1%

LTC/HKD-0.1% ADA/HKD+2.27%

ADA/HKD+2.27% SOL/HKD-0.21%

SOL/HKD-0.21% XRP/HKD+1.94%

XRP/HKD+1.94%私人資本

雖然風險投資基金經常被拿來與傳統的、鏈下的私人資本做比較,但或許更適合將TradFi比作PIPE。無論你選擇哪種類比方式,協議在DeFi中籌集資金通常都是利用機構投資基金。

目前習慣上的規定得相當簡單:將DAO的治理代幣以市場價格的一定折扣兌換成穩定幣或是以太坊,折扣一般在30%-50%的范圍浮動。折扣聽起來力度很大,因為它確實力度很大,但通常會有兩年到四年不等的解鎖期,其中還會包含一年的鎖定期,所以對投資者來說這不一定是一筆非常劃算的買賣。一方面,所有在去年五月以大幅折扣參與到Lido的7000萬美元融資中的風險投資人可能對他們的這一決定十分滿意。那些在同一時間資助了POOL穩定幣多樣化的投資人呢?他們可就沒那么滿意了。無論合適的折扣還是鎖定期給投資者造成了什么樣的困擾都讓時間見分曉。但至少這個規定當今被廣為接受為一種標準。

私人資本的優勢

這在很大程度上取決于所涉及的具體的投資者,以及每個DAO作為一個社區所具有的價值。能夠得到知名投資人投資,當然是有吹噓資本的,并且該投資人的背書也是絕佳的營銷素材。在GalaxyDigital官宣2500萬投資Luna后的一周內,$LUNA的幣價上漲了約100%。二者之間不一定是完全的因果關系,但可以說,這種給私人資本的特別折扣立刻得到了超額回報。

除了營銷價值,你還獲得了一個長期的合作伙伴,他可以為你提供人脈關系、技術方案和額外的運營治理方面的建議。當然,他同時也是一個不會像散戶那樣迅速拋售你的代幣的大股東。

Lookonchain:疑似V神地址將5000 ETH轉移到一巨鯨地址:金色財經報道,鏈上分析師Lookonchain披露,一個疑似“V神”Vitalik Buterin 的“0xD04daa”地址在兩小時前將5000 ETH(價值約832萬美元)轉入到“0x93927c”巨鯨地址。鏈上數據顯示,此疑似“V神”的地址總計向“0x93927c”巨鯨地址轉入1.43萬枚ETH,當前該巨鯨地址已持有50,001枚ETH,價值高達8320萬美元。[2023/2/24 12:26:10]

跟所有事情一樣,上述兩個優勢也是因投資者而異的,并非所有風投機構都具備相同的威望或營銷價值,也并非所有的機構都是善于幫助、親力親為的合作伙伴。眾所周知,在風險投資中并非所有的資本都是平等的。

私人資本的劣勢

私人資本的劣勢也很明顯:代幣持有者持有的價值會被市值顯著稀釋。在DeFi市場中會感到尤其痛苦,因為在DeFi領域可能你會有很多其他的籌集資金的選擇。直截了當的說,在傳統的投資領域中,根本沒有在籌資時市值的差價已經被人卷走的情況發生。并不是說這種交易就會不公平,但也能理解為什么協議和社區對這種資金多元化的方式敬而遠之了。

很顯然,選擇這種方式,就是選擇了讓利給資本以換取特定資本的合作關系、穩定性和營銷價值。這就是交易。

公開拍賣

Reddit用戶發現7zip文件可能與隱藏在比特幣區塊鏈中的安阿桑奇有關:金色財經報道,根據Reddit社區 r/bitcoin 上的一篇帖子,發現了一個舊文件,該文件可能與維基解密的告密者和創始人阿桑奇有關。加密的7zip文件位于2017年1月5日發生的交易的輸出腳本中,并在區塊高度446,713處被開采。

作者還指出,該文件可以通過拼接特定交易的所有輸出腳本的pubkhash seg來獲得。[2023/2/13 12:02:32]

另一種不通過交易所或與風投機構談判的方式就是簡單的將你的部分資產公開拍賣,這實際上相當于一種零售加密貨幣版本的稀釋后的公開發行?。拍賣可以限制在現有的代幣持有者中進行,也可以定向邀請潛在的新的代幣持有者,或者根本不做限制。公開拍賣的魅力就在于,至少在某種程度上拍賣參與者與定價機制都由DAO決定。

公開拍賣的優勢

公開拍賣有很多值得一提的你一定會喜歡的優勢。DAO不需要在自由市場緩慢地集合多元化資金,也不需要屈服于機構給出的價格,就獲得了大量資金。雖然拍賣也需要一定折扣,但這種折扣遠不及給到機構的折扣那么讓你肉疼。拍賣本身還可以作為一種營銷活動來推動協議被市場認知和使用,如果DAO選擇將拍賣活動的時間與產品發布等事件結合在一起,這種營銷便會更有價值。顯然,大多數的自由市場拍賣也非常嚴格遵守了DeFi和更廣泛的加密精神,幾乎到了你和你的社區都格外熱衷于此的地步。

比特幣全網未確認交易數量為20429筆:金色財經報道,據BTC.com數據顯示,目前比特幣全網未確認交易數量為20429筆,全網算力為279.55 EH/s,24小時交易速率為3.87交易/s,目前全網難度為39.35 T,預測下次難度下調1.32%至38.83 T,距離調整還剩9天21小時。[2023/2/3 11:44:36]

公開拍賣的劣勢

私募資本有一個巨大的負面因素需要考慮,與之不同的是,公開拍賣則有一堆小問題需要注意。

首先是運營活動的需求。公開拍賣的實現有賴于人群效應,拍賣的定價很大程度上取決于市場的需求,你希望籌集的資金數額越大,該效應越強烈。其次是大量出售國庫代幣釋放的負面信號——這基本上是任何募資戰略的真實情況。由于大規模銷售本身依賴于上述的運營,所以在這種情況下拍賣會受到進一步影響。換句話說,通過表明籌資的意圖和理由,就可以弱化些大規模出售代幣的負面影響。

最后,交易所外的公開拍賣需要一定的折扣才可能實現,因此至少需要一定程度的鎖定條款來避免價格套利。鑒于這一事實,對大規模鎖定事件所帶來的負面影響以及由拍賣結構和條款所帶來的拋售壓力的提前考量十分重要。可以通過將鎖定條款作為拍賣變量來弱化這種影響,或給所有參與者具象化在初始歸屬期后的鎖倉規劃來緩解這種壓力。現實情況是,散戶投資者永遠不會像機構投資者一樣成為長期、穩定的代幣持有者,你的拍賣條款需要考慮到這一點。

外媒:谷歌將從明年初開始接受SHIB支付:10月17日消息,據官方推特,ShibaInu表示,“谷歌將在明年初通過與Coinbase的整合,開始接受加密支付用于云服務,包括在列表中的SHIB”。

據悉,上周達成協議的谷歌和Coinbase沒有明確透露將被接受作為云服務支付的加密貨幣。目前,Coinbase支持BTC、BCH、DAI、ETH、USDC、APE、DOGE和SHIB。(ibtimes)[2022/10/17 17:28:47]

顯然,構建公開代幣拍賣的方法有很多種,今天我們來思考其中三種。為了說明這些差異,讓我們來看一個虛構的拍賣活動中的一組競標者。另外,讓我們假設一個協議正在尋求籌資25萬美元穩定幣,該代幣當前市場價格為$50。

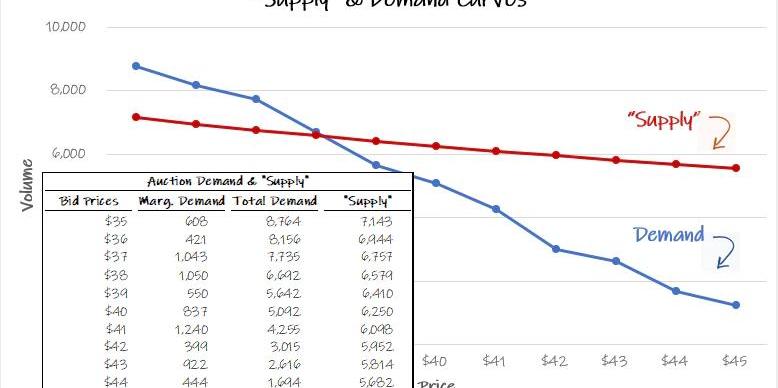

為了構建一個假設的“需求”曲線,我創建了100個假想的拍賣參與者,并隨機生成了競拍價格,$35作為競拍的最低價格,$45(低于市場價格10%)作為競拍的最高價格。我還隨機生成了假想的代幣購買數量,最少為50個代幣,最多為250個。最后,我把期望的籌資金額設定為25萬美元,并用每個潛在的投標價格除以它,來為我們的拍賣創建一個理論上的“供應”曲線。結果如下:

請注意,這不是一個正常的供應曲線,因為我們關注的是一個單一事件和一個固定的募資數字,而不是交易所的供應量和需求量。正常的供應量顯然會隨著價格的上漲而增加,而不是減少。

今日恐慌與貪婪指數為44,恐慌程度有所上升:金色財經報道,今日恐慌與貪婪指數為44(昨日為45),恐慌程度較昨日有所上升,等級仍為恐慌。注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/8/16 12:28:29]

既然已經確定了范圍,那么讓我們來談談三種不同的拍賣類型并將它們分別與我們的競標者相結合。這里要強調的非常重要的一點是:就像任何一個經濟模型一樣,這個演練非常理想化,而且假定了我們的競標者是理性的,在價格發現方面的行為是有效的。會有很多行為和技術現狀導致我們這里的推斷不完善,但我認為,當思考各種拍賣結構在影響價格方面起到的作用時,這項演練既有意思又有指導意義。隨著加密貨幣社區的壯大,以及加密市場最終的效率提高,這一點將變得尤為正確。

方法#1:批量拍

在批量拍中,DAO事先設定了美元定價、最低價格,和拍賣活動的競價期。競標者可以在競價期間競拍。綜合所有競價考慮,代幣最終出售的清算價格將是美元定價的最低價格,高于該價格的投標人也會以清算價格獲得回報。

通過我們之前創建的供需曲線,可以看出建立在這種結構之上的拍賣活動在理論上是這樣結束的:

如上所述,批量拍的優點在于DAO擁有對他們重要的變量的掌控權—你可以靈活地專注于穩定籌集的美元價值,你也可以輕松地設置一個最低價格。假設有足夠多的需求可以同時滿足以上兩個變量,一個批量拍就可以同時完成在個人層面上的價格發現、將定價偏好分組、并得出一個有效“公平”的價格、將DAO代幣按供需曲線的交匯點進行合理分配。

方法#2:流動拍

在流動拍中,設定了固定的代幣數量和拍賣競價期。在競價期間,參與者能夠自由地將資金存取到一個代表了他們的“競價”的質押池里。問題是,光靠存入的資金不能獲得一個理想的價格回報,池子里的存款數量才是決定價格的關鍵。參與者可以看到池子的金額大小和當前隱含價格,如果價格低于或高于他們愿意支付的價格,競標者可以選擇隨時進入或退出池子。拍賣的代幣持續從池子里的沉淀資金線性分配。如果你覺得難以理解,那是因為這并不是一個簡單直白的概念—Locke制作了一個簡單、實用的視頻來解釋這種拍賣形式是如何工作的。

讓我們假設在拍賣中,預留了6500個代幣在競價/質押期間進行持續拍賣。同樣,我們假設所有的競價者的行為都是有效且理智的。無論如何,我們進行了一次假想的競標,結果大概會是這樣的:

從價格發現的角度來看,這種拍賣形式的結果與批量拍的結果基本上是保持一致的。至少在理論上,當拍賣的價格發現發生在團體層面上時,不管具體的拍賣機制是什么,都會得到一個眾包價格結果,即供應量滿足需求量。這種特殊的競拍結構的優點就在于它比批量拍更透明。競標者們顯然很享受這種程度的透明/權利,而當越來越多的競標者參與到拍賣池的時候,這種方式從理論上講也能滿足感知需求的產生。也就是說,如果你還沒有準備好并愿意做一個穩定的代理人、在你的拍賣中做大量的質押以保持價格穩定、預防不順利的進展,那么透明極有可能產生不好的結果。

流動拍的主要缺點是控制。與其他拍賣形式不同,DAO必須根據固定數量的代幣來設置拍賣中的供應量,而不能設置固定的美元價值。更為復雜的是,如果DAO希望設定最低價格,主要方式是在自己的拍賣中進行質押,那么這就有可能導致DAO又獲得了大量自己的治理代幣帶回到國庫中。DAO當然可以通過更多的拍賣活動來消化這些代幣,但你自己質押的倉位可能為你帶來的差異完全取決于你的拍賣中產生的需求,因此或多或少是不可控的。

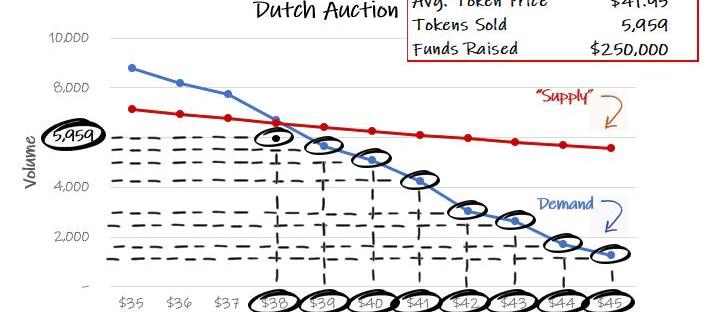

方法#3:荷蘭拍

在荷蘭拍中,社區事先設定了固定數量的代幣或美元價值的資本和拍賣的競價期。在拍賣的進程中,拍賣條款緩慢地發生改變,并且隨著拍賣持續的時間增長,拍賣條款對參與者也越發友好。但問題就是,一旦拍賣的代幣份額都被拍下,拍賣就結束了。DAO可以設置一個“固定鎖定”或“固定價格”或隨機設置一些組合類的拍賣形式。在固定鎖定的情況下,競標一般從當前的市場價格開始,然后隨著時間的推移線性下降到某個設定的折扣。競標者可以在他們可接受的任何價格段選擇購買,但都要有一個設定好的鎖定期以避免競拍者立刻價格套利。反之,在“固定價格”的情況下,折扣價是事先定好的,鎖定時間在拍賣過程中是浮動的。

讓我們假設一個浮動價格適用于我們的供需曲線、有“固定鎖定期”的荷蘭拍,說明了與其他拍賣結構的巨大差異:

請注意,這種結果顯然體現了更多的事情,但由于荷蘭拍的價格發現和交易是單獨固化的而不是在組織層面進行的,理論上協議是可以通過這種形式的拍賣捕獲最大可能的價值的。

盡管如此,這種形式肯定有它的負面含義,因為在這種拍賣結構下,你顯然是以不同的價格向不同的人出售相同的代幣。一個毫無感情的經濟學家或許會告訴你,這種負面含義是無稽之談—每個人都在以他們愿意支付的價格達成交易,而且還是在打了折的情況下!我并不認識太多加密貨幣圈沒有感情的經濟學家—我的猜測是,雖然這種方式更高效,對你目前的代幣持有者也更有利,但如果你特別注重公眾關系,這并不一定是一個特別好的辦法。

總結

當DAO決定使他們的國庫多元化并募集資金時,在資本來源和定價結構方面有許多不同的變量需要考量。這并不是一個極盡詳細的清單,但希望在將來協議或社區做這方面的打算時,可以考慮到上述的這些利與弊。

責任編輯:Kate

Tags:DAOETHCOIEFIlivedaoEthereum StakeTruckcoinvelodromefinance幣開盤價預測

注:本文來自@DeFi_Cheetah推特,MarsBit將內容整理如下:1Synthetix的重要更新與巨大的ALPHA!!!!通過質押$SNX獲得近60%的年利率.

1900/1/1 0:00:00Layer2季是最強大的加密敘事之一,我認為它將與上一個牛市的Layer1季相媲美,但每一個Layer2都需要一個旗艦協議,以使生態系統茁壯成長.

1900/1/1 0:00:00盡管最初創建加密貨幣是為打破原有系統,但古典金融領域的有遠見的先鋒派早已意識到其巨大潛力。>注意:“古典金融”是從中國互聯網借用的一個詞,傳統的VC投資者嘲笑加密行業并自稱為“古典互聯網”.

1900/1/1 0:00:00第二期「StarkNet中文」社區?AMA活動邀請到了?Braavos?錢包的創始人?MottyLavie?作客,討論帳戶抽象與智能合約錢包.

1900/1/1 0:00:00介紹 DeFi的出現為許多協議開辟了產生收益的機會。但是,隨著協議獲得越來越多的吸引力,并且看到智能合約中的存款越來越多,這為黑客和利用者創造了有利可圖的機會.

1900/1/1 0:00:00當提起區塊鏈行業大家都不陌生,那么區塊鏈的由來是怎么樣?區塊鏈概念最早是從比特幣衍生出來的。比特幣誕生于2008年,是由一個名叫中本聰的人首次提出,這個人非常神秘,至今沒有他的任何準確信息.

1900/1/1 0:00:00