BTC/HKD+2.03%

BTC/HKD+2.03% ETH/HKD+1.18%

ETH/HKD+1.18% LTC/HKD+1.01%

LTC/HKD+1.01% ADA/HKD+1.84%

ADA/HKD+1.84% SOL/HKD+2.2%

SOL/HKD+2.2% XRP/HKD+2.23%

XRP/HKD+2.23%CrvUSD突然推出的代碼和白皮書,相信都是跟上月底發生的crv被阻擊有關。本來它們已經準備推出穩定幣,但一直都未有新的消息。突然有大事發生,就立即將這個殺手锏拿出來。

但是官方強調還不是最終版本。

一、DeFi最重要一戰—crv多空大戰

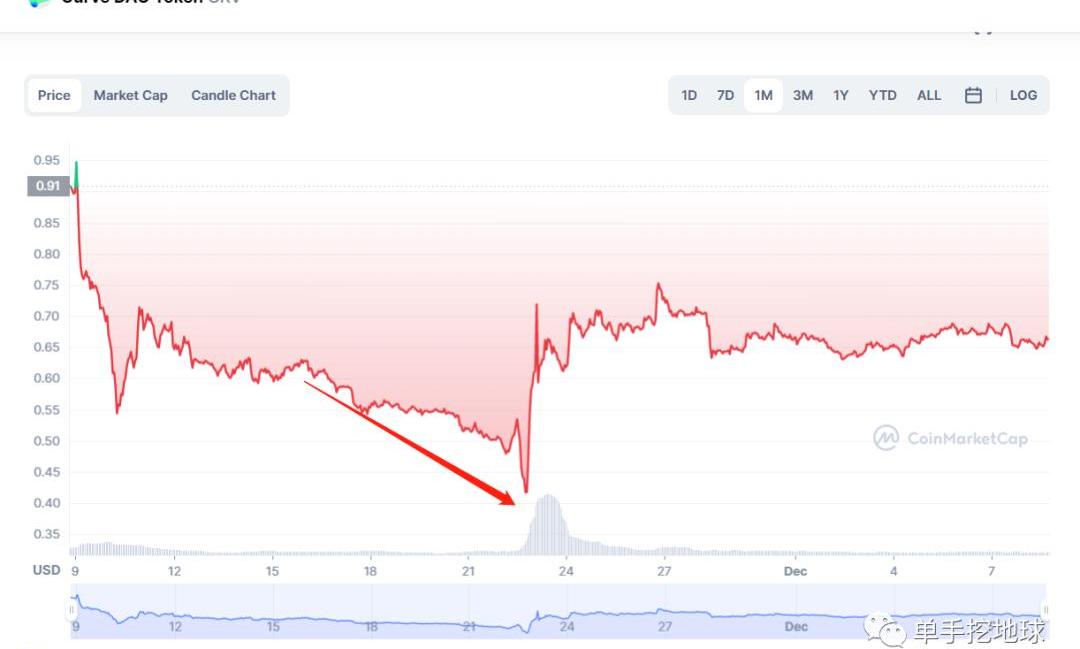

因為當時有人在Aave借貨沽空CRV,這個人被懷疑就是之前抽干MangoMarkets上面資金的黑客。在協議拿走了一億幾美金。

利用CRV在FTX事件后,缺少一群造市商,流動性不足的空檔。大量借CRV拋售,加上現有的消極情緒,想著可以操控價格沽爆它。

攻擊者瞄準了Curve創辦人的倉位,想做空到2毫9美金左右清算它。隨后Curve創辦人把大量的CRV還款。這次黑客低估了Curve的資金實力,隨后黑客停止了做空的操作。

區塊鏈公司R3與卡塔爾金融中心達成合作:金色財經報道,企業區塊鏈公司?R3?和卡塔爾金融中心管理局 (?QFCA?) 宣布了一項廣泛的合作,其中包括可能創建一個實驗室環境,以幫助商業銀行和金融科技公司試驗分布式賬本技術 (DLT)。R3 將幫助在該地區創建一個沙盒。[2023/4/17 14:08:54]

Curve在這個關鍵時刻推出了crvUSD。使原本CRV被沽空,狙擊的CRV幣價火箭升空。

CrvUSD這件事,是DeFi和穩定幣市場的頭等大事,很值得我們去深入探討下。

二、去中心化穩定幣CrvUSD的推出

CRV爆升更清算了攻擊者的倉位,雖然不知這個攻擊者,有沒有在中心化交易所反手做多CRV。更不知道黑客最后是賺還是虧錢,但感覺是催生了白皮書推出。

可能大家覺得我們有USDC、USDT這些中心化穩定幣就夠用了。表面來看就是Curve的勝利,為何推出穩定幣會帶到大利好。因為USDT試過短暫脫鉤,雖然算是很安全穩定,終究問題還是來自它們的結構。中心化穩定幣有一個中心化的話語權,可以對它們發行的穩定幣有全權控制。

去中心化自治組織Tomi籌集4000萬美元融資:金色財經報道,旨在建立替代互聯網網絡的去中心化自治組織 (DAO) Tomi已籌集到 4000 萬美元,由數字資產做市商 DWF Labs 領投。這筆資金將用于為網絡吸引內容創作者。Tomi的目標是“為互聯網重新開始”,使用其DAO治理模型來促進言論自由和獲取未經審查的信息。[2023/3/22 13:18:06]

那crvUSD對比其它去中心化穩定幣,又有什么優勢呢?

去中心化穩定幣,市場上最大的份額暫時是DAI和FRAX,但它們都很依賴USDC。FRAX本身就是由USDC,和它們自己的FXS去鑄造。而MakerDAO的儲備中還有不少的USDC。所以它們也不是沒受中心化權力所影響,一樣有潛在的風險。

去中心化穩定幣暫時最厲害就是MakerDAO的DAI,包括中心化穩定幣在內。DAI排行第四,有51億市值,看起來也很不錯。

但留意一下它的,治理代幣MKR的價格走勢,你就會發現它很弱。

目前看CrvUSD這個穩定幣,可能是很強的競爭對手,絕對有希望大幅削弱目前DAI的市場份額。

馬斯克不認同《紐約時報》稱FTX事件影響巴哈馬經濟:金色財經報道,據《紐約時報》披露,SBF目前在美國已經成為不受歡迎的人,但巴哈馬本地居民卻更同情他,SBF一直努力實現巴哈馬經濟多元化,發展旅游之外的經濟模式,當地人擔心 FTX 事件導致加密投資者流失影響本地經濟。不過,有人認為《紐約時報》發布這樣的消息是在幫SBF開脫,此觀點也得到Elon Musk認同。[2022/12/27 22:10:36]

而且DAI本身也有自己的問題,DAI有幾個弊病。它有一個叫PSM的模塊,PegStabilityModule錨定穩定模塊,里面有幾十億穩定幣,讓人去套利去維持DAI價格穩定。

不過里面這么多USDC,其實也有被OFAC,一鍵凍結的風險。而它們早前借貸模塊有幾百萬壞賬等等。在六月的時候,MakerDAO就曾經試過用,每顆以太幣便宜200美金的價格,去賤價賣了65,000顆以太幣。

而錨定穩定模塊的,一些穩定幣儲備都有不少壞賬,所以DAI的去中心化一直都備受加密貨幣社群的質疑。

**三、Curve的穩定幣的優勢—**創新

美參議員:CFTC才是加密貨幣現貨市場的正確監管機構:12月3日消息,美國參議員John Boozman表示,比特幣雖然是一種加密貨幣,但在聯邦法院和證券交易委員會(SEC)主席的眼中,它也是一種商品,這一點毫無爭議。他強調,包括比特幣在內的商品交易的交易所必須受到監管,商品期貨交易委員會(CFTC)才是加密貨幣現貨市場的正確監管機構。

今年8月,Boozman和幾位參議員提出了《數字商品消費者保護法》(DCCPA),“賦予CFTC對數字商品現貨市場的專屬管轄權”。今年國會還提出了另外兩項法案,致力于使CFTC成為加密行業的主要監管機構。(news.bitcoin)[2022/12/3 21:19:56]

Curve的穩定幣不同于算法穩定幣UST。因為抵押品會比借出去的穩定幣價值為高,因此不存在死亡漩渦。

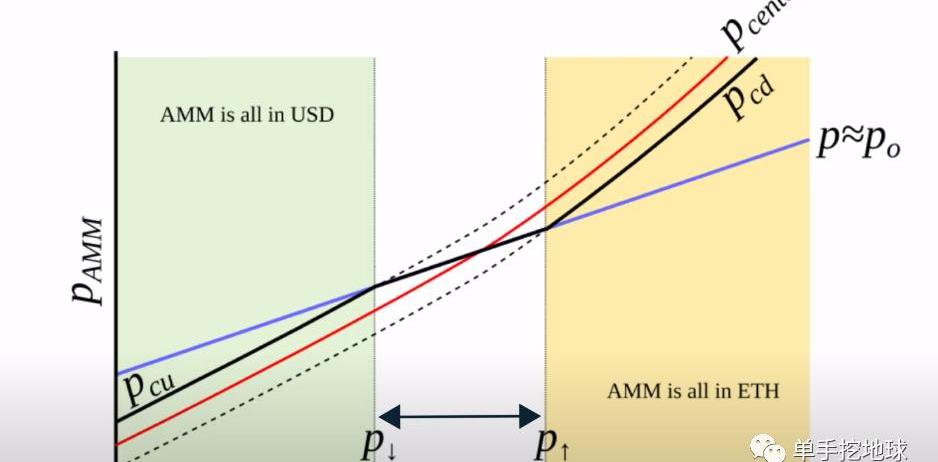

最厲害的創新,Lending-LiquidatingAMMalgorithm(LLAMMA)。

這個方法有什么好處呢?

就是可以根據自動清算曲線,持續清算,避免了集中清算引起的流動性不足問題。

德勤和NYDIG宣布合作提供比特幣銀行服務:金色財經消息,德勤與比特幣服務提供商 NYDIG 宣布成立一個戰略聯盟,旨在幫助公司在其業務中實施數字資產產品和服務。該聯盟將為尋求實施比特幣產品和服務建議的客戶創建了一種集中式方法,幫助企業利用德勤的綜合專業服務,以及 NYDIG 提供的比特幣金融和技術產品和服務。(prnewswire)[2022/6/21 4:43:05]

1、當crvUSD高于一美金,增發crvUSD,以及放進穩定幣池。

2、當低過一美金,就從穩定幣池抽出crvUSD,然后銷毀。

Curve的穩定幣不需要依賴USDC、USDT這些中心化穩定幣。crvUSD選擇了市面上主流的以太幣作為抵押物,并且是超額抵押。

美聯儲加息減息的縮影,它可以像一間央行,透過公開市場操作,即釋出和回收貨幣,去控制貨幣供應量。錢不夠就印多點錢,太多錢水漲就收回,跟以前美聯儲量化寬松印錢,現在透過加息縮表,去收回美金是一樣原理。

四、獨特的清算機制

那我們就深入去講講它獨特的清算機制,通常的借貸平臺清算倉位都是有快刀斬亂麻的感覺。

一到臨界點,就一招了結你,給你一個痛快。CRVUSD它不是一刀切,而是一刀一刀慢慢切。全部用市價賣掉你的抵押品,但現在慢慢一點一點地去賣。先假設你用一顆以太幣,借了500美金的穩定幣,這時當以太幣跌穿750美金,你就會被清算,拿回500美金和剩下的抵押品,如果市況急劇變動的話,還剩下的可能不多。

如果Curve的模型就不一樣,Curve的模型,那500美金你拿回,另一邊還剩下不少錢。因為整個過程是慢慢去賣,你不會被一次清算,然后被逼賤賣所有抵押品,到了這個價格,你手上已經都是穩定幣,不會資不抵債,你也不會爆倉,就不怕被清算。

我們看看這張圖,這個區間的范圍,表示為PUp和PDown,如果在這個區間,價格升就會不斷幫你買以太幣,價格跌就會慢慢幫你賣掉以太幣去買穩定幣,超越了這個價,就會全部持有以太幣。反之跌低過這個價,就會全部持有穩定幣,crvUSD這個去中心化穩定幣。

五、它還有三個優勢:

第一它上面的每一種抵押品,都會跟crvUSD有一個交易對,它們都會產生手續費收入給協議,換句話說,即是它有充足的現金流。

第二個優勢是如果是極端行情下,價格跌破我們剛才所說,LLAMMA的下限時,借錢的人的抵押品,已經全部轉換為crvUSD,會多過它們借的crvUSD數量,所以壞賬的可能性低,crvUSD的掛鉤能維持。

第三個優勢是,Curve現在就是最大的Stableswap,有很充足的穩定幣流動性,對維持掛鉤有幫助。

如果crvUSD價格大過一美金,新鑄造的crvUSD會被注入穩定幣池,推升Curve的總鎖倉價值,并且提升crvUSD的流動性,更可以賺到更多交易手續費。

六、它并不是完美的,到底會有什么風險?

首先是震蕩行情,因為抵押品會有磨損,它跟原本AMM的設計是相反,有點追漲殺跌的感覺。不過就是慢慢分注去追漲殺跌。

即是當原本以太幣的價錢是1,000美金,每當一到1,050美金就買,950美金就賣,如果當時不斷好淡交戰,上下波動的話,本金就會磨損,那會不會讓用戶卻步,不想放以太幣去做抵押品借穩定幣。

畢竟即使按時還錢,都可能拿不回所有抵押品,降低低用戶借錢的意欲。不過它還未正式推出,究竟這個機制能不能如此成功,或者中間的磨損是否很重要?我們暫時不知道。

正如我一開始所說,它們的白皮書不是最終版本,所以一切都可以改變,不過看這次出白皮書的升勢,似乎市場對Curve出穩定幣都很有期待。

七、利好CRV代幣?

對CRV的代幣持有者來說,都有一定好處,因為它會為整個協議,帶來更多收入和提升總鎖倉量,而這些收入都會回饋給veCRV的持有人,讓更多人愿意長期持有,所以對CRV價格可能有一定刺激作用。

最后,經過CRV的攻擊事件后,個人覺得Curve的優勢更大。因為它本來就是做穩定幣兌換,有一定的護城河。去中心化穩定幣,可能就是下一個市場焦點所在。可能有更多協議會和Curve合作,去建立它們的產品。

做借貸的Aave也將會推出自己的去中心化穩定幣GHO,不過看到最近被人利用去做空CRV的攻擊事件,都突顯到借貸協議的重要性。如果沒有好的風控措施,是有機會被人利用,產生壞賬。

個人理解這個創新點是清算不會一擊即破,而是慢一點。總的來說去中心化穩定幣可以說是DeFi的大躍進,但目前看一切只是一個劇本。

END

(圖片來源網絡)

以上提及的項目不構成投資建議,投資涉及風險。數據是通過網絡收集的,提供大家共同學習與分享。再見!

Crypto幣圈老人防走失可關注

最近帶社區擼毛,學習過程中發現好多攻略要么不說人話,要么喜歡堆資料,要么過于瑣碎不成體系,沒幾個對小白友好的,純屬個人意,干脆我來寫寫.

1900/1/1 0:00:00反饋 上周,我描述了SamBankman-Fried是如何成為一個“正確的白人”,以及他如何靠這個角色來說服西方金融機構和加密貨幣行業忽視他的缺點,不問太多問題.

1900/1/1 0:00:00MarsBitCryptoDaily2022年12月14日 一、?今日要聞 CZ:Binance昨日提幣量遠低于LUNA或FTX崩盤時期Binance首席執行官CZ于社交平臺發文表示.

1900/1/1 0:00:00FTX崩盤證明了自托管和風險管理的重要性。但是,如果你不小心,很容易在DeFi中賠錢。例如,合約漏洞、跑路……這里有一份指南,包括工具和技巧,可幫助你降低在DeFi市場中的風險.

1900/1/1 0:00:00目前,全球的核心金融體系結構是中心化的,而去中心化金融提供了替代方案。DeFi使用區塊鏈進行交易,無需依靠第三方和托管人,所有第三方的角色均由智能合約承擔.

1900/1/1 0:00:00要點 Balancer引入了投票托管代幣經濟學,使代幣持有者與協議的成功和收入保持一致。雖然veBAL實驗吸引了合作伙伴,但它也吸引了一頭稱為Humpy的鯨魚,該鯨魚積累了35%的veBAL控制.

1900/1/1 0:00:00