BTC/HKD+3.46%

BTC/HKD+3.46% ETH/HKD+4.09%

ETH/HKD+4.09% LTC/HKD+4.58%

LTC/HKD+4.58% ADA/HKD+4.56%

ADA/HKD+4.56% SOL/HKD+3.94%

SOL/HKD+3.94% XRP/HKD+3.41%

XRP/HKD+3.41%01.新趨勢

穩定幣之爭迎來最強競爭者——crvUSD

一直以來,Curve作為穩定幣流動性最深的去中心化交易所,在牛市時幾乎所有穩定幣的項目方擠破頭想要得到Curve更多流動性扶持,而Curve卻一直沒有發行自己原生穩定幣。

本周,這位穩定幣市場流動性「裁判」下場當起了「球員」——發布了協議原生的穩定幣crvUSD白皮書。由于此篇白皮書發布時恰逢大戶@avi_eisen在鏈上做空crv,再結合過于粗糙的白皮書行文,在此敏感時刻頗有項目方護盤之嫌。

團隊也表示此版穩定幣白皮書并非終稿,會后續發布更詳盡版本。好在,雖然白皮書寫的并不具體,參數、公式并未確定下來,但我們依然可以透過框架了解Curve這位穩定幣市場的裁判的原生穩定幣大框架。

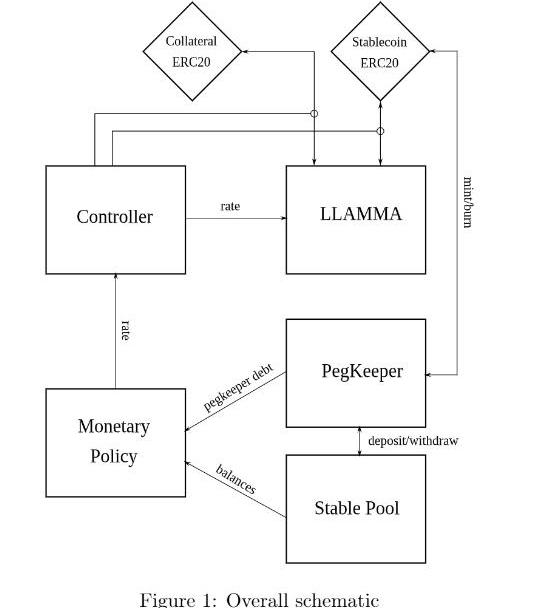

Curve穩定幣大體要點分為四部分,有負責在ETH價格波動時的清算機制和提供清算流動性的帶狀流動性機制,也有負責維持crvUSD價格錨定?1USD的價格錨定模塊,同時還有一直以來Curve生態中最核心的Crv排放控制模塊CurveGauge來激勵crvUSD規模增長。

自動清算機制——LLAMMA

不得不說,這一特性將使Curve的穩定幣與眾不同。整個循環中最令人印象深刻的是所謂的LLAMMA,直譯中文就是借貸-清算AMM算法。

Tether市值超838億美元創歷史新高:金色財經報道,據coingecko數據顯示,當前Tether達到83,814,975,213美元,創歷史新高。[2023/7/29 16:05:26]

LLAMMA負責的是抵押品和穩定幣的轉換,簡單來說,如果ETH穩定,crvUSD就有足夠的抵押品支持。

當ETH價格下跌時,LP逐漸賣出一些ETH換取crvUSD;隨著ETH價格的上漲,LP持倉賣出crvUSD換取ETH。

這一角色對應以往借貸平臺就是清算機制:當抵押代幣價格下跌時,抵押倉位健康狀況可能會迅速惡化,鑄造穩定幣的用戶會立即被清算。

舊模型有著一定問題,比如在極端下跌行情過后,散戶被清算,而市場卻又迅速反彈,此時被清算用戶會蒙受非常高比例的損失。可以看出如果換成LLAMMA機制,用戶就不會發生如此重大損失。

這種策略很好地幫助抵押用戶控制了在波動行情的永久回撤,并允許更多被動的倉位管理。不過,如果波動過大,清算仍然是會發生的,因為不論任何金融產品,只要存在抵押行為,就一定存在清算。

另外,每個穩定幣-抵押品對都與抵押物組成流動性對。也就是說,用戶不僅可以把ETH借給crvUSD,同時抵押進去的ETH還可以把這些作為交易對的流動性,因此放大了資金效率。

帶狀的清算流動性

這個概念有點像做市的Univ3管理器,但不同的是LiqudityBand完全運行在鏈上,不再需要鏈下策略機器人操縱。

在這個概念里,抵押人的清算價并不是一個單一的價格,而是設定清算價格分別在幾個帶狀的區間,即在設定的價格范圍內增加「清算」流動性。

Circle將87億美元USDC儲備金轉移到回購協議以免受美國政府違約影響:金色財經報道,穩定幣發行商Circle正在重新平衡支持300億美元USDC的儲備金,因為它為美國政府債務違約的風險做準備。根據該基金的網站,由全球投資管理巨頭貝萊德管理的Circle儲備基金,截至5月16日,在投資組合中增加了87億美元的隔夜回購(回購)協議。所謂的三方回購協議涉及法國巴黎銀行、高盛集團、巴克萊銀行和加拿大皇家銀行等銀行巨頭。

Circle發言人在一份說明中表示,雖然這個計劃已經進行了很多個月,但納入這些高流動性資產也為USDC儲備提供了額外的保護,以防萬一出現美國債務違約的情況。[2023/5/18 15:10:13]

抵押者的借款行為可以理解成在不同清算價格存入抵押品,并借出crvUSD。若當抵押物價格穿過當前某個范圍時,在此清算范圍內的抵押品被清算。

反之,如果價格回到這一位置,用戶的抵押物將會恢復。

根據一些博主的說法,這種「清算」流動性必須增至至少5個波動幅度,最高可達50個。范圍越大,你的頭寸清算得越慢,而范圍縮小意味著清算過程可以更快地進行。

比如在一個用戶在1100-1200的價格區間獲得了1個ETH等值的貸款,清算范圍可以設定為:

1100-11100.1ETH;

1110-11200.1ETH;

…

1190-12000.1ETH

如此,一旦ETH的價格跌至1190-1200區間,該用戶的這部分0.1ETH的頭寸將被清算,那么,此時頭寸會減少到0.9ETH(合計:0.9ETH貸款和0.1ETH在1190-1200美元范圍內變現)和大約119美元(變現0.1ETH換算119crvUSD)。

火必發文回應不實謠言:將持續構建去中心化金融體系:3月29日消息,火必發布了一篇名為《心中有火,路在遠方!》的文章回應了近期出現的一些刻意抹黑火必的不實言論。具體包括“將pGALA黑客事件造謠為火必真幣加P”、“將正規合規的現貨期貨行為造謠為發行假幣”、“將極端的市場波動造謠為插針收割用戶”、“將一般民事訴訟事件造謠為以欺詐罪起訴”等。火必表示,對相關不實言論勇敢說”不”,火必仍然保持的開放的心態接受行業的意見與建議,同時會根據這些建議不斷優化與改進,做一家有態度、負責任、思進取的加密資產交易平臺。火必還指出,火必一直在推動加密行業與全球政府和監管機構的合作,渴望和所有行業同仁一起,致力于建立透明的指導方針以監管加密貨幣行業,并繼續建設去中心化金融體系。火必希望能夠和廣大行業從業者共同維護行業秩序,抵制惡意言論,做Web3.0世界有力的建設者![2023/3/30 13:33:49]

價格錨定機制

價格錨定機制是由PegKeeper的合約扮演的:

當crvUSD>1時,PegKeeper合約鑄造無抵押的穩定幣,并將其單邊存入LP;而當crvUSD<1時,PegKeeper從LP中提取并燒掉穩定幣。這些行為會讓crvUSD在>1時迅速貶值,在<1時升值。

可以注意到在價格>1時,鑄造穩定幣是無抵押的,白皮書中表示此時穩定幣池中的流動性可以變相作為這部分多余發行代幣的抵押品。

激勵增長模塊——Gauge

最后說回Curve協議,如開始講的,無論穩定幣有多大市值,Curve都是一切穩定幣項目方必爭之地:上到Usdt,下到Usdd,沒有一個穩定幣不用看Curve的「臉色」。

美CFTC指控Alameda前CEO和FTX聯創欺詐,兩人已認罪:12月22日消息,美國商品期貨交易委員會(CFTC)今日在官網發布其指控Alameda前首席執行官Caroline Ellison以及Alameda和FTX聯合創始人Gary Wang及其公司采取欺詐行動,修改后的起訴書指控Caroline Ellison在州際貿易中銷售數字資產商品時存在欺詐和重大虛假陳述,并指控Gary Wang在州際貿易中銷售數字資產商品時存在欺詐行為。

此前今日早些時候消息,Caroline Ellison和Gary Wang對美國紐約南區檢察官Damian Williams對他們的刑事指控認罪,且美國證券交易委員會也對兩人提起民事訴訟,指控他們欺詐投資者。[2022/12/22 22:00:33]

這里Curve的「臉色」是通過一個叫CurveGauge的機制反映出的,veCRV的持有者可以聯合或借助「賄賂」在Gauge投票決定下一期Curve穩定幣交易協議中各個交易對的crv排放。

因此,誰在Curve中占有更多的投票,誰的穩定幣就會在Curve中擁有更加深厚的流動性,同時也就是意味著市場普及率。

現如今,Curve開啟了既當「裁判」又當「球員」的穩定幣時代,可以小期待一下新的穩定幣的市占率。

不過Biteye也提醒如下建議:

1.LLAMMA機制過于新穎,且在第一版白皮書中明確說明,整套邏輯未通過數學嚴格證明,從機制上還充滿太多不確定性。任何對清算機制的創新,都需要嚴格的測試/證明,以保證系統不會出壞賬,大家可以持續關注Biteye,獲得最新消息。

美國參議院投票推進《降低通貨膨脹法》法案:8月7日消息,美國參議院以51票同意、50票反對的投票結果推進一項由民主黨提出的《降低通貨膨脹法》(the Inflation Reduction Act)法案。該項法案的立法內容包括應對氣候變化和擴大醫療保健覆蓋范圍等等。該法案將在未來幾天進行最終投票。(金十)[2022/8/7 12:07:19]

2.不要被初期挖礦收益率沖昏頭腦,而貿然直接二級市場兌換高溢價的crvusd。高apr必定在二級市場的價格中有所體現,穩定幣價格高于1是很常見的事情,大家在fomo的時候,一定記得算一下使用抵押物直接發行crvUSD和二級市場直接購買哪個劃算。

3.目前可以想到的,一個相對穩定的盈利策就是「初期挖礦,中期躺平,末期等著脫錨套利」。因為在熊市,并不推薦長期挖礦任何一個抵押型穩定幣。

02.風險提示

本周在社群流傳一位朋友使用LedgerLive中的交易功能,在發送近150萬usd后,并未收到等值穩定幣。

事故原因暫未有官方解讀,社區流傳了多個版本,有人說是因為FTX暴雷,交易提供方出現了資金缺口;也有人說用了錯誤假冒的LedgerLive軟件。目前還未有定論,但此時給予我們的警示是:

有些朋友覺得硬件錢包比軟件錢包安全,就讓硬件錢包代替了熱錢包的功能,使用硬件錢包交互合約的同時,儲存大額資產。

這種操作一點也不安全,但凡交互過有問題的合約,整個錢包的資產都將暴露在風險中。強烈建議大家不要使用硬件錢包處理任何除轉賬以外的操作。

03.NFT

擁有強大背景的NFT項目Momoguro

Momoguro是一個有著很強背景的NFT項目,并且還有web3游戲和IP發展計劃。

推特:

推特粉絲2w人,總共發了三條推特,雖都與抽獎無關,但是點贊都過千,最多的達到了五千贊,說明項目的真實粉絲比例很高。

根據最新推文,Momoguro會以贊助商的身份參與邁阿密元宇宙活動,屆時可能會公布更多關于項目的最新消息。

團隊:

Momoguro是由BaobabStudio創建的,這個工作室于2015年創建,參與了7部由好萊塢明星參演的動畫電影,工作室獲得過3次Annie獎,9次Emmy獎,與Disney和Netflix都有合作,已經融資3100W美元,投資人包括Disney,Netflix,Paramount和DreamWorks等。

工作室的董事會成員有Pixar動畫的聯合創始人EdCatmull和AlvyRaySmith,Twitch的COOKevinLin。CEOMaureenFan曾任職于Ebay和Pixar,并且還擔任過Zynga的游戲VP副總裁,期間負責Farmville這款大熱的游戲。

項目簡介:

Momoguro是一個基于NFT的RPG類型的游戲,玩家可以通過探索,戰斗和收集Momos,推進故事線,游戲會在NFT發售完成以后上線,預計時間是明年第一季度。

白名單獲取方式:

1.二創Momoguro的作品,在推特上分享并且@官方,優秀的作品會獲得白名單?

2.寫一篇項目詳細介紹并且分享?

3.制作Meme圖

NFT項目區域分化

最近的NFT市場出現了區域分化,我認為最主要的因素是地域NFT社區的文化差異導致不同地域玩家的交易行為出現了不同,主要是表現在交易的激進程度,激進程度由高到低:華人社區,西方社區,日本社區。

華人社區的紙手比例最高,其中最主要的因素是有很多專業工作室進入了市場,同時華人也是最吃苦耐勞的,尤其體現在卷白名單和批量沖freemint。

西方社區紙手比例也不低,整體的交易和調研都和華人類似,但是沒有華人那么勤奮。日本社區就比較特別了,其特殊的民族文化,讓日本玩家把NFT當成是收藏品,他們買NFT更多是出于對作品和創作者的支持和喜愛,而不是把NFT當做炒作的對象或者是金融產品。

他們對持有的NFT社區有著歸屬感,他們更愿意長期地支持社區并且在這個過程中大家一起成長。這也就是日本項目的鉆石手超高的基本原因。

前段時間日本項目受到熱捧,但是有很多項目都以英文宣發為主,社區多以英文交流,那么這個項目的社區已經是開放式的社區了,不能再算是大家期望的鉆石手「日本項目」了。

所以對于不同的項目要進行不同分析,而不是只因別人的一句這是日本項目就盲目地上。

風險提示:投資NFT有較高的風險,以上項目信息不做投資建議,Biteye和以上項目沒有任何商業關系。

04.新項目

OceanPark

Azuki關注,可以填寫waitlist注冊表,項目應該是今年一月份就開始籌劃了。

https://twitter.com/thisisoceanpark

IntellaX

這是一個基于polygon的游戲平臺,想要成為web3游戲的先驅,目前有9款即將上線的游戲,同時MagicEden也是其合作伙伴(MagicEden已經支持Polygon)。

隨著solana的崩塌,其NFT游戲相關的項目可能會往Polygon上移植,今年polygon也與不少web2品牌建立合作,讓他們在polygon上發行NFT。

目前L2還相對不成熟,polygon在zk-L2方面也不落后,反而有趕超的勢頭,外加BD團隊努力與web2品牌談合作,且本身因為交易gas成本低,tps也不錯的基本面,或許會成為很多web2轉型到web3游戲的項目方首選。

https://twitter.com/teamintella

Cora

借貸平臺,沒有清算,涉及了歐式期權。在借款過程中借方還需要支付給貸方一筆費用來買putoption,貸方同時也成了期權的賣方。

目前有測試網,需要持有degenscore的NFT才可以參加。

https://www.cora.money/

YamaFinance

從doc的介紹來看,該項目想成為去中心化MakerDAO,所以會有穩定幣yamUSD,基于ominichain,開發者可以在它的基礎上繼續build,同時借助抵押物可以創建去中心化的橋。

https://twitter.com/yamafinance

以太坊作為單片區塊鏈在用戶與應用發展到一定體量后,受區塊鏈“不可能三角”的制約,缺點日漸凸顯。為解決困境衍生出鏈上擴容與鏈下擴容兩個方向.

1900/1/1 0:00:00在這篇文章中,我將會分享在分析200個頂級DeFi項目后所得到的見解。這不是一項學術研究,但這些發現對加密貨幣投資者來說是有價值的.

1900/1/1 0:00:00Part.1Insight本文將主要討論ZKP作為擴容方案的發展現狀,從理論層面描述產生證明過程中主要需要優化的幾個維度,并引深到不同擴容方案對于加速的需求.

1900/1/1 0:00:00與民主黨的千絲萬縷 FTX成立于2019年,并以某種方式迅速成為加密貨幣領域的大腕之一。但沒有人記得創始人SBF是從哪里來的,以及他是如何迅速晉升到這樣一個職位的.

1900/1/1 0:00:00引言 如果說,法律、制度、規則能夠使社會在眾多的人際交往活動中保持正常運轉,那么信用體系則助推了社會向獎懲分明的健康階段發展.

1900/1/1 0:00:00熊市躺平之余,終究忍不住想build一下,不會寫代碼,就寫寫文章吧。為什么要寫mfers呢,因為mfers是我的第一個nft,就像初戀,人生至美是初見.

1900/1/1 0:00:00