BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+4.32%

SOL/HKD+4.32% XRP/HKD+1.07%

XRP/HKD+1.07%隨著基礎業務增長所帶來的回報逐步兌現,如何讓代幣資產逐漸增值,從而使其持有人從相關業務中直接受益?這些代幣增值的機制有什么,分別有哪些優缺點?

我們在這篇文章中將回答所有這些問題。在VaderResearch中確定代幣增值的機制有“三步走”的方法:

定義流入渠道確定流入的支付貨幣確定增值機制本文我們將介紹:

01價值是什么?它是如何被創造出來的?

價值意味著收入或交易量。我們在代幣分配模式部分討論了代幣增值。任何代表現有或未來收入的東西都意味著價值。

換句話說,價值是通過流入生態系統而創造的。這些資金流入可以是任何貨幣形式,還包括100%增值或X%增值的協議。

例如,CryptoVnicorns以100萬美元的價格出售100個primaryNFTs。假設過程中形成代幣資產,則該代幣資產將由于資金流入形成100萬美元的增值,而不管出售的貨幣是什么。

同樣的,假設DegenA從DegenB購買了價值10萬美元的GigidaikuNFT,則Gigidaiku的創造者KimitBreak對所有二次交易收取10%的版稅。假設交易過程進入股權實體,無論出售的貨幣是什么,KimitBreak都會獲得價值1萬美元的收入。

這些流入是否應被確認為收入是會計師的問題,而不是我們的問題,這取決于價值創造的時間段或支付貨幣。我們關心的是設計一個可持續的非公有制經濟、資源的有效配置以及衡量商業決策的有效性。

收入是一個復雜而抽象的概念,它可以根據各種主觀參數進行判別。打個比方:如果Adam提前支付了120美元的Netflix一年訂閱費,那么第一個月的收入就是10美元,第一個月的現金流入就是120美元。此外,以協議的本地貨幣接收的付款可能不會被確認為收入。

報告:數字營銷將成為Web3的下一個主要用例:金色財經報道,7月25日,Web3營銷分析公司Safary發布了一份題為《2023年Web3增長形勢》的綜合報告。報告指出,2010年代是數字營銷的黃金時代,Web2營銷公司從2011年的150家增長到2023年的11000家。然而,在過去的三年里,數字營銷的環境已變得更加注重隱私。因此,營銷人員可能也需要改變策略,擁抱Web3技術。

調查結果顯示,目前有近200家公司已經在\"深入思考\"新的數字媒體格局,其中71家公司已合計融資6億美元。[2023/7/27 16:01:52]

為了建模,我們更傾向于使用流入而不是收入——流入更接近傳統會計的現金流流入(現金流量表)而不是收入(損益表)。然而,在調整后的流入報表表中,我們也包括非穩定幣流,如非穩定貨幣的流入和原生代幣、非原生貨幣(NFTs等)的流出。

傳統的財務報表、估值方法(DCF)、KPIs(留存率、DAU、LTV、CAC)并不直接適用于web3。它們都需要進行調整,以更準確地表示web3協議的運行狀況和性能。在VaderResearch中,我們一直致力于專有報表和指標,以更好地說明價值創造和增加。

02?定義流入渠道

我們在一部分解釋了資金流入。現在讓我們看看一些常見的流入渠道和web3示例。

游戲中常見的流入渠道包括:

一次性的游戲角色,道具/武器或土地的NFT一級發售持續的一級NFT發售(養殖/鑄造/加工)升級/修理/能量費用戰斗通關賭博/比賽入場費用盡管游戲通過讓玩家“制造”或“繁殖”NFTs,從而給玩家一種控制感,但實際上價格是由開發者(或DAOs和直接進入協議的流入)設定的。其中一些NFTs可能是永久性的或消耗品。消耗品NFTs的銷售可能會更頻繁,從而導致更可持續和更頻繁的資金流入。

ApeCoin DAO發起新提案AIP-240擬組建“話語促進團隊”:金色財經報道,據Snapshot數據顯示,ApeCoin DAO已發起新提案AIP-240擬組建“話語促進團隊”,該團隊將負責監督提案流程、主持討論、執行規則,并根據DAO批準的指南促進社區參與。數據顯示,該提案將于4月27日結束投票,當前反對票占比達到48.96%。[2023/4/22 14:19:56]

AxieInfinity的經典流入模式:

一級NFT發售一級土地發售繁殖費——繁殖費是一種持續進行的一級NFT發售。繁殖成本限制了NFT價格,因此每當二級市場的NFT價格高于繁殖費用時,任何人都有繁殖/鑄造新NFT的套利機會版稅——二級市場NFT交易費用

Splinterlands:一級卡片NFT盲盒發售卡片NFT升級費用版稅賽事組織者的費用

STEPN:一級NFT發售鑄造費用維修/升級費用版稅Ethereum:鏈上交易的gasfees03明確流入的支付貨幣

每個流入渠道都應該確定一種或多種支付貨幣,最終用戶可以選擇其中一種貨幣支付。流入貨幣決策過程應考慮終端用戶體驗、資金流入多樣化、價值提升與法律、監管。

有3種常見的支付貨幣選項:

穩定幣

穩定幣是終端用戶最方便的選擇,因為他們不需要兌換貨幣,比如在去中心化或中心化的交易所兌換。

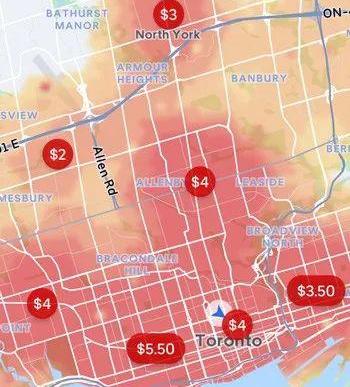

此外,像Moonpay這樣的入金工具可以讓終端用戶直接用信用卡支付,而無需設置或連接Metamask錢包。這一點非常重要,因為大量用戶會因為額外兌換交易而退出付費。額外的兌換交易越少,用戶的退出率越低。

ZK開發商Nil Foundation推出zkLLVM新技術:2月2日消息,ZK技術開發商Nil Foundation發布一項新技術zkLLVM,使開發人員能夠使用流行的編碼語言Rust和C++來構建零知識電路,從而顯著減少工作負載。

LLVM代表“低級虛擬機”,指的是一組開源代碼庫,開發人員使用這些庫將可讀代碼“編譯”為計算機可以解釋的格式。

zkLLVM項目還將自動插入Nil Foundation最近宣布的ZK證明市場,它創建該市場是為了幫助ZK團隊分擔他們的工作,并將某些類型的計算外包給第三方。[2023/2/3 11:44:17]

換言之,穩定幣支付可能會引發法律問題,因為某些司法管轄區限制用戶使用穩定幣支付。

公鏈貨幣

底層區塊鏈的代幣是用戶第二方便的選項。由于用戶需要持有基礎區塊鏈的代幣來為任何鏈上交易支付gasfees,因此所有用戶或多或少持有這些代幣。此外,大多數集中式交易所可以直接向Metamask等非托管錢包存入/提取區塊鏈幣。

原生代幣

協議的原生貨幣是另一種選擇。這對終端用戶來說更不方便,因為他們必須經過選項1中提到貨幣兌換。也就是說,它為代幣本身賦予了某些價值,并促使最終用戶潛意識來購買代幣(必須承認,這種論點沒有科學依據)。

支付貨幣可以用一個或兩個原生代幣進行。Axie的繁殖費用是用AXS和SLP支付的,所以玩家必須持有足夠數量的兩種代幣來執行繁殖交易。在原生代幣中進行與協議相關的支付為這樣的代幣提供了一個真正的“貨幣”職能。

Alameda前CEO聘請前SEC執法主管代表她調查FTX倒閉事件:金色財經報道,Alameda Research前首席執行官Caroline Ellison已聘請前美國證券交易委員會執法主管Stephanie Avakian代表她繼續調查 FTX 倒閉事件。在SEC,Stephanie Avakian領導了針對Ripple、Elon Musk和Robinhood的訴訟。[2022/12/11 21:37:12]

04確定增值機制

一旦定義了流入并確定了支付貨幣,我們現在就可以探索代幣如何增值。請記住,并非所有的資金流入都需要積累到代幣本體中。一些開發人員希望將價值積累到股權實體、其他代幣實體和各種類型的NFTs的組合中。

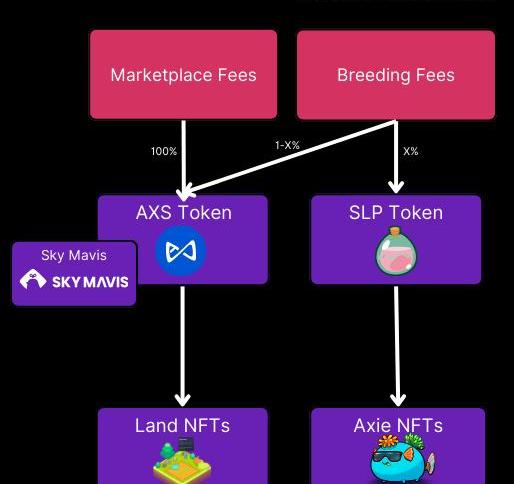

Axie的繁殖成本是價值積累到多個實體的一個很好的例子。它有兩個主要的流入來源:市場手續費和繁殖費。100%的市場手續費用應由AXS代幣實體控制的錢包地址支付。繁殖費用的X%以SLP形式支付,之后SLP將自動銷毀并把相應的價值積累到SLP代幣實體中。1-X%的繁殖費用以AXS支付,該費用應累積到控制AXS代幣實體的錢包地址。

Axie的NFT擁有者可以通過游戲獲得獎勵來賺取SLP,LandNFT的擁有者可以通過staking來賺取AXS。換句話說,SLP積累的價值間接地積累到AXS的NFT中,而AXS積累的價值間接地積累到LandNFT中。還有許多其他參數,如AXS股權獎勵有多少保留給土地NFTs,又有多少保留給繁殖成本,又有多少繁殖成本由SLP和AXS組成,以及AxieNFTs是否為永久資產。

DeFi協議Shell Protocol v2版本已上線Arbitrum One:9月13日,據官方消息,DeFi協議Shell Protocol v2版本已上線Arbitrum One。

此前消息,Shell Protocol表示,Shell v2版本可以批量處理復雜交易,并且更新過的AMM函數曲線將提高流動性池的交易效率。[2022/9/13 13:26:11]

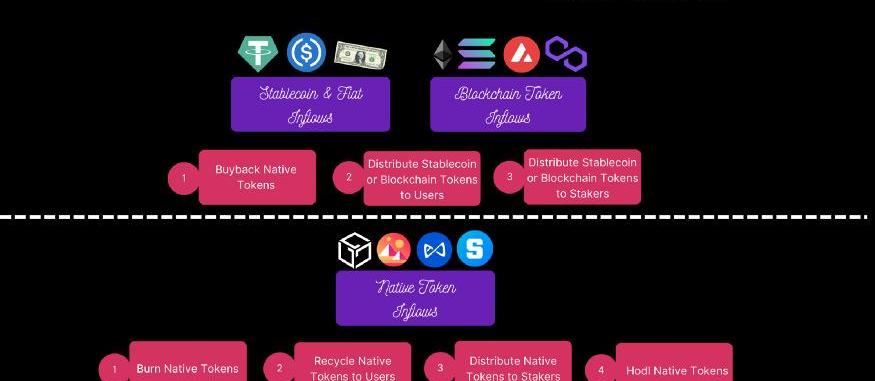

讓我們來看看每種流入貨幣的代幣增值選項:

流入為穩定幣、公鏈代幣

回購原生代幣代幣回購與股票回購非常相似。代幣實體通過集中或分散的交易所從公開市場購買原生代幣。隨著流通代幣供應量的減少,所有代幣持有者的價值按比例增加。

回購可以定期執行或者定量回購—例如,使用每月穩定幣流入的70%來回購原生代幣或不定期執行回購,以擁有更動態的資金管理。

向用戶分發穩定幣或公鏈代幣流入的資金被用作市場/粘性支出,并被回籠到經濟循環中,從而刺激特定行動以促進增長/留存/貨幣化和創造長期價值。與選項a不同的是,短期內,價值會增加到主動協議參與者,而不是代幣持有者,而這些代幣持有者是謀取更大的長期利益。

向股東分發穩定幣(類似于股息)質押獎勵與分紅非常相似。代幣實體向代幣持有人空投穩定幣或區塊鏈幣。價值是按比例增加到代幣持有者的,因為代幣持有者最終比他們在入股獎勵之前擁有更多的貨幣資產。該模式可以通過向代幣持有者分配更高比例的代幣來進一步強化,使得代幣持有者可以將他們的股權鎖倉更久。

一個好的實踐可以是所有可行方案的綜合。執行小規模回購,同時分發穩定幣或區塊鏈幣獎勵給由于參與協議活動、有原生代幣所有權而符合條件的用戶,這可能是分發獎勵的有效方式。

流入為原生代幣

銷毀原生代幣通過從流通中永久銷毀一定數量的代幣來減少最大代幣量。隨著資金流入,代幣可能會自動銷毀,這可以在每月或每周定期發生,也可以根據開發人員/DAO的決定任意發生。由于最大代幣量降低,所有代幣持有者的價值都增加了。

向用戶提供原生代幣由于貨幣激勵是以原生代幣的形式向忠誠/粘性用戶提供的,這可能被認為是比穩定幣或區塊鏈幣更好的獎勵貨幣,因為不出售原生代幣的原生代幣獎勵用戶收益可能高于前往集中或去中心化交易所購買原生代幣的非原生代幣獎勵用戶。

出售原生代幣需要額外的流程,這讓很多用戶就不愿意出售代幣了,同時場外的用于也不愿意買原生代幣。

以質押獎勵的形式分發原生代幣質押獎勵與分紅非常相似。代幣實體向代幣持有者空投原生代幣獎勵。代幣持有者的價值是按比例累積的,因為代幣持有者最終獲得的原生代幣比質押獎勵前更多。

Hodl原生代幣與其立即銷毀代幣或將其重新分發給用戶/利益相關者,不如將代幣保留在實體庫中,并慢慢實現價值增值。與簡單地在庫中持有原生代幣相比,銷毀原生代幣給了散戶額外的信任,讓他們相信存在有形的、可定量的代幣銷毀機制。

05增值的時機

一旦上市公司產生了收益并有了現金流,它使用現金的方式有三種:

重新投資于增長/營銷/運營向股東派發股息回購股票

如果管理層認為公司的業務已經足夠成熟,并且沒有吸引人的商業投資機會,如雇傭新員工、建立新的服務線或在市場營銷上投入更多,那么管理層可以決定將多余的現金分配給股東。

通常情況下,早期或快速發展的初創公司不會向股東分紅。他們寧愿通過用戶激勵、補貼或進一步的營銷支出,將收益重新投資于增長。Facebook成立于2004年,2009年開始盈利,2012年上市,從未支付過任何股息。亞馬遜成立于1994年,1997年上市,2001年實現盈利,但從未支付過任何股息。

與石油、天然氣或工業等成熟企業相比,這些仍是相對快速增長的企業。Facebook和亞馬遜的高管更愿意將多余的現金投資到新的業務領域,而不是將其返還給股東,因為長期的價值創造機會遠大于短期的股息支付。

短期代幣價值增值決策的時機是至關重要的,如質押獎勵、回購原生代幣或銷毀代幣。代幣激勵獎勵(無論是原生代幣還是其他貨幣)是整體增加新用戶和提升用戶粘性的一個渠道。還有其他策略,如績效營銷、影響者營銷、比賽等。Web2初創公司雇傭了一名增長/營銷主管,負責跟蹤每個獲取渠道的用戶留存CAC和LTV指標,以決定最佳營銷或激勵資本分配。

例如:

通過Facebook廣告獲取的用戶成本為每用戶20美元,而LTV回報為5美元。通過影響者營銷獲取的用戶成本為每用戶10美元,LTV回報為12美元。那么,只要數據能夠累積起來,就可以毫不費力地投入更多的營銷資金進行網紅營銷。這同樣適用于代幣激勵。但這需要謹慎,因為代幣激勵并不總是用于用戶獲取,也用于粘性和留存率。

Uber對司機有一個動態的激勵定價模型——從特定地區搭載乘客比其他地區支付更高的價格,這個定價會根據該地區的交通流量、一天中的時間、該地區可用的Uber車輛和現有/估計的乘客需求動態變化。Uber希望最小化等待時間,因為長時間的等待通常會導致乘客選擇其他的打車軟件。

因此,早期的加密初創公司在產品與市場契合之前,甚至在快速增長時期,銷毀代幣或分發股權獎勵,可能不是一種有效的資源配置。在前一篇文章中,我們討論了為什么代幣的釋放期應該比目前更長。

如果代幣激勵不能為協議帶來長期利益,那么減少代幣激勵的規模,并可能將代幣交換為法幣/穩定幣,以資助其他營銷/運營活動可能是有意義的。

06結論

價值創造是通過生態系統的流入來定義的,開發者/DAOs應該能夠確定所創造的總價值的多少應該歸到哪個可交易資產(原生代幣1、原生代幣2、NFT系列1等)。理想的代幣價值增值機制將取決于流入的是否為原生代幣或另一種貨幣。價值產生的時機與所選擇的價值產生機制同樣重要。

主戰場、局部戰場、邊緣戰場,局勢分別如何。作者:Azuma;編輯:郝方舟出品?|?Odaily星球日報“第二次穩定幣大戰已然打響.

1900/1/1 0:00:00ETH里斯本黑客馬拉松,包括97個項目、352黑客以及14.8萬美元的獎金。 前10名項目如下: 1.通過Snap和IPFS進行確定性加密和存儲:此元掩碼snap實現了EIP-5630,并提供了.

1900/1/1 0:00:00如果我們認為WWW帶來了信息革命、Web2徹底改變了交互,那么,Web3就有可能徹底改變協議和價值交換。它改變了互聯網后端的數據結構,引入了通用狀態層,通常以代幣激勵網絡參與者來實現.

1900/1/1 0:00:0010月27日,7upDAO開發者公會做了一場關于《探索Web3錢包的終局形態》的分享。受邀嘉賓為知縣,UniPass創始人,以下為演講內容精選:一、OriginalSin原罪:回顧MetaMas.

1900/1/1 0:00:0010月19日,新加坡金融管理局宣布啟動「守護者項目」,該項目將與金融業展開合作,旨在測試資產Token化和DeFi應用的可行性,同時也對金融穩定性和完整性進行風險控制.

1900/1/1 0:00:00應用鏈向來沒有意義,也很少是一個好主意。應用鏈一直是一種新興的說法,尤其是圍繞著unichain的討論。然而,應用鏈從根本上說有意義嗎?我將快速論證,答案是否定的.

1900/1/1 0:00:00