BTC/HKD+1.55%

BTC/HKD+1.55% ETH/HKD+1.08%

ETH/HKD+1.08% LTC/HKD+3.26%

LTC/HKD+3.26% ADA/HKD-1%

ADA/HKD-1% SOL/HKD+3.11%

SOL/HKD+3.11% XRP/HKD-0.7%

XRP/HKD-0.7%DeFi的影響力正在慢慢滲透到真實世界資產,金融業正處于轉型邊緣。隨著越來越多的資產被代幣化,傳統的資本市場也在向加密世界融合。

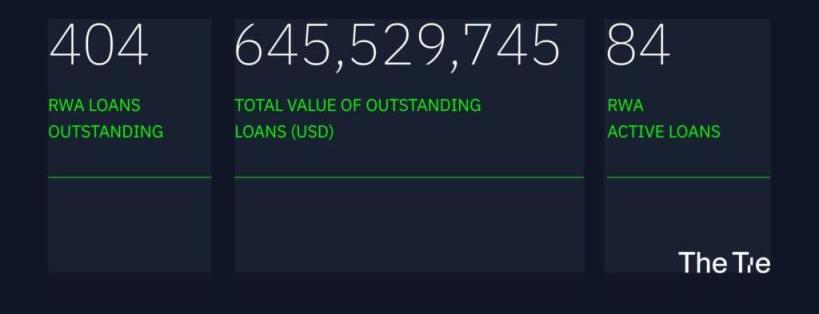

由于美元利率上升、DeFi需求下降以及全球宏觀經濟環境不利,鏈上轉移資金的機會成本處于加密貨幣歷史的最高水平。真實世界資產(RWA)為渴望收益的DeFi投資者提供了一個獨特的機會,讓他們可以進入鏈下債務市場,同時還允許TradFi機構在不受地理因素影響的情況下,代幣化資產和發行債務。

什么是RWA?

RWA是代表實物資產的代幣,它能上鏈交易。RWA所能代表的實物資產包括房地產、貸款、合同和擔保,以及在交易中使用的任何高價值項目。

RWA擺脫了許多傳統金融業的限制。想象一下印度尼西亞一家名為Bali的中型金融科技公司希望籌集資金來推動他們的業務增長和營銷活動。通過發行代幣化債券,這家公司能夠在幾個小時內籌集超過10萬美元,而不是從傳統的銀行和VC渠道。這種代幣化債券可以與許多類似的印尼金融科技債券打包在一起,并以不同的價格和利率出售。

由于所有人都可以查看鏈上資產,Bali的財務狀況都是透明可見的。隨著Bali的收入和成本發生變化,代幣價格也會發生變化,信用風險的變化會自動反映在貸款中。

由于RWA,Bali能夠以7%的利率借款,而印度尼西亞金融科技公司通常的借款利率高于14%,并且當DeFi收益率較低時,投資者能夠獲得具有吸引力的現實世界貸款利率。無論地理位置如何,RWA都能推動經濟增長。?

RWA發展的必然性

Ethscriptions銘文序號超100萬:8月9日消息,Dune數據顯示,Ethscriptions銘文序號超100萬。根據etch市場數據顯示,eths總交易額達718.86 ETH。[2023/8/9 21:33:46]

以1990年代證券化的成功為例來了解改進系統的規范如何改變資本形成。證券化只是一個創造、收集、儲存和分散風險的系統,通過提出資產必須滿足的基準,我們顯著增加了流動性和資金來源。抵押貸款、公司貸款和消費貸款通過證券化進行制度化部署,從而為消費者、公司和購房者提供更低成本的融資。

近30年的發展,證券化規范幾乎沒有什么變化,金融市場并沒有有效地適應互聯網的發展。因為中間商包括投資銀行、受托人、評級服務等,借貸成本高于應有的水平。大多數資產不能被證券化,因為它們在發起過程中不能以相同的規則發行。大多數企業仍然無法進入國際融資市場,在非洲和亞洲,保險等基本資源仍然難以獲得。這就提出了一個問題:數字化資本市場需要做什么才能跨越TradFi的護城河?

在加密貨幣和現實世界之間建立聯系是DeFi的主要目標。盡管數字資產市場仍然很小,但實物資產市場卻是巨大的。如果DeFi要融入主流,加密貨幣必須進入實物資產市場。

資產托管

由于數字資產的激增和新機構的涌入,一家可靠的數字資產機構托管的重要性不言而喻。在過去幾年中,獲得許可的DeFi托管服務激增。一些信用協議通過在這些機構的許可平臺上托管代幣資產來保障其安全性。

Cardano Mithril測試版主網基礎設施部署已完成:金色財經報道,去中心化權益證明區塊鏈Cardano宣布其Mithril測試版主網基礎設施部署已完成,Mithril是一個基于權益證明的簽名協議,可以提升節點同步時間速度和效率,此外數據顯示Cardano無停機正常運行時間已達2129天(即5.83年)。(U.today)[2023/7/27 16:02:46]

就目前而言,托管程序在很大程度上是由合約中部署的法律結構以及標準的KYC/AML程序來完成。以Centrifuge為例,在與流動性池交互時,投資者與流動性池發行人簽署協議,將流動性池設置為特殊目的載體。協議要求發行人對未來的任何還款承擔責任。

所有融資交易和支付都直接在借款人、SPV和投資者之間完成,并在鏈上進行。未來信用協議希望與Kilt等DID進行更多組合,從而實現允許驗證資產的功能,然后將成立鏈上承銷商來充當第三方風險評估員。

流動性

特定的代幣化資產可能非常缺乏流動性。資金池的流動性取決于資產期限以及投資者的流入和流出。基于收入的激勵模式是另一個有利可圖的流動性來源。

為了創造流動性協議,可以與DEX、AMM和其他DeFi應用程序合作,一個典型的例子是Goldfinch。Goldfinch成員在Curve上使用FIDU創建了一個流動性池,FIDU是一種代表流動性提供者向高級池的存款的代幣,允許FIDU-USDC曲線LP頭寸被質押以獲得GFI流動性挖礦獎勵。

信用協議

機構對DeFi感到不安的最大原因之一是缺乏標準化的聲譽系統,例如信用評分。由于在違約的情況下機構無法強制執行未來的貸款償還,DeFi協議被迫要求流動代幣作為抵押品。這種方式確實將信用風險排除在外,但也限制了可用金融產品的數量。信用協議正在使用補充策略來為貸款提供聲譽證明,雖然有些人努力將鏈下聲譽帶入鏈上世界,但更好的一種方式是創建一個鏈上聲譽系統。

算法穩定幣協議UXD Protocol向代幣化國庫券投資平臺OpenEden投資500萬USDC:6月1日消息,Solana 生態算法穩定幣協議 UXD Protocol 表示,該協議保險基金中已向代幣化國庫券投資平臺 OpenEden 投資 500 萬 USDC,OpenEden 是由監管實體管理的智能合約保險庫,提供 7 × 24 小時美國國庫券訪問服務,UXD Protocol 從流動性池中獲得的利息將用于回購 UXP 代幣。[2023/6/1 11:51:21]

具體主要的信用協議實例包括Maple、TrueFi、Goldfinch、Centrifuge和Clearpool,但它們的目標各不相同。

Goldfinch

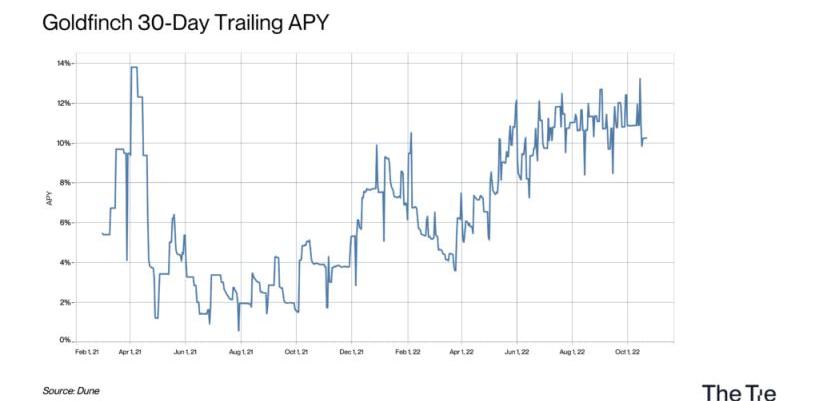

Goldfinch正在開發一種去中心化貸款承銷協議,使全球任何人都可以作為承銷商在鏈上發行貸款。Goldfinch使用的是代表KYC/KYB的唯一身份(UID)NFT,有兩個基本原則:

在接下來的十年中,由于DeFi的整體透明度和效率以及利率低下的宏觀環境,投資者需要比傳統銀行和機構所能提供的更高收益的新機會。全球經濟活動將轉向鏈上模式,使每筆交易都透明化,從而創造出一種新的公共產品。這種新的公共產品是不可變的,并且具有公開可用的信用記錄,能夠降低銀行業相關的大量交易成本。Goldfinch的目標是收集在現實生活和網絡中產生的信息,并使用它來建立可以在鏈上應用的用戶聲譽。

與任何信貸機構一樣,該系統并非沒有風險。Goldfinch需要盡可能防止違約,或者在違約的情況下,盡可能多地償還貸方。

社交媒體平臺Reddit凌晨起宕機5個多小時,現已修復:3月15日消息,社交媒體平臺Reddit在確定并修復了一次“重大宕機”后重新上線,該宕機導致桌面和移動用戶無法瀏覽近5個半小時。Reddit Status頁面顯示,宕機出現于北京時間3月15日03:18,該問題于08:41解決。

當該網站處于離線狀態時,訪問該網站的用戶會在一些正常顯示帖子和評論的地方看到空白框。截至寫作網站頁面現在顯示內容,它似乎正常運作。[2023/3/15 13:05:45]

Goldfinch依靠其支持者來監控流動性池的健康狀況,并提供流動性。因為在違約的情況下,首先失去的是他們的流動性,所以他們有動力去做這項工作。與TrueFi類似,Goldfinch通過NexusMutual提供智能合約保險。

Centrifuge

Centrifuge是一個可為小型企業提供快速、廉價的資金的鏈上網絡,它也能為投資者提供穩定的收益。Centrifuge將現實世界的資產連接到DeFi中,以降低中小型企業的資本成本,并為DeFi投資者提供與波動性加密資產無關的穩定收益來源。Centrifuge依靠資產發起人和發行人提供低違約率的可靠貸款。如果發生違約,Centrifuge初級部分的投資者首先承擔任何損失。

Tinlake是第一個面向用戶的產品,它為任何公司提供了一種獲取DeFi流動性的簡單方法。對于投資者而言,這些資產將為其投資產生安全、一致的回報,并與加密貨幣市場的不穩定結果無關。原生代幣Centrifuge代幣(CFG)使用權益證明,并為驗證者設置激勵措施。通過鏈上治理,CFG持有者可以積極影響Centrifuge的發展。

美聯儲主席鮑威爾將于本周五22:00在杰克遜霍爾會議講話:8月24日消息,美聯儲主席鮑威爾本周五22:00將在杰克遜霍爾會議講話,市場預測如下:

1、高盛預計鮑威爾將在杰克遜霍爾會議上繼續保持鷹派,但會重申放緩緊縮步伐的理由;

2、摩根大通預計美聯儲 9 月將加息 50 個基點。本次會議或會為美聯儲轉向鴿派提供更多支持;

3、信安環球投資預計鮑威爾將在杰克遜霍爾會議的講話中反駁對于「美聯儲將轉鴿」的看法;

4、Garda Capital Partners 預計鮑威爾將會傾向于偏鷹派,將強調恢復價格穩定是重中之重;

5、Palumbo 財富管理公司預計美聯儲將「略微轉向鷹派」,即加息更多且持續時間更長;

6、花旗表示只要潛在通脹仍遠高于目標且沒有令人信服地放緩,美聯儲不太可能變得更鴿派;

7、澳新銀行預計鮑威爾將重申,美聯儲降低通脹的承諾將需要更長時期的限制性政策;

8、Leuthold Group 預測美聯儲的立場仍傾向于過度緊縮,但不意味著不會在數月后轉向寬松。(金十)[2022/8/24 12:45:44]

Tinlake的估值方法基于公允價值貼現現金流模型,其方法可總結如下:

導出預期現金流:對于資產的每筆未償融資,基于預期還款日期和預期還款金額,都能計算預期現金流。風險調整預期現金流:根據預期損失對信用風險進行風險調整。預期損失=預期現金流*PD*LGD,并從預期還款金額中減去以調整信用風險。貼現風險調整后的預期現金流:以適當的貼現率對風險調整后的預期現金流進行貼現,得出融資的現值。計算資產凈值:將流動性池中所有融資的風險調整后預期現金流的現值相加得出資產凈值。?

TrueFi

TrueFi是較為領先的信用協議,它為鏈上資本市場提供廣泛的現實世界和加密原生適用場景。截至2022年11月,TrueFi已經發放了超過17億美元的無抵押貸款,并向貸方支付了超過3500萬美元,并且每一美元都在鏈上分配。通過逐步去中心化,TrueFi現在由TRU代幣持有者擁有和管理,TrueFiDAO或獨立投資組合經理擁有承銷權。

TrueFi為四個主要參與者提供服務,并通過協調一致行動:

貸方使用TrueFi來獲取一系列投資組合中的機會。借款人經過審查后,依靠TrueFi快速獲得價格具有吸引力的資本,無需抵押品,從而最大限度地提高資本效率。投資組合經理使用TrueFi建立鏈上投資組合,將區塊鏈技術的優勢進行投資活動,例如全天候訪問全球貸方、更高的透明度和更低的運營成本等。TRU持有者有效地擁有和管理TrueFi協議,通過公開討論和鏈上投票做出TrueFi發展所需的關鍵決策和貢獻。TrueFi的核心貢獻者Archblock最初于2018年基于現實世界的資產推出TUSD穩定幣。從2022年初開始,TrueFi進一步深入RWA,允許傳統基金將其貸款組合轉移到鏈上。如今,TrueFi擁有促進向拉丁美洲金融科技公司、新興市場甚至加密抵押貸款提供貸款的投資組合。

成為TrueFi的借款人或投資組合經理遵循與大多數其他信貸協議類似的流程:每個新來的申請人都必須提交一份公開提案,描述他們的業務和資金的預期用途,但須經社區批準,同時還需要滿足承銷要求。成功的申請者被列入白名單,可以從TrueFi的無許可DAO池中借款,或者設計和啟動他們的投資組合。

TrueFi采取了一系列措施來保護貸方。除了管理由DAO信用委員會牽頭的嚴格承保流程,并承諾在主要協議升級期間定期進行代碼審計外,TrueFi還具有三層追索權。高達10%的抵押TRU將會用來彌補貸方的損失;TrueFi的用戶安全資產基金可能會動用其儲備金以彌補任何進一步的損失;最后,針對違約借款人的任何成功收款行動都將通過DAO進行適當的支付。此外,TrueFi提供智能合約保障計劃,可通過NexusMutual購買,在智能合約被利用時提供保險。

經過逐步去中心化,TrueFi現在由TRU代幣的持有者擁有和管理。TrueFiDAO現在擁有并管理TrueFi的免許可池、國庫和路線圖。DAO將目光投向了更深層次的機構采用和DeFi集成,推出了分等級等功能以及改進的投資組合可組合性。

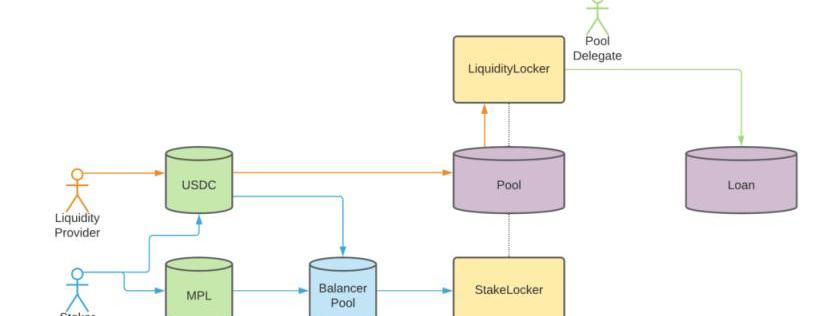

Maple?

2021年,Maple推出非足額抵押貸款計劃,用于獲得許可的KYC的貸款。

Maple沒有使用依賴于在支付不足的情況下可以減少的抵押品的標準DeFi模型,而是讓用戶能夠根據聲譽向知名公司提供抵押不足的貸款。AlamedaResearch、FrameworkLabs和WintermuteTrading是其他資金池的一些當前借款人。

該協議由兩種代幣管理,這使代幣持有者能夠參與治理、分享費用收入并為借貸池提供流動性。

MapleToken(MPL)持有者通過以下方式參與:

被動MPL持有人賺取激勵費用。精明的MPL持有者可以通過選擇流動性池來獲得額外收益質押MPL-USDC50-50BPT可提供一筆準備金,涵蓋貸款違約,來換取一部分持續費用。隨著Maple走向完全去中心化,MPL持有者將能夠提交提案并對更改進行投票,例如添加礦池代表、調整費用和質押參數。對于PoolDelegates來說,Maple是一種吸引資金和賺取績效的工具。

在Maple中,礦池代表至關重要。因為他們負責維護Maple借貸池的穩定性,所以要經過嚴格的審批程序。審批流程是通過授權貸款請求、篩選借款人以及最初建立貸款池等。最后Maple要求每個礦池代表持有代幣并提交MPL代幣作為首次虧損資本。如果借款人違約,礦池代表也會受到影響。但是在發生違約的情況下,Maple可以使用PoolDelegates和MPL持有者資助的PoolCover,進行優先賠償。

小結

隨著行業的發展,資本流動的效率將提高一個數量級。在一個完全有效的市場中,一個預先批準的借款人可能會獲得一筆500萬美元的貸款,并在30分鐘內償還,然后看著另一個借款人迅速拿出相同金額的貸款。這種流動將由一種信貸模型驅動,該模型不斷評估每個借款人的違約風險,并對任何可用的新信息進行定價。在這個未來,每一美元資本都會立即分配到提供最高風險調整回報的地方。TrueFi、Centrifuge和Goldfinch等信用協議將在引導金融朝這個方向發展方面發揮重要作用。

以下為推特用戶@0xAA_Science及@east_hash發布的Thread及:為什么我認為AmberGroup已接近爆雷,附帶信息來源.

1900/1/1 0:00:00ZKP加速 本文將主要討論ZKP作為擴容方案的發展現狀,從理論層面描述產生證明過程中主要需要優化的幾個維度,并引深到不同擴容方案對于加速的需求.

1900/1/1 0:00:00去新加坡,還是去中國香港?對中國Web3的創業者來說,是一個問題。2022年11月,中國香港金融科技周和新加坡金融科技周同時舉辦,將這場競賽推向高潮.

1900/1/1 0:00:0011月16日,GenesisTrading在北京時間21點準時向所有債權人和客戶開了一場不到10分鐘的電話會議。與其說會議,不如說是通知.

1900/1/1 0:00:00巴菲特被公認為「世界上最偉大的投資者」,嘗試從他的角度去思考一些當下的問題,我覺得挺有意思、也有價值.

1900/1/1 0:00:00作者介紹:企業家,從業市場/時尚/社區10年以上。NFT研究員,寫有深度的文章|@theNextDAO作為一枚10年產品經理&加密圈新手,談一下使用冷錢包的優劣勢 1.優勢 -完全掌控自.

1900/1/1 0:00:00