BTC/HKD+1.78%

BTC/HKD+1.78% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+3.37%

LTC/HKD+3.37% ADA/HKD-1.46%

ADA/HKD-1.46% SOL/HKD+3.51%

SOL/HKD+3.51% XRP/HKD-0.7%

XRP/HKD-0.7%過去的24個月對NFT愛好者來說就如風馳電掣一般,在我們眼前,對數字所有權空前強勁的需求創造出了一種令人興奮的新資產類別。但到頭來,所有新玩具終將失色。一陣瘋狂的NFT買賣和交易過后,投資者開始尋求利用資產的新途徑。

繼分散式所有權和質押的興起之后,NFT產業又出現了最火熱的新領域:借貸。

你沒看錯。人們正在出借流動性相對較差的小圖片,以立刻獲得加密貨幣和現金。它已經成了市場上的一個巨大板塊。

我從未見過比@NFTfi更完美的增長曲線。

每個月都創造出一個全新的歷史高點。

dune.com/rchen8/NFTfi

終于到了把NFT借貸里里外外搞清楚的時候了,看一看它到底是如何運作,又有哪些不同的借貸模式。

但首先,我們來明確一下定義。

Avalanche的Cortina升級在Protocol的測試網上線:金色財經報道,Avalanche 的 Cortina 升級在 Protocol 的測試網上線。Cortina 使交易所更容易支持 Avalanche 的 X-Chain,協議使用它來發送和接收資金。據 Avalanche 稱,升級還將實現更快的開發,以及其他好處。[2023/4/7 13:49:30]

什么是NFT借貸?

NFT借貸,是將NFT作為貸款抵押物,換取即時到手的加密貨幣的行為。它解決了該資產類別最大的麻煩:流動性。相對于其它資產類別,NFT相對缺乏流動性——這意味著,快速出售NFT將其市場價值變現為現金殊為不易。換句話說,可能需要等上幾個月的時間才會有人來購買你的小圖片。此外,對于持有大量NFT資產的投資者來說,快速獲得流動資金有時可能異常困難。貸款還為NFT持有者提供了一種產生非稅收入的手段,而不受銷售稅的影響。

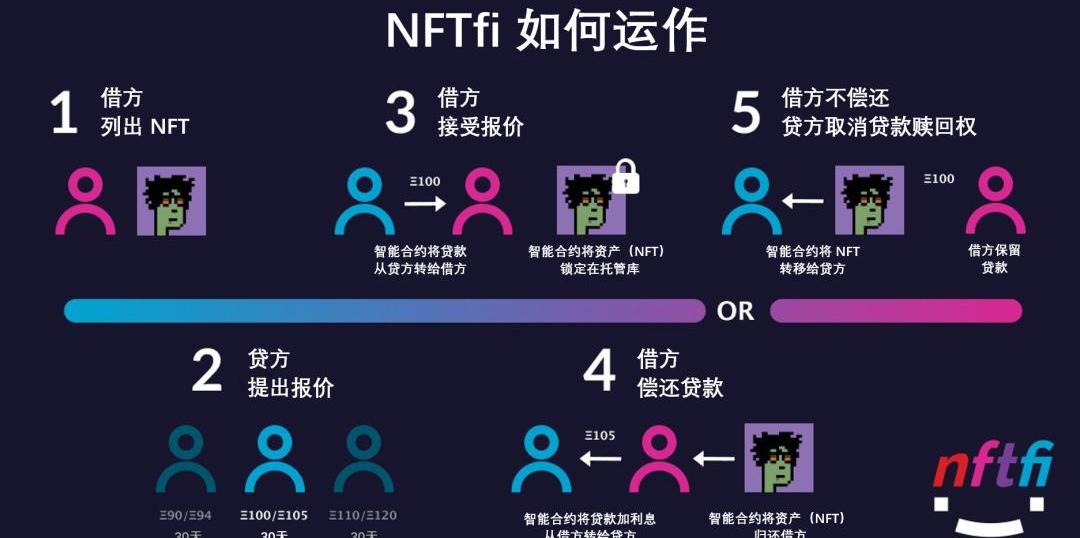

其運作流程是這樣的:借款人需要獲得一筆貸款,拿出某項資產作為抵押品。貸款人提供貸款以換取利息。但如果借款人不能如約償還貸款,貸款人將獲得抵押品。大多數情況下,該流程是由區塊鏈上的智能合約自動執行。

3月DEX交易量增長至1331億美元:金色財經報道,隨著美國監管機構對包括 Kraken、Coinbase 和 Binance 在內的中心化交易平臺采取措施,去中心化交易平臺 (DEX) 在 3 月份的加密貨幣交易量大幅增加。根據 DeFiLlama 的數據,3 月份 DEX 的交易量增至 1331 億美元,連續第三個月增長。[2023/4/6 13:46:57]

但無論如何,NFT借貸都通過以下四種主要模式之一執行,每種模式各有其優缺點。

點對點:便捷的NFT借貸平臺

最簡單的NFT借貸形式是點對點,因為它非常類似于銀行的借貸關系。

大多數交易發生在像NFTfi這樣的點對點NFT借貸平臺上,而且流程也差不多。但是與抵押價格穩定的資產進行貸款不同,NFT有點棘手。NFT市場波動極大,意味著某個NFT當前的市場價值可能與其未來的價值有很大的不同。那么如何評估它的當前價值呢?

事實上這要視情況而定。大多數點對點借貸平臺使用簡單的報價系統,允許任何人在沒有中心化或第三方中介的情況下發放貸并設定條款。

億萬富翁Tim Draper:企業在 SVB 破產后應持有比特幣:金色財經報道,億萬富翁風險投資家Tim Draper認為,企業應該持有比特幣和其他至少兩種加密貨幣。Draper 沒有具體說明分配給比特幣和山寨幣的百分比。但是,他稱 BTC 是對沖不斷惡化的經濟狀況的對沖工具。Draper表示,硅谷和 Silvergate 等銀行的倒閉表明需要制定應急計劃,以確保企業始終手頭有現金,以維持自身和員工的生計。他補充說,政府一直在對銀行業進行過度監管和微觀管理,損害了其長期健康。企業需要多元化和分散化,以在當前的經濟條件下保持可持續發展。如果政府繼續過度印鈔并大幅降低利率以應對由此產生的通貨膨脹,此類銀行倒閉的可能性將更大。[2023/3/26 13:26:39]

用戶需要在平臺上列出他們的NFT,并依據貸款人對該NFT認定的抵押價值獲得貸款報價。如果借款人接受該報價,他們將立即收到來自貸款人錢包的打包ETH或DAI。同時,該平臺自動將借款人的NFT轉移到數字托管保險柜,直到貸款償還或到期。如果借款人違約,智能合約會自動將該NFT轉移至貸款人錢包。

Aptos核心開發者:今年開發重點將繼續提高性能,gas有望降低至十分之一:1月16日消息,在APTOS新年AMA活動上,APTOS核心開發者Zekun Li表示,今年APTOS的開發重點將放在提升性能、提高開發者體驗和增強去中心化上。

在性能上,重點在增強水平擴展,還將對MOVE虛擬機將進行改造。此外還將進一步優化APTOS的用戶體驗、降低gas費。初步計劃將拆分計算gas費和存儲gas費,并將存儲gas費改為“押金模式”,存儲釋放后可被退回,這可使gas降低到目前的十分之一。[2023/1/17 11:15:12]

資料來源:@NFTI/TWITTER

用Arcade等整合多個NFT

其他平臺如Arcade允許用戶將多個NFT進行合并,或「打包」到單個抵押資產中。與NFTfi不同的是,Arcade允許借款人提前設定他們想要的條款和償還期,然后通過市場匹配合適的貸款人。一旦發現匹配對象,流程就開始了。

Web3游戲和娛樂工作室Heroic Story完成600萬美元種子輪融資:金色財經報道,Web3游戲和娛樂工作室Heroic Story在Upfront Ventures領投的種子輪融資中籌集了600萬美元,Multicoin Capital和Polygon Technology參投,Andreessen Horowitz的Jonathan Lai和Miramax的電影負責人Wolfgang Hammer等天使投資人也參與其中。Heroic Story由Jay和Scott Rosenkrantz兄弟于2019年在Y Combinator成立,旨在為web3時代重新構想類似于龍與地下城的傳統桌面角色扮演游戲(RPG)。[2022/11/18 13:18:48]

底線條件是什么?點對點借貸已經成為借貸雙方最佳選擇,主要因為它的易用性和安全性。雙方都可以靈活地設置條款,有助于界定稀有NFT的屬性,而且托管過程中的智能合約邏輯也相當明膫。然而,需要注意的是,點對點借貸可能不是最快的模式,因為它依賴于借款人找到有意愿共同來設定條款的貸款人。

RichardChen是1confirmation的普通合伙人,該公司致力于從事加密貨幣投資。他表示,點對點借貸不僅是最安全的模式,還是借貸方面流動性最強、最具競爭力的模式。

「如果你在NFTfi上架一個CryptoPunk,很快就會收到十幾份報價。」Chen在接受nftnow采訪時說。隨著DeFi收益下降,DeFi貸款人已轉向NFT借貸,因為這是目前加密貨幣收益最高的領域。

點對池NFT借貸

顧名思義,點對池借貸允許用戶直接從流動性池中借款,而非等待匹配合適的貸款人。為了設定NFT抵押品的價值,像BendDAO之類的點對池平臺使用鏈橋從OpenSea獲得地板價信息,然后用戶可以根據其抵押的NFT的地板價,以一個固定的百分比立即獲得貸款。該NFT同時在協議內被鎖定。

清算并不基于還款時間。相反,當貸款的健康系數低于某個閾值時,才會觸發清算。然而,借款人有48小時來償還貸款并收回他們的抵押品。

同時,為流動性池提供流動性的貸款人可以獲得計息的bendETH代幣,其價格與初始存款一比一掛鉤。

簡而言之,點對池借貸讓你獲得了速度,卻失去了靈活性。由于這些平臺根據地板價分配價值,使得稀有NFT的持有者處于劣勢,限制了他們可以獲得的資金數量。借款人的市場也小得多。Pine等平臺提供的NFT系列較多,而BendDAO則只提供精選的藍籌NFT。但最關鍵的是,與點對點借貸相比,平臺被黑的風險要大得多,Chen說。

「鑒于NFT的流動性差,與其他代幣相比,點對池模式使用的價格預言機更容易被操縱。」Chen說。在他看來,存在像DeepNFTValue這樣優秀的NFT評估工具,但「預言機基礎設施尚未建成,所以團隊在運行自己的中心化預言機,很容易導致基礎設施被黑客攻擊的風險。」

非同質化債務頭寸

在MakerDAO的抵押債務頭寸結構中,借方通過超額抵押ETH來換取DAI。非同質化債務頭寸是該結構的衍生品,提供一種類似的交易。在像JPEG'd這樣的NFDP平臺上,借款人不是存入ETH以換取DAI,而是存入精選藍籌NFT,獲得與美元掛鉤的合成穩定幣$PUSd。

與點對池借貸一樣,JPEG'd使用Chainlink客戶預言機來獲取并維護鏈上價格數據。其目的是什么?就是將地板價和銷售數據結合起來,對抵押品進行實時的高精確度定價。

資料來源:JPEG’D的主頁

非同質化債務頭寸概念仍然很新,需要更加成熟才能被視為信譽良好的借貸模式。MakerDAO上的抵押債務頭寸要求達到150%超額抵押,以緩和ETH波動性帶來的風險。而NFT波動性更大,對超額抵押需求的缺位,引發了人們對NFT市場不可預測性和未來清算產生的擔憂。此外,JPEG'd是目前唯一提供這種結構的平臺,而且只限于CryptoPunks,所以可用市場很小,平臺風險也相當高。綜上所述,隨著事態的發展,非同質化債務頭寸的發展應該謹慎對待。

NFT租賃和資本租賃

與其他三種結構不同的是,NFT租賃允許NFT持有者出租他們的NFT,以換取前期資金。像ReNFT這樣的平臺,其運作類似于點對點市場,讓出租人和承租人無需等待許可就通過多種租賃條款和協議進行交易。

與在NFTfi上交易一樣,所有的租賃交易都由智能合約推動。但借方不用犧牲NFT作為抵押品,或將其鎖在數字托管保險柜內;而是將NFT轉移到另一個人的錢包中,并且停留一段特定的時間。作為交換,「借款人」會收到一筆加密貨幣。在預定期限結束時,NFT自動歸還給它的所有者。這是一種簡單的「借貸」形式,因為沒有還款期限、利息,也不用擔心清算。

與其它通過賺取利息來獎勵貸款人的借貸形式不同,NFT租賃通常給貸款人提供了機會和信譽。NFT領域青睞社交證明,擁有一款昂貴的NFT能夠提高該領域的關注度和認知度。一些社區也有代幣門檻,租用NFT可以幫助用戶在這類社區中獲得別處無法得到的曝光度和體驗。與租賃服裝、汽車或其他承載身份屬性的物品類似,NFT租賃這一新興板塊有望成為最持久的行業之一。

歸根到底,對你來說NFT借貸是否是一個正確的選擇,具體取決于你的投資期和風險承受能力。像與所有加密協議一樣,自己做足研究至關重要,不能過度杠桿化或投入無法承受的資金。

責任編輯:Kate

摘要 作為第三代區塊鏈,CosmosSDK和TendermintBFT降低了開發和運行公鏈的門檻.

1900/1/1 0:00:00最近不少人在討論Uniswap要不要單獨搞一條應用鏈UniChain,其實答案顯而易見,這個餿主意并沒有太大的討論空間.

1900/1/1 0:00:00“當我在2018年構建Uniswap協議時,它只是我的一個實驗,想看看我是否可以創建一種完全體現以太坊價值觀的東西:透明、安全和可訪問。從那時起,它以我從未想象過的方式成長和發展.

1900/1/1 0:00:00要點: 虛擬房地產市場的市值在2022年達到最低點:15億美元。虛擬房地產約占所有NFT交易量的14%。其他交易量占虛擬房地產市場的75%.

1900/1/1 0:00:00由于高通脹的持續存在,以及美聯儲日益大膽的遏制高通脹的舉措,使得美國經濟衰退預測與日俱增,多個國家正面臨著美元升值帶來的巨大壓力和挑戰.

1900/1/1 0:00:00香港已下定決心與新加坡、倫敦、紐約等城市爭奪全球加密金融中心和虛擬資產中心地位。10月16日,香港財政司司長陳茂波發表文章《香港的創科發展》,并指出要推動香港發展成國際虛擬資產中心.

1900/1/1 0:00:00