BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.73%

LTC/HKD+0.73% ADA/HKD+1.28%

ADA/HKD+1.28% SOL/HKD+1.56%

SOL/HKD+1.56% XRP/HKD+0.59%

XRP/HKD+0.59%UniswapV3上的流動性提供者在提供流動性時不會獲得ERC-20,而是獲得ERC-721代幣,這使得協議更難激勵協議上的流動性。在本文中,我們解釋了Angle最近如何提出一種有效激勵Uniswap流動性的解決方案,同時讓流動性提供者在如何提供流動性方面具有最大的靈活性。

自2021年11月協議推出以來,Angle一直在通過ANGLE獎勵在交易所激勵agEUR流動性。UniswapV3上最大的礦池尤其是agEUR-USDC和agEUR-ETH。

雖然uni長期使用基于Gelato/Arrakis的激勵系統,但在這次治理討論和投票之后,uni最近切換到了一個新系統。

美聯儲9月維持利率不變的概率為90.5%:金色財經報道,據CME“美聯儲觀察”:美聯儲9月維持利率在5.25%-5.50%不變的概率為90.5%,加息25個基點至5.50%-5.75%區間的概率為9.5%;到11月維持利率不變的概率為74.7%,累計加息25個基點的概率為23.7%,累計加息50個基點的概率為1.7%。[2023/8/10 16:18:42]

在這篇文章中,介紹了原始激勵機制所面臨的問題、新系統帶來的解決方案和權衡,以及它對協議和LP的價值。

舊激勵系統的問題

由于UniswapV3倉位是ER721代幣,它們不容易被激勵。uni最初使用的解決方案是Gelato/Arrakis,它允許將UniV3位置包裝到ERC20中。

雖然這使得激勵變得超級方便,但這也帶來了幾個問題:對閑置流動性的激勵、沒有自定義范圍管理、對集中式包裝器的依賴。

Linea將在1小時內啟動Alphav0.2升級:6月13日消息,ConsenSys的Layer2解決方案Linea表示將按原計劃在1小時內啟動Alphav0.2升級。Linea此前表示,此版本側重于測試實質性架構升級,為主網啟動做準備,屆時預計橋接功能將暫停使用4-6小時。[2023/6/13 21:34:35]

下面我們對這些問題進行分解。

非活躍流動性的激勵

治理代幣排放的主要目標是獎勵用戶對協議的有益參與。在Angle的情況下,分發ANGLE應該獎勵持有agEUR并提供代幣流動性的用戶,因為它增加了AngleTVL并提高了穩定幣的穩健性和掛鉤。

UniV3頭寸的一個問題是它們可能超出范圍,在這種情況下,頭寸中的流動性變得不活躍。只要這種流動性仍然超出范圍,它就不能用于交易,也不會以任何方式幫助Angle或代幣。

Tim Draper:比特幣的采用將使薩爾瓦多成為最富有的國家之一:12月11日消息,風險投資家、比特幣投資者Tim Draper表示,比特幣的采用將使薩爾瓦多成為世界上最富有的國家之一。(Bitcoin Archive)[2022/12/11 21:37:36]

使用像Gelato這樣的集中式包裝器,您有時可能會被困在接收治理代幣的位置,同時為代幣帶來0流動性,實際上是在浪費治理代幣。

例如,如果uni在agEUR-USDC池中堅持使用這種解決方案,將定期激勵LP提供0有用的流動性。

有限合伙人的選擇有限

第二個也是更基本的問題是,使用經典的質押系統,我們大大減少了UniswapV3提供的可能性。UniswapV3是一個通用的AMM,作為LP的可能性是無窮無盡的。通過要求LP的特定范圍來包裝他們的代幣并獲得激勵,uni正在減少UniswapV3的可能性,并使LPing的吸引力或資本效率顯著降低。

數據:近24小時比特幣爆倉9642萬美元,FTT爆倉1321萬美元:11月8日消息,據Coinglass數據顯示,近1小時全網爆倉2457萬美元,其中以太坊爆倉907萬美元,比特幣爆倉523萬美元,FTT爆倉245萬美元。近24小時,比特幣爆倉9642萬美元,以太坊爆倉7823萬美元,Solana爆倉2804萬美元,FTT爆倉1321萬美元。[2022/11/9 12:34:38]

通過ERC20包裝器激勵UniV3職位的問題總結:

位置超出范圍時浪費代幣獎勵

限制LP的選擇

防止UniswapV3集中流動性的資本效率

一個理想的激勵解決方案應該允許高級用戶和專業對沖基金按照他們的意愿管理他們的頭寸,同時仍然因其效用而獲得回報。只有鏈下獎勵計算系統才能提供這種最大的靈活性,這就是我們采用的系統。

數據:OpenSea Seaport以太坊總交易數突破600萬筆:金色財經報道,據 Dune Analytics 最新數據顯示,基于開源 NFT 協議 Seaport 的 OpenSea 以太坊總交易筆數已突破 600 萬,截止目前為 6,009,331 筆。此外,基于 Seaport 協議的 OpenSea 以太坊鏈上交易總額達到 1,843,681,060 美元,獨立用戶量超過 90 萬。[2022/10/25 16:37:31]

解決方案

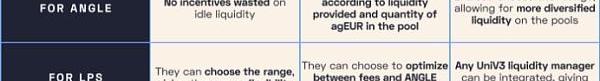

uni的解決方案旨在最大限度地提高治理代幣分配的效率。在uni的案例中,這轉化為在agEUR頭寸上激勵最有用的流動性,增加掛鉤和TVL。

它在實踐中如何運作?

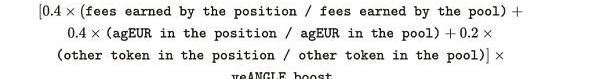

腳本直接查看每個池,并查看哪些地址持有流動性以及每次掉期頭寸中的agEUR金額。實際上,“獎勵”是根據以下參數從具有范圍流動性的每個地址的每次交換中計算出來的:

LP賺取的費用份額,告訴我們提供的虛擬流動性

他們持有的agEUR占總池大小的份額

他們持有的其他代幣的份額與總池大小相比

然后根據LP的veANGLE平衡通過升壓調整這些參數。應用于池中發生的每次交換的確切公式是:

請注意,這使uni能夠從獎勵分配中完全消除不活躍的流動性,從而使超出范圍的流動性無法獲得獎勵。每次交換的這種精細計算很容易在鏈下完成。

在每周結束時,獎勵會被添加、標準化,并為每個地址計算ANGLE獎勵金額。然后,分發的merkle根在鏈上發布,允許LP像往常一樣從合約中索取他們的代幣。

由于該解決方案直接查看持有池流動性的地址,因此任何UniV3包裝器都可以插入該系統的頂部,并從改進的分配中獲利,同時為其用戶管理頭寸,就像Gamma所做的那樣。多虧了這一點,有限合伙人現在有可能但沒有義務讓第三方管理他們的頭寸。另一方面,如果第三方將其用戶頭寸超出范圍,Angle將不會激勵這種流動性。因此,建議LP謹慎選擇他們的UniV3流動性頭寸經理,看看他們計劃如何重新平衡流動性。

鏈下獎勵計算

鏈下計算的是特定池LP之間的代幣分配。分配到不同池的代幣數量仍由veANGLE持有者在鏈上決定。

盡管這引入了對該過程的一些信任,但uni認為為協議獎勵分配的重大改進付出代價是值得的。

如果我目前正在提供流動性,我需要做什么?

如果是不依賴任何流動性經理的個人LP,只要您的流動性在范圍內,現在就有資格獲得ANGLE獎勵!

如果通過在Angle上質押G-Uni代幣通過Arrakis/Gelato提供流動性,如果Arrakis的范圍包括當前價格,將根據上面顯示的新公式繼續獲得獎勵。如果不是,那么職位將不會獲得任何ANGLE獎勵。

在這種情況下,現在可以直接自己提供流動性,或者選擇另一個UniV3流動性管理器,例如Gamma。

所有可用的ANGLE獎勵都可以直接從AngleApp或MerkleRootDistributor合約直接領取。上周的獎勵分配將在歐洲中部時間每周四凌晨4點直接更新到該合約。

結論

到目前為止,還沒有理想的解決方案可以有效地激勵UniswapV3的流動性。相信這個解決方案做出了必要的權衡,讓大多數協議以更有效的方式激勵UniswapV3礦池。

總的來說,希望這個解決方案是在推廣更精細的UniswapV3策略方面邁出的第一步,這也可以得到激勵。

來源:金色財經

大家好我是,專注幣圈主流貨幣走勢分析,不高談闊論,只認真寫自己的見解。寧老師語錄:交易的痛苦,一部分在于沒有認知交易紀律,一部分在于想要抓住每一波行情.

1900/1/1 0:00:00卓有成效的開發人員Lachezar說,他開始使用區塊鏈的時候很容易。Cartesi提供了很多開發文檔,他能夠通過實際開發他的去中心化應用程序來獲得大部分區塊鏈知識,而不用先學復雜的Solidit.

1900/1/1 0:00:00McGlone聲稱,這兩種市值領先的加密貨幣攀升至歷史新高只是時間問題。邁克·麥格隆—彭博的高級商品策略師認為加密冬天可能會比以前的市場下跌持續更長時間,原因是“美聯儲的大錘”不過,他預計在未來.

1900/1/1 0:00:00肖立晟侯文濤胡祥輝 宏觀展望:內生持續復蘇,外部壓力見頂今年前三季度國內經濟周期下行見底,疊加疫情沖擊和地產調整,宏觀經濟復蘇緩慢.

1900/1/1 0:00:00比特幣為何遭遇拋售?在業內人士看來,美元指數飆升帶來的不僅是全球金融市場的震蕩,還有虛擬貨幣市場的腥風血雨。事實上,今年以來累計跌幅超過80%的虛擬貨幣也不在少數.

1900/1/1 0:00:00“在區塊鏈逐漸獲得共識的今天,加密數字貨幣的金融衍生品成為其中極其重要的一部分。在大行情大波動下,對于我們,對于所有加密數字貨幣投資者來說,都是大機會.

1900/1/1 0:00:00