BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD+3.02%

ADA/HKD+3.02% SOL/HKD+1.25%

SOL/HKD+1.25% XRP/HKD+3.81%

XRP/HKD+3.81%最近?DeFi?籌劃出一個熱門的新敘事。它被稱為“真實收益”,協議按照創收向用戶支付收益。?近期有不少相關的分析和預測,我挑選了一些給大家整理出來

“真實收益”就是通過協議的真實收入而產生的收益,跟它相對的,是通過排放代幣來產生的收入真實收益的運作方式是條件反射式的:更多收入=更多支付給用戶的收益,反過來也是一樣

所以,押注“真實收益”的項目等同于押注項目方的2種能力:1.項目可以持續獲取新用戶2.?可以不斷創收,以此可以持續獎勵代幣持有者

首先需要先理解關于“真實收益”的敘事從哪里來,這樣才能更好地理解現狀。2021年的時候,最普遍的獲客方式就是利用高年利吸引更多的TVL,不管成本有多高

當時比較出名的通過大量發幣和稀釋來提供高獎勵機制的Defi協議有:TIME,AXS?,ANC,SUNNY

火必宣布上線LHINU(Love Hate Inu) 其充幣業務于今日17時開放:據官方消息,火必宣布上線LHINU,其充幣業務于今日17時(GMT+8) 開放;LHINU幣幣交易(LHINU/USDT)于今日18時(GMT+8)開放。公告顯示,其提幣業務將于明日18時(GMT+8)開放。

據悉,Love Hate Inu是一個模因加密項目,它打算通過使用區塊鏈技術讓人們投票來擾亂在線調查市場。作為參與這些模因主題調查池的回報,選民將獲得 LHINU 代幣。[2023/5/19 15:13:41]

其實,在2021年,基本上全部的Defi協議都通過激進的發幣模型來短期內吸引到大量的流動資金。為什么會這樣?原因是比賽已經開始了,零售利率以及貪婪都到達了頂點。和投資者一樣,項目方也隨即FOMO,就怕錯過了時機

Azuki系列NFT近24小時交易額漲幅達10.45%:金色財經報道,據NFTGo.io數據最新數據顯示,Azuki系列NFT總市值為148703 ETH,過去24小時的交易額為523.35 ETH,漲幅達10.45%;地板價為9.67ETH,持有NFT地址總數為4988個。[2022/11/12 12:53:46]

問題來了,這個模型是不可持續的。項目提供人為的、非真實的利率最后還是不得不掉頭改為可持續的模型。?沒有人為的激勵讓用戶不會存儲和質押,很多Defi協議瞬間崩塌

后果大家也都知道了,大量幣圈的投資者被深深套牢,UST和LUNA??將此推向了險境?隨著Defi的倒塌而來的是投資者的PTSD?以及零售市場的大清洗,暴露了如今Defi的以下2個主要缺陷:

曾經大量排放代幣依靠激勵流動性給TVL做鋪墊,只要故事講不下去了,各種鏈上的“真實”價值才顯露出來。?大量協議欠缺設計巧妙的價值自然增長機制

幣安回應“OSMO內幕交易問題”:大額買入在宣布上幣前已交易為ATOM,是合法交易:11月1日消息,幣安官方發推回應此前吳說報道的“OSMO上市可能有內幕交易”的質疑,調查結論認為Osmosis區塊鏈瀏覽器上顯示的數據被誤解了。稱發現 OSMO在上市前約1天就被大量購買,但在宣布OSMO將在幣安上市之前,所有代幣都被迅速交易為ATOM。交易是USDC到OSMO到ATOM。這個地址仍然持有OSMO,但第一次購買是在2021年11月。因此,調查的結論是這是一個瀏覽器上的錯誤標志,因為 OSMO 的大量購買是在 OSMO 宣布在幣安上市之前出售的。這些是合法交易,不是內幕交易。并附帶了相關地址的完整交易歷史記錄。[2022/11/1 12:05:49]

結果,伴隨市場偏好變為規避風險,協議也逐漸由“虛假”收益向“真實”收益迅速轉向?最近永續DEX的增長就是上述改變的典型代表,同時以太坊的合并也令其生態滿懷憧憬

富國銀行:美國9月CPI可能鎖定美聯儲再次加息75個基點:10月14日消息,周四發布的美國通脹數據引發了整個金融市場的劇烈波動。美國9月季調后CPI月率錄得0.4%,再次高于普遍預期,表明通貨膨脹繼續保持強勁勢頭。汽油價格下跌再次給通貨膨脹帶來下行壓力。富國銀行分析師稱,該報告可能會使美聯儲在11月的下次會議上再次加息75個基點。通脹的逐漸放緩以及貨幣政策的日益收緊,應該會給FOMC所需的喘息空間,以減緩當前每次會議75個基點的緊縮步伐。然而,這一過程中可能會出現一些障礙,讓美聯儲在未來幾個月保持警惕。(金十)[2022/10/14 14:27:10]

下面我們從以下幾個方面來羅列經過產生真正的收入來創造“真實收益“的項目。?1他們做的是什么?2他們的收入從何而來?3這些項目的潛力何在

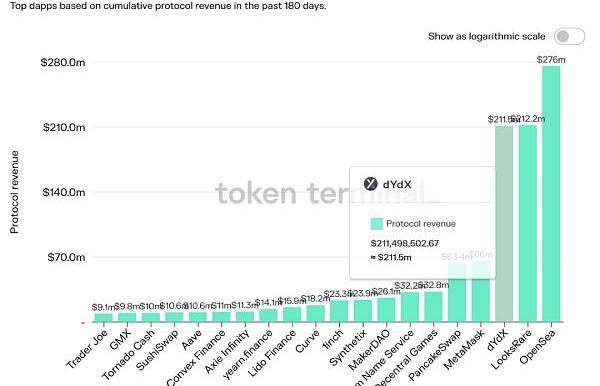

1.?DYDX上的數據表示,協議年收入超過321m,在全部協議收入的dapp中位于前三

DYDX的收入現在是中心化的,但他們預計會在2022年的年底左右,在V4中改變這個模式

DYDX?主要的優點是在Cosmos上部署了自己的鏈。跟其他的DEX比較,這給他們帶來了靈活性和特有的優勢,同時也是值得長期看好DYDX的因素

1.?GMXArbitrum上最大的項目(250mTVL),?也在AVAX上排名第7(90m)GMX以特有的多資產池為根本向流動性提供者收費,為現貨資產供應低滑點的30倍杠桿交易

2.GMX的代幣經濟學被當做是永續DEX中最佳的。質押GMX代幣將會獲取3全平臺交易費用的30%,而且是用ETH支付的。同時,還有一個esGMX模型來驅動有“粘性”的流動性

3.GNS在MATIC上運營,它首發的“gTrade”?最近交易量超過150億美金。

它有設計得很好的UI,優秀的代幣經濟學,跟同行比較,它的市值現在比較適中,6000萬美金

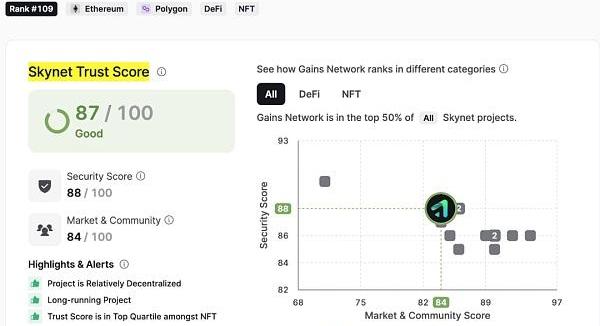

在CertiK上GNS?的安全性評分也很高,信任度評分87,社區評分是84,滿分是100

根據最近Defi上的漏洞引發的“慘案”,項目的安全性和可信任度較高對投資來說當然是件好事

上面3個DEX都是值得的可長期押注的項目

4.SNX是一個根據?ETH和OP的去中心化合成協議

合成協議即在這個協議上,你能用真實世界的資產,比如石油、外匯、股票、黃金、白銀等來跟加密貨幣進行交易

你能質押SNX來賺取SUSD和SNX。這個項目的收益來源于協議費用

SNX?現在每年可以產生1億美金的收入,數據顯示,在dAPP中排行第9

說到“真實收益”,在下面7日平均費用的數據圖中可以顯示,SNX和GMX在產生費用方面,在整個加密世界“億元俱樂部”里排名前十

所以,即使真實收益”的列表中現在僅列舉了這4個項目,但是有大量Defi協議準備往這個方向轉型。雖然一些可能會因為不良的代幣經濟學失敗,但是也有一些將會因為新的框架設計而成功

無論如何,“真實收益”看起來將會成為Defi的未來。?可以轉型而且讓創收的功能成功落地的項目在以后的幾年將會日新月異

伴隨空間的成熟,投資者會慢慢被產生真實和可持續收入的協議吸引,特別是在動蕩的市場環境下。對于Defi機構來說,存續時間和風控下增長,也會成為主要的考量因素

最后感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

?聲明:本內容僅供廣大加密愛好者科普學習和交流,不構成投資意見或建議,請理性看待,樹立正確的理念,提高風險意識。

來源:金色財經

Tags:OSMODEFIDEFOSMosmo幣價格Defi.financePhoenixDefiSwaposmo幣私募價格

Solana價格分析顯示今天看跌趨勢。SOL的阻力位在36.3美元。SOL/USD的支撐位為33.5美元。Solana價格分析表明加密貨幣在過去24小時內再次遭受損失.

1900/1/1 0:00:00近期,筆者發現,由三大U商聯合打造的項目——GOGO,一經推出便引來非常高的關注度。GOGO著重打造共建、共治、共享三位一體的社區治理理念,通過共建實現GOGO的價值獲取,促進社區建設,實現社區.

1900/1/1 0:00:00關于TornadoCash被OFAC列入黑名單及其對DeFi、加密貨幣、金融市場、言論自由和人類歷史的影響,已經有很多有趣的文章了.

1900/1/1 0:00:00昨天點美元指數就其中出現了一些重要的結果,1美元有很大的價值原因是貨幣從市場“的原因,但無論投資如何”的引發開始上升的風險,導致更多的市場風險法幣持有者會偏向于直接出現.

1900/1/1 0:00:00來源:NodeDAO 作者:周鵬 智能合約授權的去中心化金融的旺盛炒作與加密資產的過度風險交織在一起,包括可替代代幣和不可替代代幣。持有加密資產的一個眾所周知的風險是價格波動.

1900/1/1 0:00:008.17號早評 行情回顧:BTC,ETH在上周遇到短線級別的阻力之后,我們進行清倉的同時,行情一直處于一個回踩震蕩的階段,目前BTC行情遇到短線級別上的日內支撐點,ETH同樣如此.

1900/1/1 0:00:00